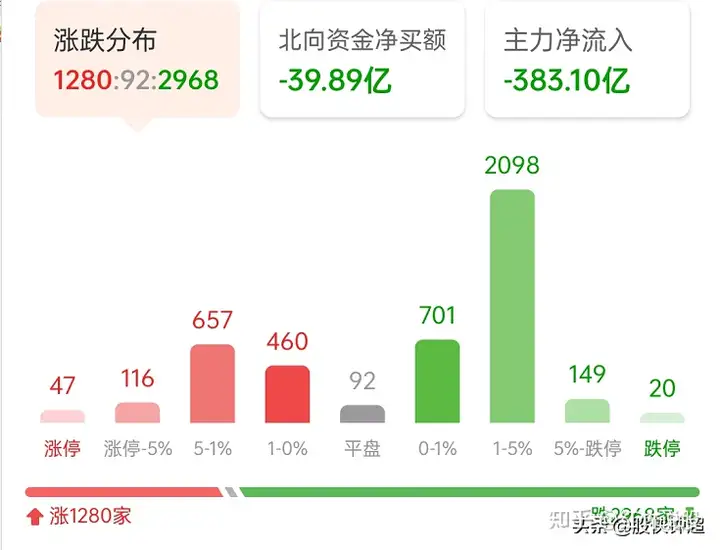

美国 12 月 Markit 制造业 PMI 初值 46.2 ,这一数据说明了什么?

如何看美国12月PMI?欧美衰退预期会加深吗?如何影响我们

美国12月Markit制造业PMI初值 46.2,低于预期47.7和前值47.7,其中46.2为31个月的新低。

美国12月Markit服务业PMI初值 44.4,低于预期46.8和前值46.2,其中44.4为4个月新低。

美国12月Markit综合PMI初值 44.6,低于预期47和前值46.4,其中44.6为4个月新低。

我们来看标普Markit-PMI的官方报告,查找低于预期的具体原因。

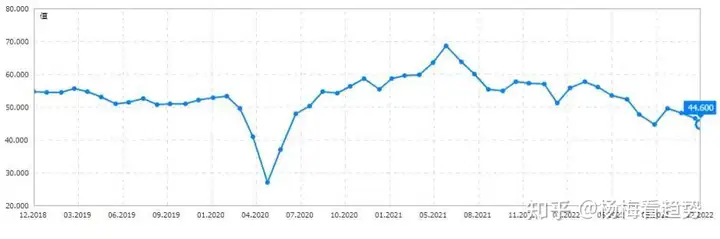

1、综述:由于需求疲软和价格压力的影响,美国私营部门在年底时出现了更强烈的下滑趋势

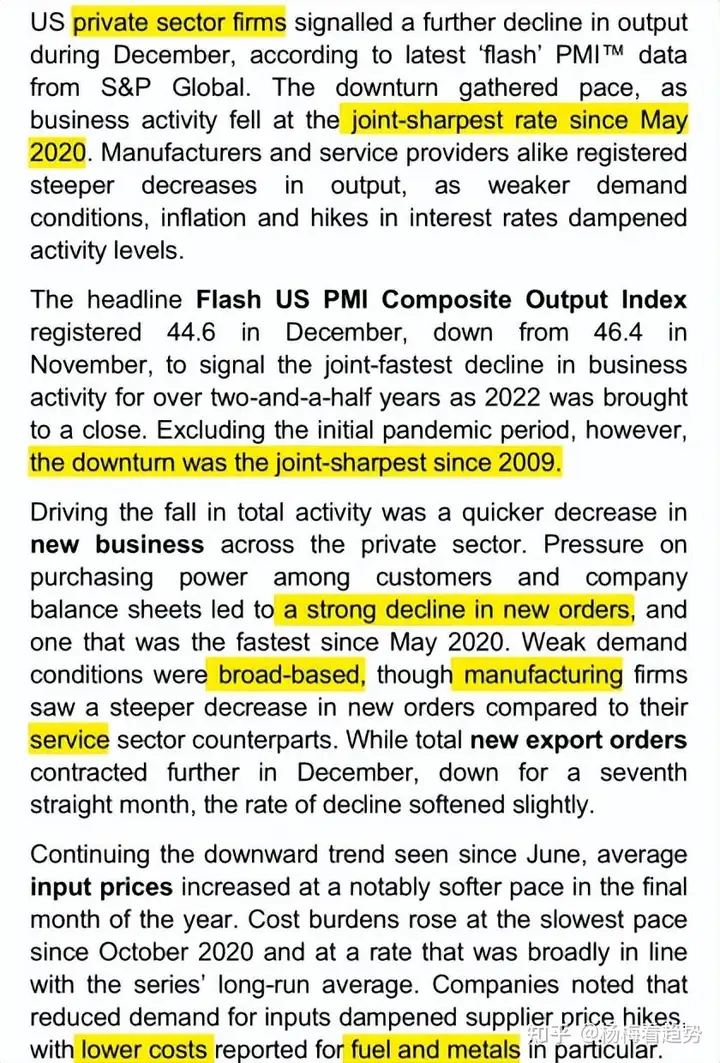

根据S&P环球最新的“闪电”(就是初值的意思)PMI数据,美国私营企业在12月份发出了产出进一步下降的信号,随着商业活动下滑至 2020年5月以来的最低点,经济下行步伐加快。制造商和服务提供商的产出都出现了更大幅度的下降,原因是需求状况疲软、通货膨胀和利率上升抑制了经济活动水平。

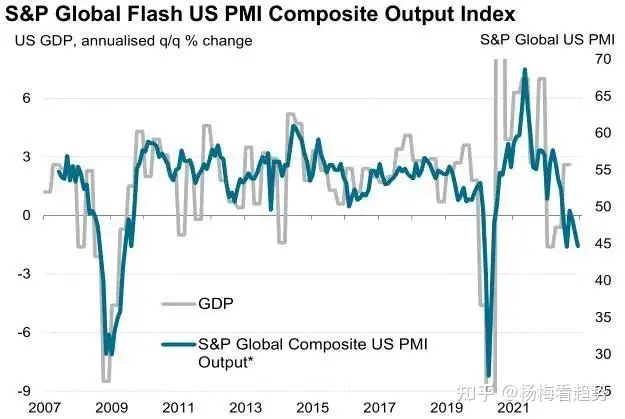

美国采购经理人指数综合产出指数(PMI Composite Output Index)从11月的46.4下降至12月的44.6,标志着 2022年即将结束,商业活动出现了两年半来的最大跌幅。不包括最初的疫情时期,当下经济下滑是自 2009 年以来最剧烈的。

推动整体经济活动下滑的是整个私营部门新业务的较快减少。客户和公司资产负债表中的购买力压力导致新订单大幅下降,这是自 2020年5月以来最快的一次。疲弱的需求状况有广泛的基础,当中制造业企业的新订单下降幅度较服务业企业更大。虽然十二月份新出口订单总额连续第七个月下跌,但跌幅轻微收窄。

【对了,这里解释下,标普的Markit-PMI只统计私营部门,不包括政府部门,这是和ISM-PMI不一样的地方。接下来这句话就很重要:疲弱有广泛的基础,我们之前预测并解读过非农就业,里面至少对服务业表述还是相对乐观的,但是这次PMI对服务业的表述就悲观很多,所以我们不能只看一个数据,官方通常会有具体描述,我们要把报告也看下,不然我们怎么完成数据的跟踪迭代。那对我们有什么启示?

欧美大多是成熟的经济体,服务业占美国GDP的比重高达80%以上,这么大的体量一下砸下来,没有一时半会它是缓不下来的,而且鲍威尔在12月份议息会议上丝毫没有因为经济放缓而放慢缩表(货币紧缩)的意思,相反,他们觉得失业率还在低位,还有空间挥霍,各位,这就是福利啊!后面大概率还有利空的数据扎堆出现,怎么拿住趋势?跟踪数据和重要信息啊,它里面就会给我们信心,不是我们自我吹嘘说要拿住就能拿住的!】

平均投入价格延续6月份以来的下降趋势,在该年最后一个月明显放缓。成本负担的上升速度是 2020年10月以来最慢的,基本符合该系列的长期平均水平。公司指出,对投入的需求减少抑制了供应商价格的上涨,特别是燃料和金属的成本下降。

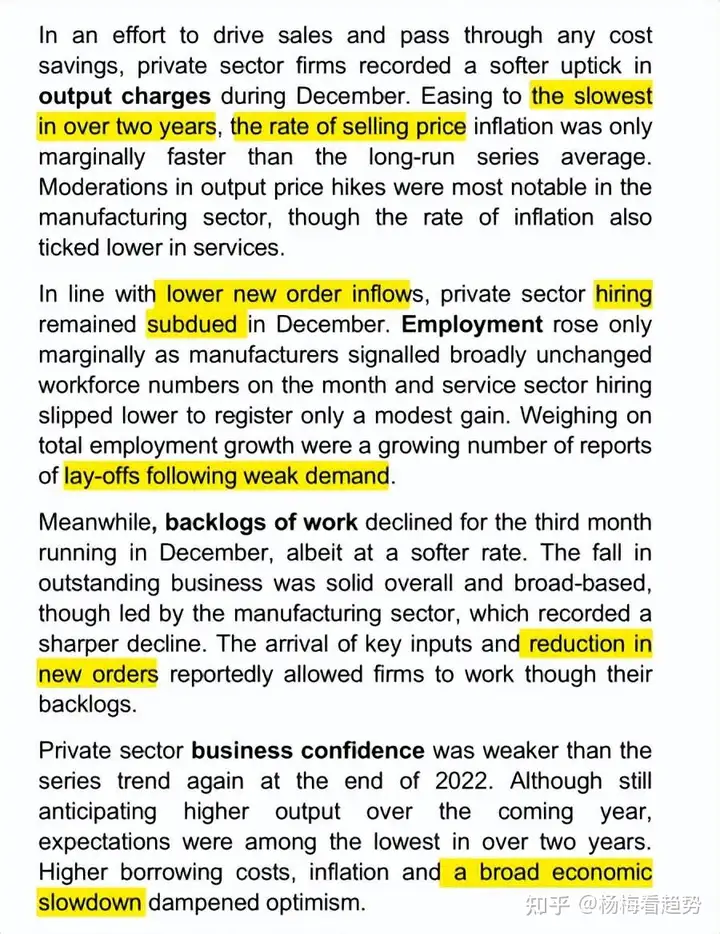

为了推动销售并将成本转嫁出去以节省开支,私营企业在12月份的产出费用上升幅度较小。销售价格通胀率降至两年多来的最慢水平,仅比长期系列平均值略快。服务业的通胀率也有所下降,但制造业的产出价格上涨的缓和是最明显的。(制造业和服务业的对比之前的非农就业数据中也有所体现)

【这里多说一句,有时候我们见数据多了也是容易遗忘数据的本质,无论是PCE还是CPI,它衡量的是支出价格水平,而价格就会受到供应与需求的影响,最近大家看新闻应该感知到了:讲供应链危机少了,为什么?供应链缓解了,那需求呢?疲弱啊!欧美有经济衰退的预期嘛。所以美国通胀放缓这个趋势从供需方面来推导也是可信的,通胀可是能影响到众多资产定价的重要因素】

与较低的新订单流入量一致,12 月份私营部门招聘仍然低迷。就业人数仅小幅上升,原因是制造商表示,当月劳动力数量基本保持不变,而服务行业招聘人数下滑,仅略有增长。需求疲软后,越来越多的裁员报告拖累了总就业增长。

与此同时,积压库存在 12 月份已连续第三个月下降,只是降幅较小。未完成业务的跌幅整体而言是稳健而广泛的,但为首的是制造业,录得较大跌幅。据报道,关键投入的到来和新订单的减少使公司能够处理积压的库存。

【这里说的意思就是供应商预期前景悲观,不敢进货,以消除库存为主,这个和需求暴增导致库存减少有本质区别,所以有时一个结果本身可能对应两种不同的解读,我们要具体去看细节】

私营部门商业信心再次弱于 2022 年的底部趋势。尽管仍预计来年产出将上升,但这一预期是两年多来最低的。借贷成本上升、通货膨胀和广泛的经济放缓打击了乐观情绪。

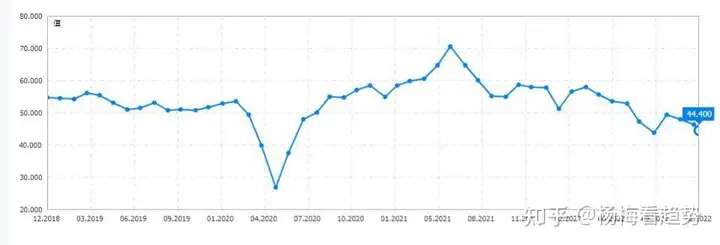

2、服务业

S&P 美国服务业务活动指数2022 年最后一个月为44.4,低于11月为46.2。最新数据表明,服务业产出将出现更大幅度的滑坡,这是四个月来经济活动下滑最快的一次,也是(自2009年10月以来)该系列历史上下滑最快的一次。

十二月份业务活动减少,主要是由于新订单进一步大幅减少。借贷成本上升、住房和金融部门疲软以及通胀压力都给消费者支出带来了压力。收缩速度与11月相比变化不大,但却是2020年5月以来最快的。还有,来自海外的新业务下降速度是9月份以来最慢的。

【全球贸易有萎缩的趋势】

随着投入成本以2020年10月以来最温和的速度上升,12月份,服务行业的通胀压力显著降温。尽管部分材料和劳动力成本上升,但较低的批发和燃料价格的报告缓解了成本负担的压力。

服务业企业公布的售价涨幅为两年多来最低,部分原因是投入价格上涨趋软,但也是为了推动销售(打折扣)。

【各位,这里又有福利哦,下期核心PCE通胀数据怎么看?大概率下降啊!之前内容《》推导过,除住房成本外的核心服务通胀占了核心PCE指数的一半以上,这些数据是一环套一环的。】

12月份,服务提供商继续增加其劳动力数量,就业率略有上升。然而,创造就业的速度是自 2021年9月以来第二慢的,不想转岗替换自愿离职者和裁员增加。

与此同时,随着积压库存稳步下降,产能压力进一步减弱。

服务行业公司的业务预期在年底仍然乐观。话虽如此,但由于各大公司都强调了对通胀、利率上调和需求萎缩的担忧,投资者的信心水平堪称两年来最低。

3、制造业

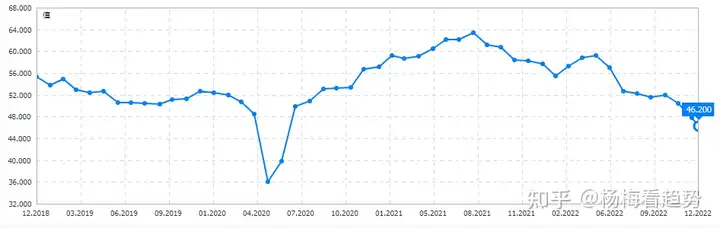

S&P全球美国制造业采购经理人指数初值录得46.2,低于11月的47.7,表明整个商品生产部门的经营状况稳步恶化。本轮经济衰退是 2020年初始封锁期以来最快的一次,源于需求低迷和产出下降加快。

去年12月,随着消费者支出下降,制造商的新订单出现了2008-09财年金融危机以来的最大跌幅。新业务收缩步伐进一步加快导致生产水平下降幅度更大。

更为积极的一面是,通胀压力在第四季度后期显著下降。供应商交货时间再次出现月度改善,加上投入需求减弱,导致成本负担增幅降至2020年7月以来的最低水平。讨论小组成员经常提到燃料和金属,特别是钢的价格下降。

【这里还很贴心地提到具体品种的价格水平】

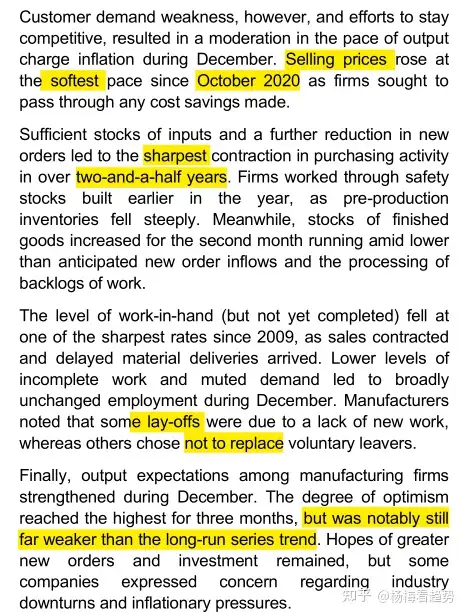

然而,客户需求疲软以及保持竞争力的努力,导致 12 月份产出费用通胀步伐放缓。各家公司想方设法削减成本,同时售价出现了2020年10月以来的最低涨幅。

充足的投入库存和新订单的进一步减少导致采购活动出现两年半以来的最大收缩。由于投产前库存急剧下降,各家公司都在消化今年早些时候囤积的库存。与此同时,制成品库存连续第二个月上升,原因是新订单流入量低于预期以及积压(原材料)库存处理(成为制成品)。

在制品(但尚未完工)数量下滑的速度是 2009年以来最快的,原因是销售收缩以及延迟的材料交付。较低的未完成工作水平和低迷的需求导致 12 月份的就业情况基本未变。制造商指出,一些裁员是由于缺乏新工作,而另一些则是不愿意替代自愿离职者留下岗位。

最后,12 月制造业企业的产出预期增强。乐观程度达到了三个月以来的最高水平,但明显仍远弱于长期趋势。新订单和投资增加的希望依然存在,但一些公司对行业低迷和通胀压力表示担忧。

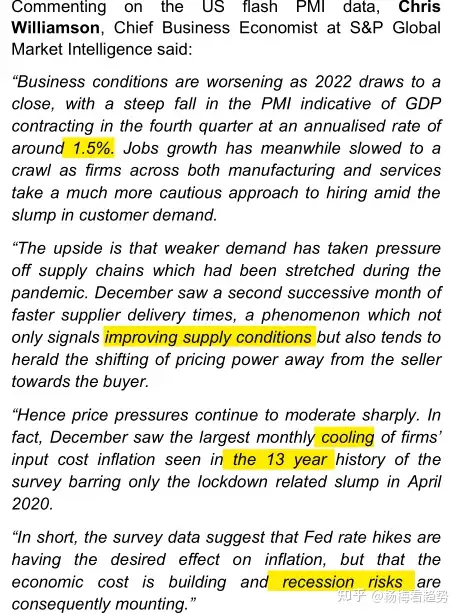

在评论美国PMI初值数据时,S&P全球市场情报公司首席商业经济学家克里斯威廉森表示:“随着2022年的临近,商业环境正在恶化,PMI的急剧下降预示着第四季度GDP的折合成年率约为1.5%。与此同时,就业增长缓慢,原因是制造业和服务业在客户需求下滑的情况下采取了更加谨慎的招聘策略。

“好的一面是,较弱的需求已经减轻了供应链上的压力,而在疫情战争期间,供应链一直处于拉伸状态。12月,供应商交货时间连续第二个月加快,这一现象不仅预示着供应状况的改善,也预示着定价权将从卖方转移到买方。

“因此,价格压力继续急剧缓和。事实上,除了2020年4月与封锁相关的暴跌之外,12月企业投入成本通胀出现了13年来最大的月度降温。

“简而言之,调查数据显示,美联储加息对通胀的影响达到了预期效果,但经济成本正在上升,衰退风险也随之上升。”(正文完)

看完这个PMI报告,是不是很感慨?前不久我们刚说完新一波的欧美经济衰退的预期正浓以及利空(好)数据容易扎堆出现,本周就得到了验证。当然并非吹嘘本号预测有多准,事实上,本号前不久预测非农还翻车了,但是可能下次非农就体现出之前的预测了(这也从侧面验证了宏观分析只适合指明方向,不能做太具体的事情)。主要还是让大家知道看数据的福利就是这样,看得数据多了我们至少会知道好坏数据的比例变化,这就是水温的第一手感知啊。近日欧美公布了其他数据比如零售一样透露出悲观情绪,我们就不讲了,不然篇幅太长。

接下来我们讲讲美债,最近有个很有意思的信息:近日,好于预期的通胀(下降)数据挂上美国劳工部网站前数秒内,美国国债期货(价格)大涨,人们担心这一备受关注的数据可能被泄露或是被黑客入侵。美国劳动统计局发言人对此表示,虽然该机构不知晓任何数据提前公布的情况,但根据联邦指引,一些政府官员确实能够提前拿到数据。各位,本号在之前的一篇内容提到过鲍威尔可能拿到未公布的数据,这点得到了某种程度的证实,也算是一个小闭环吧,当然这些是趣闻而已,并非此次的重点。我们来探讨为什么通胀下降,美债价格会暴涨?

首先,通胀下降,人们就会预期美联储加息会放缓,整个利率水平(资产折现率)就会变得平缓直到后面下降,美债作为固定收益类资产,折现率预期变平缓并在未来进一步会降低,那美债估值(价格)就会上涨。从美债收益率来讲,利率水平未来预期下降,那么美债收益率未来预期也会下降,而美债价格会收益率成反比,因此上涨。

再者,从美股角度也可以解释,前面说了,欧美有经济衰退的预期,而(欧美)股市是经济的晴雨表,最受拖累,此时一部分资金就会撤离股市,融入债市求稳,这也会推升美债的价格。关心外围的朋友一定要留意美债,因为美债规模比美股更大!另外美债2年期和10年期收益率依旧保持倒挂(短期收益率大于长期,下图为收益率,而非价格),这也是经济衰退的信号,只是说多了大家都麻木了。

接下来讲下我们这边情况,近日我们这边开了两个重要会议,Seven People和Economic Working Conference,新闻稿都发出来了,大家要认真看,后者是前者的进一步细化,看这些新闻稿要注意里面的遣词造句!因为我们这边这些会议往往都是宏观β的产生地,你说重不重要?各大媒体都有推送,默认大家看过,我们直接推导结果:

按照拉动GDP的三驾马车:投资(基建+房地产+制造业投资)、消费和净出口,对于净出口,欧美现在有衰退的预期在,可能我们不能过于依赖外需,而投资我们这些年一直在搞,还拿到了基建狂魔的称号,现在虽然房地产也各种利好出现,但它是为了稳预期,不至于拖残经济,房住不炒的方针还在;制造业投资可能或多或少受限于欧美经济衰退和产业lian转移等因素,整体上而言投资的增量还有,只是没有之前那么大,增量空间可能还是体现在基建,这也是常用手段。关于这点,大家可以去发改wei的官网上去看看相关项目的审批,以及政府专项债等情况,另外稿中提到"财政政策要加力提效"这四个字至少有两层解读,感兴趣的我们留言去见。

对于消费,因为之前社会零售总额下滑的比较厉害,反倒是疫情政策的转向对消费最为利好,跌的多就意味着目前的增量空间最大。我们这边有种玩法就是打板,而这段时间恰恰是零售等消费领域的股票涨停最多,换言之,有了上面的宏观政策的打底,在消费领域去打板,成功概率可能就高一些,从这里可以看出打板这种博市场情绪的超短玩法也看β。

当然本号并不是这方面的选手,只是按照常理推导可能是这样的。另外零售等消费领域也是炒过一波了,要考虑price in 的问题,后面可能更加考验个人的选股能力,具体个股分析宏观最不擅长。

说起个股,本号有点感慨:有人觉得股神巴菲特只看个股基本面,不Care宏观,不知道这些朋友对价值投资是不是存在某种程度的误解,很简单的一个道理:巴菲特如果不是处于美国几十年的美股牛市中,以可口可乐为代表的消费等领域牛股辈出,巴菲特成不了股神!正应了华尔街流传已久的一句话:sometimes α,but always β。另外,巴菲特等华尔街的金融大鳄与美国政府有着千丝万缕的关系,美国财政部和美联储的高层领导大多出身于高盛、摩根等国际知名投行,而恰恰财政部和美联储等央行正是绝大多数β产生的地方。

所以本号一直建议大家大家学点宏观分析防身,粗略的正确远比精致的错误好的多!我们这边就有一个词叫“择时选股”,择时讲的就是β,选股才是α,排在β后面。不过宏观分析也有短板,它不能操作层面做出太具体的预测,我们尽量不要来找宏观分析要高抛低吸的秘籍,前面内容说了它只能给我们AB之间的相对方向,AB之间的具体路径,中间的起起伏伏它无法预知,节奏完全是由个人把握。

关于节奏,近日也有重要的信息:中国疾病预防控制中心流行病学首席专家吴尊友17日在《财经》年会2023上研判今冬疫情形势时指出,今冬疫情可以概括为“一峰三波”。从12月中旬到1月中旬将是第一波疫情,第一波以城市为主,逐渐会上升起来。第二波是1月下旬到2月中旬,春节前的人员流动造成第二波疫情上升。第三波是2月下旬到3月中旬,春节后返岗返工。这三波疫情构成了今冬的新冠流行峰,持续大概三个月左右。这条信息还是很贴心的,各位要注意下当中的时间节点哦,无论是个人健康还是下水游泳。

如果留意我们这边的会议特点,应该知道明年还有个三中全会,上一届是2月底开,学过历史我们都知道,这个会议的主题一般都是改革,我个人觉得从现在到三中全会,水温还是比较适合游泳的,至少会比放开前好,关注这点请大家谨慎参考。

关于节奏本号还有一点心得想分享一下,follow内容的朋友近期应该注意到本号的观点:之前内容经过常理推导,欧美经济衰退+经济数据上的利空(好)容易扎推出现,当中不排除有少数的利好数据出现,而只要经济衰退这个大的逻辑没有发生改变之前,看到利好的数据出现,(美股)下水游泳的朋友应该感到高兴,因为这容易带来(美股等)逢高做空的机会,通常此时利好的数据可能有1-3天的情绪余温(这里要具体感知,不可生搬硬套)。

有人觉得那为什么不在欧美经济衰退预期刚起的时候就空进去,你不是说了嘛?那个时候预期的新增变量最大啊!这个还用说吗?当然是这样,可问题我们能不能一下子就感知出来?怎么解决?这个就要不断地看数据和重要信息来训练我们的大脑了,除此之外别无他法,当然如果我们具备一些金融常识无疑会缩短整个训练过程,但是我们千万不要期待某天跌入谷底拿到一把绝世好剑,从此纵横江湖,这种剧情我们看武侠小说图爽就好,别代入到这个残酷的市场里面,这里拼什么?底层认知是极其重要的一方面。这里本号争取与大家一起通过经济数据和重要信息的解读,能一起经历一轮牛熊,见证趋势之美!(当然能力有限,出错也请大家见谅,重推导过程而非结果和例子)

最后感谢热心读者的留言,无论是探讨还是建议都使我倍感温暖,最近有一个好像还在念书的样子。这里我想对看到此文的学生唠一下,这段时间我看数据最大的感受就是以前没有好好学英语,现在看英文报告就非常吃力,所以我才尽力把英文原文贴出来,避免自己翻译错的时候让大家也有个查证,真的是书到用时方恨少!出来混迟早要还的,该学习的时候我们还是要学习!不信抬头看,苍天饶过谁。好好学习,天天向上,多好!

好的,此次的分享到此结束,觉得有用的话,点个在看,分享一下,这里是经济数据解读系列-WXGZH杨梅看趋势,感谢大家观看!

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com