张坤限购了,有两位可比肩的明星基金经理,值得关注

如果问2021年最火的基金经理是谁,那一定是易方达的张坤。

他是第一位管理规模破千亿的基金经理,管理规模等于一个中型基金公司的权益规模(华泰柏瑞,权益规模1106亿,排名20)

也是第一位有粉丝们为他建微博后援会的基金经理。

他管理的易方达蓝筹,近一年的业绩是105%啊,2年涨了218.9%,

他是粉丝中的坤坤、坤哥,坤神,他的粉丝自称ikun,在他们眼里,全世界最好的坤坤,不是蔡徐坤,不是谢广坤,而是张坤。

一、张坤有多牛

01业绩巨牛

张坤业绩到底有多牛逼,没有废话,直接给你们来上才艺。

1) 长期业绩好

张坤的代表作之一,也是管理时间最长的,易方达中小盘,截至到2020年12月底,近5年收益315.3%,在同类(一级分类)1262只基金中排名第一,年化收益率高达32.9%,这个业绩就问还有谁!!

一年翻倍者如过江之鲫,三年翻倍者却寥寥无几,短期取得高收益运气占了很大的成份,长期高收益却是真实力。

2) 业绩稳定

而张坤的可贵之处,不仅仅在于吊打别人长期优秀业绩,而且他的业绩表现还非常稳定,翻译一下就是,不仅持久,发挥还稳定(嗯?好像污了)

回看张坤中小盘成立以来每年业绩,仅一年是亏钱的,其余年份都是赚钱的,赚得还不少,每年都在排名前列,没有忽上忽下的情况,意味着你买入张坤,平躺着就能穿越各种行情。

不仅如此,张坤的亏损控制也做得非常好,像18年,因贸易战的大跌,也只亏了-14%,而同类(二级分类)基金的平均亏损是-24%,几乎只有同类亏损的一半,这个表现非常好。

总结来说,在业绩上,这个男人能涨又抗跌。

3)规模大,但不影响业绩

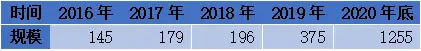

更神奇的是,他的业绩完全不受规模影响,都说规模是业绩的天敌,但是张坤打破了这个魔咒。早在16年底,管理规模就已经达到145亿了,在19年底,上升到375亿,然而,我们丝毫看不到规模对于他业绩的影响。

为了表达我对张坤的敬仰之情,下文我都用坤哥称呼。

02公募基金巴菲特

之前,我的招行老领导问我,怎么看张坤, 我说,坤哥是中国公募的基金巴菲特。有很多基金经理说信奉巴菲特,但要说最虔诚的信徒,一定是坤哥;践行得最好的,也是坤哥。

那么具体坤哥在投资上有哪些特点呢,我们一一来看

1) 长期持有。

市场上喊价值投资的人太多了,但真正能安安静静落到实处的寥寥无几。巴菲特一个股票可以拿几十年,而很多基金经理连几个季度都拿不住。坤哥选股的标准是“不想持有十年以上,就不要持有一分钟”。

以易方达中小盘为例,截至2020年底,坤哥持有茅台31个季度,近8年,五粮液28个季度,7年。买白酒的基金经理不少,但坤哥这样的8年纯的老酒鬼还真是很少,再过两年,坤哥就可以实现他说的持有十年了,喜提十年酒鬼称号。

2)重仓持有

坤哥对于看好的股票,下手极狠,“手段毒辣“,看准了就重仓,他的基金前十大重仓股的占比在70%-80%左右,集中度很高,基本每只股票都是按顶格去买的。

3) 偏爱成长龙头

张坤:我选择强劲的、最好是没有杠杆的,内生产生现金流强、资产负债表干净的好公司。

张坤:护城河最朴素的概念,就是你赚大钱,但是也不能让别人进得来,而且让别人花钱都不知道怎么打穿掉你。

这是坤哥买白酒和买茅台的逻辑。

4) 淡化择时

张坤:我并没有刻意控制回撤,我不认为自己有判断大市的能力

坤哥只精选个股,从来不做择时,也不选风格,也从来不做回撤控制,他的换手率很低,重仓股很稳定。

二、限购后怎么办

坤哥无限好,只是限够了。坤哥的两个主力基金限购之后,我着实有点忧伤。这次限额,对小资金量的朋友还好,如果买5万,两周10个工作日能买完。

但如果资金量比较大的朋友,要买几十万的,就会受到蛮大的限制,50万差不多要定投4-5个月。

目前两个解题思路,第一个思路,买坤哥其他没有限额的基金。目前,坤哥还有一只易方达新丝路未限购,但这只基金有两个问题。1)业绩和蓝筹精选有差距,近2年收益差了50个点, 2)不能投港股。港股是今年的热点机会,也是的资产配置重要补充,很遗憾新丝路不能投港股,风险收益比肯定会比蓝筹精选差。

第二个思路,购买同坤哥同类型,且业绩一样优秀的基金经理。最容易想到的就是,跟坤哥一样,同为白酒四天王的鹏华王宗合和景顺长城刘彦春。

三、他俩有多牛

在说他们跟坤哥有多像之前,先要说说他们的投资业绩有多牛逼,毕竟好业绩才是硬道理。

01业绩巨牛

首先,刘彦春,他管理的景顺长城鼎益和新兴成长,截止昨天(1月27日),近5年回报分别为475%和461%,在同类基金(一级分类1262只)中排名第一和第二,力压坤哥的中小盘(排第三)。这个长期业绩非常牛逼、能打,已经不需要我再多解释什么了。

其次,王宗合,他的可追述业绩更长一些,业绩对比上可以讲得丰富点。王宗合管理的鹏华养老产业是股票基金,截至昨天,近5年回报是320%,按二级分类,排名同类第10,也是很能打。

注:股票型基金和混合型基金做业绩对比的时候,因为仓位控制原因,是会有点吃亏

王宗合可追述业绩最长的基金是鹏华消费优选,截至2020年底,在可对比的10年业绩下,力压富国17年老将朱少醒,和近期2000多亿天量募集的易方达冯波,以及国富基金老将赵晓东。

在可对比的9年业绩下,又跑赢了中欧大佬周蔚文, 在8年和7年的可比业绩之下,还跑赢景顺老将余广,兴全大佬董承非、国泰扛把子程洲等人。

哪怕你之前没有听说过这两位基金经理,看完上面的业绩,你也完全不需要对他们创造长期优秀业绩的能力,有任何担心和怀疑了。

02和张坤很像

说完他们的业绩,再来看看他们跟坤哥哪些相像的地方。

1)基本信息。

先说最基本的要素,首先都是老司机。刘彦春担任基金经理的时间最长,将近12年,但是中间换过基金公司,可追溯对比的业绩只有5年多。王宗合的管理时间是10年,一直在鹏华基金,也是位很钟情的老将。坤哥的管理时间是10年8年,比他俩稍微短一点。

第二,都是各自基金公司的扛把子,不是总监,就是公司高管。

第三,管理规模都很大,截至2020年底,坤哥管理了1255亿,刘彦春783亿,王宗合524亿,都超过了500亿,这些规模代表着市场对他们的认可。

2) 都是长期投资

和坤哥一样都是长期价值投资,买入之后都是长期持有,王宗合的鹏华消费优选,持有五粮液27个度,约8年,贵州茅台23个季度,约4年。

刘彦春管理景顺长城鼎益只有5年多,晨光文具重仓了19个季度,近5年,海大集团和泸州老窖4.5年,贵州茅台4年。

3) 都是酒鬼

既然是白酒四天王,重仓白酒是肯定的。三人的代表基金中,重仓股中至少有4支都是白酒,其中白酒占比最高的是王宗合,占净值的43%,第二是坤哥39%,然后是刘彦春30%,论酒鬼的程度,王宗合无论是年份还是度数,都是三个人中最高的。

4) 都集中持仓

王宗合、刘彦春和坤哥一样,都是看准了下狠手的那种,持仓非常集中。三人的代表基金中,王宗合的前十大持仓占比72%,非常高,刘彦春和坤哥分别是68%和67%。

从这三位大佬公开的持仓来看。无论是投资策略、风格还是像持仓集中度,都十分接近。我听坊间传闻,他们三位大佬好像私交很不错,想了一下他们都在广深地区,还真有这个可能。

四、怎么选

那么,最后一个问题,王宗合和刘彦春之间怎么选?

01选谁都OK

这两个大佬都非常的优秀,各方面都在伯仲之间。两位的风格、业绩、管理年限都非常的可靠,也都非常接近,没有办法去直接分高下。

我觉得更多可能是,大家根据自己的投资偏好去选择,当然,你如果选不好,两个都选也是OK的。

02选港股基金

其次,无论选谁,都要选他们能投资港股的基金,港股肯定是今年最大的投资热点,从配置上来说也很有价值。而且,从他们大佬的历史数据来看,他们投资港股的基金收益,会比仅投资于A股的基金收益要好一些。

王宗合可投港股的基金是鹏华产业精选,近2年业绩256%,刘彦春可投港股的基金是景顺长城绩优成长,近一年收益107%。两年维度看,收益最好的是王宗合的鹏华产业精选,高于坤哥的蓝筹就精选40个点

03看重仓风格

最后是看持仓风格,三位大佬在重仓风格上,大体肯定是接近的,但是细节上有差异。

共性部分比较简单,都持有贵州茅台、五粮液、腾讯和美团。另外坤哥和王宗合都持有爱尔眼科,坤哥和刘彦春都持颐海国际(白酒在泸州老窖也重叠),王宗合与刘彦春都持有药明生物。看完持股重叠部分,我现在比较相信他们有私交了。

细节的差异部分,是我们需要重点分析和关注的地方,也是我们做选择的依据,差异有几个点:

1)持仓集中度差异

坤哥的十大持仓占比是77.9%,王宗合坤哥接近,刘彦春会少一些,只有67.2%。

2)行业配置差异

最核心的行业一定都是白酒,坤哥的白酒是最高的37.8%,王宗合再次和坤哥接近,36.4%,刘彦春最少,仅20.7%。

在白酒以外的个股配置方面,大家都共性是都有配医药和互联网。医药方面,坤哥配得比较少,3.5%,王宗合配得最多27.3%,刘彦春配了9.3%;互联网方面大家差不多,都是十几个点,坤哥最多配了19.1%,王宗合和刘彦春相差不大。

同时,三只基金都配了港股,比例上,坤哥最高31.5%,刘彦春次之,王宗合相对少一些21.9%。

3)配置风格差异

基于上面持仓分析,可以对他们的配置风格进一步刻画。

坤哥的持仓可以理解为是1+1+N模式。第一个“1”是白酒,占近四成仓位,第二个”1”是互联网,占两成仓位,最后再分散配置N个不同行业的龙头,如交易所、高端制造、食品、医药。

而王宗合是1+1+1模式。第一个“1”是白酒,也是仅近四成的仓位,第二个“1”是医药,占比27.3%,到这里,虽然行业和坤哥不一样,但配置结构是接近。不一样的是第三部分,王宗合不是N,还是个1,这个1就是互联网(和坤哥的第二个1一样)。

所以他俩的差异,就是王宗合把坤哥的N全部买了医药,变成了1,也就是王宗合的持仓比坤哥更集中更纯粹。

刘彦春则更多是N+1的逻辑,“1”是白酒,然后马上就配置了N个行业。相比前面两人,他“1”的比重并不大,占20%,这个第一权重行业的占比,还没王宗合的第二权重行业高,堪堪与坤哥的第二权重行业占比相当。

所以刘彦春更像是把仓位相对平均分布在N个行业之后,再选择了里面的1-2个行业(白酒、互联网)进行了加强。

总结来说,王宗合持仓最集中、纯粹,坤哥可以认为在王宗合的基础上,把其中一个1,变成了N;而刘彦春是在坤哥的基础上,对两个1进一步进行了分散。

持仓集中和和分散了,没有绝对的好坏,只是不同的策略而已。凡事都有两面性,集中会给整个基金带来更大的收益弹性,但同时也会带来更大的波动;分散当然可以减少波动,但也会一定程度上减小收益的弹性。

如果你个人是更喜欢纯粹一点的,那就选王宗合,你更喜欢分散一点的,那就选刘彦春

如果你看好医药、白酒的长期行情,就选王宗合,反之,可选刘彦春。

关于两位大佬的投资理念,有兴趣的朋友,可以抽时间看看下面几篇文章

百亿基金经理王宗合:做投资&做基金经理有两大风险

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

上一篇:为什么说不要买流行的基金品种?

下一篇:一文看懂张坤所管理的基金