一文看懂张坤所管理的基金

张坤管理的基金二季度定期报告已经出来了,今天来分析一下。

当前管理的基金总规模1344.78亿元,任职期间最佳回报674.94%,基金规模和回报都是顶流水平。

1、管理的基金

易方达优质企业有三年的锁定期,当前暂停买入卖出,所以不做分析,易方达新丝路截止到今年2月11日之后就不管了,所以也不做分析,主要分析易方达蓝筹、易方达亚洲精选以及易方达中小盘。

2、基金规模

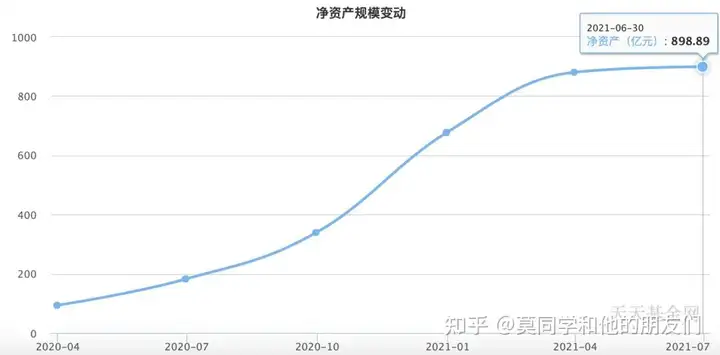

1)易方达蓝筹精选,截至2021-06-30,净资产898.89亿元,比一季度末增加2.13%。

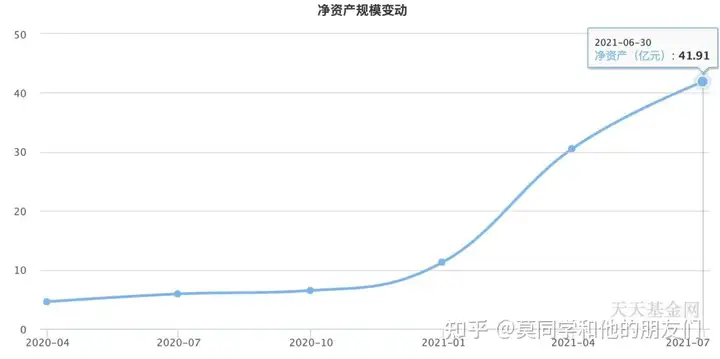

2)易方达亚洲精选,截至2021-06-30,净资产41.91亿元,比一季度末增加37.23%。

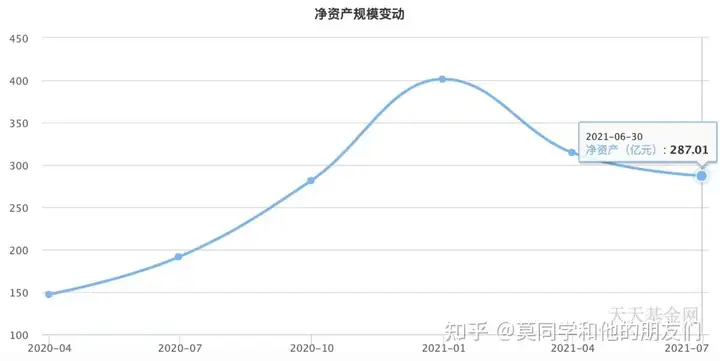

3)易方达中小盘,截至2021-06-30,净资产287.01亿元,比一季度末减少8.78%。

3、前十大持仓

1)易方达蓝筹精选,持有A股和港股,前十大持仓个股变动不大,平安银行变为招商银行,其他个股仅在持股数上有增减,泸州老窖和洋河股份增持较多,其他个股看表格中的变动情况即可,增持减持的数量不是很大。

2)易方达蓝筹精选,持有港股和美股,教育股好未来和新东方被剔除前十大持仓,京东美股和阿里巴巴美股被剔除前十大持仓,邮储银行、中国海外发展、唯品会、锦欣生殖新进前十大持仓,其他个股看表格表动情况,基金规模增长了37.23%,所以大多数都是增持的。

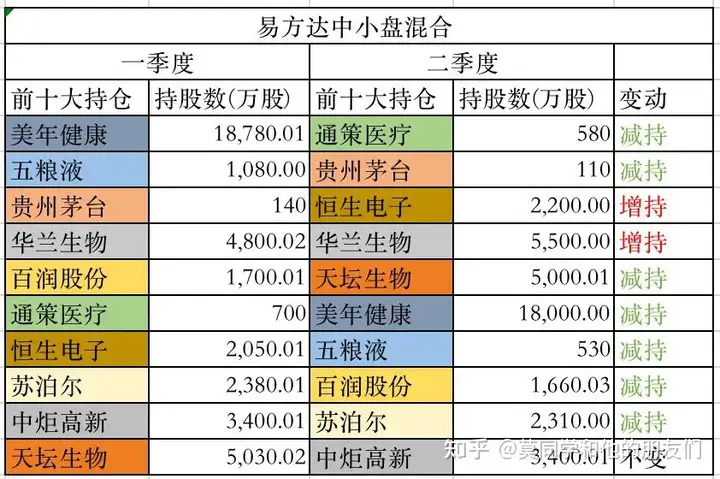

3)易方达中小盘,主要持有A股,前十大持仓个股不变,仅在持股数量上有所增减,恒生电子和华兰生物增持,其他个股看表格变动情况,以减持为主,五粮液大幅减持。

讲真,美年健康还保持着如此高的仓位,这只基金想不惨都难,大家可以去看看美年健康的业绩和K线。

4、二季度收益

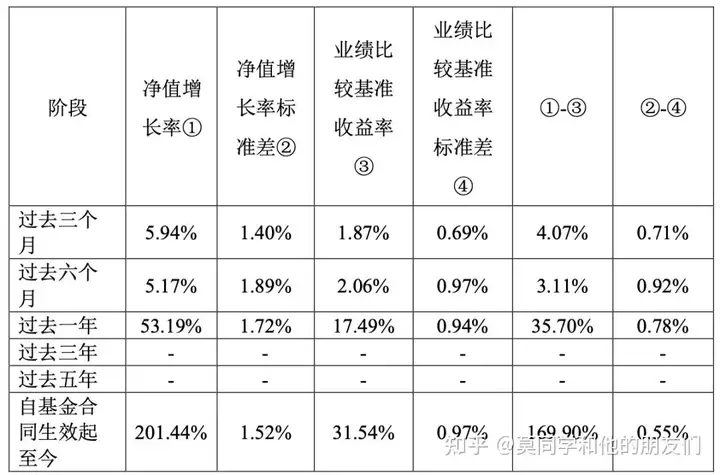

1)易方达蓝筹精选,二季度净值增长5.94%,比业绩比较基准高出4.07%,过去6个月净值增长了5.17%,说明一季度出现了净值回撤,上半年整体收益不高。

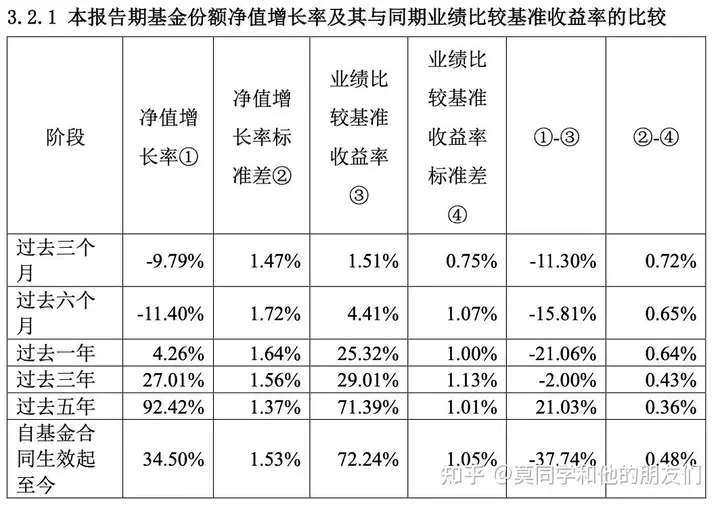

2)易方达亚洲精选,二季度净值下跌9.79%,而业绩比较基准上涨了1.51%,说明这只基金表现很差,而且近6月净值下跌11.4%,上半年回撤较多,但基金规模还是增长了37.23%,基民对张坤是真爱。

3)易方达中小盘,二季度净值上涨2.51%,业绩比较基准上涨了7.89%,跑输参照对象,说明这只基金表现不佳,大多数混合基金的收益都能跑赢业绩比较基准,上半年净值下跌2.35%,也跑输业绩比较基准。

2021 年二季度,A 股市场震荡上涨,沪深 300 指数上涨 3.48%,上证指数上 涨 4.34%,而创业板指数大幅上涨 26.05%,再看看这三只基金二季度收益,真是表现不佳。

5、投资策略与运作分析

1)易方达蓝筹精选

股票仓位略微下降,并对结构进行了调整,降低了计算机等 行业的配置,增加了电子等行业的配置。我们依然长期持有商业模式出色、行业格局清晰,竞争力强的优质公司。2)易方达亚洲精选

股票仓位略微下降,并对结构进行了调整,降低了消费等行 业的配置,增加了银行、地产等行业的配置。二季度,教培企业受政策预期影响 股价跌幅较大,对基金净值产生了一定的负面影响,也使我反思长期投资框架中 的一些假设,希望能够将其进一步完善。3)易方达中小盘

股票仓位有所下降,并对结构进行了调整,降低了食品饮料 等行业的配置,增加了计算机等行业的配置。定期报告中的这几段投资思考,值得大家多读几遍:

疫情后,随着全球流动性的放松,全球股市都有了显著上涨。对于一些市场 公认长期有成长空间行业(科技、医药、消费、新能源)中的优质公司,除了业 绩增长的驱动,估值也得到了显著的提升。面对越来越高的市盈率水平,对企业的估值方法也越来越多采用远期(如 2025 年甚至 2030 年)市值贴现回当年,似乎只有这样,投资者才能获得一个可以接受的回报率水平。

无疑,这样的环境对投资人判断正确率的要求是很高的。我们发现,对于一 些公司,在各种假设都兑现的情况下,可能未来 5 年能赚取贴现率或者比贴现率略高的收益率水平,但是一旦错误,可能就要面临 30%甚至 50%的股价下跌。在一个流动性宽裕、资本焦虑地寻找高回报率领域的环境下,未来几年,不少行业面临的竞争程度恐怕比过去 5 年更为激烈。回首自己以往的判断,发现有不少错误。我认为,对于未来 5 年行业竞争格局的判断难度恐怕只增不减。综合来看,如果正确,可能只获得一个平庸的回报率,但一旦错误,却面临不小的损失。在这样的赔率分布下,对于投资来说显然是高难度动作。

在这种情况下,要么在热门行业进行深入研究,试图获得更高的概率确信度, 要么在不那么拥挤的行业,稍微牺牲一些概率,承担多一点不确定性,获得更佳 的赔率回报。我经常这样审视组合,如果股市暂停,5 年后恢复交易,每个企业能带来多少的预期复合收益率,从目前的判断来看,未来几年预期回报率下降可 能是难以避免的。6、总结

1)从规模来看,张坤管理的基金规模超千亿,其中易方达蓝筹精选基金规模就高达898.89亿元,如此庞大的基金规模,在市场风格切换中调仓,无疑是一个巨大的挑战。

2)从持仓来看,前十大持仓中的个股变动不大,主要在当前持仓中增持减持,对于行业趋势变差的教育股能够即使止损挺好,但像美年健康这种业绩较差且不稳定还保持着高仓位,确实有点说不过去。

3)从阶段收益来看,今年的业绩确实不太理想,易方达亚洲精选的业绩在整个公募基金的排名都是倒数的。

所以投资不能只参考历史业绩,也要分散持仓,不能重仓某只基金,如果三季度白酒板块和港股有反弹,那么易方达蓝筹精选和易方达亚洲精选将会有不错的业绩,而易方达中小盘持仓已经分散在各个行业,但业绩还是不佳,是否有点怀疑坤坤的选股能力了呢?

以上就是张坤经理管理的易方达蓝筹精选、易方达亚洲精选、易方达中小盘这三只基金的分析。

感谢收藏,感谢点赞,感谢关注。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

下一篇:张坤的心塞史...