美银美林:过去五年最赚钱的交易策略是啥?跟华尔街反着做!

买入最空交易最密集的品种,并同时做空那些对冲基金和机构持仓最终的品种,这样稳定获取α收益的交易策略美银美林早在2013年就已经提出,这样的方法到今天依旧有效。

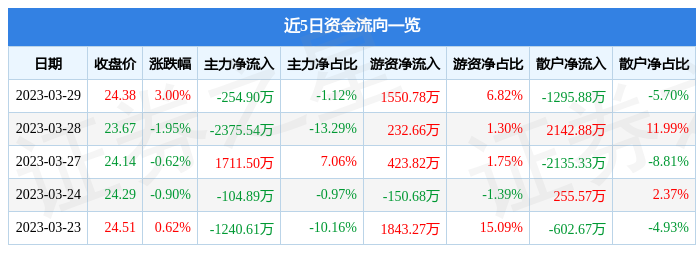

美银美林指出,除了2017年极端低波动性市场的情况外,“反打华尔街的策略”仍是获取稳定α收益的有效策略。值得一提的是,截至2019年7月底,年初至今十大拥挤交易和十大低估交易之间的年化收益率差值达到19%,创出近五年来的新高。

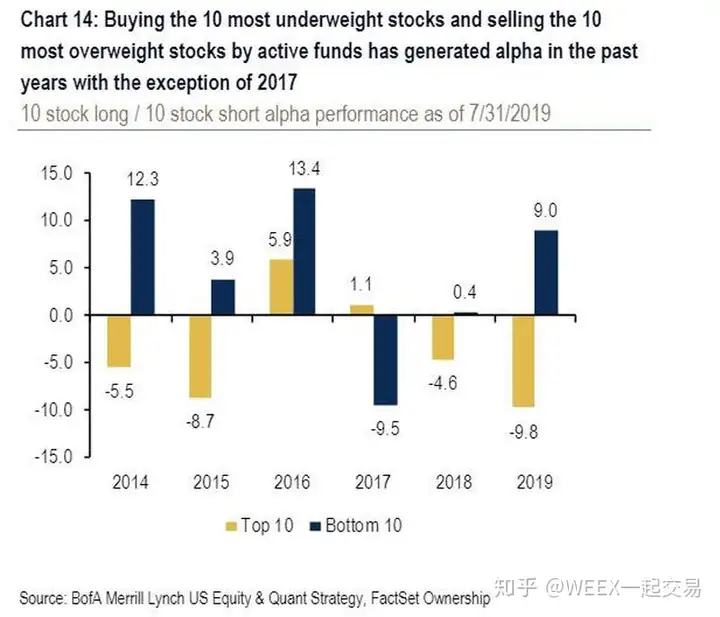

被忽略的周期股

美银美林指出,造成这一现象有一个很简单的原因:过于拥挤的股票通常集中在长期增长/高收益/低β等原因,一众高质量且估值水平较低的周期股因此被忽略了。

美银美林一直都很推崇高质量的周期股,并表示只要不出现全面衰退的情况,周期股就如同“盘绕的弹簧”一样。

懒惰的华尔街

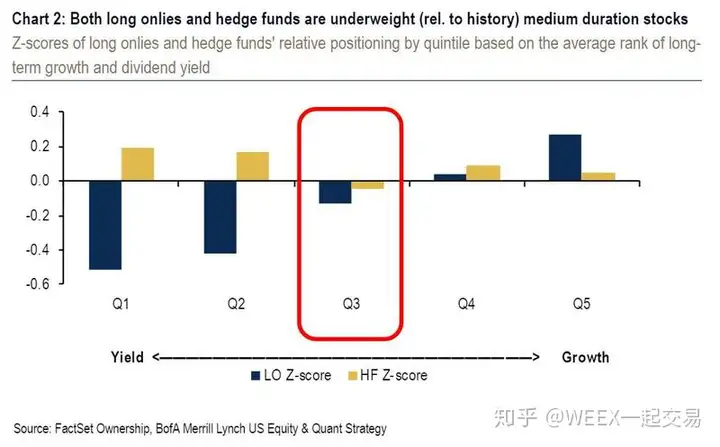

美银美林指出, “反打华尔街”的策略持续有效还有一个原因是华尔街有数量庞大的“懒惰筹码”,只要“华尔街专家”们对于拥挤交易的支持性研究被发现有纰漏。那些懒惰跟单的筹码就会像惊弓之鸟一样四散而逃,反向交易者坐收渔翁之利。

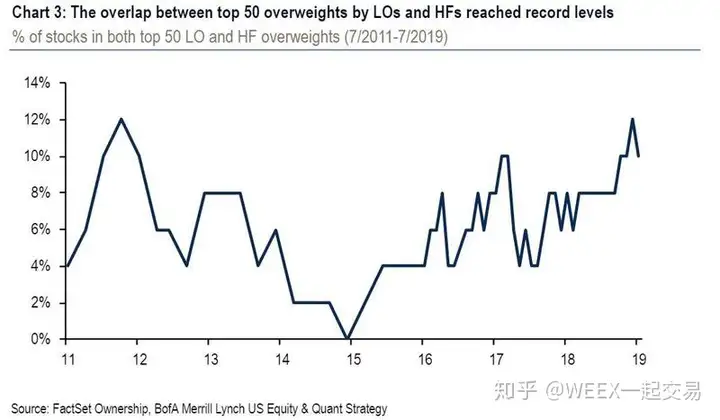

同时,头寸集中的力量从未像2019年一般强大。根据美银美林近期的统计,多头持仓基金和对冲基金仓位重叠的比例达到了新高,这也使得头寸成了2019年最为主要的回报驱动因素。

对于做空这类几乎左右人都在买的股票,赚钱基本上只是时间的问题。随着市场的范式转换会出现数不清的多头平仓,与市场逆向而行的投资者等着赚钱就好。在上周美联储“鹰派降息”之后,类似的场景就已经在美股市场已经发生过。

除了股票市场以外,股票期货市场也出现了头寸过度集中的现象。目前资产经理们的证券期货敞口已经达到了次贷危机后的新高。换言而之,目前与股票市场深度绑定的期货产品中大多数人都在做多,下跌会造成恐怖的冲击。

(资产经理标普500电子期货净持仓情况,来源:CFTC、美银美林)

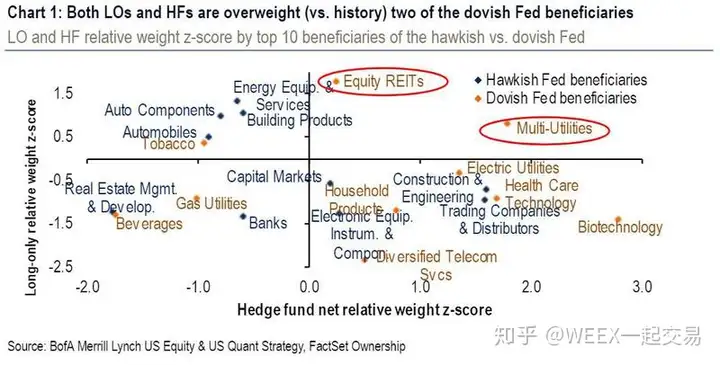

与此同时,正如同美银美林表达的那样,多头持仓基金和对冲基金同步加仓的板块,正是受益于“鸽派美联储”的板块(股票Reits和公共事业板块)。

所以简单而言,在资本博弈的市场里,大多数人都在亏钱,与“大多数”反着做不失为一种稳妥的交易策略,过去六年的经验也说明了这一点:

2014:17.8%(12.3%来自做空、5.5%来自做多)

2015:12.6%(3.9%来自做空、8.7%来自做多)

2016:7.5%(13.4%来自做空、-5.9%来自做多)

2017:-10.6%(-9.5%来自做空、-1.1%来自做多)

2018:5.0%(0.4%来自做空、4.6%来自做多)

2019(至今):18.8%(9.0%来自做空、9.8%来自做多)

美银美林指出,对于这个交易策略而言,当前的问题在于如果有更多的投资者按照此策略下单是否会造成α下降,因为无论如何都会有市场中“最拥挤”和“最看空”的交易。所以这种交易策略恐怕只能对资金量小且“无法撼动市场走势” 的交易者有效。

WEEX一期一会| WEEXTRADER

【WEEX一起交易】黄金的终极目标位在哪里?人民币“破7”后该如何应对?一期一会与您相约上海,从入门到精通,带你了解裸K战法的实战运用。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com