城市商业银行跨区域经营时有哪些常见的组织架构?未来城商行组织架构改革改革的方向是什么?

刚好做完了一个城商行的组织架构,怒答。

先吐槽:现在各地的城商行有一个算一个,都是城商行的身子,股份制的心,怀揣着上市的梦,从资产100亿的到2000亿的,倒是都没把自己小看咯,产品线得完备吧,运营得玩集中制吧,社区银行P2P普惠金融这些概念得招呼吧,这都是基本,不聊聊混业经营,五年上市计划那是瞧不起你,可我的亲哥哥啊,回头来看看自己的资本回报率和充足率吧,要我抽醒你吗?,您别说对标富国了,边上的农信社待遇都比你们好。

开始聊题主的正事:

相比较上面说的不切实际呢,城商行异地经营的事倒显得没那么高大上了,实际上我们这里讨论的“异地”暂时就只有“关闸”之前开立的省外分支行以及省内的分支行。(在省外开立分支结构的大门现在对于城商行仍然是关闭的,一些大家看到的,比如在北京的某xx城商行实际是收口前开的,算是插旗了)

因为城商行在各地的规模、背景、核心竞争力、战略层面区别都很大,且良莠不齐,我只能从建议和通常的层面来尝试解答:

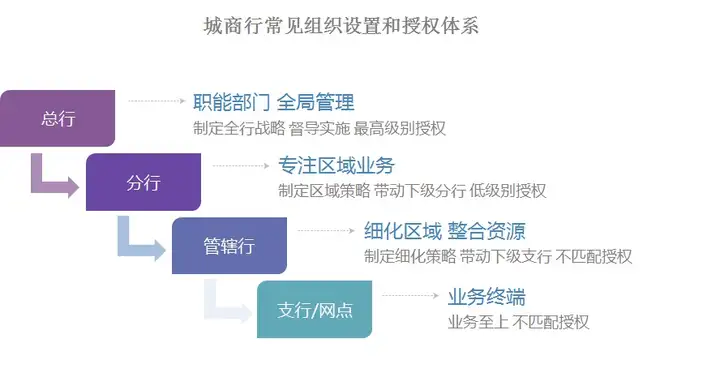

一般来说一个发展良好的城商行最初是“总-分-支”的三级模式,但是随着资产规模的扩大,“分到支”的责任风险无法细化,人员众多造成扁平化管理困难,这样仿照国有行的模式,这些城商行对一些业绩良好的支行进行了升格,提拔为管辖行:就逐渐形成了如下的管控结构:

已经是经过验证的了。

具体到跨区域管控:总行自然是摇设立在城商行所在地城市,而各个不同的地区都要设立分行,是否在某地区设置管辖行要看在该区域投入的深度和力度,如果已经大面积铺开,网点众多,或者准备大干一场,那么管辖行层级是必须且有效的,接下来则是在市域和县域设立支行,比较简单。

我们在工作中原则上建议:如果下属管理支行加网点超过6个,要设立管辖行层级,当然也要看资产规模,员工人数等具体内容。

至于授权层级我也写在上面的图里了,总行自然是最高审批层面,下面常见的是放一个审批团队到分行,给予一定的审批权限,额度上限包括总量和单笔,最后根据风险偏好,明确哪些是不能碰的行业,就完成指导了。当然,总体上说一般的城商行领导都比较谨慎,说白了就是不爱放权。芝麻绿豆点小贷款也得拿到总行层级批一批,超过200万就得开个专家会研究研究,这种情况也不是没有,其实也没什么不好,就是下面怨声载道呗。不过大趋势始终是审批权下放,因为只有你基层最了解自己的业务和区域,越贴近基层实际情况越清楚,这个就是风险和收益的博弈了,有些聚焦小微企业的城商行已经逐步将信贷审批下放到管辖行和营业部层面了。那么放权既然是趋势,怎么放,什么时候放,放多少,这些都得根据实际情况来,竞争太激烈,股东压力也大,从这个侧面也能理解为什么一般的城商行都比较谨慎,别着急,一步一步来吧。

剩下改革困难,借鉴模式,水土不服这些,咱搓一堆说吧:

之前接触了一个城商行,做组织架构规划,点名要做”事业部“改革(具体是什么事业部我不说了),要知道就算是股份制银行事业部改革也没几个彻底的,我们当时也劝了一下,没用,董事长就要做点新鲜的,好吧,硬着头皮做了两个交差。

结果花是摆出来了,可没人浇水。

半年后再去看,事业部没能从公司业务部拿到现有客户资源,同时由于一直没有招聘客户经理导致根本无法营销新客户,最后就是事业部还是在干改革之前的那些事,行长偷偷拉着我们说是不是能把事业部再并一步回公司业务。我靠,你们是来玩我们的吗?

现在看,对城商行来说,最靠谱的就是先把总-分-管-支这个模式做好做透,之后搭配外挂的风险管理体系,直接汇报给总行风险管理部,随着规模再扩大可以考虑在分行设立计财和同业部门,更好的服务业务,GG,可以停了。我敢拍着胸脯保证,这个框架绝对兜得住5000亿以内规模的城商行,什么你超5000亿了?咱俩聊聊上市的事....

最后一点体会:城商行做组织架构改革,难,非常难,难在组织架构改革要涉及到权力的变更,尤其是事业部改革(这也是趋势),而城商行人员素质普遍较低,大部分派系争斗导致内耗严重,上到行领导,下到大堂经理,大家都把权力当成亲爹,越是改革,越是阻力重重,大部分根本无法落地,最后强努出来的结果就是所有人都不满意。

何必呢。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

上一篇:以城市名为名字的银行是干什么的?