振华科技:军用电子元器件厂商,产品涵盖主被动领域

一、公司概况

公司是国内军用电子元器件龙头企业,CEC旗下振华集团的唯一上市平台。公司成立于1997年,前身是国家“三线”建设的军工电子083基地,历经二十多年发展已经成为国内电子元器件行业的龙头企业。目前公司实际控制人为中国电子信息产业集团,第一大股东为中国振华电子集团有限公司(持股32.94%),公司是其旗下唯一上市平台。

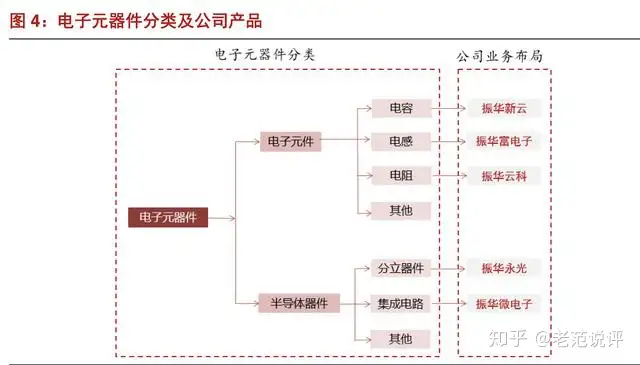

目前公司主营业务板块为新型电子元器件,该业务营收占比56%,毛利占比95%。电子元器件主要包含:1)被动元件(电子元件):电容、电感、电阻等;2)主动器件(半导体):分立器件、集成电路等。公司主要通过旗下振华新云,振华微,振华富,振华云科等7家子公司全面布覆盖主动和被动元器件领域。目前公司的新型电子元器件主要产品包括钽电解电器、片式电阻器、片式电感器、开关、微型继电器、接触器、半导体分立器件、厚膜混合集成电路及高压真空灭弧室、锂离子动力电池等。

二、营收情况

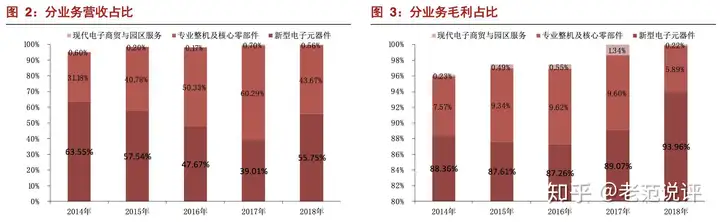

剥离低质的通信整机业务,推进新能源业务转型,聚焦主业瘦身健体。整机及系统板块2018年占公司营收44%,毛利占比仅不足6%,盈利能力低下。2019年5月振华通信不再合并报表,通信整机业务逐步剥离。新能源业务受市场景气度和订单不及预期的影响,前两年一直处于亏损状态,公司持续推进转型消费电子和军工,提质增效。我们认为,公司一系列瘦身健体聚焦主业的举措将带来经营质量的大幅改善。

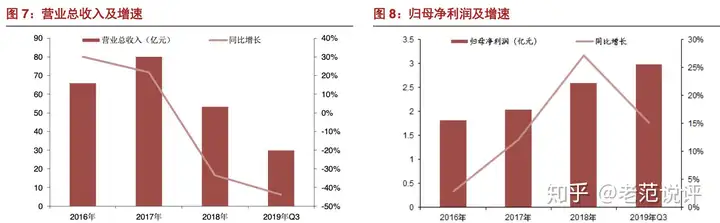

聚焦主业效果显著,利润增长持续加速。公司近几年营收规模逐渐收缩,但盈利能力提升明显,2019年前三季度,公司实现营收29.98亿元,同比下降30.23%,营业成本同比下降47.06%,主要由于1)深圳通信自19年5月起不再并表,2)公司通过产品结构调整,低附加值业务减少、高附加值业务占比增加。受益于电子元器件板块的高增长,前三季度归母净利润2.98亿元,同比增长15.55%;扣非后归母净利润2.35亿,同比增长28.97%。

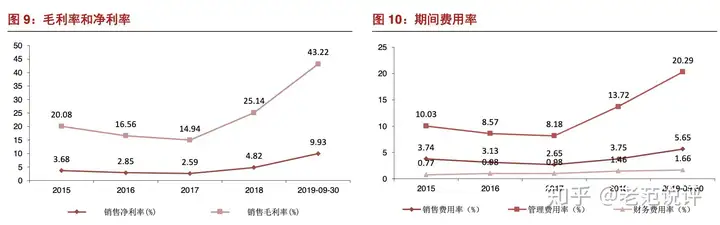

公司毛利率大幅提升,期间费用率有所增加,整体盈利能力改善明显。通过剥离低毛利率的业务优化业务结构,公司2019年前三季度毛利率为43.22%,提升明显,相对2018年底提升18pt。期间费用率有所上升,具体来看,销售费用率相对去年同期提升2pt,主要由于员工绩效奖励兑付及业务拓展经费增加,管理费用率(含研发)同比提升7pt,主要由于员工福利薪酬增加及研发投入增加。随着公司聚焦主业战略深入推进,公司盈利能力将持续改善。

三、市场概况

1.被动元件用途广泛,公司军品市占率高

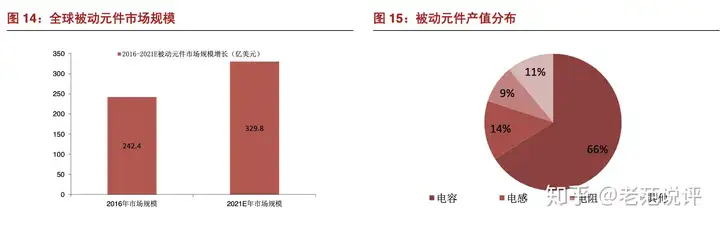

被动元件市场空间超过2000亿,阻容感产值占比90%。根据中国产业信息网预测,受益于5G、新能源汽车等下游应用驱动,2016年被动元件市场规模已达到242亿美元,预计2021年有望达到329亿美元,年复合增速超6%。阻容感占被动元件市场产值90%,其中电容/电感/电阻分别占比66%/14%/9%。目前,被动元件市场主要由日系巨头占据,伴随电子产业链向中国大陆转移,未来国内厂商份额有望提升。

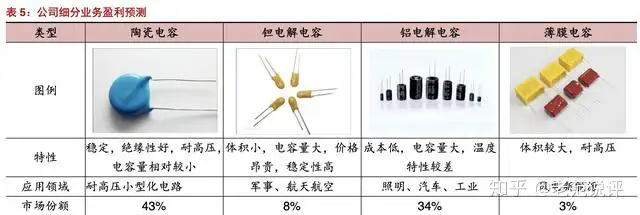

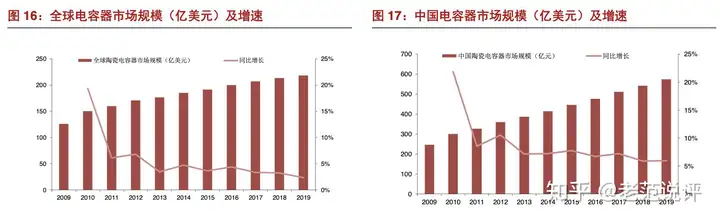

电容是用量最大的被动元件,国产替代空间大。电容由两个靠近的导体中间夹一层绝缘纸质构成,具有“通交流、隔直流”的特性,在调谐、旁路、耦合、滤波等电路中起重要作用。按介质类型分为陶瓷电容、铝电解电容、钽电解电容和薄膜电容。根据机构预测,2019年全球电容器市场规模将达到222亿美元,复合增长3%以上。我国电容器市场规模将达1102亿元,复合增速6%,远高于全球增长水平。同时,我国电容器进出口逆差近年持续增加,2018年逆差金额达74亿美元,同比增长69.45%。我国大力推进基础器件自主可控,未来电容国产替代空间大。

振华新云是我国钽电容器龙头企业,军品市占率超75%。子公司振华新云是我国钽电容品种最多、规格最全、配套能力最强的厂商,同时多元发展MLCC电容、薄膜电容、片式铝电容等。根据公司公告,截止2016年公司在国内钽电容市场占有率过半,军品市场更是独占鳌头,市占率始终保持75%以上,尤其在卫星、神舟飞船、月球探测器等高精尖电子整机配套的钽电容器市场占有率高达98%以上。

国家大力支持发展电感行业,行业增长稳定。电感又称扼流器、电抗器、动态电抗器,是能够把电能转换为磁能而存储起来的元件。政府出台了一系列文件,引导和鼓励电子元器件市场健康快速发展。近年来我国电感行业保持稳定增长,截止2017年底,我国电感器行业市场规模已经达到131.9亿元,同比增长5%。未来我国电感器行业市场规模将继续保持稳定增长,预计到2024年我国电感器行业市场规模将达到220.2亿元,年均增长率为7.6%。

振华富国内军用电感市占率高,发展前景好。子公司振华富电子主营电感器、变压器、磁珠等产品,先进生产设备数量全国领先,历经十余年的发展,振华富通过不断积累、不断完善与不断创新,科研生产能力稳步提升,已成为国内片式元器件行业领先企业。目前,公司已拥有15条独立生产线及多条LTCC生产线,建立了覆盖“材料—元器件—功能模块”的产业链和研发体系。振华富在军工电感市场占比高,未来有望保持稳健增长。

下游需求拉动电阻市场持续扩大,国产替代正当时。电阻器是一个限流元件,接在电路中可限制通过它所连支路的电流大小。根据Cisiom报告,随着消费电子、汽车电子、5G、物联网等下游需求拉动,全球电阻市场2020年将达到57亿美元。根据中国海关数据,2019年1-11月我国电阻器进口额为18亿美元,同比下降16.8%。进口额高企意味着国内需求旺盛,进口额下降意味着国产化正在推进,国产电阻厂商有望获取更多市场份额。

振华云科技术领先,国内军用电阻市场占有率85%。子公司振华云科以开发、生产与销售片式电阻器、片式网络及片式保护类元件、微波元器件及电子功能材料为主,已发展成为国内军用片式电阻器龙头企业,军用电阻器市占率超过85%(截至2016年)。随着公司技术升级、新产品落地,有望成为业绩新增长点。

2.主动器件空间广阔,公司发力IGBT业务

半导体产业空间广阔,国内增长远高于全球。半导体器件广泛应用在消费电子、车载电子、安防、网络通信、家电、军事工业和航天航空等领域,包括分立器件、集成电路和其他器件等。根据前瞻研究院的统计预测,全球半导体销售额年复合增速9.21%,2022年将达到6123亿美元。其中,我国半导体销售额年复合增速18.83%,2020年将达到12925亿元。半导体产业按产品类型可分为分立器件、集成电路、光电子器件和传感器等。

振华永光军品竞争力强,参股森未科技布局发力IGBT。子公司振华永光是半导体分立器件的研制生产企业,在军品领域具有竞争优势,军用二极管市场占有率达40%(2016年公司公告)。公司2017年以来与森未科技开展IGBT研发合作,2018年增资公司森未科技持股至20%。根据公司公告,森未科技产品技术国际领先,具有多项自主发明专利。振华永光与森未科技共建第6代IGBT产业化平台,共同开拓军民品市场。

四、核心器件国产化加速

军工电子是国防信息化自主可控建设的重要领域,公司作为我国老牌军用电子元器件企业,底蕴雄厚。未来将受益于国防信息化建设目标和核心元器件自主可控发展,公司有望持续增长,业绩增长有望高于军工行业整体水平。

国防信息化市场空间近2万亿,增速远高于军工行业整体水平。国防白皮书和十九大报告明确指出,我国军事斗争准备基点是打赢信息化局部战争,确保到2020年信息化建设取得重大进展。我国正处于国防信息化加速建设期,军工电子装备是军事作战效能的“倍增器”,新型武器装备中的电子系统占比不断提高,且军工电子装备更新换代更快,将带动信息化企业业绩加速释放。根据中国产业信息网预测,目前国防信息化支出占装备费比例在30%上下,2025年占比将提升至40%,国防信息化市场规模近2万亿,复合增速15%。我们认为,随着国防信息化加速建设,未来军用电子元器件需求空间巨大。

当前我国电子元器件仍大量进口,国产化替代迫在眉睫。以IC产业为例,我国半导体器件自给率仍较低,进出口逆差巨大。我国IC市场需求占全球1/3以上,但本土企业产值却不到7%,自给率尚不足22%,2018年我国IC进出口逆差扩大至2274亿美元,未来国产替代空间巨大。军用领域,根据科技部新闻,目前我国支撑装备的电子元器件自主率从不足30%提升到85%,但部分关键核心技术和产品仍受制于人,国防安全存在隐患,元器件自主可控需求迫切。

五、盈利预估

军工电子是国家安全自主可控的重要领域,公司作为我国军用元器件龙头企业,未来将受益于国防信息化和国产化替代加速,电子元器件主业有望高景气持续发展,看好公司长期投资价值:

1)新型电子元器件业务:预计2019-2021年公司电子元器件收入分别为34.05/41.70/51.91亿元,同比增长20%/22%/25%。2)整机及系统业务:公司近几年逐渐剥离盈利性差的通信业务,2019年5月振华通信不再并表,预计2019-2021年公司整机业务收入分别为3.28/0.00/0.00亿元。公司压缩剥离低效亏损业务,收入规模虽有所缩减但盈利能力明显提升,预计2019-2021年公司总收入分别为37.63/42.00/52.21亿 元 , 同 比 增 长-27.29%/17.87%/18.09%。预 计 公 司 未 来 三 年 的 毛 利 率 分 别 为38.20%/40.77%/40.32%。预计未来三年公司实现归母净利润2.96/3.90/5.35亿元,同比增长14.33%/31.65%/37.14%

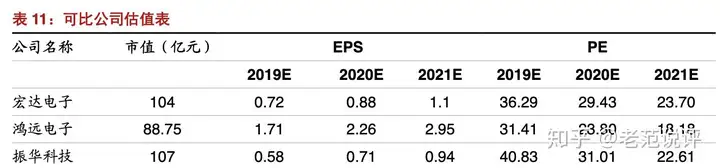

估值方面:预计2019-2021年公司P/E分别为40.83/31.01/22.61倍。通过选取了A股上市的两家可比公司,分别是宏达电子(300726)和鸿远电子(603267)进行参考。根据wind一致预期估算出可比公司2020年的平均估值PE为27倍,振华科技2020年对应的PE为31倍。考虑到公司在军用电子元器件领域的龙头地位和体外优质资产整合预期,具有一定的估值溢价。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com