诺德股份详解

前言:在锂电四大材料涨上天的时候,我开始关注锂电铜箔,当时参与了诺德股份和嘉元科技,利用周末时间,详细了解了诺德股份的情况,可以说喜忧参半,通过自己分析,诺德股份完全没有部分大V写的那么完美。(关注我的公众号“山翼杂谈论股”)

正文:

一、主要业务及产品

铜箔是现代电子行业必不可少的基础材料,按生产工艺的不同分为压延铜箔和电解铜箔两类。根据应用领域及产品规格不同,电解铜箔可分为锂电铜箔、电子电路铜箔,其中:锂电铜箔主要应用于锂离子电池领域,如消费类锂电池、动力类锂电池及储能用锂电池等;电子电路铜箔根据 其自身厚度和技术特性主要应用于不同类型的印制电路板(PCB)。

公司主要从事锂离子电池用电解铜箔的研发、生产和销售,产品主要应用于锂电池生产制造;同时,公司还从事电线电缆及附件业务与物资贸易等业务。公司主要电解铜箔产品包括 4-6 微米极薄锂电铜箔、8-10 微米超薄锂电铜箔、9-70 微米高性能电子电路铜箔、105-500 微米超厚电解铜箔等。具体产品如图:

锂电池铜箔(4-10微米)

印刷电路铜箔(9-70微米)

超厚电解铜箔(105-500 微米)

二、经营模式

1.产品:以销定产。

2.价格:“铜价+加工费”,铜价变化只影响资金流,不影响公司盈利。

三、优势1.产能优势:公司在广东省惠州市、青海省西宁市拥有两个以锂电铜箔为主的生产基地,是国内行业领先的电子铜箔生产企业之一,其中青海铜箔基地建成产能将达到 5万吨/年,惠州铜箔基地建成产能将达到 2万吨/年,处于行业领先地位(目前产能4.3万吨,券商调研报告说:2021年底前实现7万吨产能,我个人参与过生产线建设,也了解企业对外宣传的套路,所以,我判断,诺德在2022年6月能实现2.7万吨新增产能的投产就不错了,切勿听券商忽悠,作为投资者还是要谨慎,只赚我们认知内的钱)。

2.技术优势:具有技术壁垒,难以通过简单复制被新进生产厂商所掌握。公司拥有制液、生箔为一体的独立系统,用于开发复合添加剂的制备技术,进行工程放大试验,并拥有多种 直径阴极辊的常规生箔机结构设计、加工技术,可以满足客户的弹性需求。公司拥有专门的添加剂配制室,完备的添加剂配制器材,并由有十余年工作经验的员工负责配制添加剂。公司的电解液过滤器技术、复合添加剂的制备技术、生箔技术、后处理技术以及原材料及产品的测试技术等 均属于国内领先的铜箔生产技术。

3.产品优势:多种新型电解铜箔产品在6微米铜箔产品持续放量的同时,也开始批量生产和交付4.5微米及4微米极薄铜箔,能够快速有效地转换产品品种,实现多品种批量供货。

4.客户优势:公司与宁德时代(CATL)、LG 化学、比亚迪、ATL、SKI、国轩高科、亿纬锂能、天津力神、中航锂电等国内外主要动力电池企业合作关系持续稳定。诺德市占率25%左右。

四、2020年财报分析

从以上指标,我总结一下:

1.营业收入:近5年,公司年营业收入稳定在20多亿,近两年收入呈下降趋势。

2.净利润:2019年公司发生大额亏损,解释为应收账款计提坏账准备所致。该年度公司进行了财务洗澡。

3.研发费用:2020年研发费用大幅度增加,而同年销售费用大幅度减少,我个人不负责任的猜想,很有可能公司进行了费用的内部调节,通过财务调节,显得研发投入增加,报表好看。

4.财务费用:每年利息费用2亿多,通过资产负债表来看,长短期借款达到25.57亿,有息负债占总负债的54%,占总资产的32%,占净资产73%,该公司资金压力那是相当大。好在,公司账面有现金近20亿。

5.应收账款:2020年应收账款在营业收入没有增加的情况下翻倍,如果不是公司的议价能力变弱,我仍然不负责任的猜测有可能公司为了业绩,提前确认了收入(第4季度确认的收入占全年的37%),以防止公司连续两年亏损ST,仅仅是猜测,也可能是业绩翻转,还需要继续看接下来的营收情况。

6.净利率:从销售毛利率,销售净利率,净资产收益率来看,都反应出公司太一般。从财务分析来看,我是不会投资这样重资产行业的公司,奈何公司处于景气度较高的锂电行业,还是有比较进一步分析。

五、2021年H1财务状况

1.Q1:公司营收环比增加12%,净利同环比增加201%,同比不用看,看同比增幅意义不大。

2.H1:公司公告上半年净利润1.9亿-2.1亿元,Q1是6500万元,则Q2应该是1.25-1.45亿,环比净利润翻倍。

从财务角度来看,受益于新能车行业发展,公司明显迎来业绩翻转,即使2020年提前确认收入,2021年H1业绩仍然喜人,大概率,诺德股份业绩反转确认。

综合上述情况,诺德股份作为当前市场热点的新能源概念股,值得继续挖掘。

六、未来业绩测算

以下业绩测算,数据来源于公开资料,我无法拿到公司详细的数据。

1.2020年产品结构及毛利我们先看一下诺德股份2020年的基本情况,对其有个大概印象。具体情况如下:分产品营收情况表(单位:万元)

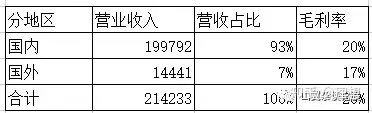

国内外营收情况表(单位:万元)

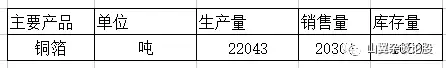

2020年产销量

2.2021年H1盈利分析

根据调研报告,Q1出货8000吨,净利润6500万,折合吨净利润0.8万元,Q2出货9000吨,吨净利润1.3万,净利润1.2亿元,基本测算出上半年净利润1.85亿。根据公司公告,上半年净利润1.9亿-2.1亿(调研公司给出的净利润1.8-1.9亿),出货量和单吨净利润金额,我已向公司董秘确认,基本符合。通过公司财务报告与出货量、单吨净利润来测算,逻辑闭环,证明以上数据靠谱。据此推算,诺德股份Q1单月出货量小于3000吨,Q2单月出货量为3000吨,按照公司技改进展,8月底完成技改后单月出货量达到3400吨(是否能达到,我持怀疑态度,毕竟调研的时候,企业会忽悠券商,券商也会忽悠散户)。

3.2021年H2盈利情况测算

(1)保守测算:在不考虑加工费涨价的情况下,仍然按照月出货量3000吨,单吨净利润1.3万,则下半年净利润为3000*6*1.3万=2.34亿。

(2)激进测算:8月底技改完成,Q4加工费吨单价涨幅5000计算,下半年净利润为(3000*2+3400*1)*1.3万+3400*3*1.8万=3.06亿。(实际产量上去后,吨净利润可能提高,但是技改后折旧增加,仍然按1.3万考虑)

综上,诺德股份2021年预计全年利润保守估计应该在4.2亿元,大幅度超过安信证券研报预测的3.56亿元,对应目前估值45倍。按调研测算,全年利润预计5亿元,非常超预期,对应目前估值38倍。

因此,诺德股份,值得继续跟踪。

4.2022年盈利情况测算

根据调研,诺德股份2021年上半年产能4.3万吨,产量17000吨,通过计算产能利用率80%。

调研报告给出的2022年预计产能7万吨,我个人认为可能需要下半年才能达产。

(1)保守测算:2022H1仍然按月产能3000吨,下半年按照7万吨产能的利用率80%计算,年出货量为3000*6+70000*0.5*80%*=4.6万吨,在考虑市场景气度(根据调研市场需求只多不少),维持目前加工费不变的情况下,按照吨净利润1.3万元测算,2022年净利润6亿元。对应2021年保守估计净利增幅43%,对应目前估值32倍。

(2)激进测算:按照调研报告,2022年产能7万吨,产能利用率大幅度提升,加上新增1.5万吨产能的投产,公司预计月产量达到5600吨(我觉得很难),年出货量6.72万吨,同样考虑加工费涨价5000元,2022年净利润达到12亿元,较2021年翻倍。对应目前估值不足20倍。

以上数据我都是根据调研零散信息测算得出。

七、应该考虑的细节

1.产能规划:2021年诺德股份产能预计达到7万吨,2025年希望能达到20万吨,也就是说2022年-2025四年间,需要扩建13万吨。根据调研测算,铜箔吨产能造价7亿元,诺德股份扩产投入90亿元。这13万吨是诺德股份为了保持行业市占率25%提出的设想,这么大规模的投资,加上诺德本身负债较高,个人觉得实现机率有限。就当公司或者券商吹牛逼吧,必须持续跟踪,谁信谁韭菜

号外:看到这个公告,我笑了,有个卖铜的看下游太赚钱,忍不住了,公告称也要建10万吨产能的锂电铜箔,目前锂电铜箔关键设备订单已经排到2024年了,加上建设周期,大哥,您这10万吨产能释放要到2028年,7年后您的技术还能满足发展吗?您铜加工的铜还得外购。只能说,铜箔行业看来确实赚钱了,谁都想参合一下。

2.产品结构:目前4.5um铜箔占比小20%,6um铜箔占比小50%,8um铜箔占比小20%,标准铜箔10%+(Q1Q2),2022年新工厂投产后,4.5um铜箔占比提升至30%。

当然,讲故事中的13万吨,其中6um占比50%,4.5um占比50%。

诺德自己说:3.5um产品已经开发,成品率较低,一旦提高成品率,未来也有机会量产。

调研说:4.5um加工费7万,6um加工费4.5-5万,8um加工费4万。4.5um毛利30%。

从以上占比及加工费等数据,我是无论如何也做不到诺德净利润的闭环,我推算出毛利倒是和净利润差不多,但是每年几个亿的期间费用没地放啊,从这角度来看,以上调研给的信息有问题。(为此,我还专门给董秘打电话咨询)

3.海外客户:公司通过市场开拓,未来2-3年内希望海外客户占比50%。

4.需求端:(1)目前满产满销,订单量远远大于产量,国内下半年启动第二轮涨价,特别是针对二三线客户,吨单价涨价幅度预计5000-10000元。例如诺德是T公司唯一供应商,目前每月100多吨,全年2000吨,T公司提出的计划明年不低于2万吨。(2)2022年供需仍然紧张,特别是6um以下,客户已经对今年H2和明年的交货量提出计划,H2需求较H1翻倍,明年较今年提升至少50%。

5.供给端:(1)诺德国内客户的8um订单基本不接了,8um产能主要供应海外客户。(2)6um以下能释放的新产能不多,诺德是两个新厂,其他厂商有限。

所以,有的公众号,按照2025年公司20万吨的产能来估算未来诺德市值500亿,我认为这就是一个故事。

我认为,诺德股份可以当作业绩反转来看待。

股票这东西,有可能会按讲故事的思路波澜壮阔的上涨,但是我还是习惯挣自己认知内的钱,认知以外的留给别人。

最近随着锂电行业的调整,正好可以安心研究个股基本面,诺德股份也在跟着调整十几个点,希望这次能够调整幅度大些,然后震荡时间长些,给我足够的信心再上车。

下次有时间再看看嘉元科技,毕竟铜箔目前值得看的就这两支票。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

上一篇:诺德齿科大家知道吗 怎么样?