中概股到底值不值得买?

作为一名围绕着美国股市工作的中国人,很多朋友遇到中概股的相关问题都喜欢与我分享一下。我之前也回答过中概股相关问题:

在今年一月份,我们中美投资论坛几个小伙伴就是否要买中概股进行了一次讨论,当时我建议不要考虑中概股,因为在公司预期收益差不多的情况下,风险大太多了......之后发生的事情大家都知道了......前几天我们对当时的投资决策进行了一次复盘,觉得当时避开中概股的决定还是“有道理”的。这篇文章我想跟大家系统的讲一下中概股的相关问题。

一、什么是中概股,目前在美国上市的中国公司有哪些?

中概股是指在海外注册和上市,但最大控股权(通常为30%以上)或实际控制人直接或间接隶属于中国内地的民营企业或个人的公司。这里我们讲的中概股仅限于在美国股市上市的公司。

大部分中概股,尤其是互联网公司,为了能在美国顺利上市,需要搭建VIE结构。新浪是中国第一家使用VIE结构在美国上市的互联网公司,那么,什么是VIE结构呢?

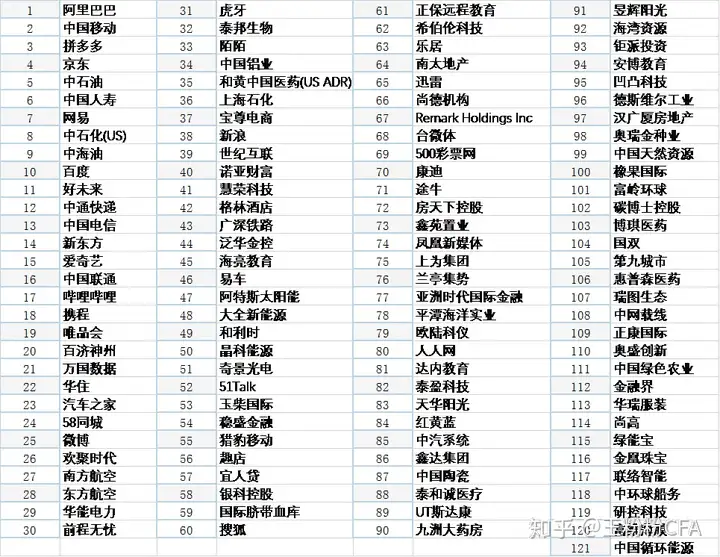

VIE结构(Variable Interest Entities,直译为“可变利益实体”),也被称为“协议控制”,是指境外注册的上市实体与境内的业务运营实体相分离,境外的上市实体通过协议的方式控制境内的业务实体,业务实体就是上市实体的VIEs(可变利益实体)。东方财富网的美股频道列出的中国概念股列表共有123只股票(包括台积电),总市值接近1.6万亿美元。下面为全部中概股列表,我按照各公司在2020年6月18日的市值由大到小进行了排序:

二、购买中概股有哪些额外的风险?

购买中概股除了要面临购买股票的各种风险外,还要面临属于中概股的特殊风险。一是大国博弈的政治地缘性风险,二是汇率风险,三是被恶意做空的风险。

1、大国博弈的政治地缘性风险

如果人与人之间关系好坏可以按照年度来看,那么国与国之间关系好坏就要以十年(Decade)来计了。目前中美关系是实质上的紧张,而且在短时期内不会改善。很多人说,2001年的“9-11”事件改变了世界格局,美国的全球战略向伊斯兰世界倾斜,忙于“反恐”,并于2011年击毙本拉登。中国则在这十年的时间里快速发展经济,目前已经成为世界第二大经济体。美国的各种行为表明它将中国视为最大的威胁,并从贸易、留学、移民等各方面给中国出难题,中概股也可以成为难题库中的一员。美参议院已经通过的“让外国公司负责”法案就给中概股带来的一波小冲击,而提议该法案的参议员在推特上的用词非常不友好:“The Chinese Com*unist Party che*ts, and the Holding Foreign Companies Accountable Act would stop them from cheating on U.S. stock exchanges. ”(为了显而易见的原因,这段话我就不翻译了......)

美国股市中接近90%的投资者是机构投资者,而机构投资者中有相当一部分是养老金及募集了个人投资的共同基金、对冲基金,这些资本的最终流向大多是为美国人的退休提供资金,所以美国股市对于其社会的稳定的意义不容小觑。目前美国政客将中概股定义为损害美国股市健康、进而侵害美国民众的退休金的股票,这不仅是非常严重的指控,而且它涉及到每个普通人的利益,很具有煽动性。所以中概股不仅要面临与它自己经营情况相关的基本面风险、与行业相关的行业风险、与市场相关的或长或短的周期性风险,还要面临与中美关系相关的政治风险。

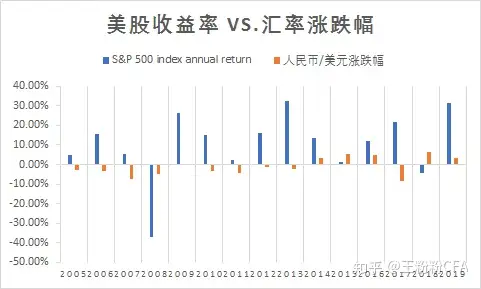

2、汇率风险

对于常驻中国的投资者来说,还要面对汇率风险。虽然最近一段时间美元对人民币都是升值压力大,但外汇市场比股票市场还难预测,谁也说不准。下图是我制作的美股收益率与人民币/美元涨跌幅的对比图,我用S&P 500指数代表了美国股市。从2005年到2019年,我们可以看到虽然人民币/美元的涨跌幅跟美股收益率相比体量很小,但仍会影响到投资者最终的收益率。比如2017年美股上涨21.82%,人民币贬值8.62%,常驻在中国的投资者该年的收益率就升高了接近30%;而2018年美股跌4.39%,人民币又升值6.56%,投资者该年的损失就超过了10%。

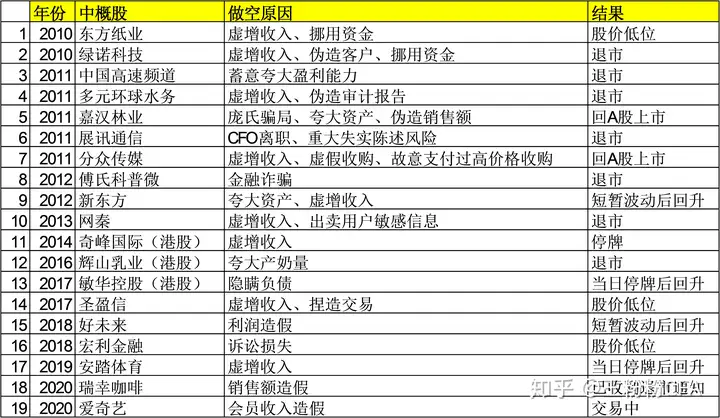

3、被恶意做空的风险

做空中概股在美国似乎是一种政治正确。专业做空的金融机构有很多家,最著名的是由半个中国通Carson Block创立的浑水调研公司(Muddy Waters Research)。在过去的十年间,浑水共做空了19家在美上市的中国公司,成功率过半。为什么能做空成功?因为这些中概率的确有违规的地方,但是,抛去我国的企业诚信和会计报表的质量不谈,有句老话叫“不怕贼偷,就怕贼惦记”,虽说“浑水摸鱼”不太好,但“水至清则无鱼”。每一家上市公司,无论它的主营业务在中国亦或是在美国,财务报表都经不起细细推敲,因为会计准则的设立本来就给实务操作留下了灰色的空间,而且有种避税叫做“合理避税”。中概股被这些专业做空机构放在聚光灯下,其承受的压力要比其他美股大得多。

三、中概股的表现跟同类美国股票相比如何?

基本面分析也好,技术分析也罢,市场都通过股票价格给出了反馈。上文中我列述了中概股的额外风险,那么它们在市场上的真实表现如何呢?

首先,让我们看一下公司基本面非常好,值得长期持有的公司:阿里巴巴(BABA)。阿里巴巴是我的很多美国客户都自主购买的一只中概股,他们都做好了长期持有的准备,“我会将股票留给我的儿子/孙子”。与它相似的美股是亚马逊(AMZN)。

2014年9月购买10000美元的阿里巴巴股票和10000美元的亚马逊股票,截止到2020年6月的持有市值对比:

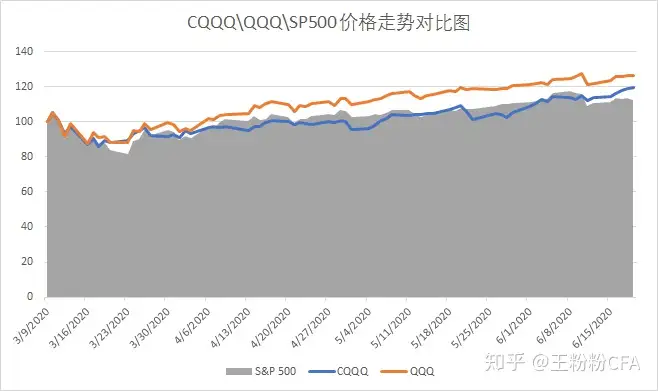

2020年3月美股大跌后经历了V型反弹。本次美股大跌的直接原因是新冠疫情对经济的冲击,而反弹的原因来源于美联储的及时救市和投资者对经济从新冠中恢复的乐观预期。中国作为世界上第一个经历了疫情爆发的国家,也是第一个将疫情控制住的。让我们看一下中概股本次的反弹与其他美股的反弹程度的对比:

CQQQ Index:集合了在美上市的中国科技股的ETF

QQQ Index:集合了美国市场上主要科技股的ETF

S&P 500:标普500指数,可用来代表市场

我将三个指数的价格起始值均设为100,使得它们的走势可直接对比:

有很多优秀的公司由于不符合在A股上市的条件而转战其他国家的证券市场进行融资,催生了中概股的诞生。但由于中概股需要面对大国博弈、汇率损失、被恶意做空等风险,给持有它们的投资者带来了额外的挑战。中概股的价格表现并未优于美国股市上的其他同类公司。更高的风险、更低的收益,中概股仅从风险&收益方面衡量,并不是普通投资者最优的选择。

非常期待我国的证券市场的改革使得更多优秀的公司,尤其是科技公司,回归我们自己的金融市场,为我国的投资者提供更多优秀的投资标的。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com