福能股份研究报告:海上风电大发展,燃煤盈利触底回升

(报告出品方/作者:广发证券,郭鹏、许洁)

一、立足福建,大力发展海风等新能源

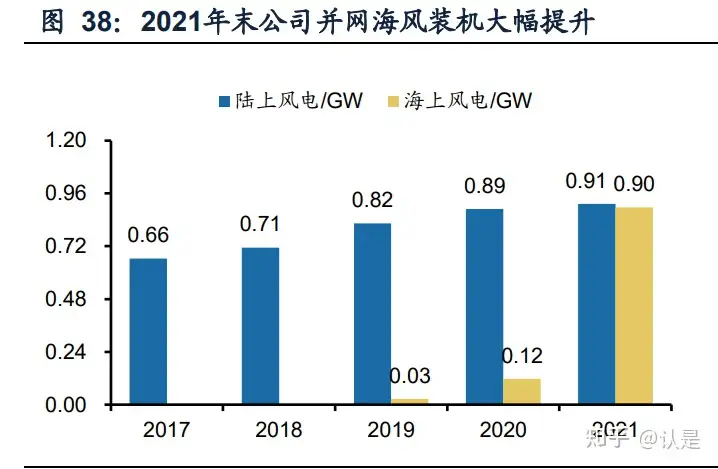

(一)福建省属电力平台,2021 年投产海风 0.9GW

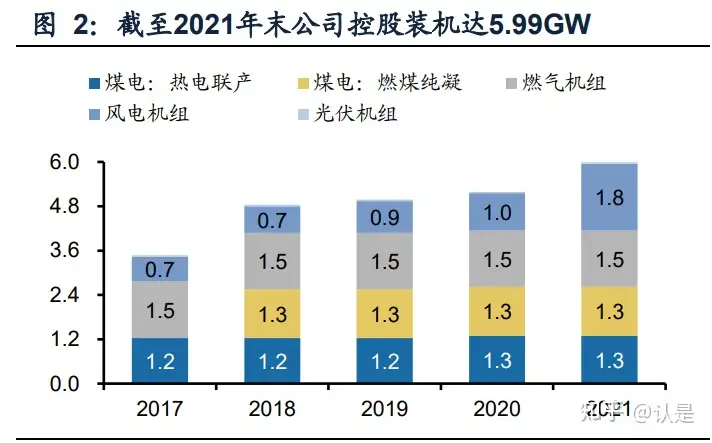

福建省能源集团直接控股60.29%,三峡资本为第二大股东。公司当前主业原为大股 东体内电力业务板块,2014年借壳“福建南纺”将电力业务分拆上市。截至2022年 一季度,福建省能源集团直接持股公司60.29%股份,三峡资本直接持股8.47%、系 第二大股东。截至2021年底,公司控股装机达5.99GW,相较同为省属发电企业的中 闽能源(福建省投资开发集团旗下,2021年末控股装机0.96GW)、闽东电力(宁德 国投旗下,2021年末权益装机0.56GW),具备规模优势。

2021年末控股装机5.99GW,清洁能源占比超50%。截至2021年末,公司控股运营 总装机规模5.99GW,其中:风力发电1.81GW、天然气发电1.53GW、燃煤发电 2.62GW(其中热电联产1.30GW、燃煤纯凝发电1.32GW)、光伏发电0.04GW;清 洁能源装机占比达56%、新能源装机占比达31%。2021年公司三个海上风电项目成 功并网,新增海风装机0.9GW。

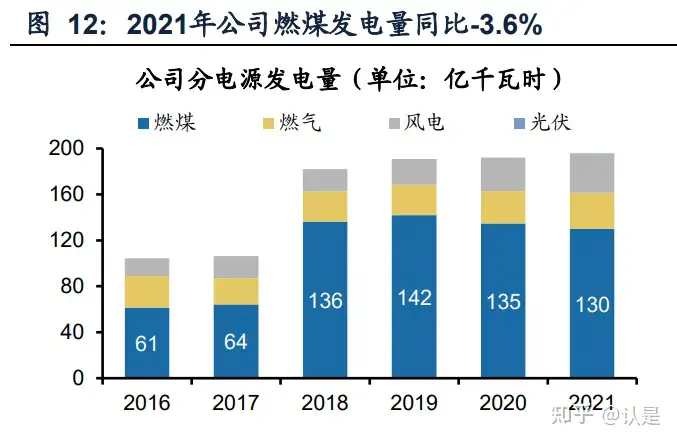

2021年完成发电量196亿千瓦时、上网电量186亿千瓦时。受新增装机年末并网影响, 2021年公司完成发电量196亿千瓦时,同比提升1.8%;完成上网电量186亿千瓦时, 同比提升1.7%。2022年一季度完成发电量44.21亿千瓦时;完成上网电量41.94亿千 瓦时,其中2021年中并网海风项目贡献收益(长乐海风项目年末并网,2021年暂未 产生收益),风电上网电量同比提升72%。

(二)2021 年气电结转减缓煤电巨亏,一季度海风贡献显著

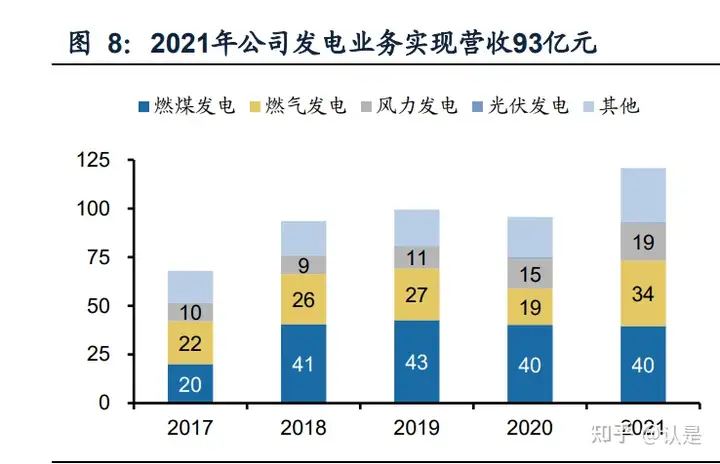

2021年公司营收同比+26.4%,业绩受煤价高位运行影响同比-15.2%。2021年公司 实现营业收入120.77亿元,同比增长26.37%;实现归母净利润12.68亿元,同比下滑 15.18%。公司火电机组占69%,2021年业绩降幅较同业相对缓和,主要系:(1) 公司晋江气电2020年替代电量政策执行较晚、剩余电量结转增厚2021 年业绩;(2)新能源发电业务平滑因煤价高企导致的燃煤发电业务巨亏;(3)稳定的投资收益亦减缓业绩波动。

2021年燃气发电业务营收同比+79.45%,风力发电营收同比+24.91%。分业务来看, 2021年公司燃煤发电实现营收39.61(同比-1.41%),占总营收的32.80%;受晋江 气电2020年度替代电量结转影响,燃气发电实现营收33.68亿元(同比+79.45%), 占总营收的27.89%;同期风电业务实现营收19.24亿元(同比+24.91%),主要系年 中2个海风项目并网贡献收益所致(长乐海风项目年末并网,2021年暂未产生收益); 光伏发电业务实现营收0.37亿元。

2021年平均上网电价同比提升3.0%,2022Q1较2021全年提升15.0%。2021年公司 平均上网电价升至0.448元/千瓦时(同比+3.0%),其中燃煤上网电价升至0.369元/ 千瓦时(同比+2.8%);受2021年度气电替代电量电价下滑影响,燃气上网电价降 至0.526元/千瓦时(同比-9.3%);同期陆风和海风分别为0.588元/千瓦时和0.845元 /千瓦时。 进入2022年燃煤电价上浮充分体现,一季度公司燃煤电价达0.419元/千瓦时,较2021 全年提升13.3%;结合高电价海风发电量占比提升,一季度公司平均上网电价达 0.515元/千瓦时,较2021全年提升15.0%。

热电联产机组利用小时具备显著优势,风电利用小时保持在3000小时左右。受益于 福建省工业园区用电量的提升,公司热电联产机组自2018年起利用小时数稳定在 5900小时左右,2021年达5881小时,完成发电量76.23亿千瓦时。2021年燃煤纯凝 机组利用小时降至2905小时,完成发电量53.69亿千瓦时(同比-10.14%)。近两年 公司风电利用小时接近3000,2021年达2905小时,叠加年内装机投产,风电发电量 达33.75亿千瓦时(同比+17.37%)。

受燃煤价格大幅上涨影响,2021年公司毛利率、净利率降至17.1%、10.5%。2021 年受制于电煤价格高位运行,公司燃煤发电营业成本同比大幅提升36.4%,毛利率同 比下降29.6pct至-6.9%。但受益于2020年度气电结转及高毛利海风并网,极大减缓 业绩波动,2021年实现总毛利率、净利率分别为17.1%、10.5%。2022Q1受益于年 末并网海风贡献收益、煤价环比下降,毛利率、净利率分别升至31.9%、25.4%。

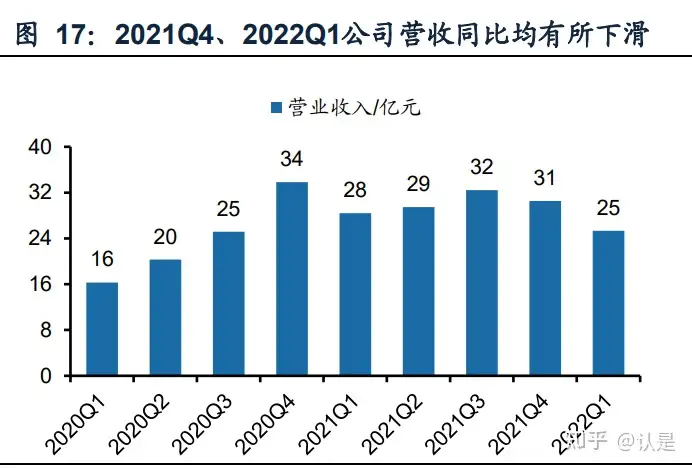

高毛利海风陆续投产下,2021Q4业绩即开始回升,2022Q1业绩同比提升16.94%。 分单季度看,尽管公司燃煤电价上涨幅度有限,受益于莆田平海湾、莆田石城共计 400MW海上风电项目于2021年7月并网(上网电价均为0.85元/千瓦时),抵消动力 煤上涨导致的煤电亏损,2021Q4业绩即实现回升;长乐外海496MW海上风电于2021 年末并网,三个海风项目齐出力显著增厚一季度业绩。

(三)参股海峡风电+宁德核电等,2021 年贡献投资收益 5 亿

参股多家电力公司,2021年长期股权投资收益达5.09亿元。截至2021年末,公司长 期股权投资包含14家公司,其中包括华能霞浦、中核霞浦、宁德第二核电、国核福 建以及宁德核电5家核电公司,以及由三峡能源控股的海峡发电公司(负责开发福建 省海上风电项目)。2021年公司投资收益达5.47亿元,占当期归母净利润的43.09%, 其中长期股权投资收益达5.09亿元。 此外,宁德核电厂规划容量为六台百万千瓦级压水堆核电机组,根据宁德核电厂5、 6号机组建造环评征求意见稿,目前一期工程四台机组已建成商运,二期工程5、6号 机组计划于2027年底前全面商运,届时福建宁德核电管理运营核电装机有望增长 50%,增厚公司投资收益。

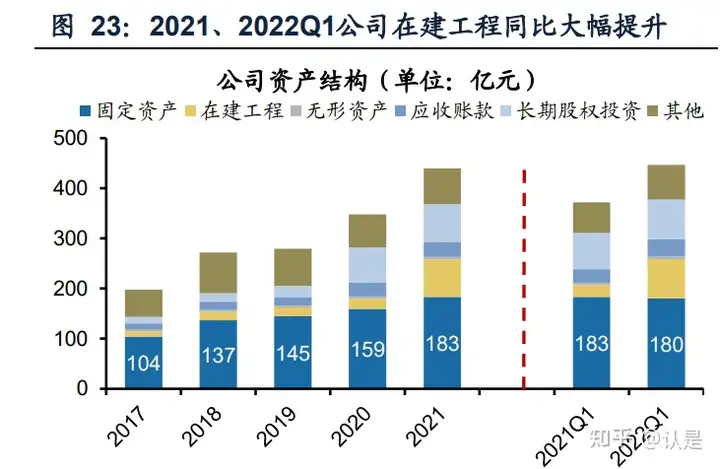

2021、2022Q1公司在建工程同比大幅提升。从资产端来看,截至2022Q1公司总资 产达446.53亿元(同比+20.06%),其中以在运电力机组为主的固定资产达到179.93 亿元,在建工程达78.98亿元(同比+2.34倍)。公司2014年向福建省能源集团发行 股份购买鸿山热电、福能新能源100%、晋江气电75%股权的重大资产重组交易构成 反向购买,形成商誉4.62亿元,本期计提0.59亿元减值准备(上年同期计提1.87亿 元),累计已计提3.44亿元。

受长期借款同比提升影响,资产负债率升至50%左右。从负债端来看,受在建工程 大幅提升影响,2021年公司长期借款达141.48亿元(同比+95.23%)。2021年末资 产负债率提升至50.97%(2020年为46.55%),同比提升4.43pct;2022年一季度略 有下降,为49.83%。

伴随公司对在建项目(主要为三个海风项目)投入不断加大,2021年构建固定资产、 无形资产和其他长期资产支付的现金支出分别为64.48亿元,同比增长34.93%。2021 年投资现金净流出85.36亿元,筹资现金净流入70.38亿元。经营现金流受煤价高企 影响有所拖累,2021年实现净流入23.13亿元,同比增长2.25%。(报告来源:未来智库)

二、海上风电大发展,煤电业绩预期改善

(一)福建海风资源优异,十四五迈入高速发展期

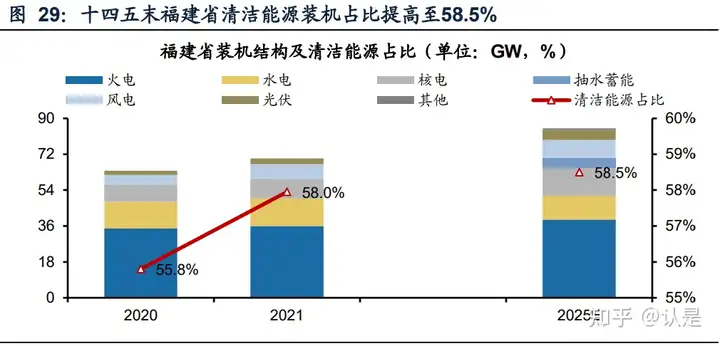

十四五期间福建省目标新增海风4.10GW、光伏3GW,清洁能源占比提升至58.5%。 2022年6月1日,福建省人民政府印发《福建省“十四五”能源发展专项规划》,提 出2025年全省电力规划装机达85GW,其中,风电新增4.10GW、光伏新增3GW,清 洁能源装机比重从2020年的55.8%提高至58.5%。 海上风电方面,要求重点推进福州、宁德、莆田、漳州、平潭等资源较好地区的海风 项目,“十四五”期间增加并网装机4.10GW,新增开发省管海域海上风电规模约 10.30GW,力争推动深远海上风电开工4.80GW。

福建省靠近东部沿海风能富集区,发展海上风电具备先天优势。福建沿海地区海上 风能资源丰富,等效满负荷小时数可达到3000~4500小时,具备发展海上风电的优越 区位条件。

2022年新增海风平价上网略显劣势,部分沿海省份出台相关政策助发展。2022年起 中央财政不再对新建海上风电项目进行补贴,鼓励地方政府自行补贴,支持本省海 上风电项目的建设。目前已有上海、广东、浙江、山东明确发布地方补贴/支持政策, 预计其余沿海省市地补有望跟进。

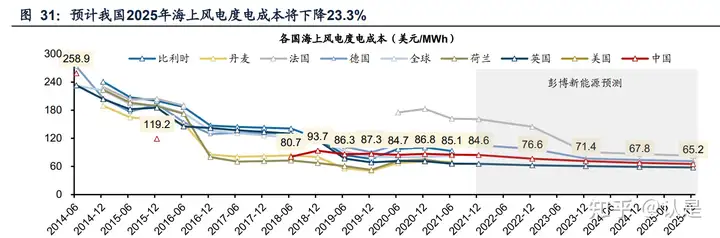

预计2025年我国海上风电有23.3%的降本空间,届时海风平价上网成为可能。我国 海上风电经过十多年的发展,在经营及技术提升下,单位造价也在逐步下降,从2010 年的23700元/千瓦左右降至目前15700元/千瓦左右。根据彭博新能源预测,未来全 球范围内海上风电成本仍有进一步下降的空间,预计2025年我国海上风电度电成本 降本空间达23.3%,支撑海上风电逐步实现平价上网。

经济持续恢复下,2021年福建省用电量增速高出全国3.9pct。2021年全年,福建省 生产总值为48810亿元,比上年增长8.0%;2022年目标全省地区生产总值增长6.5%。 根据《福建省“十四五”能源发展专项规划》数据,预计2025年福建全省用电量3300~ 3436亿千瓦时,年均增长5.9%~6.7%。伴随省内经济稳增长,有望持续拉动用电量 的进一步提升。

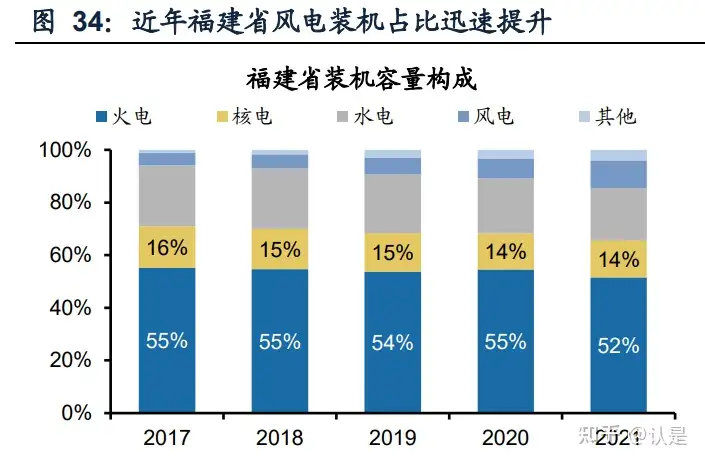

福建省火电+核电发电量占比近9成,风电装机占比迅速提升。受益于可开发厂址资 源丰富,福建核电正加快崛起;同时风能资源优越,近年风电建设节奏加快。根据福 建省统计局数据,2021年福建省发电装机容量69.83GW,同比增长9.6%;其中,火 电35.96.GW(占总装机51.50%,下同),水电13.86GW(占19.84%),核电9.86GW (占14.12%,同比+13.2%),并网风电7.35GW(占10.53%,同比+51.2%);并 网光伏2.77GW(占3.97%,同比+36.9%)。2021年全省完成发电量2808亿千瓦时, 其中火电+核电发电量占比达88.60%。

东部沿海地区中,福建省电力相对充裕,具备电力外送能力。福建电网接入华东电 网,相较于浙江、江苏等兄弟省份,福建省电力供需相对平衡。通过现有浙北—福州 特高压,省内电力外送至浙江;十四五拟建成福州—厦门北电南送特高压,满足福 建电网“北电南送”安全输电和南部负荷中心用电需求。 浙北—福州1000kV特高压交流输变电工程:包括四站三线,起于浙江的浙北变电站, 经浙中、浙南变电站,止于福建的福州变电站,是华东特高压交流主网架的重要组 成部分,近期输电能力680万千瓦,远期输电能力可达1050万千瓦。浙北-福州工程 于2013年3月获得核准,2014年12月26日正式投运。 福建北电南送特高压交流输变电工程(福州—厦门):省内第二条特高压线路,线 路起于福州(榕城)1000千伏特高压变电站,途经福州闽侯、闽清、永泰,泉州安 溪、永春、德化,漳州长泰、厦门集美等县区,线路全长2×238公里。工程于2022年 1月获得核准,计划于2023年建成投运。

(二)属地资源优势强,携手三峡能源合作共赢

2021年末海风装机大幅提升,占比升至15%。受益于平海湾F区、莆田石城共计 400MW海上风电项目2021年7月并网发电、长乐外海496MW海上风电项目2021年 末并网,公司2021年末海上风电并网装机达0.9GW,较2020年末提升7倍以上;同 期风电装机占比升至30%,其中海上风电装机占比升至15%。

21H2并网海风电量充分释放,22H1发电量、上网电量同比均提升3.5倍以上。受益 于2021年下半年公司海上风电项目集中并网,2022年上半年风电发电量、上网电量 分别达26.27、25.73亿千瓦时;其中海上风电分别为12.52、12.24亿千瓦时,同比提 升3.62倍,占风电发电量、上网电量近半数。

公司携手三峡能源,合作开发福建海风项目。三峡能源作为我国海上风电引领者, 截至2021年末海上风电已投产4.58GW,对于海风开发、运营经营丰富。公司与三峡 能源通过交叉持股方式,开展省内海风项目开发:三川公司(公司持股65%、三峡能 源持股25%)、福能海峡发电(公司持股68%,三峡能源持股32%)、海峡发电(公 司持股35%、三峡能源持股65%)。

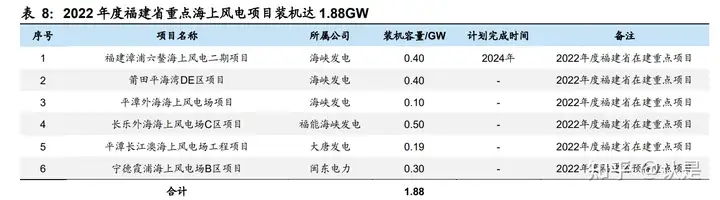

福建省2022年重点海风在建项目达1.6GW,公司携手三峡项目达1.4GW。2022年2 月28日,福建省发改委发布2022年省重点项目名单,其中包括国家海上风电研究与 试验检测基地、漳浦六鳌海上风电二期项目等6个在建海上风电项目(不含基地项目 总装机为1.58GW),另有1个海上风电预备重点项目。重点在建海风项目中,公司 与三峡能源锁定1.40GW。

参考十四五期间福建省新增海风4.10GW、光伏3GW,清洁能源占比提升至58.5%的 目标,公司作为省属电力平台,携手三峡能源,未来省内海上风电建设值得期待。 以400MW海上风电项目为例,收入端假设上网电价为0.39元/千瓦时(参考福建省燃 煤标杆电价为0.3932元/千瓦时),利用小时数由3800小时增至4000小时左右;成本 端假设单位投资成本为15000元/千瓦,折旧年限为20年,采用年限平均法折旧。同 时考虑资本金为30%,风力发电增值税50%返还以及所得税1-3年免征、4-6年减半情 形。伴随利用小时数的提高,测算出400MW海上风电项目前期(投产后第4~5年, 运营相对稳定)净利率在7%~8%左右,而后期伴随利息支出的减少,净利率有望进 一步提升。

(三)煤电业绩有望持续改善,气电 2021 年基数较高

2021年末火电装机达4.14GW,其中煤电占6成。截至2021年末公司在运火电控股装 机达4.14GW,其中热电联产机组为1296MW、燃煤纯凝机组为1320MW、燃气机组 为1528MW,煤电机组(热电联产+燃煤纯凝)占火电机组的63.13%。

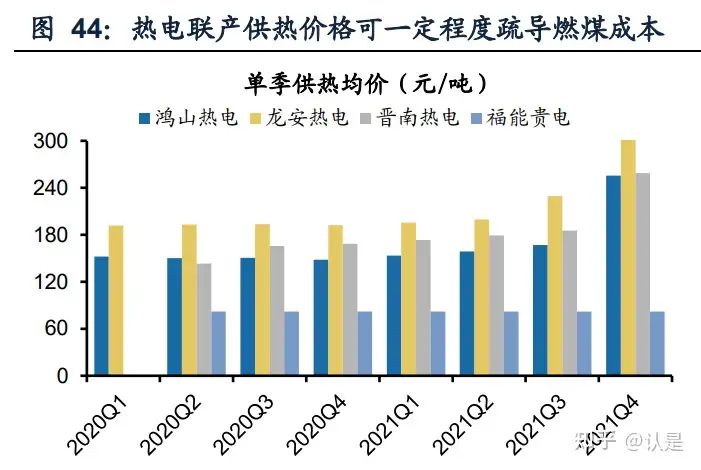

热电联产机组供热价格与煤炭价格联,可有效疏导燃煤成本。公司火电板块利润历 年主要来自鸿山热电,2020年贡献净利润6.14亿元,占公司归母净利润的41%。2021 年煤炭价格同比大幅上涨,燃煤热电联产机组供电、供热成本同比上升,但鸿山热 电净利润亏损不足1亿元(净利率为-2.66%),显著优于同业,主要系供热价格与煤 炭价格联动(2021Q4鸿山热电供热价格同比提升72.80%),可在一定程度上疏导燃 煤成本。 2021年气电存在前年替代电量延时确认因素,导致基数较高。晋江气电2021年净利 润大幅提升至4.89亿元,主要系2020年替代电量政策执行较晚(2020年内仅执行9.28亿千瓦时,全年指标为24.86亿千瓦时)、剩余电量结转至2021年所致。

燃煤电价向上浮动限制扩至20%,短期收入端迅速打开天花板。2021年10月,国家 发改委发布《关于进一步深化燃煤发电上网电价市场化改革的通知》,原则上燃煤 发电电量全部进入电力市场,还将煤电交易电价上下浮动范围扩大至20%,高耗能 企业不受限制。 2021年公司燃煤上网电价(纯凝与热电联产上网电价加权平均后口径)涨幅有限, 较批复电价折价1.8%。2022年一季度燃煤电价达0.419元/千瓦时,较标杆实现溢价 11.5%;同期标煤采购单价为1134元/吨,较2021全年下降6.3%。预计电价上浮全年 体现,动力煤保供稳价政策力度持续增强、公司用煤成本同比、环比下降,全年业 绩将持续改善。(报告来源:未来智库)

三、盈利预测

(一)关键业务核心假设

(1)供电业务:燃煤发电

截至2021年底,公司控股燃煤装机2616MW,其中燃煤纯凝机组1320MW,热电联 产机组1296.1MW;装机方面,假设2022~2024年暂不考虑新增机组投产;上网电价 方面,假设2022~2024年各项目上网电价较福建省、贵州省燃煤标杆电价分别提升 18%、17%、16%。

(2)供电业务:燃气发电

截至2021年底,公司控股燃气装机1528MW,装机方面,假设2022~2024年暂不考 虑新增机组投产;上网电价方面,假设与历史水平基本持平;结转电量保持 2017~2019年的平均水平。

(3)供电业务:风力发电

截至2021年底,公司控股风电装机1809MW,其中海上风电896MW,陆上风电 913MW;装机方面,假设2022~2024年,公司分别新增海上风电0、500、500MW, 陆上风电暂不考虑新增,则2024年末风电累计装机为2809MW;上网电价方面,假 设新增平价海风上网电价为福建省燃煤标杆电价0.39元/千瓦时。

(二)盈利预测与投资分析

基于对上述关键业务核心假设,预计公司2022~2024年: 供电业务营收分别为111.60、114.24、121.82亿元,对应毛利率分别为26.0%、27.7%、 28.7%; 供热业务假设供热量分别为901、915、908万吨,考虑当前燃料成本仍在高位,供热 价格基本维持2021年水平,则对应营收分别为16.26、16.52、16.39亿元,毛利率参 考2022Q1为19.08%的水平,假设维持20%稳定。 纺织业务营收假设以每年5%增速增长,则分别为7.66、8.04、8.44亿元,毛利率保 持过去三年平均水平,分别为6.0%、6.4%、5.3%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

下一篇:福能股份