期货小知识(28)-股指期货套保如何做?案例分析(续)

一、β系数与套期保值比率

套期保值的四项基本原则中第一条就是“品种相同或相近原则”,不妨看一下前两个案例。

第一个案例是某证券投资机构持有市值2000万元的沪深300成分股股票组合,以沪深300股指期货合约作为套期保值工具可以说天衣无缝。第二个案例是某投资者准备建立价值500万元的上证50成分股股票组合,而上证50股指期货合约恰好与其完美匹配。聪明的读者可能立马意识到,如果需要套期保值的对象与股指期货并不一致怎么办?

比如,手中拥有一个40只股票的组合,尽管它们都是沪深300指数的成分股,但这个股票组合的涨跌幅度与沪深300指数很可能不一样啊!也许沪深300指数上涨10%,那个股票组合上涨达到15%呢,这时候怎么办?

对这一问题,常见的解决办法就是数量调节。对于股指期货,其套期保值合约数量的确定方法有别于商品期货,计算公式如下:

套保所需的股指期货合约数量=套期保值比率×(持有的现货总市值期货合约价格/合约乘数)

套期保值比率是持有期货合约头寸与现货组合头寸之间的比率,是影响套期保值效果的关键。经过分析推导,股指期货最优套期保值比率的最佳替代指标是股票或者股票组合的β系数。那么什么是β(Beta)系数呢?

它是资本资产定价模型中的一个主要参数,可以用来评估证券系统性风险,也可以用来度量一个资产组合相对总体市场的波动性。当β=1时,表示该资产组合与市场变动步调一致,风险相当。当β>1时,表示该资产组合的涨跌变化幅度大于市场总体的变化,风险高于整个市场。当β<1时,表示该资产组合的涨跌变化幅度小于市场总体的变化,风险低于整个市场。当股票总市值确定的时候,β系数越小,投资者需要的期货合约数量就越少;反之,β系数越大,投资者需要的期货合约数量也就越多。β系数的数值是基于股票与指数的历史数据按照计量分析模型计算得出的。由于涉及较多的数学公式,这里不展开了,感兴趣且有能力的读者可以在相关的金融学书籍中学习。

案例

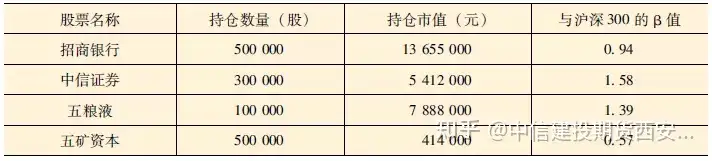

2018年6月11日,某投资者持有的股票组合持仓情况如表1所示,按照当日开盘价计算,该股票组合总市值合计3109.5万元。2018年初以来,A股市场整体表现不佳,主要原因是国内金融去杠杆,且中美贸易战给投资者也带来了巨大的恐慌情绪。面对系统性风险时,缺乏避险工具的股票投资者损失惨重。表1 股票组合持仓情况

由于担心后市下跌,因此选择卖出套期保值策略,即持有股票不动,同时卖空股指期货。在本案例中,2018年6月11日,该股票组合总市值合计3109.5万元,IF1807开盘价为3754.2点。根据股票组合中每只股票的β值加权平均后,得出该组合的β值约为1.12。由此可以算出该投资者需要在期货市场上卖出的IF1807合约数量。

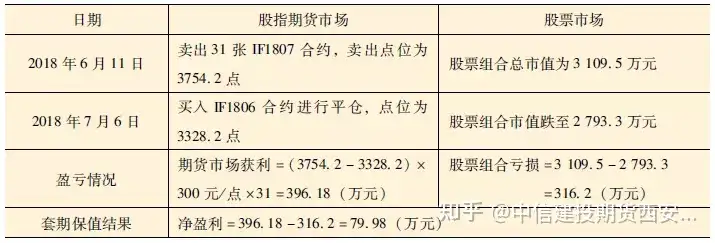

卖出IF1807的数量=(1.12×3109.5万元)/(3754.2×300元/点)=31(张)

2018年7月6日,中美贸易战首轮“靴子”落地,沪深300指数止跌企稳,市场恐慌情绪减弱,该投资者选择结束套期保值,以IF1807收盘价3328.2点买入平仓。截至7月6日收盘,该投资者持有的股票组合总市值为2793.3万元,其中,招商银行、中信证券、五粮液和五矿资本市值分别为1251万元、473.1万元、706.2万元和363万元。

从表2可以看到,2018年6月11日到2018年7月6日,股市出现了一波明显下跌,若不进行套期保值,该投资者的股票组合会出现较大亏损。然而,利用股指期货卖出套保交易,该投资者在期货市场中盈利,从而成功规避了股票市场中持仓组合所面临的价格下跌带来的风险。

表2 卖出套期保值效果

二、套期保值的风险

股指期货套期保值是规避股票市场系统性风险的有效工具,但并不是说套期保值一点风险都没有。在套期保值的整个实际操作过程中,不仅存在一些常规的风险,还可能存在一些新的风险,如基差风险和交叉套期保值的风险。因此,投资者需要在套保交易中对存在的各种风险进行动态监控。

基差风险

基差风险是影响套期保值交易效果的主要因素。基差是指现货价格和期货价格之间的差值,即基差=现货价格-期货价格。理论上,基差具有收敛性,随着交割期的临近而趋向于0。但如果保值期与期货合约到期日不一致,则存在基差风险。

如果套期保值结束时的基差比开始时的基差大,也就是基差走强,未来购买股票的成本或者股票持仓价值就会比套保建仓时的股票价格水平提高,因此,对卖出套期保值有利,而对买入套期保值不利。反之,若套期保值结束时的基差比开始时的基差小,即基差走弱,未来购买股票的成本或者股票持仓价值比套保建仓时的股票价格水平要低,因此,对买入套期保值有利,而对卖出套期保值不利。为了规避基差风险,在实际套期保值时,应当尽量使保值期与期货合约到期日保持一致或接近。一般来说,期货合约到期日应当在保值期之后的最近交割月份。

交叉保值风险

股指期货的标的物是股票价格指数,只有买卖指数基金或严格按照指数的构成买卖一揽子股票,才可能做到完全对冲。在实际运行过程中,投资者所要保值的资产往往与股指期货的标的资产不完全相同。例如,个人投资者由于资金量有限,难以模拟指数持股,所持有的股票通常是沪深300、上证50或中证500中的一些个股,而股指期货做空或做多的却是整个指数,因此,两类资产的价格走势并不完全一致,从而引发交叉保值的风险。尽管可以采用β系数进行调整,但须知β系数也是历史数据的模拟值,要达到完全对冲的目的是非常困难的。

强行平仓风险

由于股指期货交易实行当日结算制度,因此在期货头寸亏损时,投资者可能被要求将保证金补足到规定的水平。如果在套期保值过程中,投资者因资金周转不足而无法及时补足保证金,将导致部分甚至全部合约可能被强制平仓,套期保值策略由此落空,投资者或将面临较大的风险。因此,投资者应对股指期货的变动保证金数量有充分预估,准备好备用资金。

本文内容来源于中国期货业协会,其著作权归原作者所有;如有侵权或原作者要求本公司停止使用该内容,请联系删除。以上就是股指期货套期保值的全部内容了,祝您交易顺利,收益长虹!!!

————

关注我们,带您了解最全面的期货交易知识!

推荐阅读:

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

上一篇:期货套保如何进行

下一篇:套期保值简介套期保值