普丽盛新购子公司又拟14倍溢价收购资产,交易所“灵魂”提问

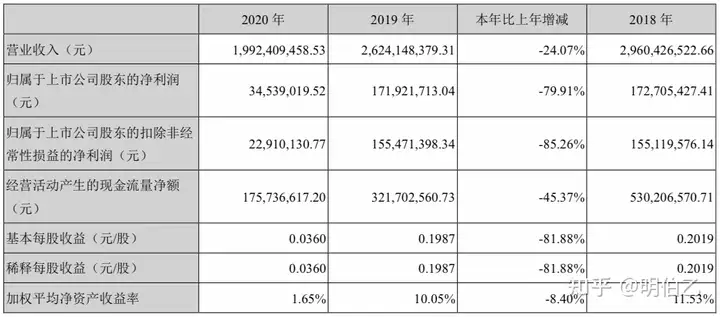

近日,上海普丽盛包装股份有限公司(证券简称:普丽盛,证券代码:300442.SZ)刚刚完成重大资产重组,取得润泽科技发展有限公司(以下简称:润泽科技)100%股权,而润泽科技又打算溢价约14倍收购新资产,标的资产可能是润泽科技的供应商。同时,标的资产经营成果是否计入润泽科技的业绩承诺,以及对润泽科技评估值的影响,是交易所关注的问题。

来源:摄图网

子公司或是收购标的重要客户

2022年8月26日,普丽盛发布公告称,其全资子公司润泽科技拟以自有资金42000万元收购王昊、韩秀兰、陈中华、杨振光、薛梅持有的北京慧运维技术有限公司(以下简称:慧运维)100%股权,交易各方已签署股权收购协议,公司将通过本次收购提升数据中心业务配套服务能力,实现流程智能化、管理数字化、服务精细化。

公开资料显示,慧运维成立于2017年,主要从事IDC数据中心运维业务,管理层来自国有电信运营商及第三方上市数据中心,截至2021年5月,公司拥有两百余名员工,运营管理十二个大中型数据中心集群和百余个办公职场机房,服务十几家政府单位及互联网、教育行业客户。普丽盛公告显示,慧运维2020年和2021年分别实现营业收入3334.70万元和4776.30万元,实现净利润379.61万元和2068.78万元,年末资产总额分别为1640.11万元和3358.29万元,其中应收账款分别为1086.01万元和708.38万元。净资产分别为1070.58万元和2844.37万元。

根据资产评估机构出具的报告,以2021年12月31日为基准日,慧运维100%股权的评估值为42030万元,溢价高达14倍。同时,慧运维现有股东作出业绩承诺,慧运维2022年度实现净利润不低于3000万元、2022年度和2023年度累计实现净利润不低于6500万元、2022年度至2024年度累计实现净利润不低于10500万元。

交易所对普丽盛本次收购予以关注,要求公司结合慧运维的行业发展、核心竞争力、在手订单等情况,说明慧运维采用收益法评估的主要假设(如永续增长还是两阶段增长、成本单元还是利润单元)、关键参数的选取依据(如业绩增长率、未来现金流折现率)、未来现金流具体测算过程等,进而说明慧运维预测业绩的合理性和可实现性。

工商信息显示,2019年4月,慧运维的唯一股东由张某慧变为韩秀兰;2021年4月,韩秀兰将其持有的慧运维99.95%股权转让至北京特盖则企业管理合伙企业(以下简称:特盖则);2022年2月,特盖则合伙人将其间接持有的慧运维股权转变为直接持有。最近三年,慧运维股权变动较为频繁。因此,交易所要求普丽盛结合慧运维最近三年股权变动的交易作价、市场可比交易价格,说明收购慧运维交易作价的合理性。

值得注意的是,慧运维可能是普丽盛子公司润泽科技的供应商。《并购重组委审议意见落实函回复之专项核查意见》显示,截至2020年5月末,润泽科技对供应商慧运维的应付账款余额为686.53万元。结合慧运维的应收账款情况来看,润泽科技或许是慧运维的重要客户。

同时,在《并购重组委审议意见落实函回复之专项核查意见》中还出现了另一家公司的名字—云网安信(北京)科技有限公司(以下简称:云网安信),云网安信也是润泽科技的供应商,而云网安信与慧运维之间的关系可能不简单。工商信息显示,慧运维与云网安信的电子邮箱均为yuanxxxxx@i-ops.cn。经查询,i-ops.cn的域名创建人为慧运维。慧运维与云网安信使用相同的电子邮箱,又同时作为润泽科技的供应商,二者是否存在某些特殊关系?

标的业绩是否计入原业绩承诺?

本次收购更特殊之处在于,收购主体润泽科技也是普丽盛于2022年7月才通过资产置换取得的。重组报告书显示,普丽盛将除COMAN公司100%股权以外的全部资产和负债作为置出资产,与京津冀润泽(廊坊)数字信息有限公司(以下简称:京津冀润泽)持有的润泽科技等值股权进行置换。截至评估基准日2020年12月31日,润泽科技100%股权的评估值为1426800.00万元,以评估值为基础,确定交易价格为1426800.00万元。置入资产(即润泽科技100%股权,作价1426800.00万元)与置出资产(即除COMAN公司100%股权以外的全部资产和负债,作价60161.96万元)之间的差额1366638.04万元,由普丽盛向润泽科技原股东发行股份购买。

普丽盛主要从事包装机械和包装材料的研发、生产和销售,润泽科技主要从事数据中心建设与运营业务,通过本次资产重组,普丽盛将实现从包装产品制造商到第三方数据中心服务商的业务转型。重组报告书显示,润泽科技目前已建成投产约3.9万架机柜,在建数据中心共计约3万架机柜。

经预测,2021年至2025年,润泽科技的净利润分别为61187.57万元、109802.44万元、179408.96万元、209523.30万元、215341.07万元,自由现金流量分别为-205187.80万元、143968.09万元、239.719.56万元、265018.70万元、273766.26万元,以折现率11.02%为基础,计算得经营性资产价值为1739817.63万元。结合付息债务价值、非经营性资产和负债价值考虑,确定润泽科技全部股东权益价值为1426800.00万元。

基于上述预测业绩,普丽盛与京津冀润泽等交易对手方于2020年11月签署《盈利预测补偿协议》。乙方承诺,润泽科技2021年度实现净利润不低于61187.57万元、2021年度和2022年度累计实现净利润不低于170990.01万元、2021年度至2023年度累计实现净利润不低于350398.97万元、2021年度至2024年度累计实现净利润不低于559922.27万元。

随之而来的是交易所的问题。交易所要求普丽盛说明,润泽科技本次拟收购的慧运维经营成果是否计入润泽科技的业绩承诺,以及在资产重组中对润泽科技经营性资产认定和评估作价是否合理。

如果慧运维的经营成果计入润泽科技的业绩承诺,就意味着润泽科技每年度实现净利润都是合并慧运维之后的经营数据。由于润泽科技的评估值以预测业绩为基础,那么当慧运维业绩计入润泽科技预测业绩后,润泽科技的预测业绩将发生改变,从而导致润泽科技的评估值发生改变。

普丽盛收购润泽科技100%股权于2022年7月末完成资产交割,而润泽科技2022年8月已与慧运维现有股东签署《股权收购协议》,两次交易十分接近。按照正常流程,润泽科技决定收购慧运维之前,可能需要一段时间的尽职调查。那么在普丽盛完成收购润泽科技之前,润泽科技是否已经有明确意向收购慧运维?正如交易所的问题,在普丽盛资产重组中,润泽科技经营性资产的认定是否合理。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com