瀚蓝环境:“賭未来”

本文首发至我的公众号“兔子书斋”。

<结论在文末,特别声明,本人持有瀚蓝环境,可能存在屁股决定脑袋的情况,请谨慎对待。>

基本情况

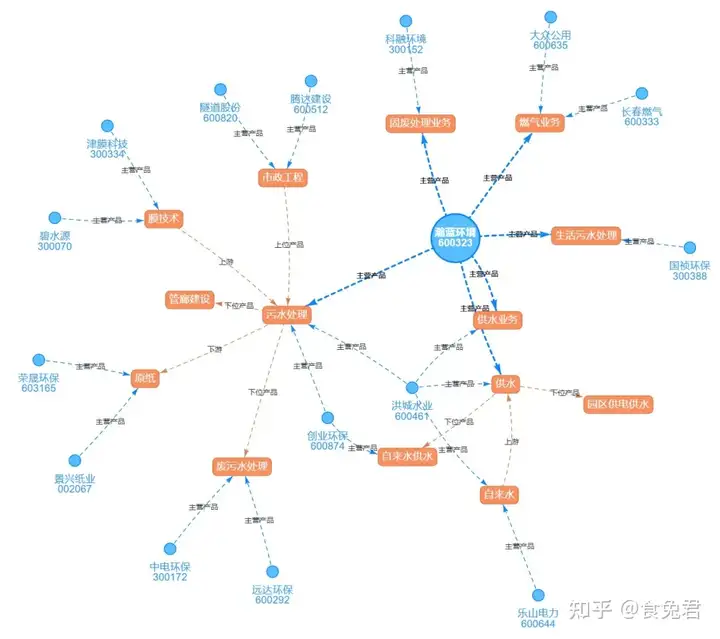

瀚蓝环境是一家专注于环境服务产业的上市公司,主营业务是固废处理(53.98%)、燃气业务(25.05%)、供水业务(12.21%)、污水处理(5.48%)等。其中固废处理是公司发展的方向,其余业务属于较为成熟的公共服务业务,现金流稳定。

最近5年,瀚蓝环境的ROE从11%攀升至15%左右,主要是布局固废业务带来的增长。从2020年年报来看,瀚蓝环境2020年的净利润10.58亿,净资产86.44亿;归母净利润2.42亿,归母净资产80.27亿;少数股东损益-0.02亿,少数股东权益6.17亿。权益比较清晰。

看看瀚蓝环境资产负债情况:

首先引入眼帘的是几个问题:

生产过程极其依靠固定资产;

货币资金无法覆盖带息负债;

存在大量的非土地无形资产;

应付款较多,企业牢牢占用某种资源;

应收款较多,企业提供的服务主要以“约定”形式达成;

发生过至少一次收购;

那我们便可以沿着问题展开思考:

企业的“生产”模式是什么?具有发展潜力吗?

企业背负高额带息负债的目的意义何在?

巨量的无形资产是什么?是否蕴含着风险?

企业是通过何种形式牢牢占用某种资源的?

大量的应收款比例如何?坏账情况如何?为何是这种模式?

收购的主要目的是什么?收购过程是否划算?

心里带着问题,看相关资料时便会有重点。

外部环境

瀚蓝环境的最大特点或亮点便是它有超过一半的业绩回报是在“固废处理”上取得的。

“固废处理”,曾是去年年底很热门的概念,简单来说,就是处理固态垃圾。当前国际国内,固态垃圾的处理一般分为填埋和焚烧两大类,(还有小部分采取堆肥方式,不做讨论。)

填埋的特点是门槛低,但需要占用大量土地,还污染环境(当然,现代填埋技术也能够做到对环境的低污染,但成本会提升不少);

焚烧的特点是占地面积小、处理后产物污染小,还可以兼职火力发电,但需要比较高的固定资产投入和技术门槛。

近些年来,我国的固废处理,正在由填埋向焚烧转变:

2010年,我国固废处理中,焚烧处理仅占6.7%,而2018年已达39%,目前仍在逐步增加中。(有数据显示,2020年我国焚烧处理固废量超过50%,对此存疑,但应当差不多),未来在我国可利用土地较少的情况下,与日本类似,焚烧将逐步取代卫生填埋成为固废处理的主要方式。

但“固废处理”行业有着天然的劣势:

其一是前期投入较大。

采用“焚烧法”处理固废垃圾,需要建设符合环保标准的垃圾焚烧池,是一笔很大的投入。瀚蓝环境2020年在建工程40.69亿,其中固废工程35.69亿,涵盖垃圾焚烧4550吨/日,即大致可以认为每吨/日垃圾处理需要投资78万余元,(而焚烧一吨垃圾,还要付出100-200元不等的费用。)而固废行业的毛利率只有30%,回收成本能力较弱。

其二是竞争极其激烈。

瀚蓝环境自己对此也有清醒认识,在2020年年报中,公司指出:环保行业特别是固废行业的广阔发展前景和市场空间可能吸引更多资本驱动型的企业进入,生活垃圾焚烧发电行业进入行业整合阶段,未来市场竞争态势将进一步加剧,公司未来获取优质新项目的难度将加大。

截至2019年底,瀚蓝环境在垃圾焚烧业务上的市场占有率仅3%,而占有率最高的3家公司:光大国际、绿色动力、康恒环境合计也仅占有23%,可谓是业务极度分散。

如此分散的行业分布,其核心原因在于垃圾处理行业有极强的地域性,政府的特许经营权成了行业的“入场券”,基本形成了一地一城一垃圾站的模式。

当前瀚蓝环境主要布局在佛山、漳州、晋江等南方二三线城市,并积极布局宣城、孝感等中部城市,思路比较清晰,扩张速度倒也不慢,但规模上的确与业内龙头有所差距。

其三是毛利率低。

固废行业的毛利率因其处理垃圾类型不同而很难量化,但因焚烧设施成本、焚烧辅助材料成本、运输成本和获取经营权的代价等原因,整体毛利并不高,且很难涨价。除了某一家上市公司外,毛利率基本在40%左右,瀚蓝环境在固废方面的毛利率是32%,属于可以理解的正常范畴。

看完这些,很显然,固废处理是一条看起来非常有前景、有“梦想”,但并不非常“赚钱”的赛道,这让我们对于瀚蓝环境的增量部分所处的竞争环境有了一个粗浅的认识。

企业情况

基本思路便是探究我们观察到的财务状况和由此引发的隐忧的答案。

就如前所述,瀚蓝环境的生产模式分为固废处理、能源、供水、排水四大项,其中固废和排污水是增长点(污水业务比较小,但年增长明显),能源和供水是传统业务。

结合其各业务增长情况,瀚蓝的思路很容易确认:依托能源、供水业务提供稳定的现金流,支持自己加紧在固废赛道布(烧)局(钱)。

当然,这只能是笑谈,虽然公司一再强调要保持现金流稳定,但燃气和供水累计只提供了营收占比的的37.26%(即27.87亿“营收”),而光构建固定资产、无形资产和其他长期资产支付的现金就达到了35.65亿,稳定的传统行业只能说是略微改善了一点加速布局固废带来的隐患。

在这里我们谈几个话题:

一是生产资产。瀚蓝环境拢共有86.83亿的生产资产,相较于其不足13亿的利润而言,算是典型的“重资产”企业。其中固定资产62.99亿(2012年Q1),还有20亿在建。都是些房屋管道机械设备。

这是典型的芒格眼中“令人讨厌”的生意——赚取的利润投入了固定资产,最终不知道留下了什么。

当然,这是行业特征,本身也无可指摘。我们要思考的是,如果它停止发展,能否靠这些设备继续获取稳定的现金流?

可以。因为瀚蓝的四个业务,均为后续投入不大、升级需求不强的业务,一旦建成之后,便会源源不断地提供稳定的现金流(因为城市的垃圾、排污、能源、供水,不受经济周期影响,稳定存在),这一特点类似于高速公路。

二是带息负债。企业带息负债104.51亿,货币资金只有11.63亿,处于一种极端不安全的情况。原因也很简单,对于一个高速发展的企业而言,将更多的资金投入再生产,抢在他人之前“圈地盘”,是比较正常的。

从利率上看,整体带息负债的利率约4%(因为在不断吸纳新负债,因此显然会比计算值3.35%要略高),处在可以接受的范畴。

这时候我们更多要思考的可能是,万一整体经济发生下行,“资不抵债”,企业该如何应对?

没法应对,但情况可能还好。

首先当然是无法应对。一堆废旧管道和垃圾场是不值钱的——无论它“账面价值”如何,只能靠同行兼并来苟活,因此,极端经济下行情况下,瀚蓝环境不安全。

其次是情况可能还好。因为垃圾清理是属于城市生活的刚需,典型的弱周期、强政策行业。而在“绿水青山就是金山银山”的大环境下,政策风险可以认为很小。

最后是付费对象靠谱。众所周知,垃圾清理的服务和付费对象是各地方政府,采用的是特许经营权的方式,虽然因此导致了完全没有定价权和议价权,但好处是增高了门槛,且保证了盈利的稳定性。

三是无形资产。扣除土地之后,瀚蓝环境仍拥有122亿的无形资产,这是我们需要关注的。

这其中,97.42亿是特许经营权。

借用瀚蓝自己财报上的内容来科普一下特许经营权:

"瀚蓝环境按照有关程序与政府及其有关部门(合同授予方)订立特许经营权合同,以BOT(“建设-经营-转让”模式),TOT(“移交-经营-移交”模式)和委托运营等方式参与项目的建设运营,通过设立项目公司或购买项目公司股权方式对垃圾焚烧发电厂、污水处理厂及其他市政基础设施进行建设施工,并作为回报取得垃圾焚烧发电厂、污水处理厂及其他市政基础设施的经营权。"

大部分分析者对特许经营权的理解是现金奶牛和护城河,这个我没有意见。只是有个小细节:BOT和TOT的经营模式,在到期后是要转让或移交的,也就是说25-30年的期限内,瀚蓝必需要回收这部分投资资金,包括有形和无形。这种情况与高速路运营类似,故也不必神话特许经营权。

四是应付款问题。观察其超过1年未结算的应付款,主要是建筑、设备等上游厂商,比较正常,没有什么观察价值。

五是应收款问题。企业应收账款10.28亿(2020年年报数据),其中账龄在一年以内的应收账款占89.4%,组合法计提坏账,在5-6%附近,考虑到和政府客户合作的特殊性,应收款问题可以理解。

六是商誉问题。两笔商誉都比较清晰,首先是2014年收购的创冠环保,现改名瀚蓝(厦门)固废处理有限公司,形成商誉3.27亿;2015年收购成功环保,形成商誉0.69亿,第二年减值掉了;2019年收购深圳国资环境,现改名瀚蓝城市环境服务有限公司,形成商誉0.86亿。

这两次收购,分别使得瀚蓝加深了在固废赛道的竞争力、成功进军环境保护行业,再加上商誉不大,感性上认为,是利大于弊的。

这一堆零零总总的信息堆叠在一起,对于瀚蓝环境的整体印象就清晰了起来:

公司从事固废、能源、供水、污水处理行业,最大的发展点在固废,但由于固废行业方兴未艾,存在发展风险,且能源、供水提供的营收不足以覆盖固废行业的投入,整体上是不安全的。

公司在固废行业的发展前进良好,且固废行业契合当下国内政策,行业风险性较小,存在发展前景。

公司的财务“问题”不涉及根本,管理层对风险认知比较清晰,加速布局固废行业意图明显。

我认为是具有投资价值但需谨慎行事的企业。

估值

对这类“发展中”企业的估值我还从未有过,没有什么特别好的思路。

目前的想法是,能源、供水业务净利润保持不变,固废和污水处理业务维持当前增长(取20%)吧,勉强估值的话,就是4亿+18.3*62.74%=15.5亿*27.5/2=213亿,约26元以下为买入点,卖出点分别为39元、43元、47元。

但因其风险性较高,会额外限制买入仓位,不超过5%。

反正估值只是个路标嘛,无所谓对错,心里有估值就行。

基于当前估值,下周有分红到账的话,我可能会买入瀚蓝环境,但现在没钱,没办法,再说呗。

题外话

瀚蓝环境和三七互娱正好形成鲜明对比:三七互娱是财报漂亮,除了“买量”费用颇高外没啥问题,但我不看好它;瀚蓝环境是财报到处是“问题”,赛道也不算好,但我却依然“看好”它。这也是我对于“纯财务分析”的反思点,有点类似于“风投”的思路,即追求正确的可能性而不是已经正确了的本身,这种思路用在二级市场孰对谁错,只能交给时间和标的来检验了。

我常常开完笑称,这大概就是“财报之外”的东西吧。

当然,截至目前,我 “唱衰过”三一重工,从40多元跌至28元;“唱衰过”三七互娱,却从不足24元涨至了25.76元,胜率50%约等于蒙的,所以,别听兔子的瞎逼逼也许是才对的哦~

以上。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

上一篇:个股分析:瀚蓝环境

下一篇:百股之行六(瀚蓝环境)