张坤一季度减仓金融,加仓科技、消费和医药

21世纪经济报道记者 庞华玮 广州报道

4月21日,张坤旗下基金披露了一季报。

在A股市场震荡上涨的2023年一季度,张坤旗下4只基金全部取得正收益。但其中3只基金收益率低于同期业绩比较基准收益率,唯有易方达亚洲精选表现惊艳。

在此背景下,一季度张坤旗下开放申赎的基金均出现了净赎回,在管规模为889.42亿元,相较于去年末,其基金管理规模缩水近5亿元,小幅下降0.55%。

一季度张坤进行了调仓,大方向是减仓金融,加仓科技、消费、医药。

这与其去年四季度的操作方向有些出入,当时他调仓大方向是减仓科技,加仓医药。

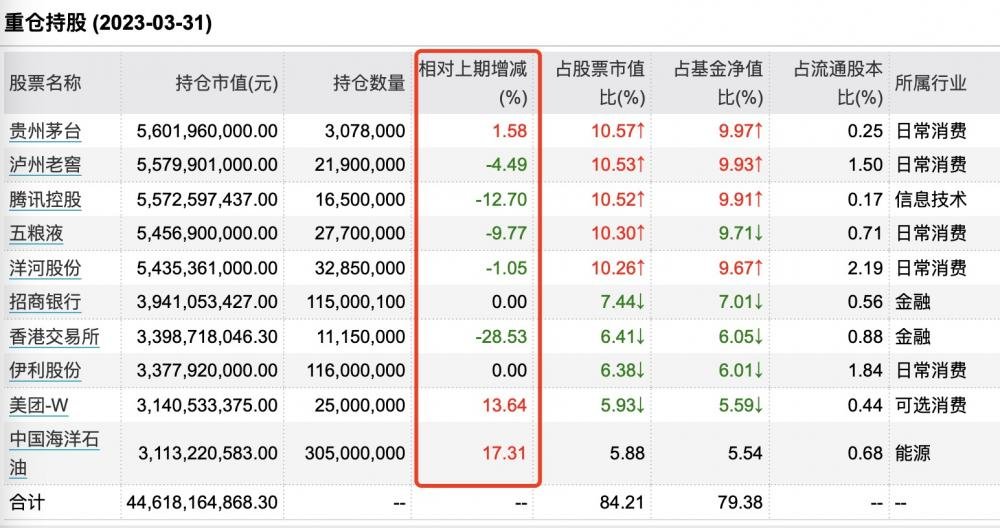

具体个股上,张坤一季度主要加仓了贵州茅台、中国海洋石油、美团-W,而台积电、Grab Holdings Limited新进十大重仓股,招商银行与药明生物则退出前十大重仓股,同时,明显减持香港交易所个股。

在一季报中,张坤表示,投资是贯穿一生的终极目标,可积累性是这一目标的最重要保障。

规模略降

2023年一季度,A股市场震荡上涨,沪深300指数上涨4.63%,上证指数上涨5.94%,创业板指数上涨2.25%。香港市场同样上涨,恒生指数上涨3.13%,恒生中国企业指数上涨3.94%。

在不错的一季度市场行情下,张坤旗下4只基金全部录得正收益。

但其中3只基金收益率没能跑赢同期的沪深300指数(4.63%)或恒生指数(3.13%),也低于同期业绩比较基准收益率,一季度收益率分别为:

易方达蓝筹精选1.03%(同期业绩比较基准收益率为2.08%);

易方达优质企业三年持有1.13%(同期业绩比较基准收益率为2.08%);

易方达优质精选0.76%(同期业绩比较基准收益率为2.91%)。

不过,易方达亚洲精选在一季度表现惊艳,达到7.37%(同期业绩比较基准收益率为3.71%),同时大幅跑赢恒生指数3.13%。

与之相对,去年张坤旗下四只基金全部负收益,跌幅在9%-16%之间。

在今年一季度基金业绩回暖之际,张坤管理的4只基金中,除了没开放赎回的易方达优质企业三年持有之外,其余3只基金都出现了净赎回。

具体来看,一季度,易方达蓝筹精选净赎回6.64亿份,易方达优质精选净赎回0.17亿份,易方达亚洲精选净赎回1.23亿份,较年初份额分别下降2.52%、0.56%、2.39%。

不过,由于一季度基金净值上升,所以上述基金规模下降并不多,张坤在管规模为889.42亿元,相较2022年底的管理规模894.34亿元,仅有4.92亿元的差距,降幅0.55%。

减仓金融,加仓科技、消费和医药

仓位方面,易方达优质企业三年持有基金股票仓位不到93%,比2022年年末仓位略降低了近2个百分点。其余三只基金仓位基本不变。股票仓位都在94%以上。

总体来看,一季度,张坤加仓科技与消费,减仓金融。

具体来说,易方达蓝筹精选、易方达优质企业精选一季度增加了消费等行业的配置,降低了金融等行业的配置。

而去年四季度,张坤在消费行业却是减仓的,当时主要是增加了医药行业的配置。

具体来看,一季度,易方达蓝筹精选的前十大重仓股中,加仓了贵州茅台、美团-W、中国海洋石油,减仓了泸州老窖、腾讯控股、五粮液、洋河股份、香港交易所。

总体来看,前五大重仓股中,占基金净值比都超过9.6%,接近10%,基本是顶格配置。其中,泸州老窖、腾讯控股、五粮液、洋河股份减仓,可能因这些个股一季度股价上涨,接近10%红线而不得不做出的减持。

其中,只有香港交易所是明显减持了28.53%。

而易方达优质企业三年持有的操作与易方达蓝筹精选类似,一季度同样大幅减持了香港交易所,减持幅度达34.78%。

另外,张坤管理的QDII基金——易方达优质精选在一季度中提及:“增加了医药等行业的配置,降低了金融等行业的配置。”

与之相对,上述两只QDII基金2022年四季度的调仓主要是,增加了科技等行业的配置,降低了消费等行业的配置。

具体来说,一季度易方达优质精选前十大重仓股中,美团-W代替了香港交易所。

而张坤管理的另一只QDII基金——易方达亚洲精选,一季度增加了科技等行业的配置,降低了金融等行业的配置,同时,易方达亚洲精选还在区域分布上配置得更加均衡。

值得一提的是,在一季度末,台积电和Grab Holdings Ltd-A新进入易方达亚洲精选的前十大重仓股,分别位列第4、第10大重仓股,而招商银行(港股)与药明生物则退出前十大重仓股。

台积电和Grab Holdings Ltd-A在2022年年报中为第11、第12大重仓股,今年一季度获加仓。

台积电是全球重要的芯片制造公司之一。与张坤一季度操作相反,股神巴菲特选择了清仓式卖出台积电。但近期巴菲特在接受媒体采访时表示,出于地缘政治方面的考虑,他出售了伯克希尔哈撒韦持有的41亿美元台积电股份中的大部分股份。虽然大举撤资,但巴菲特还是十分看好台积电,称投资台积电是自己做的决定,台积电在其领域是最好的。

而Grab Holdings Limited,是东南亚基于食品配送、移动和金融服务的电子钱包领域领先的超级应用程序。

可积累性是终身投资的最重要保障

张坤在一季报中表示,基本面价值投资很吸引人的一点是,投资者可以用很长一段时间来充分观察公司的发展,等到它们用事实证明自己的成功和巨大的成长潜力之后,再买入也不迟。

张坤认为,基本面价值投资的优势之一在于可积累性。具体来说,积累体现在对基本面分析方法的理解和对具体行业和企业的洞察,所有这些都使投资者未来更可能做出对具体投资标的内在价值的准确判断。

张坤指出,如果只是针对某一次投资,积累的重要性可能并不显著。但如果将投资贯穿一生,并将长期复合回报作为终级目标,可积累性就是这一目标的最重要保障,选择一条可积累的“很长的坡”并在坡上“滚雪球”是很重要的。我们会参考全球产业升级的经验,持续做深入的研究积累,争取构建一个全面而尽量准确的坐标系,希望能正确评估企业的竞争力并跨行业选出好的公司。识别出好公司是如此重要,因为好公司不是好股票的唯一情形就是估值过高,在其他情形下,好公司都会给投资者带来长期可观的回报。

张坤强调,研究方面,阅读企业的定期报告并对财务数据进行系统整理和分析,是理解企业基本面的核心手段之一。在定期报告中,企业的所有经营活动都会反映在财务数据中,定量数据可以用来检验并修正调研中对企业形成的定性感知。如果能对一家公司过去和当前的财务状况了如指掌,就更有可能正确评判这家公司的未来价值。罗杰斯曾说过,你要阅读一切。如果你对一家公司感兴趣,那就看看它的年报,你就会超过华尔街98%的人。如果你阅读了年报中的附注,你就会超过华尔街的所有人。

“几乎任何成功的公司都经历过短期的经营业绩和股价的震荡,经历过市场先生态度的冷暖,但它们成功的模式往往没有变化,通过深入地研究并抓住这些关键的因素,是能够一路坚持下来的重要因素,也通常意味着长期可观的收益。 ”张坤说。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com