大宏立:毛利率偏低有异常,募投项目疑点重重

成都大宏立机器股份有限公司(以下简称:大宏立)是以砂石破碎、筛分成套设备的研发、设计、制造和销售业务作为主营业务的拟上市公司。2020年6月28日,公司向深交所提交了在创业板上市的申请。

从经营业绩角度看,2017年到2019年,三年报告期内,大宏立的营业收入分别为3.23亿元、4.28亿元和5.28亿元,年化复合增长率为27.85%;净利润分别为4281.42万元、5814.68万元和7719.25万元,年化复合增长率为34.27%,经营业绩成长性看似还不错。

可是,在貌似良好的经营业绩下,大宏立仍存在不少问题。诸如:公司报告期内的综合毛利率明显低于同行业可比公司平均值,与公司的业务规模和技术水平不相匹配,比较可疑;招股书披露的募投项目内容,与该项目环评报告的陈述存在明显差异,且公司现有产能的产销率水平,似乎不支持通过建设募投项目进一步扩产。

综合毛利率明显低于同行业可比公司

报告期内,大宏立的综合毛利率及其变动趋势,与招股书中公司的竞争地位和产品的技术水平似乎不相符合,值得关注。

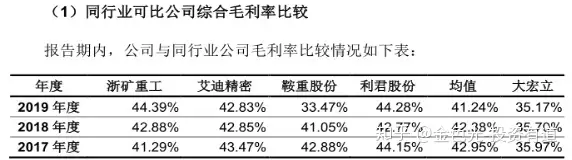

招股书显示,从2017年到2019年,大宏立的综合毛利率分别为35.97%、35.70%和35.17%,呈持续下滑趋势,累计下跌0.80个百分点。而四家同行业可比公司综合毛利率平均值分别为42.95%、42.38%和41.24%。

数据来源:大宏立招股书

两相比较,报告期内,大宏立的毛利率分别比同行业可比公司平均值低了6.98、6.68和6.07个百分点,毛利率差距在6到7个百分点之间,比较明显。

进一步分析四家同行业可比公司的情况。据招股书披露,大宏立的四家同行业可比公司包括:浙江浙矿重工股份有限公司(以下简称:浙矿重工)、烟台艾迪精密机械股份有限公司(证券简称:艾迪精密,证券代码:603638.SH)、鞍山重型矿山机器股份有限公司(证券简称:鞍重股份,证券代码:002667.SZ)和成都利君实业股份有限公司(证券简称:利君实业,证券代码:002651.SZ)。

据招股书披露,上述四家同行业可比公司中,利君股份主要产品为辊压机粉磨系统设备,适用于水泥建材行业及矿山等行业脆性物料的粉磨。艾迪精密的核心产品为液压破碎锤,主要用于建筑施工、道路养护、矿山开采等领域。鞍重股份的可比产品为振动筛系列。虽然这三家可比公司的部分业务与大宏立的相关业务具有一定程度的相似性,但大宏立的产品主要用于砂石骨料生产,因而在产品类型、下游应用领域和应用行业方面,与上述三家同行业可比公司存在一定差异。换句话说,存在一定的“不可比性”。而浙矿重工的产品构成、客户群体和销售模式与大宏立具有较大相似性,是大宏立同一细分行业下的竞争对手,也更为可比。

先从两家公司的毛利率数据看,招股书显示,从2017年到2019年,大宏立的综合毛利率分别为35.97%、35.70%和35.17%,浙矿重工的毛利率分别为41.29%、42.88%和44.39%,大宏立毛利率比浙矿重工毛利率分别低了5.32、7.18和9.22个百分点,两家同行业公司毛利率之间的差距越来越大,而且两家公司毛利率之间的差距,明显高于大宏立毛利率与同行业可比公司毛利率平均值的差异。

再从两家公司的毛利率变动趋势看,报告期内,大宏立的毛利率持续下滑,累计下跌0.80个百分点,而浙矿重工的毛利率持续上涨,累计上涨3.10个百分点,两家同行业公司毛利率的变动趋势完全相反。

大宏立的综合毛利率既明显低于同行业可比公司平均值,又更大幅度低于同一细分市场竞争对手的毛利率,而且公司的毛利率变动趋势与直接竞争对手的变动趋势相反。

那么,大宏立与浙矿重工,是否在核心产品、技术水平、以及市场份额上存在明显差异,而导致两者毛利率差异?答案可能是否定的。

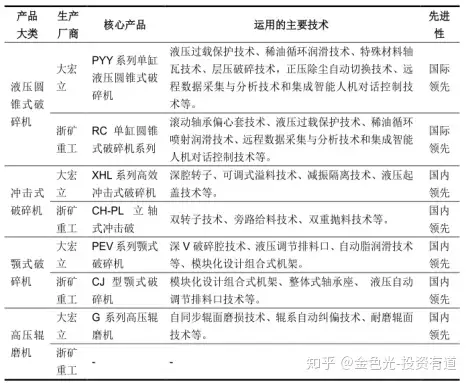

信息来源:大宏立招股书

如上图所示,大宏立和浙矿重工在核心设备方面存在高度相似性,无论是液压圆锥式破碎机、冲击式破碎机,还是颚式破碎机,两家公司都有相似类型的设备,而且从技术水平看,差距并不明显。只有高压辊磨机方面,浙矿重工依然是空白。但是,这似乎不构成大宏立毛利率明显落后于浙矿重工的理由。

再看技术水平。据招股书披露,目前大宏立的主要产品破碎筛分成套设备系统的智能化程度行业领先,通过设备内置智能模块和传感器,配合相关软件可实现全程自动化。而且,公司主要产品的关键性能指标已经达到或超过国外先进水平。按照这样的定位,浙矿重工目前似乎并未在技术水平方面实现对大宏立的领先。

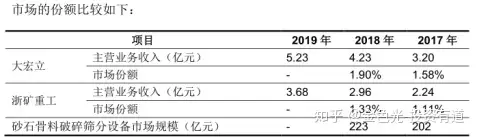

数据来源:大宏立招股书

最后看市场份额。招股书显示,报告期内,大宏立主营业务收入分别为3.20亿元、4.23亿元和5.23亿元,比浙矿重工同期营收2.24亿元、2.96亿元和3.68亿元,分别高出42.85%、42.91%和42.12%,业务规模显著高于浙矿重工。2017年和2018年,大宏立市场份额分别为1.58%和1.90%,比浙矿重工的市场份额1.11%和1.33%,分别高了0.47和0.57个百分点,拥有市场份额优势的,恰恰是大宏立。

大宏立低迷的毛利率与招股书中关于公司种种竞争优势的陈述,存在明显冲突。到底是公司经常以“价格战”方式攫取市场份额,导致毛利率下滑?还是招股书凭空妙笔生花,存在虚假陈述?还得请大宏立给出合理解释。

募投项目土地使用情况不明,扩产或缺少合理性

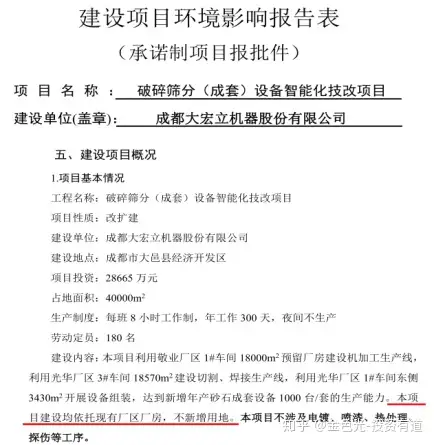

大宏立本次IPO募投项目“破碎筛分(成套)设备智能化技改项目”(以下简称:技改项目)投资总额2.87亿元,占本次申请创业板IPO募集资金总额3.68亿元之比为77.90%,是主投项目。

可是,我们发现,招股书披露的技改项目土地使用情况,与该项目环境影响报告表(以下简称:环评报告)披露的相关信息明显不一致,令人困惑。

先看招股书披露的技改项目,该项目拟建设龙门式镗铣柔性加工中心生产线、立式车削加工中心生产线、卧式车削加工中心生产线、激光切割加工车间、自动焊接生产线等五个智能化柔性制造生产中心。其中,自动焊接生产线设在公司的光华大道厂区内,其他四个柔性制造生产中心都计划在公司新征的土地内建设。换句话说,大多数生产线将建设在新征土地上。

再看环评报告公示的信息,技改项目“建设均依托现有厂区厂房,不新增用地。”

两相比较,环评报告中不存在公司新征土地的情况,而招股书则披露项目大约4/5将建设在新征土地上,存在明显差异。

此外,从2017年末到2019年末,大宏立无形资产中的土地使用权金额分别为1578.13万元、1541.94万元和1505.75万元,土地使用权净值每年下降36.19万元,应该是相同的土地使用权线性摊销(每年按照相同的金额摊销无形资产)所致。换句话说,报告期三年内,公司没有新增土地使用权。

那是不是意味着,按照招股书的说法,大宏立需要尽快为技改项目再受让一幅土地使用权?这一新增土地使用权的成本,是否将挤占原先项目规划中其他业务的投资资金?这都需要公司进一步解释清楚。

除此之外,技改项目的新增产能规模同样存在问题。

据招股书披露,技改项目达产之后,将每年新增1000台(套)破碎、筛分设备的生产能力。

可是,从2017年到2019年,虽然大宏立的产能利用率已经全部满产,但是破碎设备的产销率分别为112.69%、99.62%和85.53%,持续显著下滑,累计下跌27.16个百分点;筛分设备的产销率分别为100.88%、89.41%和90.30%,累计下跌10.58个百分点,跌幅也比较显著。2019年度,公司的破碎设备和筛分设备合计为1591台,技改项目拟新增产能1000台,占现有满产产量之比为62.85%。

进一步从大宏立销量的增长来看。破碎设备方面,报告期内,销量分别为453台、526台和532台,2018年和2019年分别同比上涨16.11%和1.14%,增幅下降了近15个百分点,2019年销量增长或已陷入瓶颈。而筛分设备方面,报告期内,销量分别为685台、794台和875台,2018年和2019年分别同比上涨15.91%和10.20%,增幅下降了5.71个百分点,销量增长已经趋缓。

一方面是销量增速明显放缓,产销率节节下行,另一方面大宏立却通过建设技改项目大幅增产62.85%。其中的商业合理性,真的让人看不明白。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com