油脂:被“现实”与“预期”扭曲的价差

来源:紫金天风期货研究所

观点小结

核心观点:偏空棕榈油产地供给持续宽松,国内库存快速恢复;豆油、菜油由于油籽集中预期于11月后到港,近月现货极其紧张,短期走势和棕榈油会出现较大分歧。整体来看全球油脂供给宽松格局不变,国内外供应的时间差是当前国内油脂价格间主要矛盾。但是仍需要留意黑海战事的演变,对未来油籽供应产生的影响。

供需政策:偏空预计10月上旬Duty税收可能降至18美元/吨。

产地产量:偏空东南亚进入丰产期,马来产量由于外劳问题基本持平去年,印尼产量预计将迎来大幅增长。预计11月之前东南亚的天气对产量的影响不会太大。

印度需求:偏多8月开始印度将进入传统的棕榈油消费旺季,且豆棕油的价差将有助于进一步的提升棕榈油的消费量。

国内需求:中性国内到港增加,库存开始迅速恢复,目前由于进口利润倒挂加深,11月买船开始趋缓需要产地给出进口利润。

生柴影响:偏多美国对菜油的二代生柴RINs标签的许可,是当前的驱动性热点。

天气:偏多IOD已进入负相位,拉尼娜预计明年1-3月才会转入中性,预计将会在11月后给东南亚带来较多降水。

地缘政治:偏多黑海战事存在较高不确定性,取决于后期的战争模式及对产量的影响。

棕榈油供应端的小预期

马来:累库预期较强,产量同比持平

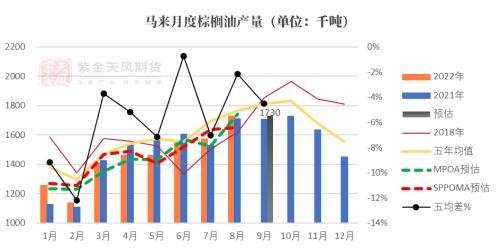

截至9月20日三大机构对马来9月的产量预估基本维持在增减产2%以内,基本与去年同期持平。在当前外劳短缺的情况下,以及未来月度产量也将大致与去年同期持平,丰产季增产并不明显。

目前棕榈油与其他油脂的高额的价差,提升了棕榈油的性价比进而持续刺激产地出口,预计马来9月出口在160万吨左右。

对应产量的库存下预计马来的9月期末库存将维持在200万吨左右,较8月高点有所回落,但在12月之前预计将依旧维持在200万吨左右震荡。

数据来源:MPOB、紫金天风期货

印尼:长期的供给宽松预期依旧存在

相较于今年可能的出口增量,印尼国内的消费因为生物柴油消费量的增加,以及前期印尼提及的100万吨左右的储备情况,预计印尼23年消费较去年增加260万吨,增幅接近14%。

9月22日Gakpi表示,预计12月棕榈油期末库存接近500万吨;如果该预期成立,则印尼年产量大概率为5000万吨左右,整体四季度库存将在500万吨上下起伏,供给或将持续维持宽松至四季度末;但从产量调整的节奏来看,不排除23年产量下降至4900万吨的可能,那届时12月期末库存将可能降至400万吨左右的正常水平。

数据来源:Gapki、紫金天风期货

天气

印尼:洪涝预警情况

据印尼气象局最新的洪涝预警显示,原先加里曼丹中部的洪涝高风险地区已经下调至中等风险;目前印尼10-11月洪涝灾害的高风险地区主要集中在苏门答腊的南部群岛,暂时不会影响到棕榈油产区。

但是值得注意的是,11月相较10月而言,苏门答腊与加里曼丹产区的洪涝中风险的面积是在扩大的,因此对应的降水预期是在持续增加;拉尼娜和IOD负相位的气候周期带来的降水预期,仍将是未来导致减产的潜在不确定因素。

数据来源:印尼气象局、紫金天风期货

马来:11月降水将大幅增加

根据马来西亚气象局的降水预报来看,10月的大部分产区降水集中在200-300mm之间,整体来看是高于往年同期的降水均值。

在进入到11月之后,马来产区降水预期将升至300-500mm之间,部分年地区如砂拉越中部地区降水预期将介于400-500mm之间,接近历史高位;西马的西南沿海地区降水预期将大于500mm,极易引发洪涝灾害。

整体来看,今年11月马来的降水量预期要远高于往年同期水平,由拉尼娜与IOD负相位导致的降水预期正在逐步兑现,若11-12月马来平均降水在400mm以上,则大概率引发洪涝灾害且在马来目前的劳动力情况下,洪涝导致的减产将更加严重。

数据来源:马来气象局、紫金天风期货

需求端

中国:预期国内棕榈油库存增加

目前市场对国内9-10月的棕榈油到港预期可能较为一致,9月预计在55-60万吨之间,10月在50万吨上下,对于11月采购情况市场目前预估在30万吨左右,对应国内存在快速的累库预期,如此来看国内棕榈油后期供给将持续宽松,同样的也会给国内棕榈油价格带来较强的上方压力。

目前棕榈油国内库存已经恢复至45万吨之上,符合我们之前推测的预期。因此后面整体库存恢复节奏不会相差太多(即消费预估较为合理)。

数据来源:国家统计局、紫金天风期货

印度:油脂消费回升

从7月开始印度油脂的进口量已经恢复至往年平均水平,同时8月的印度国内棕榈油消费也出现了同比27%的增幅;可以理解为在低价格的棕榈油,以及与其他油脂价差扩大导致的棕榈油性价比的提升,将有效释放此前被高油价所抑制的印度消费;9-10月是印度油脂消费的旺季,预计未来印度油脂消费将依旧旺盛。

目前印度国内植物油总库存持续增加,由于过多的库存集中在渠道库存之中,因此印度的港口库存依旧维持在低位;因此印度的油脂需求增量预计可以持续到港口完成累库之前,待累库完毕之后印度就会进入渠道、港口库存双高的局面。

数据来源:SEA、紫金天风期货

印度:棕榈油对豆油的替代

由于国际豆棕突破历史性的价差,棕榈油性价比的提升,对于印度国内的棕榈油对豆油的消费替代也是十分明显的,虽然目前印度棕榈油的进口利润趋近于0,而豆油依旧保持着135美元/吨的进口利润,但印度国内对于低价油脂的消费偏好,仍然引发了棕榈油对豆油的进口替代。

一般来看自8月开始至12月印度国内棕榈油与豆油的消费比例都会由2:1逐渐提升至3:1甚至4:1,因此从消费层面来看当先的印度豆棕油消费比仍属于正常区间,后期随着棕油价格的持续偏弱,消费端的替代仍存在较大空间。

数据来源:国家统计局、紫金天风期货

中国:棕榈油到港量的持续增加

由于数据同统计端数据的缺失了9月17日当周的到港数据,因此从总数上看会有所减少,但按缺少一周的量统计9月到港也接近45万吨,因此预计9月到港达到55万吨以上的问题不大,同时国内库存也基本佐证这一变化。

同时棕榈油进口利润的倒挂加深将导致需求端倒逼产业端降价给出利润,进而刺激棕榈油的进口,预计未来产地棕榈油价格将持续弱于需求端,呈现内强外弱的格局。

数据来源:隆众资讯、农产品网、紫金天风期货

中国:国内油脂库存、价差情况

国内棕榈油的库存恢复是最为顺畅的,已经从8月底的25万吨升至本周的45万吨,同时棕榈油的到港增加引发的消费替代在一定程度上也缓解了另外两大油脂的库存压力。

但是毕竟从消费量级来看,豆油庞大的体量是棕榈油无法覆盖的,目前替代主要发生在华南区域,华东地区也刚开始进行替代。需求端替代对于价格影响会非常缓慢,因此对于油脂间价差的拐点驱动,仍需要供给发生实质的改变,如菜籽、大豆在11月的大量到港。

数据来源:农产品网、紫金天风期货

东南亚棕榈油平衡表

数据来源:MPOB、Gakpi、紫金天风期货研究所

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

上一篇:锌:内外价差回顾与展望

下一篇:广州惊现倒挂潮?最高价差4万/㎡