汽车动力总成测试行业之华依科技研究报告

(报告出品方/作者:中泰证券,张帆)

深耕动力总成智能测试,新能源业务占比快速提升

深耕动力总成测试二十余载,测试范围不断丰富

公司是一家专注于汽车动力总成智能测试技术开发的高新技术企业,主 要从事汽车动力总成智能测试设备的研发、设计、制造、销售及提供相 关测试服务。公司自 1998 年成立以来,持续自研发动机冷试产品并将 业务范围逐步拓展至变速箱、涡轮增压器、水油泵、新能源总成等动力 总成细分测试领域。以此为根基,公司近年来推出面向下游客户新产品 研发设计的测试服务业务,在动力总成、自动驾驶测试等领域皆有覆盖。

新能源动力总成测试占比快速提升,软硬件测试能力兼备

公司通过定制化产品开发设计,目前已形成发动机智能测试设备、变速 箱测试设备、涡轮增压器测试设备、水油泵装配及检测设备、新能源汽 车动力总成测试设备五大设备体系。同时,公司为整车厂客户就动力总 成性能、功能、品质的设计、开发、改进提供工程试验和分析验证服务。

公司目前营收主要来自动力总成测试设备,其中新能源动力总成测试设 备占比不断提升。据 Wind,2017 至 2021 年公司营业收入从 0.99 亿元 增长至 3.21 亿元,CAGR 为 34.10%。2021H1 动力总成测试设备销售 业务占总营收的比例为 59.20%,是其主要收入来源。其中,新能源动 力总成测试设备在汽车电动化趋势下需求持续增加,在公司测试设备收 入占比由 2017 年的 4.27%提升至 2021H1 的 53.10%。与此同时,公司 逐步加快实验室建设,检测服务的测试台架数量持续增加。2021H1 动 力总成测试服务实现营收 0.33 亿元。据公司官网,截至 2021 年 12 月, 公司已经建成运行、在建和规划中的专业实验室共计 50 多个。

公司股权结构稳定,子公司兼具测试设备软硬件研发能力。励寅为公司 控股股东、实际控制人,据公司公告,截至 2021Q3,其直接持有公司 24.5%的股份。黄大庆、秦立罡系励寅的一致行动人,三者合计持股 42.80%。公司总部主要负责发动机冷试设备的研发设计,子公司霍塔浩 福、特斯科、华依检测、华依软件分别负责变速箱测试、涡轮增压器及 水泵测试、测试软件的研发。

盈利能力持续提升,重视研发构筑专利护城河

公司毛利率自 2018 年来持续提升。据 Wind,2017-2021H1 公司毛利 率分别为 51.90%、36.63%、42.18%、43.27%和 47.91%,自 2018 年 来持续提升,主要系新能源汽车行业高景气,公司新能源动力总成测试 设备销量爬坡带来的规模效应。与此同时,公司近年来加强费用管控, 期间费用率总体均为下降趋势,使得净利率保持高速增长,2021Q3 公 司净利率为 13.44%,较 2017 年增长 10pct。与此同时,归母净利润从 2017年的343万元元增长至2021年的6078万元,CAGR为105.12%。

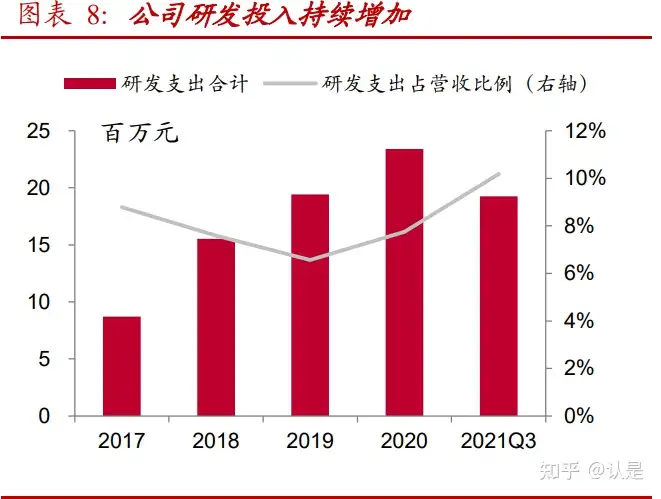

公司高度重视研发投入,已获专利数量可观。作为国内专业的汽车动力 总成智能测试设备和服务提供商,公司高度重视技术研发的投入与研发 团队建设,研发支出持续增加。据 Wind,2017-2021Q3 公司研发费用 分别为 0.08、0.16、0.19、0.23 和 0.19 亿元,2021Q3 研发支出占营收 比例达 10.19%。强化研发能力的同时,公司同步推进知识产权的体系 化建设,巩固核心技术。据公司公告,截至 2021H1,公司已获得 10 项 发明专利,70 项实用新型专利和 77 项软件著作权,在申请中的发明专 利共 30 项。(报告来源:未来智库)

汽车产销回暖提振测试需求,对标 AVL 迈向综合型测试供应商

动力总成系统是整车产品运行的心脏,新能源车与传统燃油车动力总成 在结构上存在明显差异。汽车作为由上万个零件组成的结构较复杂的交 通工具,动力总成系统是汽车的核心系统。同时,汽车动力总成系统的 技术水平、质量标准直接关系到行车的安全、稳定、能效、排放等重要 指标,其性能将直接决定整车质量的优劣。传统燃油汽车动力总成主要 包括发动机、变速箱和离合器。随着国家对环保的重视以及能源使用的 长期规划政策影响,我国新能源汽车近几年发展迅速。燃油汽车与新能 源汽车在结构上明显区别在于动力系统,后者当前以电动车为主,其动 力总成采用电动机及其控制器替代原有的发动机。

动力总成检测是保证产品顺利下线必不可少的一环,主要分为强检和第 三方检测两类。汽车动力总成测试是针对发动机、变速箱、涡轮增压器、 电机、减速器等动力总成关键部件进行检验,目的在于验证产品的开发、 生产是否符合汽车厂商自身的标准和安全、环保、排放等国家标准,在 新车研发测试和生产环节测试占有举足轻重的地位。低能耗、高可靠性、 智能化、高性能等是当今汽车动力总成的发展趋势。目前国内主要有强 检(中汽研等)和第三方检测(华依科技等)两类。强检主要指按政府 监管部门相关法规要求进行。而第三方检测则主要起到加快部件研发、 验证、改进的作用,进而使其符合供应商质量管理,提升强检通过率。

国内汽车产销回暖提振测试需求,2025 年测试设备空间超 40 亿元

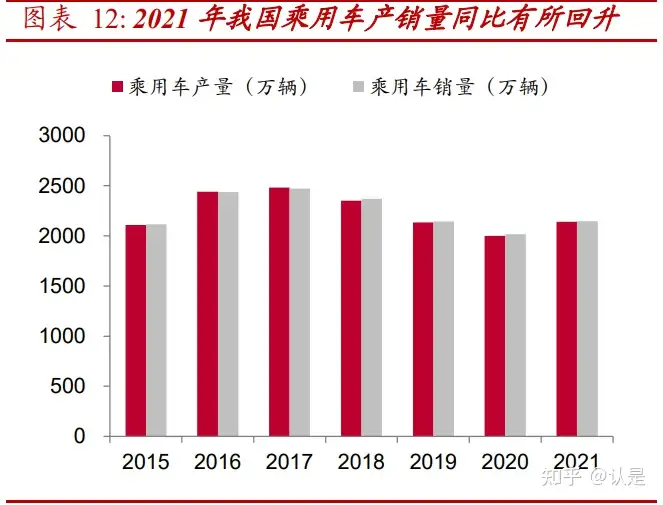

我国乘用车产销量 2021 年同比回暖。根据中汽协数据显示,2021 年我 国乘用车产销分别实现 2140.8 万辆和 2148.2 万辆,同比分别增长 7.1% 和 6.5%,主要因 2020 年疫情影响使得 2021 年初基数较低,因此同比 有所改善。2021 年商用车产销分别为 467.4、479.3 万辆,同比小幅下 滑。随着 2021Q4 以来芯片供应不足问题得到结构性缓解,中汽协预计 2022 我国汽车总销量约为 2750 万辆。其中乘用车销量 2300 万辆,同 比增长 7%;商用车销量 450 万辆,同比下降 6%

我国新能源汽车销量高增长,2021 年渗透率接近 15%。在能源与环境 面临严峻挑战的情况下,为更好地应对节能减排的需要,我国近年来加 大新能源汽车的推广。据中汽协数据显示,2021 年,我国新能源汽车实 现销量 354.5 万辆,同比增长 159.3%。与此同时,据乘联会数据,我 国新能源车渗透率快速提升,由 2020年的 5.8%提升至 2021 年的 14.8%。 其中 2021 年纯电与混动渗透率分别为 12.1%、2.7%。根据《节能与新 能源汽车技术路线图 2.0》的预测,2025、2030、2035 年我国新能源汽 车渗透率将分别达到 20%、40%、50%以上。

为测算发动机、变速箱、涡轮增压器等动力总成设备的市场空间,我们 将做以下假设:

1、每年汽车产量对应等量的发动机、变速箱、涡轮增压器、水、油泵 测试设备产量

2、每年新能源汽车产量对应等量的新能源测试设备产量,2025 年新能 源渗透率 20%,2021-2025 年逐步完成新增市场布局

3、相关设备需对生产下线产品进行 100%逐台测试

4、相关设备平均使用寿命在 6 年左右,且使用率为 70%

5、参照国家统计局公布的汽车制造业固定资产投资完成额数据,改建 和新建的投资完成额比例约为 1:2

以2021年我国汽车产量2608万辆,2025年新能源渗透率20%为前提, 预计 2025 年我国动力总成测试设备的市场空间约 44 亿元。

国产替代进程加速,对标 AVL 迈向综合型测试供应商

汽车动力总成智能测试设备的行业门槛较高,大致可分为五个阶段。动 力总成测试设备的开发涉及软件、电气、机械、自动控制、信息技术等 多学科领域,最终开发出的智能测试设备需具有自感知、自学习、自决策、自执行、自适应等功能,技术门槛高。从全球来看,汽车动力总成 测试的发展大致经历五个阶段,分别是:简单测试设备、模拟电控测试 设备、数字化测试设备、动态测试设备和测试中心的建设、动力总成测 试中心持续升级和数据库建设。

海外汽车动力总成测试的发展已进入第五阶段。汽车相关的配套测试设 备、服务在全球已有百年发展历史,相关国际龙头企业奥地利 AVL、英 国 Ricardo、日本 Horiba、德国 FEV 和德国蒂森克虏伯等先发优势明 显、技术积累深厚,基本处于垄断地位。从其发展历程来看,均经历了 从单一的设备产品发展为多品类设备供应,最终形成综合设备、服务和 工程咨询为一体化方案的演变过程,目前已位于第五阶段。

国内汽车动力总成测试厂商积极进行进口替代。目前国内优秀厂商如华 依科技、苏试试验、联测科技等正积极由第四阶段向第五阶段迈进,加速实现进口替代。从业务范围来看,苏试试验主要提供力学环境试验设 备,是国内振动台架的领先企业;联测科技既为燃油车、新能源车提供 动力总成测试设备及服务,也为船舶、航空等提供发动机、变速箱等动 力系统设备。从经营表现来看,2021Q3 苏试试验、联测科技及华依科 技分别实现营业收入 10.57、2.51、1.89 亿元,苏试试验因其测试品类 繁多、下游客户所处领域较广因此收入体量明显较高。毛利率方面,华 依科技自 2018 年来持续提回升,2021Q3 毛利率水平已处于领先地位。

与国际龙头 AVL 比,公司通过自主研发的发动机冷试设备迈入汽车动力 总成智能测试领域后,正逐步成为综合测试设备、服务和工程咨询等协 同业务体系的汽车动力总成测试服务专业供应商。(报告来源:未来智库)

测试设备+服务共振,打造 IMU 第二增长曲线

动力总成测试设备+服务并行,充分受益于整车厂客户放量

公司深耕冷试技术多年,先发优势明显。公司于 2004 年研制成功首台 发动机冷试设备并交付上汽通用,在国内发动机冷试领域中起步较早。 与传统的发动机热试设备相比,发动机冷试设备基于成本、环保、安全、 效率、精度等指标方面的优越性,正逐步成为发动机检测的主流测试设 备。2018 年国家工信部首次发布了由公司作为第一起草单位起草的“发动机冷试方法”国家行业标准(标准号:JB/T13503-2018),同时公司 发动机冷试设备成功入选了“中国机械工业科学技术奖之科技进步三等 奖”、“上海市高新技术成果转化百佳项目”和“上海市创新产品推荐目 录”。与此同时,据公司公告,截至 2021 年 7 月,公司新能源汽车动力 总成测试台架可实现 18,000rpm 转速,技术处于国际先进水平。

新获长城、比亚迪订单。公司在巩固国内是同时积极进军国际市场,项 目已陆续交付。据公司公告,2019 年公司首例海外发动机冷试设备项 目已交付于韩国雷诺三星,2020 年公司完成了通过上海 ABB 工程有限 公司承接的雷诺总装线测试台(法国工厂)及日产总装线测试台(日本 工厂)项目。据公司公告,目前公司主要客户包括上汽通用、广汽本田、 长安福特、长安马自达等合资品牌,上汽、一汽、东风等自主厂商、蔚 来等新势力以及博格华纳、舍弗勒、采埃孚等 Tier1。此外,据公司公告, 2021 年 10 月成功签订比亚迪、长城的测试设备订单,分别为其提供混 合动力专用发动机冷试测试台架及 DHT 系列混合动力专用变速器测试 台架等,合计金额 7500 万元。

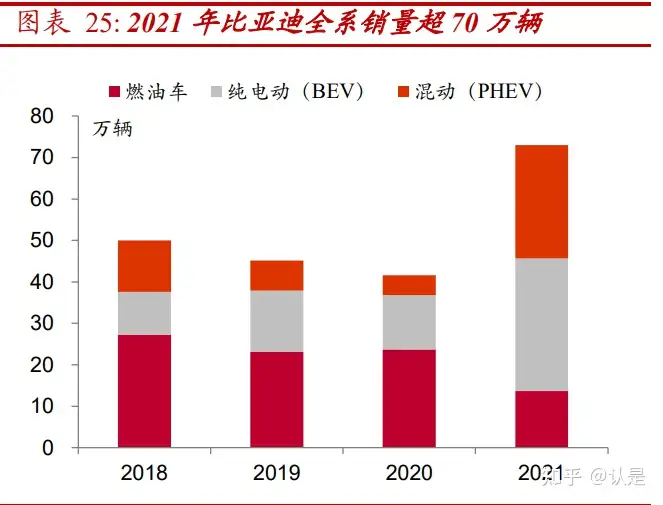

下游客户车型推出节奏加快、销量稳步提升,分别增加对公司检测服务 及检测设备的需求。以比亚迪和长城为例,据中汽协数据,2021 年比亚迪乘用车全系销量 73 万辆,同比增加 75.4%。其中新能源车型占比约 81.3%,同比增长 231.6%。2022 年公司将采用车海战术,旗下王朝系 列、海洋系列、军舰系列合计将增加十多款新车型。小型车、不同尺寸 SUV、轿车、中高端 MPV 等皆有涉及。长城汽车 2021 年新车销量超 128 万辆,同比增长 15.2%。哈弗、欧拉、魏牌、坦克、皮卡分别实现 77 万、13.5 万、5.8 万、8.5 万、23.3 万。2022 年,魏牌、坦克品牌将 携 WEY Coffee 01、坦克系列车型在海外上市并交付。海外内合计约有 十多款车型上市。我们认为,随着下游客户车型推出节奏加快及销量的 提升,公司作为其动力总成设备供应商有望持续受益。

软件算法加持入局惯性导航,股权激励推动 IMU 业务扩张

惯性导航系统(INS)的高精度定位将成为 L3 及以上级别自动驾驶技术 不可或缺的部分。自动驾驶的包括定位、感知、决策、执行四个部分, 其中定位是决策和执行的前提。而自动驾驶获得定位的技术方法包括基 于信号的定位、环境特征匹配和惯性定位三种。其中,惯性导航定位原 理是是通过加速度的二次积分,得到相对的位移变量,可保证在不受外 界信息干扰的情况下,实时高频输出测量位臵、加速度及转动量(角度、 角速度)等信息。其中,IMU 是 INS 的核心器件。据电子发烧友,一个 IMU 包含 3 个单轴的加速度计和 3 个单轴的陀螺,前者检测物体在载体 坐标系统独立三轴的加速度信号,后者检测载体相对于导航坐标系的角 速度信号,并以此解算出物体的姿态。

ADAS 车型密集上市,配备 IMU 的高精定位车型数量丰富。据佐思数据 库统计,2021 年我国 ADAS(指 L2 级)乘用车的装配率已突破 20%, 部分车型通过搭载高精定位和高精地图实现高速领航功能。其中小鹏 P7、 高合 HiPhi X、红旗 E-HS9、2021 款理想 ONE 等车型均标配 IMU 模块。 广汽旗下埃安 V、埃安 LX 系列可标配或选配 IMU 模块。

惯性导航系统千亿级空间,IMU 价值占比约 20%,具备成长性。根据中 国产业信息网数据,近年来我国惯性导航系统行业市场规模快速增长, 由 2014 年的 94.9 亿元增长至 2019 年的 173.9 亿元(军用、民用分别 占比 82%、18%)。其中,据 Yole development,IMU 的价格占惯导系 统的约 20%,2018 年全球规模约 1.6 亿美元,预计 2022、2027、2032 年全球 IMU 市场规模分别达到 9 亿美元、47 亿美元、210 亿美元, 2022-2032 年 CAGR 高达 37%,对应 2032 年惯导系统全球市场空间有 望超千亿美元。

股权激励绑定核心惯导人才,加快 IMU 配套。惯导的核心在于软件算法, 依托工程测试经验、软件技术积累以及与客户在长期合作积累的对汽车 数据的理解,公司已前瞻布局惯性导航系统核心部件 IMU。据招股书,公司与上汽集团前瞻技术研究部签署了《智能驾驶定位技术合作开发备 忘录》,联合开发惯性导航模组器件、车辆定位算法及相关软件、高精度 IMU 等。2022 年 2 月 15 日公司实施股权激励方案,以 8.49 元/股的授 予价格向 16 名惯导团队成员授予 17.76 万股限制性股票。考核目标除 营业增速外,要求其 2022-2024 年分别至少配套 3 个、15 个、30 个车 型,获得 1 张、3 张、5 张订单。该股权激励的实施一方面有助于公司 吸引惯导技术人才,另一方面也有利于促进团队加快获取更多 IMU 配套 的客户和车型定点,为公司长期发展贡献又一利润增长点。

盈利预测

盈利预测

核心假设:下游整车厂车型推出节奏加快、汽车产销量景气;公司测试 设备、实验室进程有序推进,惯导业务开拓顺利。

动力总成智能检测设备业务:公司可提供发动机、变速箱、涡轮增压器、 水油泵、新能源等多种动力总成测试设备产品。2021 年受疫情影响,公 司出口海外销量有所下滑。与此同时,公司在 A 股上市在新业务规划、 厂房扩建方面投入较大精力,国内测试设备业务保持稳定。未来随着国 内新能源渗透率的提升以及整车厂客户车型的增多,公司动力总成测试 设备需求将持续提升。我们预计 2021 年-2023 年公司动力总成测试设备 收入增速分别为-9.8%、+20%、+30%,对应收入为 2.31、2.77、3.60 亿元。在测试设备量产的规模化效应下,该业务的毛利率水平有望进一 步提升。预计 2021 年-2023 年毛利率分别为 45.0%、45.5%、46.0%。

动力总成测试服务业务:参考海外测试龙头 AVL 发展路径,在测试设备 供应的基础上公司积极进行测试服务相关的测试中心建设扩产。据招股 说明书,公司将募资 8,386 万元投入测试中心建设项目,该项目预计建 设期 24 个月,建设完成达产后每年将新增汽车动力总成测试服务收入 约为 3,600 万元。与此同时,公司正积极进行现有厂房的扩充以及测试 中心出海。随着汽车向电动化、智能化发展,测试种类将越来越多,进 而增加单个测试中心的创收。我们预计 2021-2023 年公司动力总成测试 服务业务收入分别为 0.88、1.86、3.04 亿元,对应增速为 98.16%、 111.97%、63.48%。毛利率方面,一方面考虑到公司海外测试服务的毛 利率较国内更高,未来公司将加快海外测试服务中心的建设数量带动毛利率水平提升。另一方面,2020 年由于业务结构调整,测试服务毛利率 水平处于历史低位,后续有望逐步修复。因此预计 2021 年-2023 年测试 服务业务毛利率分别为 45.0%、50.0%、53.0%。

IMU 业务:公司与上汽集团长期合作惯导系统,扩张业务范围。参考股 权激励触发值要求,2022 年、2023 年公司将分别配套 3 个、15 个车型。 假设当年分别有 1 个、2-3 个车型量产,预计 2022、2023 年可贡献 0.42、 1.40 亿元收入。

投资分析

公司是国内动力总成冷试测试领先企业,业务由测试设备向测试服务拓 展。随着公司在测试过程中积累的软件算法能力,公司进一步开拓 IMU 惯导业务增添成长动力。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com