【康泰生物】2022年常规苗收入快速增长,产品研发与海外布局稳步推进【安信医药马帅团队】

转自:医药马帅团队

■事件:公司发布2022年年报,常规疫苗收入快速增长。2022年全年,公司实现营业收入31.57亿元,同比下降13.55%;归母净利润-1.33亿元,同比下降110.50%;扣非归母净利润-1.83亿元,同比下降115.35%。2022年公司营业总收入下滑主要系2021年新冠疫苗销售贡献较高,2022年常规疫苗(不含新冠疫苗)实现销售收入29.46亿元,同比增长85.39%,占营业收入的93%,其中四联疫苗收入同比增长54.18%;乙肝疫苗收入同比增长26.34%;新产品13价肺炎疫苗销售逐步放量,2022年实现批签发496.78万剂,同比增长1089.61%。2022年公司利润端降幅较大,主要系公司新冠疫苗产销量较2021年大幅下滑,对2022年度存在减值迹象的新冠疫苗相关资产计提了资产减值准备所致。

■事件:公司发布2023年一季报,常规苗同比正增长。2023年一季度,公司实现营业收入7.48亿元,同比下降14.12%;归母净利润2.05亿元,同比下降24.90%;扣非归母净利润1.90亿元,同比下降23.60%。公司收入端出现下滑主要系去年收入中有一定的新冠疫苗贡献,从常规苗销售来看,2023Q1公司常规苗实现销售收入7.48亿元,同比增长3.42%。成本费用方面,2023年一季度,公司毛利率为85.91%,同比下降0.05pct;净利率为27.45%,同比下降3.94pct。2023Q1公司期间费用率为52.52%,同比上升2.64pct;其中销售费用率为34.64%,同比上升1.50pct,预计系公司加强了市场销售及推广工作;管理费用率为6.90%,同比上升0.29pct;研发费用率为11.29%,同比上升0.32pct;财务费用率为-0.31%,同比上升0.54pct,主要系存款类利息收益减少所致。

■产品研发稳步推进,管线布局不断优化。公司注重新产品研发,2022年研发投入为9.94亿元,同比增长34.54%,占营业收入31.47%;研发人员数量达465人,占公司员工的23.04%,同比增加4.23pct。2022年,公司稳步推进在研产品的研发进程和产业化工作,拥有30余项在研项目,共16项进入注册程序,其中:(1)人二倍体狂苗已完成注册现场核查及GMP符合性检查;(2)水痘减毒活疫苗已于2022年9月获NMPA药品注册受理,并已完成注册现场核查及GMP符合性检查;(3)sIPV已于2022年11月获得Ⅲ期临床试验总结报告;(4)四价流感和五价轮状疫苗分别于2023年2月和3月开启I期临床试验并完成首例受试者入驻;(5)麻腮风联合减毒活疫苗和吸附破伤风疫苗分别于2023年1月和4月获得NMPA药物临床试验批准。未来若在研产品陆续获批上市将进一步丰富公司产品管线,助力公司持续发展。

■海外市场持续拓展,国际化战略值得期待。2022年及2023年一季度,公司国际化进程持续推进,在多国取得实质性进展:(1)菲律宾:2022年3月和8月,公司与菲律宾合作方分别达成关于23价和13价肺炎疫苗在菲律宾注册申报、推广、分销、营销和销售的合作;(2)巴基斯坦:2023年2月,公司与巴基斯坦合作方达成23价和13价肺炎疫苗在巴基斯坦注册、上市和经销许可等事宜的合作;(3)印度尼西亚:2022年8月,公司与印尼合作方就13价肺炎疫苗在印尼的注册、推广、销售等事宜达成合作;2023年3月,公司、阿斯利康和印尼Combiphar 公司签署战略合作备忘录,就共同推动康泰生物疫苗(包括新冠疫苗和其他疫苗)在印尼的本土化生产及商业化达成合作;2023年4月,民海生物与印尼 Biotis 公司签署了双载体13价肺炎疫苗的授权及技术转移协议,双方将共同推进该产品在印尼的本土化生产、注册、商业化运营等进程。随着公司持续加大国际化拓展力度,公司的行业地位与竞争力有望持续提高。

投资建议

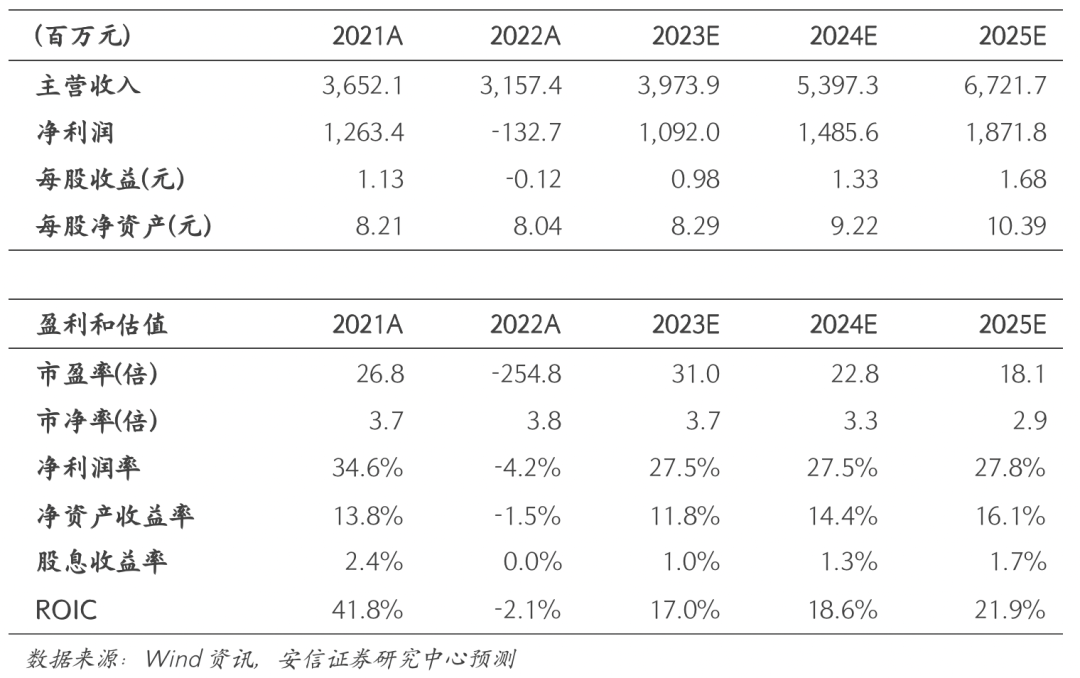

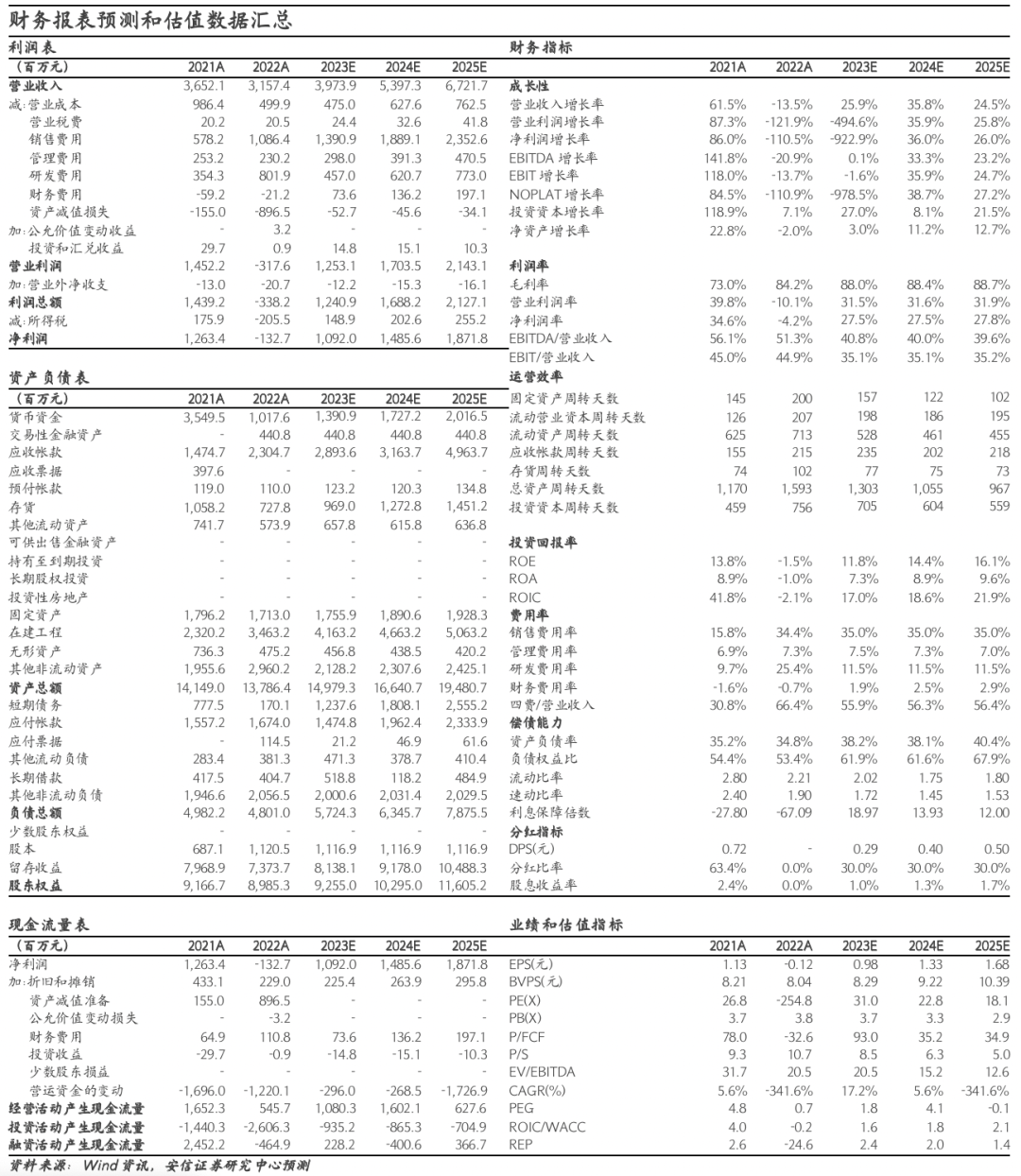

我们预计公司2023年-2025年的收入增速分别为25.9%、35.8%、24.5%,净利润增速分别为NA、36.0%、26.0%,对应EPS分别为0.98元、1.33元、1.68元,对应PE分别为31.0倍、22.8倍、18.1倍;维持增持-A的投资评级。

风险提示

疫苗市场推广及销售不及预期、新产品研发进度不及预期、国际化拓展进度不及预期。

欢迎联系安信医药马帅团队,详询:

马帅:18321356864

mashuai@essence.com.cn

胡雨晴:19376869849

huyq4@essence.com.cn

收益评级:

买入 —— 未来6个月的投资收益率领先沪深300指数15%及以上;

增持 —— 未来6个月的投资收益率领先沪深300指数5%(含)至15%;

中性 —— 未来6个月的投资收益率与沪深300指数的变动幅度相差-5%(含)至5%;

减持 —— 未来6个月的投资收益率落后沪深300指数5%至15%(含);

卖出 —— 未来6个月的投资收益率落后沪深300指数15%以上;

风险评级:

A —— 正常风险,未来6个月的投资收益率的波动小于等于沪深300指数波动;

B —— 较高风险,未来6个月的投资收益率的波动大于沪深300指数波动;

■分析师声明

本报告署名分析师声明,本人具有中国证券业协会授予的证券投资咨询执业资格,勤勉尽责、诚实守信。本人对本报告的内容和观点负责,保证信息来源合法合规、研究方法专业审慎、研究观点独立公正、分析结论具有合理依据,特此声明。

■本公司具备证券投资咨询业务资格的说明

安信证券股份有限公司(以下简称“本公司”)经中国证券监督管理委员会核准,取得证券投资咨询业务许可。本公司及其投资咨询人员可以为证券投资人或客户提供证券投资分析、预测或者建议等直接或间接的有偿咨询服务。发布证券研究报告,是证券投资咨询业务的一种基本形式,本公司可以对证券及证券相关产品的价值、市场走势或者相关影响因素进行分析,形成证券估值、投资评级等投资分析意见,制作证券研究报告,并向本公司的客户发布。

■免责声明

本订阅号为马帅的个人订阅号。本订阅号推送内容仅供专业投资者参考。为避免订阅号推送内容的风险等级与您的风险承受能力不匹配,若您并非专业投资者,请勿使用本信息。本信息作者所在单位不会因为任何机构或个人订阅本订阅号或者收到、阅读本订阅号推送内容而视为公司的当然客户。

本订阅号推送内容仅供参考,不构成对任何人的投资建议,接收人应独立决策并自行承担风险。在任何情况下,本信息作者及其所在团队、所在单位不对任何人因使用本订阅号中的任何内容所引致的任何损失负任何责任。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com