电子行业2022年中期策略:去库辞冬雪,新品启春风

(报告出品方/作者:西南证券)

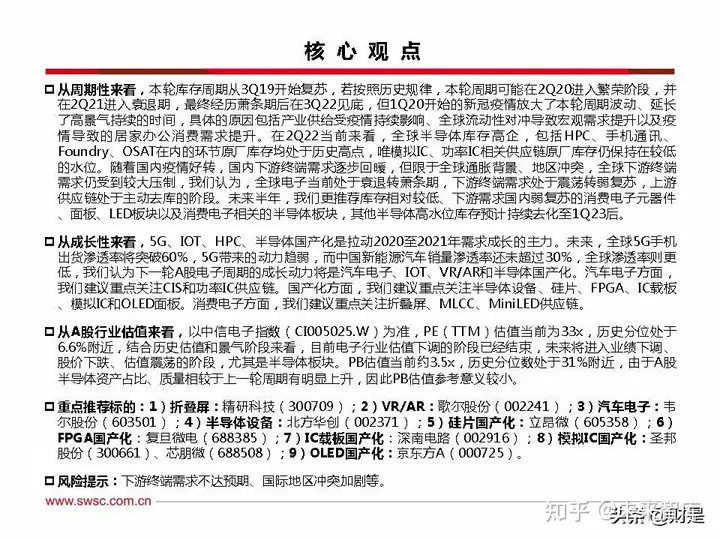

核心观点:

从周期性来看,本轮库存周期从3Q19开始复苏,若按照历史规律,本轮周期可能在2Q20进入繁荣阶段,并 在2Q21进入衰退期,最终经历萧条期后在3Q22见底,但1Q20开始的新冠疫情放大了本轮周期波动、延长 了高景气持续的时间,具体的原因包括产业供给受疫情持续影响、全球流动性对冲导致宏观需求提升以及疫 情导致的居家办公消费需求提升。在2Q22当前来看,全球半导体库存 高企,包括HPC、手机通讯 、 Foundry、OSAT在内的环节原厂库存均处于历史高点,唯模拟IC、功率IC相关供应链原厂库存仍保持在较低 的水位。

随着国内疫情好转,国内下游终端需求逐步回暖,但限于全球通胀背景、地区冲突,全球下游终端 需求仍受到较大压制,我们认为,全球电子当前处于衰退转萧条期,下游终端需求处于震荡转弱复苏,上游 供应链处于主动去库的阶段。未来半年,我们更推荐库存相对较低、下游需求国内弱复苏的消费电子元器件 、面板、LED板块以及消费电子相关的半导体板块,其他半导体高水位库存预计持续去化至1Q23后。

从成长性来看,5G、IOT、HPC、半导体国产化是拉动2020至2021年需求成长的主力。未来,全球5G手机 出货渗透率将突破60%,5G带来的动力趋弱,而中国新能源汽车销量渗透率还未超过30%,全球渗透率则更 低,我们认为下一轮A股电子周期的成长动力将是汽车电子、IOT、VR/AR和半导体国产化。汽车电子方面, 我们建议重点关注CIS和功率IC供应链。国产化方面,我们建议重点关注半导体设备、硅片、FPGA、IC载板 、模拟IC和OLED面板。消费电子方面,我们建议重点关注折叠屏、MLCC、MiniLED供应链。

从A股行业估值来看,以中信电子指数(CI005025.W)为准,PE(TTM)估值当前为33x,历史分位处于 6.6%附近,结合历史估值和景气阶段来看,目前电子行业估值下调的阶段已经结束,未来将进入业绩下调、 股价下跌、估值震荡的阶段,尤其是半导体板块。PB估值当前约3.5x,历史分位数处于31%附近,由于A股 半导体资产占比、质量相较于上一轮周期有明显上升,因此PB估值参考意义较小。(报告来源:未来智库)

2022H1电子行业回顾

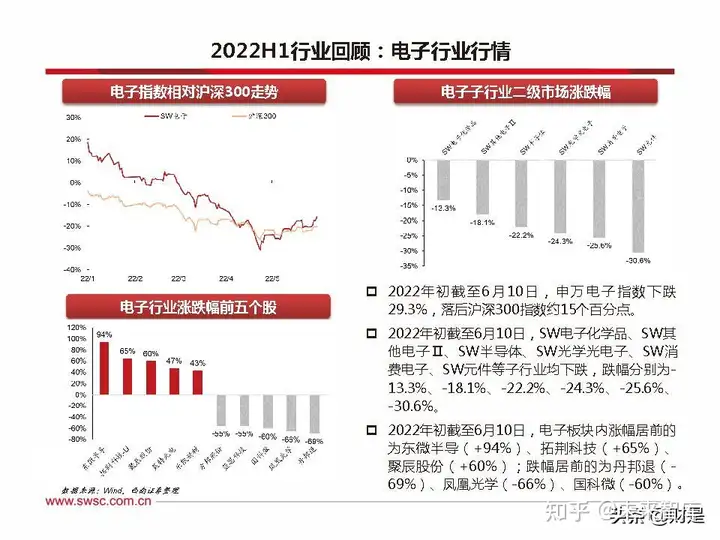

2022H1行业回顾:电子行业行情

2022年初截至6 月10日,申万电子指数下跌 29.3%,落后沪深300指数约15个百分点。2022年初截至6月10日,SW电子化学品、SW其 他电子Ⅱ、SW半导体、SW光学光电子、SW消 费电子、SW元件等子行业均下跌,跌幅分别为13.3%、-18.1%、-22.2%、-24.3%、-25.6%、 -30.6%。2022年初截至6月10日,电子板块内涨幅居前的 为东微半导(+94%)、拓荆科技(+65%)、 聚辰股份(+60%);跌幅居前的为丹邦退(- 69%)、凤凰光学(-66%)、国科微(-60%)。

2022H1行业回顾:电子行业估值

横向看:5月31日,电子行业PE(TTM)为32倍, 在申万行业中处于中上水平。纵向看:电子行 业PE环比略提升1.7,估值处于过去2年的低位; 电子行业相对于A股估值溢价率为87%,下调 明显。 结合历史估值和指数来看,目前PE估值已下跌 至约32x,考虑到历史PE(TTM)低点约为 30x,该位置或已具备一定安全边际。

2022H1行业回顾:电子行业景气度

从周期性来看,本轮库存周期从3Q19开始复苏,若 按照历史规律,本轮周期可能在2Q20进入繁荣阶段, 并在2Q21进入衰退期,最终经历萧条期后在3Q22 见底,但1Q20开始的新冠疫情放大了本轮周期波动、 延长了高景气持续的时间,具体的原因包括产业供 给受疫情持续影响、全球流动性对冲导致宏观需求 提升以及疫情导致的居家办公消费需求提升。

在 2Q22当前来看,全球半导体库存高企,包括HPC、 手机通讯、Foundry、OSAT在内的环节原厂库存 均处于历史高点,唯模拟IC、功率IC相关供应链原 厂库存仍保持在较低的水位。随着国内疫情好转, 国内下游终端需求逐步回暖,但限于全球通胀背景、 地区冲突,全球下游终端需求仍受到较大压制,我 们认为,全球电子当前处于衰退转萧条期,下游终 端需求处于震荡转弱复苏,上游供应链处于主动去 库的阶段。未来半年,我们更推荐库存相对较低、 下游需求国内弱复苏的消费电子元器件、面板、 LED板块以及消费电子相关的半导体板块,其他半 导体高水位库存预计持续去化至1Q23后。

2022年全球电子行业景气度

2022年电子景气度:全球半导体营收增速放缓,短期增长仍有一定支撑

全球半导体营收增速边际放缓,历史订单支撑短期业绩增长。从全球主要半导体厂商的营收增速 来看,2022年4月全球半导体销售额达509.2亿美元,同比增长21.2%,但边际上看整体增速有所 放缓。我们认为电子行业短期业绩仍有历史订单对业绩的支持,但并不能完全反应远期景气度。 通常而言,晶圆代工订单需提前1-2个季度下单,IDM产品订单则存在1-6个月不等的交付周期, 因此订单到营收端上的反应通常存在一定滞后性。基于以上考虑,我们预计随去年行业下游大量 下单将一定程度支撑今年上半年的营收增长。

2022年电子景气度:资本开支持续高增,但增速边际放缓

全球资本开支持续高增,增幅边际下行暗示行业景气度进入下行趋势。从我们对全球主要厂商的统 计上来看,2022年全球半导体行业资本开支有望继续保持较高增速,但增长出现边际放缓。受消费 电子需求端疲软影响,晶圆代工厂资本开支增速边际下滑幅度更大,而IDM厂商受新能源汽车、光 伏等需求支撑,其资本开支增速下行幅度则相对有限,本轮扩张周期将持续时间更长。(报告来源:未来智库)

2022年电子景气度:1Q22资本开支表明行业扩张幅度正大幅减缓

短期收入端仍处于较高增长,但资本开支边际变化表明行业扩张力度已大幅减弱。从4Q21-1Q22 期间数据来看,全球主要企业短期收入仍处于较高增速,行业增长动力较为坚挺。资本开支上看, 虽然各行业资本开支继续保持增长,行业仍处于扩张周期,但是1Q22扩张幅度已出现明显边际放 缓,这一变动暗示下游厂商对于行业景气度的预期或临近拐点。

2022年电子景气度:库存周转天数上行,下游出现结构性分化

存货周转天数进入上行趋势,行业缺货已逐步缓解。在经历2020-2021年的全面缺货后与下游 补库存后,电子行业供需情况于1Q22出现拐点,行业存货周转天数指标整体呈现全面上行趋势, 从当前节点来看,行业需求端爆发带动的全面缺芯现象已大幅缓解。 电子各细分行业景气度呈现出结构性分化。存储、PC、晶圆代工、通信周转天数处于相对高位 水平,因此若需求端出现大幅波动,未来或将更早进入周期性萧条;IDM厂商则受益于光伏、 新能源汽车需求爆发带动,周转天数仍处于相对低位,高景气或将维持更长时间。

消费电子:XR新品迭代为行业高增长续航,折叠屏手机持续加速放量

XR:VR头显出货量首破千万大关,新品加速迭代助力行业持续高增长 。XR头显出货量爆发式增长,VR实现千万级的历史性跨越。根据IDC数据,2021年全球XR头显出货量约1120万 台,同比+92.1%,其中VR终端硬件出货约1095万台,AR出货量约28万台;预计2022年XR头显出货量同比 +46.9%,随着行业进入者的增多、下游应用进一步扩展,2026年出货量有望超5000万台,期间CAGR达35%。

爆款VR产品问世重燃市场热度,新品迭代为行业高速增长续航。Quest 2推出后,成为了VR领域的现象级产品, 至今销量持续火爆,亦带动VR行业重燃市场热度。根据IDC数据,2021年全球VR头显出货中Quest 2份额约达8 成,其次是DRVR和Pico VR。随着硬件产品持续升级、高质量VR内容的不断发布,VR行业高增长有望持续。考 虑到Quest 2热度不减,新一代Quest Pro、Quest 3、新一代PS VR以及苹果首款MR头显等多款新品有望在 2022、2023年发布,我们预计VR头显出货量将持续高速增长,2022年出货量有望达1600万台,同比增长 45%+,到2024年出货量有望超3400万台。

MLCC:车用MLCC产能紧俏、供不应求,国产替代进程有望超预期

MLCC全球市场需求量持续稳健增长,国内需求量占据半壁江山。MLCC是电子产品的核心部件之 一,它能够控制电流以稳定的水平流动,为芯片提供所需的电量,并消除产品内部的噪音。5G、 数据中心、新能源汽车等下游需求旺盛,多家MLCC厂商随之积极发力扩产。从市场规模看,根据 中国电子元件行业协会数据,2020年全球MLCC市场规模约1017亿元,国内则是全球最大的MLCC 市场,市场规模约为460亿元。从需求端看,根据《2021年中国MLCC市场竞争研究报告》,2020 年,全球MLCC市场需求约为4.4亿只,预计2025年有望超过6万亿只,期间复合增速约6.6%;国 内MLCC市场需求旺盛,占据半壁江山,预计到2025年有望达4.8万亿只,期间复合增速约8.2%。 国内MLCC仍处于供不应求的状态,国产替代需求强劲。

IoT:AIoT打开SoC市场成长空间,国产替代势不可挡

“万物互联”到“万物智联”,AIoT技术打开物联网远期成长新空间。随着5G技术发展成熟和应 用普及,物与物之间连接的深度和广度有望进一步拓展,应用场景亦更加丰富完善。从市场规模来 看,根据IDC数据,2021年全球物联网市场规模达5.5万亿元,预计2022年达6.1万亿元,2020- 2022年复合增长率将达到11.3%;2021年全球物联网支出将达7500亿美元,预计2025年有望达 到1.2万亿美元,五年复合增长率达11.4%。

从设备连接数来看,根据GSMA预测数据,2022年全 球物联网设备连接数有望达172亿台,2019-2022年复合增长率约达12.7%。AIoT技术的应用开启 了万物智联的新篇章,主要应用于智能家居、安防、汽车、商业等领域。根据艾瑞咨询数据,2022 年全球AIoT市场规模约4800亿美元,近三年复合增速约28%;国内AIoT市场规模有望超7500亿元, 2018-2022年复合增长率超过30%。AIoT行业增速远高于物联网行业增速,为物联网行业注入增长新动能。

面板:估值底,关注22Q3补库、2023反转机会

需求方面,本轮面板下行周期中,受到全球新房、二手房交易活跃度下降叠加地缘政治、全球通胀以 及国内封控影响,头部TV品牌对消费电子市场信心不足,采购持续下修;价格方面,部分尺寸TV面 板价格已跌破现金成本。 根据Omdia的数据,预计2022年6月,全球32’’/43’’/50’’/55’’/65’’面板价格将分别环比下降 5.9%/4.8%/2.6%/3.2%/9.5%,分别降至32/60/76/92/133美元。除32寸外,其余尺寸TV面板价格 均已跌至历史新低。 IT面板价格仍在加速探底过程中,或比TV面板更晚见底。

MiniLED:TV、笔电、车载、VR应用渗透加速

长期来看,MiniLED和MicroLED的技术演进将是拉动未来10年LED市场成长的主要动力,MiniLED 技术将推动LCD背光和小间距直显产品升级,MicroLED技术则将带领LED参与至与当前LED市场规模 同量级的消费电子显示市场。 2021年是MiniLed元年。直显:商显需求拉动市场规模提升。LED直显2018年进入商业广告与户外大型显示,预计未来将进一步渗透室内中尺寸商业显示市场。根据TrendForce的预测,MiniLED直显2021年市场规模约4亿美元,2022-2023年预计将以28%的 CAGR提升

汽车电子:新能源汽车带动智能化快速提升,汽车电子量价齐升

汽车电动化、智能化趋势加速推进,渗透率提升空间广阔。1)电动 化 : 2022 年 5月国内新能源乘用车零售销量为36万辆,同比大涨 91%,环比增长27%,1-5月份 累 计 销量171万辆,同比增长119% 。 截 至 5月国内新能源汽车零售渗透率达到26.6%,相比去年同期提 升了15pp。从全球市场来看,根据IEA数据,2030年全球新能源汽 车销量将达到4000万辆,渗透率达50%。2)智能化:智能汽车的初 级阶段表现为驾驶辅助系统与各类自动驾驶系统等辅助系统的应用, 终极阶段则是无人驾驶。目前智能驾驶处于L2的放量期、L3的导入 期。受益于政策推动,智能驾驶是未来长期的发展趋势,我们预计至 2030年全球L2级别以上智能汽车渗透率或达60%,出货量有望超过 6600万辆。

半导体:行业景气度上行,国产化替代进程有望加速推进

SiC和GaN:下游应用潜力空间巨大,渗透率有望持续高速上行。 半导体的关 键之处之一 是能带隙,能带动电子进入导通状态所需的能量。硅材料的带隙较窄、电子迁移率 和击穿电场较低,因此在光电子领域和高频高功率器件方面的应用性能较差,在高压应用场景存在一定限 制。而宽带隙则具有高击穿电场、高饱和电子速度、高热导率、高电子密度、高迁移率等特点,能更好地 适用于高功率、高频的应用场景。宽带隙器件主要包括碳化硅(SiC)和氮化镓(GaN)等。 1)SIC:SiC的热导率更优,因此在高功率领域极具优势。SiC功率器件主要应用于新能源汽车、光伏储能、 工业控制、服务器等领域。2)GaN:GaN具有更高的电子迁移率,开关速度快,因此在高频场景则更有 优势,未来在微波射频、IDC等领域应用潜力巨大。(报告来源:未来智库)

2022年重点企业分析

精研科技(300709):折叠屏手机加速放量,业绩开启新增长极

投资逻辑: 1)中短期:受益于终端需求放量,未来三年折叠屏手机铰链 相 关 和可穿戴设备MIM件收入复合增速 达50%;2)长期:积极向传动和散热两个千亿级市场拓展,有望打开新的成长曲线 , 未来三年收入 复合增速有望超100%。业绩预测与投资建议: 预计未来三年公司归母净利润复合增速有望达44.7%,2022-2024年归母净利润分别为3.04/4.2/5.6 亿元,对应17/12/9倍PE。

歌尔股份(002241):元宇宙龙头地位确立,VR业务开启成长新征程

投资逻辑: 1)VR业务:现象级产品落地推动行业加速发展,长期空间巨大有望提升公司估值。预计2022年公司 三大VR客户头显出货量有望达1500万台,同比增长60%+,公司作为独供有望直接受益。2)游戏主 机代工:新世代产品进入生命周期的加速放量期,叠加公司代工份额有望提升,短期将贡献确定性增 量;3)TWS耳机:产品迭代需求和渗透率提升双驱动,短期内贡献稳定业绩增量。业绩预测与投资建议: 预计 公 司 未来三年归母净利润将保持30%以上的复合增速 , 2022-2024年司归母净利润分别为 58.8/79.0/97.2亿元,对应22/16/13倍PE。

韦尔股份(603501):TDDI业务增长可期,车规CIS注入核心增长动能

投资逻辑: 1)车规CIS:公司车规CIS技术优势明显,市占率突出,随着智能驾驶发展单车搭载CIS数量增长,公 司车规CIS业务持续加速放量可期。2)TDDI业务:公司TDDI业务整合顺利,随着新产品放量、TDDI 在手机和平板领域渗透率的提升,该业务将为贡献新的增长动能。3)安防CIS:安防CIS在主要客户 份额提升,车载CIS迎来广阔市场空间,公司图像传感器业务在高市占率情况下稳健增长。 业绩预测与投资建议: 预计2022-2024年归母净利润分别为56.9亿元、72.0亿元、87.5亿元,对应PE分别为23倍、18倍、 15倍。

北方华创(002371):稳步推动平台化布局,未来持续受益国产替代

投资逻辑: 1)根据SEMI预测,2022年全球晶圆厂设备开支有望达1090亿美元,同比增长19.8%,保持快速增长, 大陆中芯国际、华虹等厂商持续扩产进一步拉动本土半导体设备需求。2)公司硅刻蚀、金属刻蚀、 ALD设备已进入14 nm制程产线验证;薄膜沉积、清洗机、炉管等设备已初步具备28 nm产线国产化 替代能力,未来将持续受益于平台化产品布局。 业绩预测与投资建议: 预计2022-2024年归母净利润分别为15.9亿元、22.1亿元、 29.2亿元,对应PE分别为85倍、61倍、 46倍。

新益昌(688383):Mini LED与半导体封测打开成长空间

投资逻辑: 1)下游各大厂商纷纷推出Mini LED电视、显示器等产品,公司Mini-LED固晶机具有技术和价格优势, 目前已 经得到三星等国际知名厂商认可,未来有望受益于Mini-LED固晶机增量需求。2)中国半导体封测行业的迅速 发展为半导体封测设备带来强劲需求,公司在半导体固晶机领域不断拓展,近期收购开玖自动化整合半导体焊 线机方面的技术和客户资源,加速对半导体封装设备市场的渗透。3)深耕行业多年,LED领域与MiniLED、半 导体设备领域客户资源优势明显,广泛而稳定的客户关系构成了公司稳固的护城河。业绩预测与投资建议: 预计2022-2024年归母净利润分别为3.5亿元、5.4亿元、6.5亿元,对应PE分别为33倍、21倍、18倍 。

立昂微(605358):收购国晶加速业务布局,多元驱动助力长期发展

投资逻辑: 1)从本土晶圆厂扩产上看,中芯国际将扩产24万片12英寸月产能,华虹半导体月产能将扩产4-5万片, 大陆晶圆厂扩产将带动硅片国产化替代进程;2)公司收购国晶半导体,加速布局40万片12英寸轻掺 片产能,实现业务向逻辑、存储类客户拓展;3)海宁工厂建设积极推进中,未来将形成砷化镓、碳化 硅基氮化镓及VCSEL布局,有望引领我国射频领域技术突破。 业绩预测与投资建议: 预计2022-2024年归母净利润分别为9.4亿元、12.6亿元、 16.4亿元,对应PE分别为29倍、22倍、17 倍。(报告来源:未来智库)

复旦微电(688385):国内FPGA行业龙头,稳步引领技术突破

投资逻辑: 1)公司已完成28 nm FPGA产品量产销售,基于16/12 nm制程的10亿门级FPGA正积极研发中,未 来有望持续引领国产FPGA突破;2)下游市场来看,公司RFID 芯片、智能卡芯片、EEPROM、智能 电表MCU等产品市占率已处于行业内领先水平,下游导入三星、LG、VIVO、海尔、海信、联想等国 内外知名厂商中,未来有望持续受益于物联网行业发展推动营收增长。 业绩预测与投资建议: 预计2022-2024年归母净利润分别为7.3亿元、 9.1亿元、12.1亿元,对应PE分别为58倍、46倍、35 倍。

深南电路(002916):封装基板产能释放,下游市场多点开花

投资逻辑: 1)公司加速非通信领域业务布局,在数据中心、汽车电子等市场取得较大突破,2021年数据中心订 单增长45%,汽车电子订单增长150%;2)公司积极推动产能建设,在广州投资60亿元建设封装基板 工厂,主要面向FC-BGA、FC-CSP等产品,无锡高阶倒装芯片用IC载板项目拟投资20.2亿元,预计 2022Q4投产,未来产能布局充足。 业绩预测与投资建议: 预计2022-2024年归母净利润分别为18.4亿元、22.8亿元、26.6亿元,对应PE分别为26倍、21倍、 18倍。

圣邦股份(300661):长坡厚雪护城河高,下游广泛抗波动强

投资逻辑: 1)高毛利率和多年深耕积累的经验创造高护城河,在高市占率下保持高研发投入巩固壁垒。2)中短 期来看,公司预计将持续受益于模拟芯片国产替代以及海外客户的拓展。3)长期来看,汽车电子方面, 汽车智能化为模拟带来需求的大幅提升,公司工规级芯片预计将在新能源汽车客户进一步提高份额, 同时公司作为少数国内已进入车规级的模拟厂商,将完成后装到前装的全产品线布局。 业绩预测与投资建议: 预计2022-2024年归母净利润分别为10.3亿元、14.9亿元、21.1亿元,对应PE分别为59倍、41倍、29 倍。

芯朋微(688508):横向拓展产品线,开启工业、汽车第二成长曲线

投资逻辑: 1)短期看,公司核心竞争力为拥有国内厂商中领先的非隔离高压技术、在AC-DC市场稳定的高市场份额以及粘性较 强的下游客户,公司AC-DC加驱动IC的方案有望享受白电芯片国产化红利。2)中期看,电机、电力等传统工控应用 以及数据中心、服务器、储能、光伏等大功率工业市场的需求预计将持续旺盛,公司定增的工业级数字电源芯片项目 预计将有显著突破,完成从非隔离到隔离、硅基到GaN功率、器件到模块的拓展,并有望协同子公司安趋电子的驱动 IC加速贡献盈利。3)长期看,定增的新能源汽车高压电源和电驱功率项目预计将如期落地,车规封装线的建设亦有 利于效率和产能的保障。未来5年内,公司有望突破市场固化印象,在大功率与新能源汽车领域发散出第二成长曲线。

业绩预测与投资建议: 预计2022-2024年归母净利润分别为2.8亿元、3.9亿元、5.4亿元,对应PE分别为32倍、23倍、 16倍。

京东方A(000725):行业供需改善,反转机会可期,龙头有望率先受益

投资逻辑: 1)韩厂LCD产能清退、其他主要面板厂商集体减产,伴随下半年传统旺季与体育赛事到来,行业产能 供给和市场竞争改善,盈利能力中枢提升;2)OLED 2022年有望在苹果出货放量,有望大幅减亏;3) 灵活的产能结构使得业绩可期,车载显示市场成为强劲新动力。业绩预测与投资建议: 预计2022-2024年归母净利润分别为221.4亿元、254.7亿元、299.0亿元,对应PE分别为7倍、 6倍、5 倍。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com