一句话点评NO.605|广发基金张芊-广发恒昌一年持有,值不值得买?

10只基金,8只不值得买,该怎么选?

看分析点评,每篇都说好,该相信吗?

买基金,在哪里看靠谱分析?

彩虹种子的用户这么评价

保持客观、中立的态度

提供专业、易懂的评价

关注彩虹种子,陪伴你的投资

这是园长为你分析的第605只基金

本文非基金公司推广软文,请放心阅读

广发恒昌一年持有

基金要素

基金代码:A类:012408,C类:012409。

基金类型:偏债混合型,股票资产不高于30%。

业绩比较基准:中债总指数(全价)收益率*90%+沪深300指数收益率*7%+人民币计价的恒生指数收益率*3%。

从业绩比较基准来看,股票仓位的中枢在10%左右。

募集上限:本基金有120亿元上限。

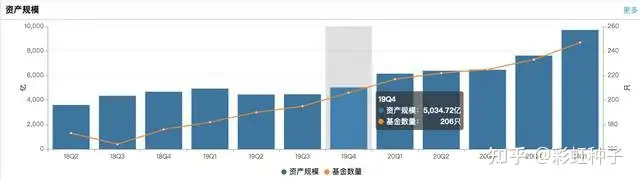

基金公司:广发基金,目前总规模10000亿元。其中股票型和混合型基金合计管理规模超过4600亿元,管理规模非常大,特别是权益类投资的占比依旧比较高。

相比于2019年底,整体管理规模已经翻倍。

基金经理:本基金的基金经理是张芊女士,她拥有20年证券从业经验和超过8年的基金经理管理经验,是一位十足的老将了 目前管理8只基金,合计管理规模255亿元。

作为一名老将,同时是一名偏债类的基金经理,一个常见的问题就是——曾经管理的基金比较杂乱,而且离任现象比较严重。张芊女士业余哦这个情况,今年她新发行了2只产品,同时离任了3只产品。2020年新发行了3只产品,离任了1只基金。2019年新发行饿了2只产品,离任了2只产品。

现在管理的老基金就只剩下了一只,其余产品都是2019年9月份以后发行的基金。

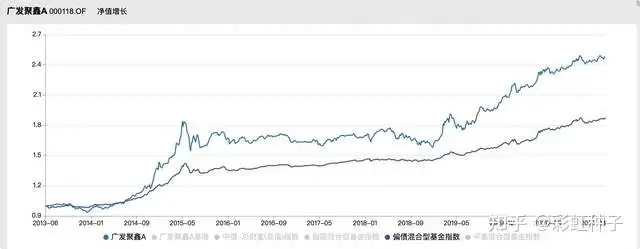

代表基金:张芊女士管理时间最长的基金是一只二级债基——广发聚鑫(000118.OF ),从2013年7月12日至今,累计收益率147.50%,年化收益率12.04%。业绩表现非常优秀。(数据来源:WIND,截止2021.06.28)

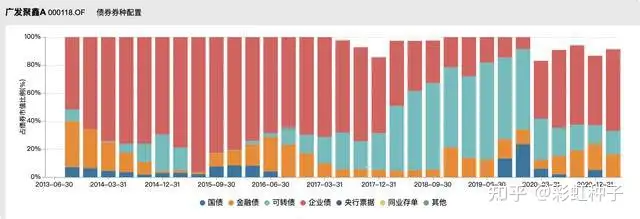

但不得不提的是,这只二级债基一点都不像二级债基。。。波动远超偏债混合型基金指数,明显是股票类资产配置比例非常多。我们看了下基金的资产配置图,果然股票类的占比非常高,常年在15%-20%之间。

其次,在持仓中,还配置了非常多的可转债,这就意味着基金的股性其实是要超过二级债基的。

所以,这个业绩就有点类似于,一个120斤的选手和一个90斤的选手同台格斗,比较就失去了意义。

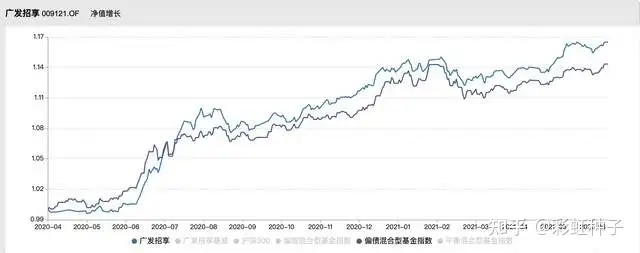

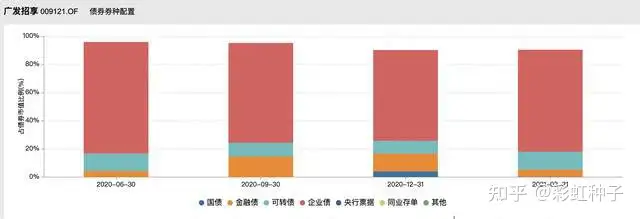

为了找一个更好的参照基金,我们再来看一下张芊女士在2020年4月22日成立的一只偏债混合型基金——广发招享(009121.OF),从成立至今的1年多时间里,累计收益率16.51%,短期业绩表现也比较优秀。这个产品的净值表现就正常多了,略微跑赢指数。(数据来源:WIND,截止2021.06.28)

持仓特点

本篇分析,主要以广发招享基金作为分析对象,来看一下张芊女士的投资持仓特点。那么,这只基金我们刚才说了,成立时间不长,因此,涵盖的行情范围也比较少,不排除未来会有变化。那为什么不选取管理时间更长的广发聚鑫,主要是因为产品分类不太吻合,因此比较的意义没有那么大。

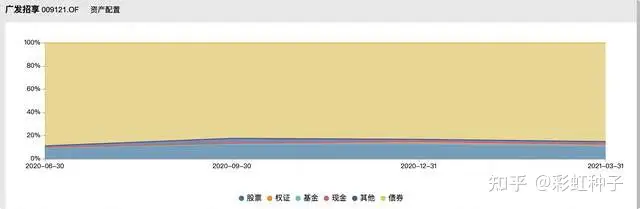

第一,基金的资产配置比较稳定,股票仓位占比在10%-13%之间。其实,真正意义上的偏债混合型基金,就是类似于这样的,相对稳定的资产配置结构,同时股票仓位在10%-20%之间。那么,期间的回撤就会控制的比较好,比较符合偏债混合型基金固收+的定位。

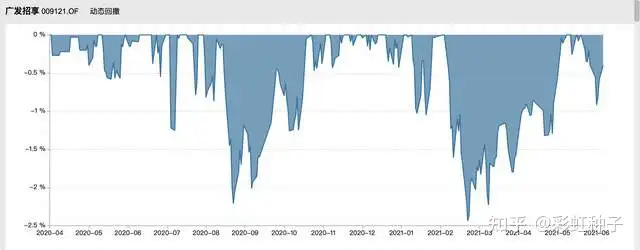

第二,回撤在了3个点以内,对于偏债混合型基金来说,控制得不错。

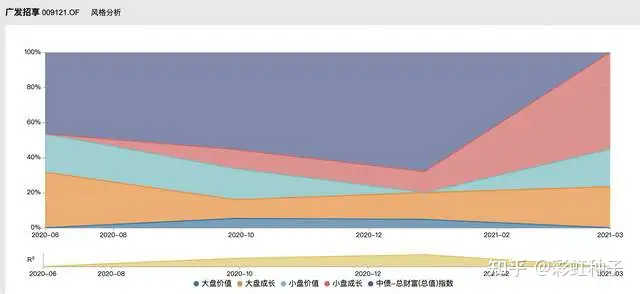

第三,基金的风格做个参考,对于偏债混合型基金来说,这个数据未必非常准确,以成长风格为主,价值风格为辅。

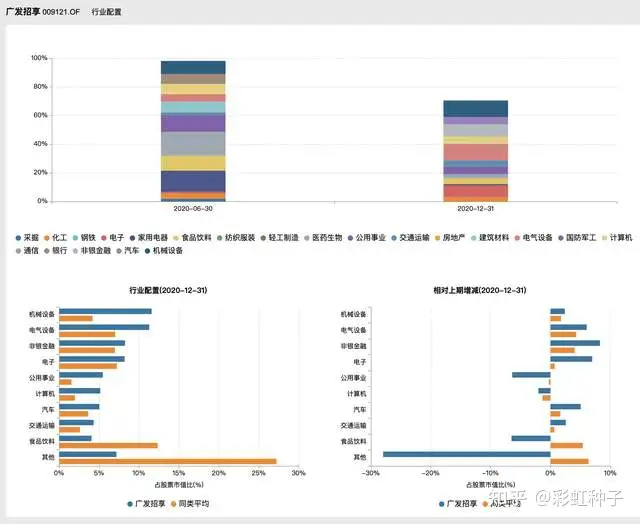

第四,股票持仓行业非常分散,还有30%左右的港股投资。

重仓股的占比为9.44%,股票仓位11%出头,看重仓股基本也就了解了股票部分的持仓。从持仓来看,整体偏成长风格一些。

第五,债券部分的配置以信用债为主,从前五大持仓债券来看,单一债券的持仓比较分散。

第六,债券持仓中还有13%的可转债仓位,折算下来基金的整体股票仓位提升到了15%-20%的区间。不过,依旧处于比较正常的权益仓位占比区间内。

投资理念与投资框架

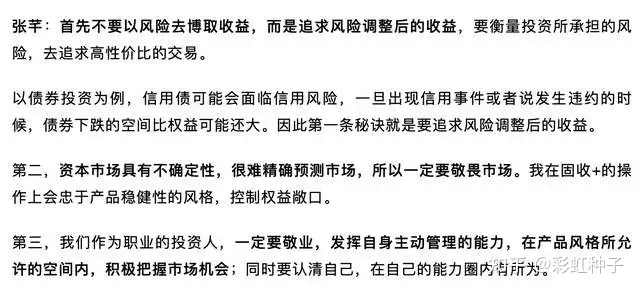

在最近的一次访谈中,张芊女士提到了他对于偏债混合型基金,对于固收+产品的理解。

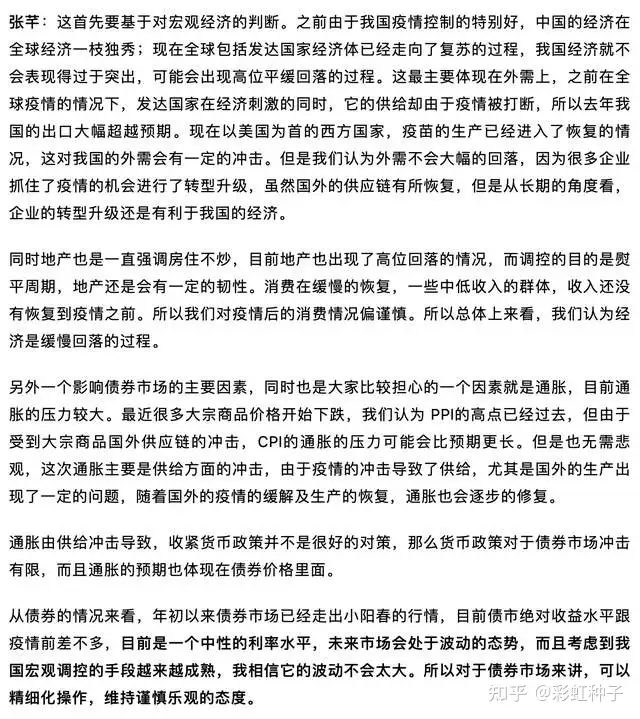

对于未来债券市场的看法,张芊女士做了比较详细的介绍。

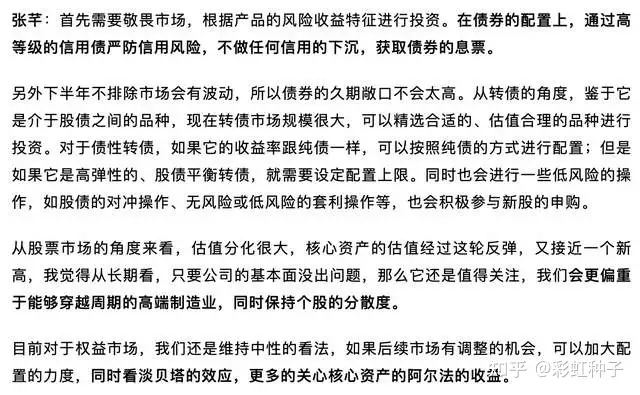

对于未来一阶段的投资策略,她表示在债券配置方面,通过高等级的信用债来严防信用风险,同时精选可转债品种。在股票方面会选择能够穿越周期的高端制造业,同时保持个股的分散。总体来说,张芊女士的逻辑是偏自上而下的。

最后,贴一段张芊女士在今年一季报中的观点,供大家参考。

本季度,债市收益率先上后下,整体窄幅震荡,收益率曲线小幅走平。由于存在数据真空期,且经济数据面临高基数问题,本季度债市的核心影响因素是资金面的波动和配置性力量。

操作策略上,采取“超短+超长”的哑铃型配置、信用债持有票息策略的效果最佳。全季来看,利率债收益率曲线变平,超长端利率小幅下行,其余关键期限收益率平坦化上移;信用债收益率以下行为主,信用利差明显压缩。

本季度,本基金密切跟踪市场动向,灵活调整持仓券种结构、组合杠杆和久期分布。展望下季度,当前基本面走势仍未明显走弱,但领先的社融增速拐点已经出现,意味着债市利多因素在积累,此外政策“不急转弯”也意味着后续利率大幅上行的空间不大。因此,从票息的保护方面出发意味着配置资金可以稳步建仓,交易型资金静待明确的右侧信号。管理人未来将继续跟踪经济基本面、货币政策以及监管政策等方面的变化,增强操作的灵活性;同时做好持仓券种梳理,优化持仓结构。

权益品种方面,前期市场的调整使风险得到一定程度释放,本基金将坚定持有符合长期转型升级方向、估值合理的投资标的。转债方面,精选品种进行配置,同时控制仓位。一句话点评

广发基金在固收+领域是有比较深厚的积淀的,擅长股债平衡型的基金经理有傅友兴,擅长偏债混合型的基金经理有谭昌杰,今天又是一位老将——张芊。从她管理债券基金的经历来看,她的经验是非常丰富的,对于债券市场的理解是比较深入的。

关于本基金值不值得买,有几点看法,供大家参考:

偏债混合型基金的收益率中枢在5%-8%,因此,10%的收益率都是比较少见的,这是股票行情好的情况下,才会出现的。所以,在购买这类基金的时候,要有正确的收益率预期。同时,回撤中枢在3%-5%,偏债混合型基金不代表任何阶段都不会亏;对于新人和绝大多数投资者,本基金值得少买,作为组合中偏债混合型基金的配置是值得考虑的,至于组合该怎么配置,可以购买我们的《如何为自己设计一份资产配置》专栏学习;觉得靠谱,立刻关注

破解投资难题,就在彩虹种子

关注|点赞|分享

关注彩虹种子,陪伴你的投资

风险提示:基金有风险,投资需谨慎。本文非基金推荐,文中的观点、打分不作为买卖的依据,仅供参考。文中观点仅代表个人观点,不作为对投资决策承诺,文章内信息均来源于公开资料,本文作者对这些信息的准确性和完整性不作任何保证。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文仅供参考,在任何情况下,本文中的信息或所表述的意见均不构成对任何人投资建议。

不值得买:占对应资产类别的仓位占比为0%,不建议超过5%。

值得少买:占对应资产类别的仓位占比为5%-10%,不建议超过15%。

值得买:占对应资产类别的仓位占比为10%-15%,不建议超过20%。❤️❤️❤️

如有收获

打赏一元

支持彩虹种子吧

❤️❤️❤️

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com