揭秘大摩唱空四大行背后的抢筹套路

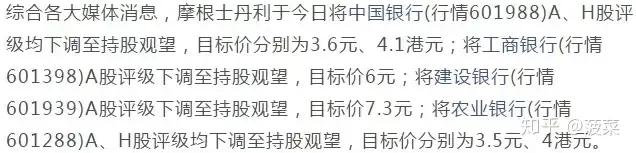

如我“黑天鹅飞过的第二天,该如何自救?”一文中所料,昨天果然是个弱反弹。有的小伙伴问菠菜,对岸那只胖胖的黑天鹅是不是故意的?于是昨天有一则大摩唱空四大行的消息,不胫而走。

菠菜先介绍一下,华尔街有两个知名魔鬼金融机构,一个是大摩,全名摩根士丹利(Morgan Stanley,NYSE:MS);另一个叫小摩,全名摩根大通(JPMorgan Chase & Co,NYSE:JPM)。大摩小摩都和一家公司有着血缘关系,就是JP摩根。大摩是JP投资部门分出来的,小摩是2000年JP摩根搞了一系列并购重组,和大通曼哈顿银行合体再吞了芝加哥第一银行、贝尔斯登银行(次债危机)、华盛顿互惠银行成为了一家巨大规模滴商业银行。你蒙圈了吗?简单的说大摩小摩是一家混业经营的金融集团把投行业务拆出去,商业银行业务再扩大形成的两家公司。再报个小黑料,大摩小摩的实际控制人依旧是某个神秘犹太家族,这个家族一直在尽心参(cao)与(zong)美国历年大选,并和知名政治家族联姻。

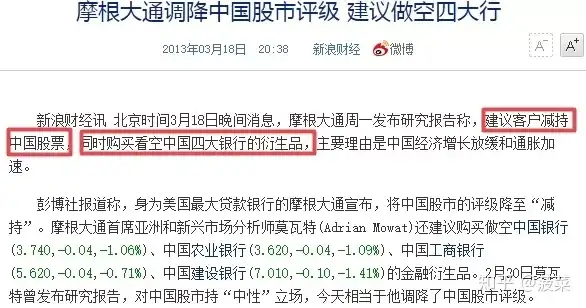

这两个魔和A股有啥关系?先说说2013年小摩干过的一件黑事,噔噔噔看图

(注意彭博社了吧?华尔街第一狗仔队)

神马!跟昨天大摩的手段同出一辙是吗?调低四大行评级。可以说大摩小摩就是这个神秘家族的两个马甲,专门做空之后再抄底。2013年3月那会儿中国金融市场的基本情况是流动性收紧,因为前面流动性过多导致信贷扩张迅速,地产泡沫堆积严重。

为何要唱空四大行,他们并不是想打股市的主意而是剑指房地产。所有问题的拐点,是在25人开了个清明节前的会议,市场预期的四月份降准没有等到,我们在做缩表而不是扩表。更简单的说,对方发现我们不想再做流动性宽松了,就要鼓吹中国银行的资产负债表难看,债务风险严重,导致我们再发永续债成本变高,让国际金融市场都来砸盘。美联储已经被骂的停止了缩表,接下来再迫于压力进行新一轮的QE那么就要有更多的债务出来,而这些债务需要全球来买单。中国除了是全球最大的石油买主外,也是美债最大的买方,如果我们不买了或者不带头买了,接下来谁会给美国经济基本面来接盘?

于是,为了逼我们掏腰包,他们就要先逼我们提供流动性。那么做空四大行,散布中国经济不好的预期,吹嘘资产泡沫就是这个逻辑的第一步。那么问题来了,那个神秘的犹太家族和华尔街会吃亏吗?当然不会,庄家有庄家的办法。

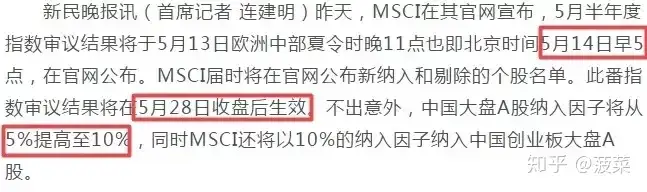

MSCI明晟炒股的都不会陌生,我们一直是正面宣传的。但为何他们要选中国A股进来,他们也是要通过这套机制来赚钱,而不仅仅是丰富他们的指数编制。MSCI为啥第一个字母是M捏?因为它的全称是摩根士丹利资本国际公司,也就是大摩的一个子公司。究其渊源还有一段历史,大摩买了小摩的风险计量公司RiskMetrics(可以理解为做资产定价模型的一个团队)。本月MSCI又要拍板来定中国A纳入成本指数的比例,于是这回去喊人来搞事情压指数难道不是顺理成章的套路吗?常规操作,因为带血的筹码人家要进场来捡。

再脑补一下MSCI的三步走来提升A股纳入因子:

1、2019年5月半年度指数审议时将指数中的中国大盘A股纳入因子从5%提高至10%,同时以10%的纳入因子纳入中国创业板大盘A股;

2、2019年8月季度指数审议时将指数中所有中国大盘A股纳入因子提高至15%;

3、2019年11月半年度指数审议时将指数中所有中国大盘A股纳入因子从15%提高至20%,同时将中国中盘A股以20%纳入因子纳入。神马!这三步都要在今年完成,所以,你觉得还有必要割肉给洋大人吃吗?这几天靴子还没落地,看指数自己做调整,我估计2700-2800之内会稳定下来。好的公司千万别扔了,3000以下是A股长期的机会。

PS:四大行业绩稳定,资本充足率好,一有坏账就往表外想办法转出。还要被唱空,手段太low……应该派他们高管去工行四级支行去实习半年体会一下中国零售银行业务的厉害。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com