【兴证固收.利率】地产销售反季节性下行——国内高频数据周度追踪(2023.4.22)

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

我们认为,针对本周国内高频数据,应主要关注以下几点:

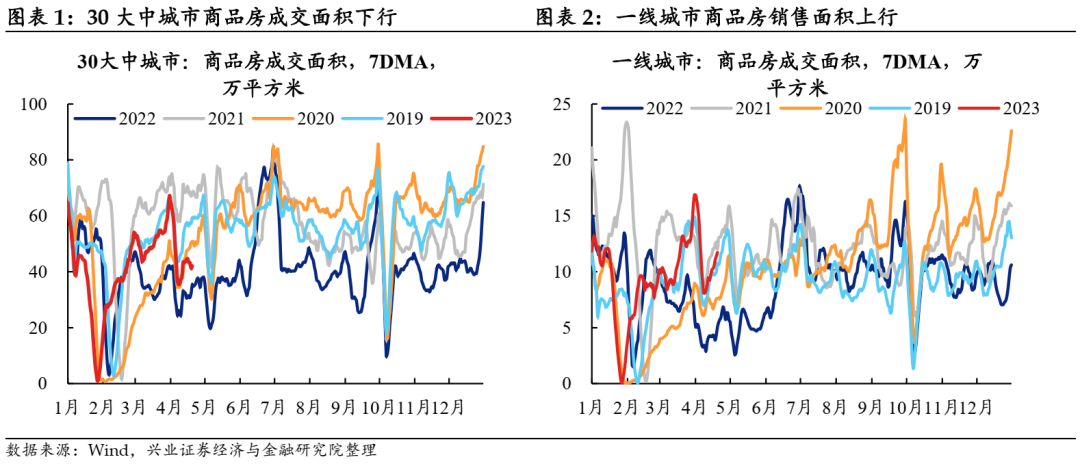

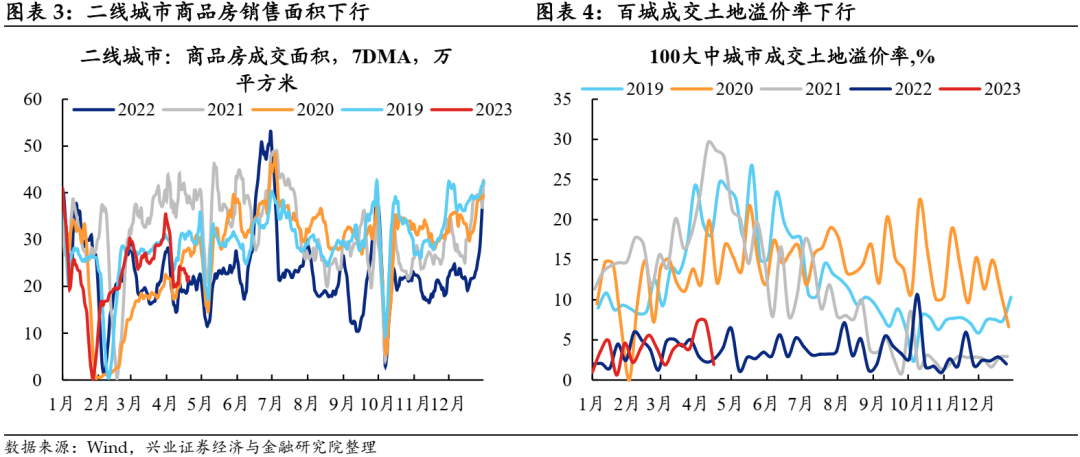

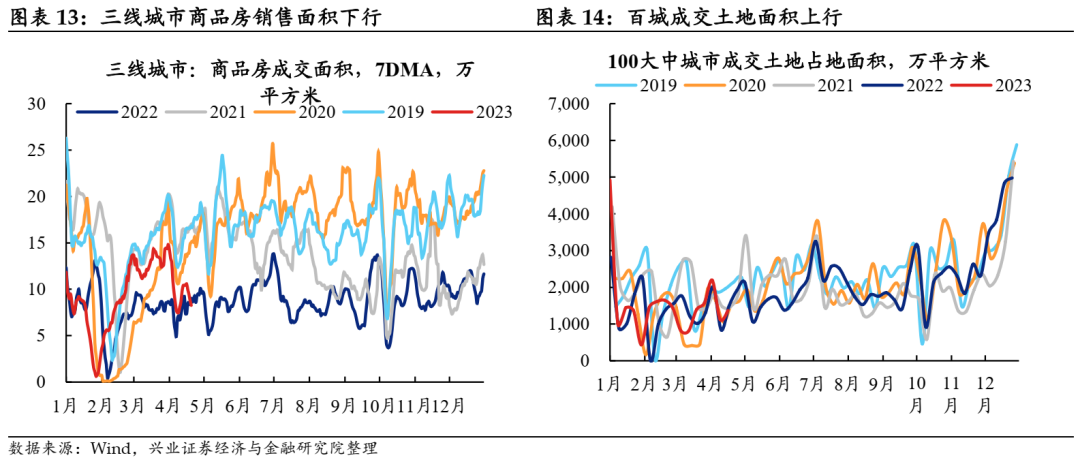

第一,商品房销售反季节下行,地产板块可能正在由疫后反弹期逐渐向实际需求水平回落。虽然本周一线城市商品房价格以及销售面积仍在上行区间,但中低能级城市已经开始反季节下行,二三线城市销售面积甚至已经与受到疫情影响的去年同期水平基本相当。此外成交土地溢价率重回5%的低位区间,土拍市场回暖进程可能仍不顺畅。当前地产板块可能正在由疫后反弹期逐渐向实际需求水平回落,中低等级城市需求偏弱仍是房地产市场回暖的最大掣肘之一。

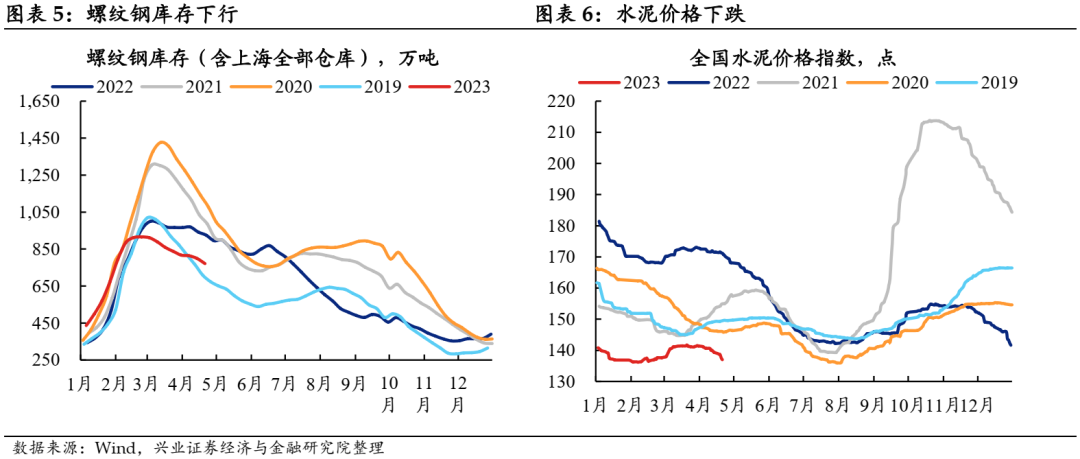

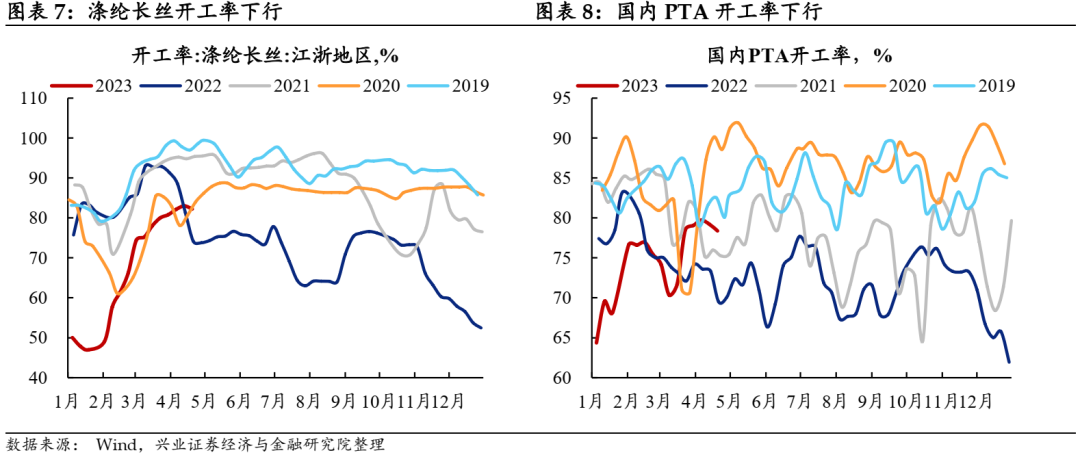

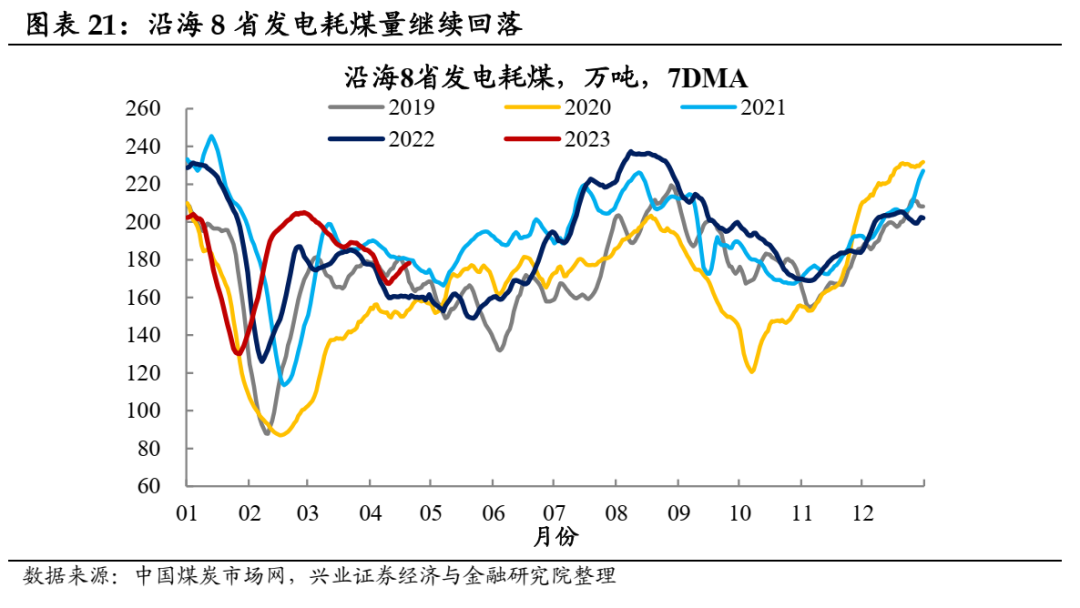

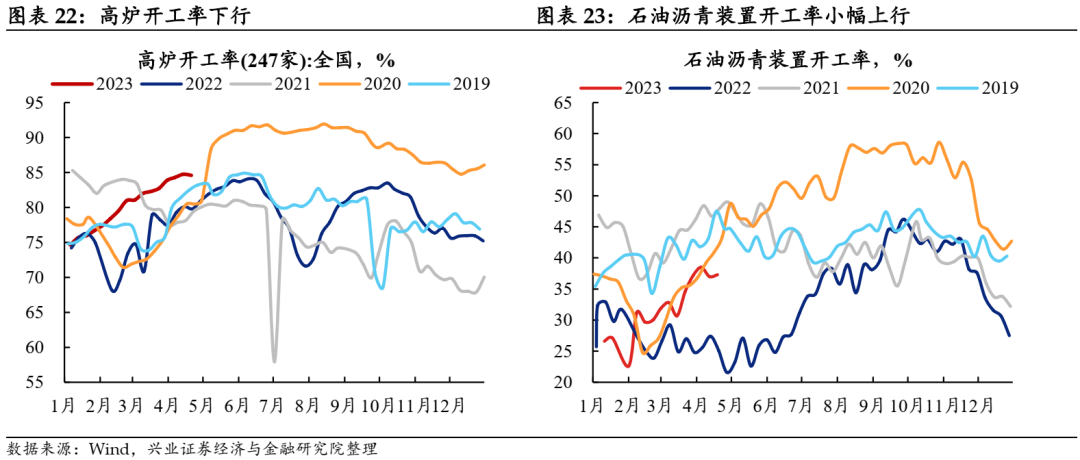

第二,在终端需求持续疲软的影响下,工业生产的回暖进程亦有所减缓。本周黑色系及水泥等大宗商品价格持续回落、钢厂盈利率低位持续下行、螺纹钢去库速度仍然偏缓,或反映出建筑施工终端需求仍然疲软。在终端需求整体不及预期的影响下,工业生产的回暖进程亦有所减缓,其中表现在大部分开工率数据继续回落,沿海8省发电耗煤量也已回落至往年同期水平。

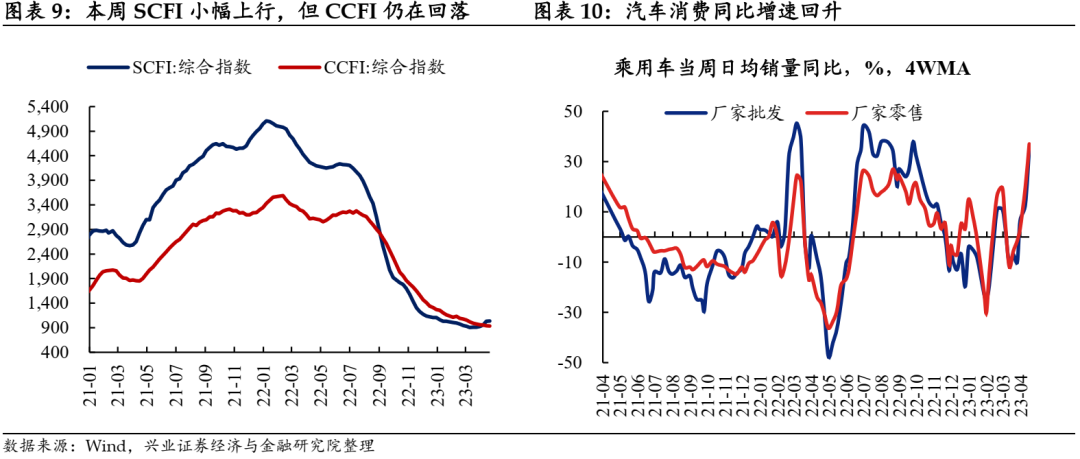

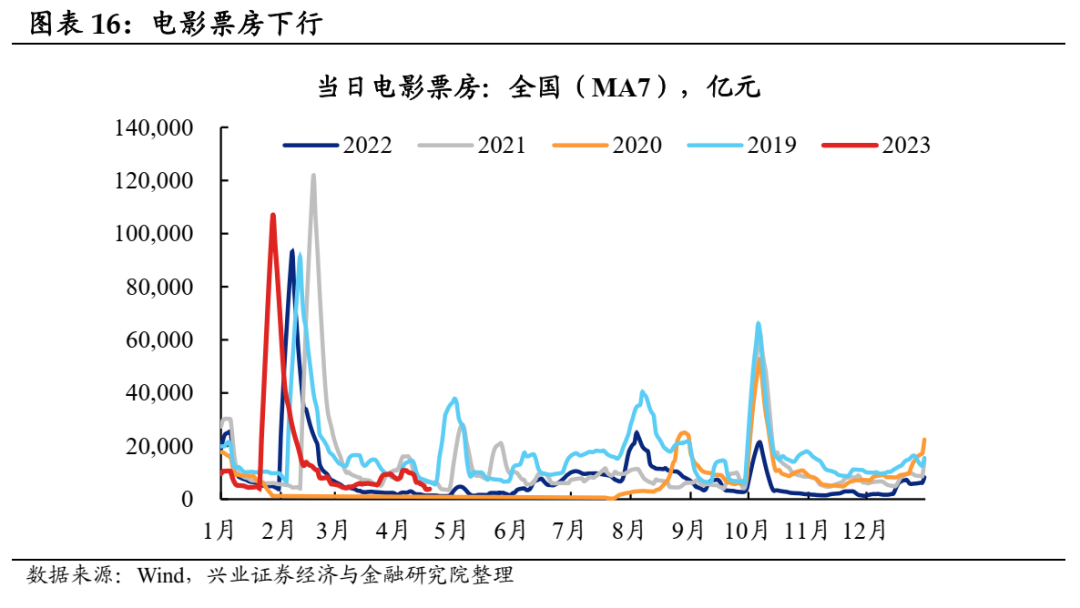

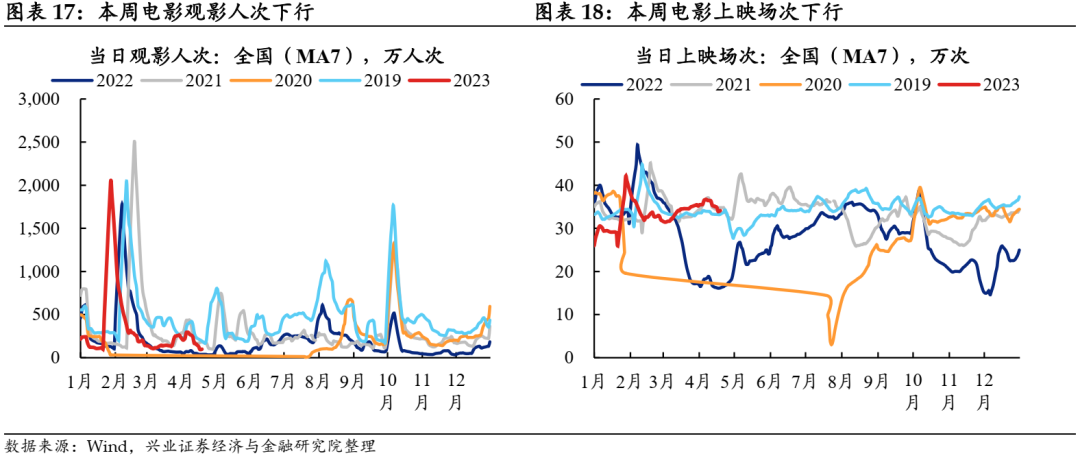

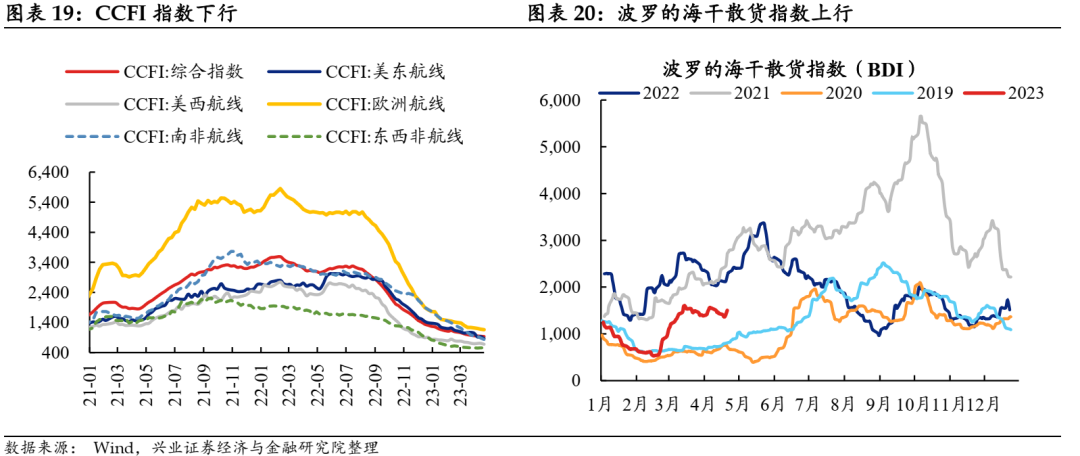

第三,出口及消费端的不确定性仍强,后续应进行持续关注。一方面,本周SCFI小幅回升,CCFI仍在回落,航运指标仍处于明显分化状态;另一方面,低基数效应下本周汽车销售同比大幅回升,其绝对水平略高于2021年同期,但电影消费仍在边际回落。当前出口及消费是市场最为关注,也是分歧最大的两个板块,但其后续走势不确定性仍然较强,应进行重点关注。

本周国内高频数据追踪概览:

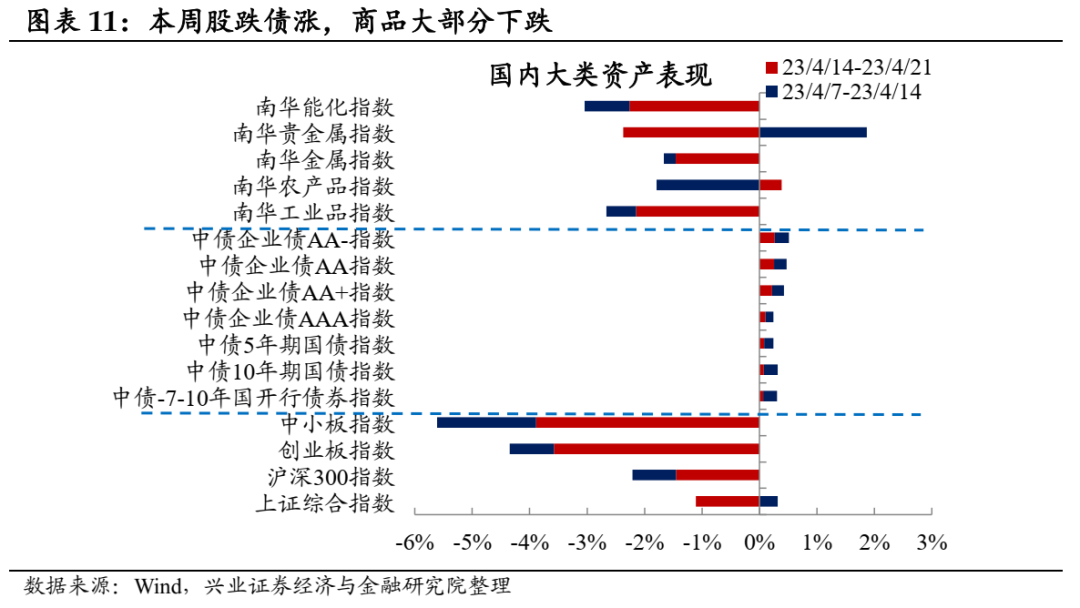

大类资产表现:本周股跌债涨,商品大部分下跌。

终端需求恢复状况追踪:1)房地产:一线城市保持韧性,中低能级城市持续下行;2)建筑施工:持续疲软;3)消费:汽车消费在低基数效应下同比强劲,电影消费边际下行,略弱于2021年同期水平;4)出口:SCFI、CCFI指数表现分化。

工业生产及物流人流状态追踪:1)工业生产:开工率持续回落;2)货物流通:仍与往年同期有一定差距;3)人员流动:基本恢复往年同期水平。

大宗商品状态:1)煤炭:焦炭价格下跌;2)钢铁:铁矿石、螺纹钢价格下跌;3)有色:铝价上涨,锌、铜价格下跌;4)原油:价格下跌,库存下行;5)化工:油化产品价格下跌;6)水泥:价格环比下跌;7)玻璃:玻璃价格上涨,纯碱价格下跌;8)农产品:猪肉价格下跌,蔬菜价格上涨。

风险提示:宏观调控和货币政策超预期、房地产市场超预期

我们认为,针对本周国内高频数据,应主要关注以下几点:

第一,商品房销售反季节下行,地产板块可能正在由疫后反弹期逐渐向实际需求水平回落。虽然本周一线城市商品房价格以及销售面积仍在上行区间,但中低能级城市已经开始反季节下行,二三线城市销售面积甚至已经与受到疫情影响的去年同期水平基本相当。此外成交土地溢价率重回5%的低位区间,土拍市场回暖进程可能仍不顺畅。当前地产板块可能正在由疫后反弹期逐渐向实际需求水平回落,中低等级城市需求偏弱仍是房地产市场回暖的最大掣肘之一。

第二,在终端需求持续疲软的影响下,工业生产的回暖进程亦有所减缓。本周黑色系及水泥等大宗商品价格持续回落、钢厂盈利率低位持续下行、螺纹钢去库速度仍然偏缓,或反映出建筑施工终端需求仍然疲软。在终端需求整体不及预期的影响下,工业生产的回暖进程亦有所减缓,其中表现在大部分开工率数据继续回落,沿海8省发电耗煤量也已回落至往年同期水平。

第三,出口及消费端的不确定性仍强,后续应进行持续关注。一方面,本周SCFI小幅回升,CCFI仍在回落,航运指标仍处于明显分化状态;另一方面,低基数效应下本周汽车销售同比大幅回升,其绝对水平略高于2021年同期,但电影消费仍在边际回落。当前出口及消费是市场最为关注,也是分歧最大的两个板块,但其后续走势不确定性仍然较强,应进行重点关注。

1

大类资产表现:本周股跌债涨,商品大部分下跌

本周股指均下跌,其中中小板指数下跌最多,跌幅达到3.89%。

本周债市均上涨,其中信用债上涨幅度超过利率债,中债企业债AA-指数上涨最多,涨幅达到0.27%。

本周商品指数除农产品指数之外均下跌,其中南华贵金属指数下跌最多,跌幅达到2.37%;农产品上涨0.39%。

2

终端需求恢复状况追踪

房地产:一线城市保持韧性,中低能级城市持续下行。

从上周城市二手房出售挂牌价指数来看,全国范围房价继续下跌,除一线城市挂牌价上涨之外,其余各能级城市房价均下跌。

本周30城商品房成交面积反季节下行,目前绝对水平仅高于去年同期。一线城市商品房成交面积季节性上行,绝对水平已经略高于2019年同期;其余低能级城市商品房销售面积均反季节下行,绝对水平仅与去年同期相当,低于之前各年同期。

本周百城成交土地面积上行,绝对水平与去年同期水平基本相当;成交土地溢价率下行,低于往年同期水平,重回5%以下的低位区间。

房地产市场整体转弱,结构上分化较大,一线城市地产价格和成交面积仍然保持韧性,但中低能级城市持续下行。

建筑施工:持续疲软。

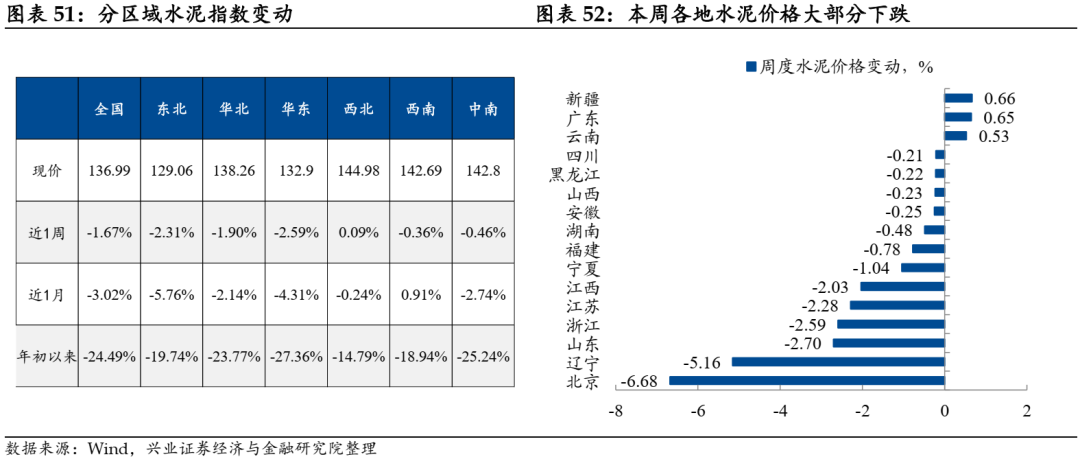

本周螺纹钢库存持续季节性下行,去库速度大致与去年保持一致;钢厂盈利率持续下行,总体水平明显低于往年同期水平;水泥价格亦明显下跌。

上述高频指标或指向建筑施工终端需求仍然偏弱。

汽车消费:低基数效应下同比强劲。

上周总体狭义乘用车市场批发同比上行86%,零售同比上行80%。

汽车消费4月同比异常强劲,或主要由于去年同期基数较低、降价清理库存等原因。

电影消费:边际下行,略弱于2021年同期水平。

本周电影票房总量、观影人次、电影上映场次均下行,其中电影票房、观影人次低于2021年同期水平,高于去年同期水平;电影上映场次略低于2021年同期水平,高于其余各年同期水平。

出口:SCFI、CCFI指数表现分化。

本周CCFI指数环比下行约0.82%,SCFI指数环比小幅回升0.33%,BDI指数环比上行约4.81%。

本周CCFI下行趋势仍在持续,但SCFI已连续4周回升。后续应关注出口走强的可持续性。

3

工业生产状态追踪

工业生产:开工率持续回落。

本周沿海8省发电耗煤量环比小幅回落2.75个百分点,目前已回落至与季节性基本相当的水平。

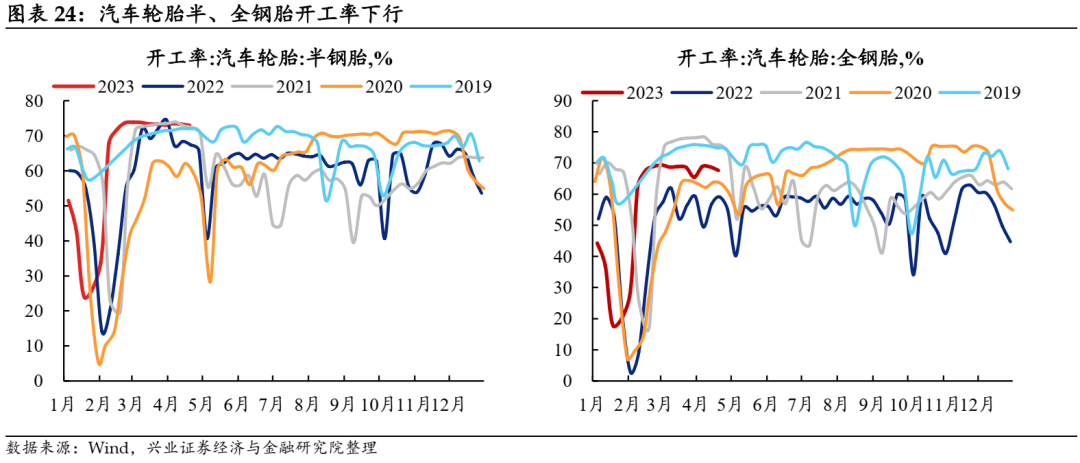

从开工率的角度来看,本周全国高炉开工率下行至84.59%,环比下行0.15个百分点;石油沥青装置开工率环比上行0.30个百分点至37.30%;涤纶长丝开工率下行0.77个百分点至82.23%;国内PTA开工率下行0.83个百分点至78.38%;汽车半、全钢胎开工率下行0.29、1.10个百分点至72.99%、67.62%。

本周大部分开工率数据持续下行,供需同步回落。

4

物流人流状态追踪

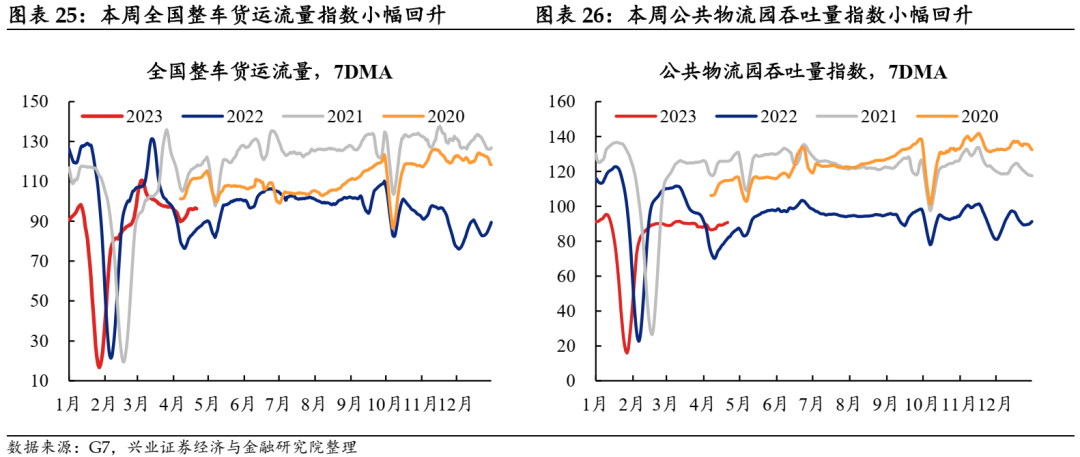

货物流通:仍与往年同期有一定差距。

从货物流通的角度来看,本周整车货运流量指数、公共物流园吞吐量指数小幅回升,其绝对水平仍与往年同期有一定差距。

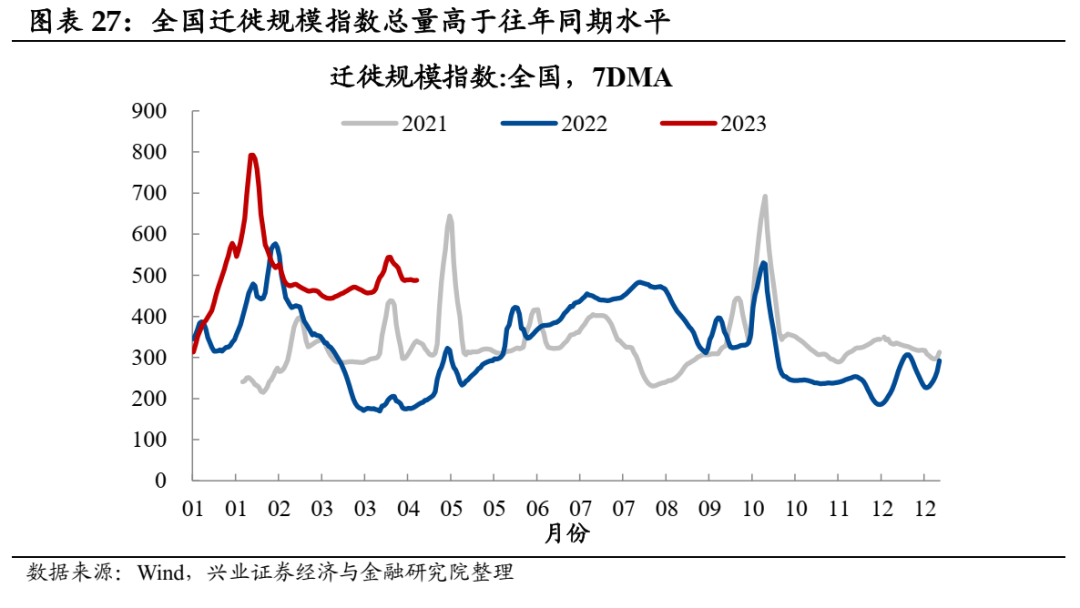

人员流动:基本恢复往年同期水平。

本周全国迁徙规模下行,但总量仍高于往年同期水平。

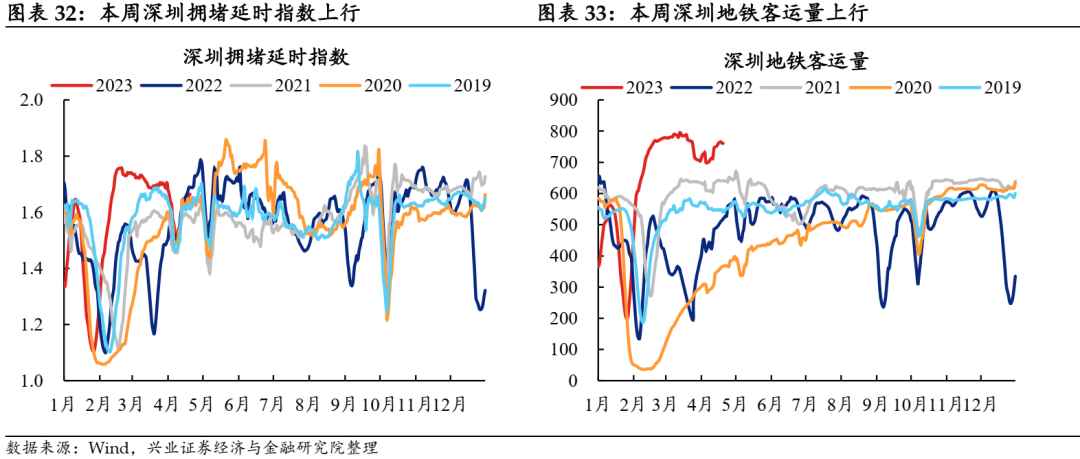

本周北京、上海、深圳的拥堵延时指数、地铁客运量均上行,深圳的地铁客运量持续高于往年同期水平,其它各项指标与往年同期水平相当。

5

大宗商品状态追踪

煤炭:焦炭价格下跌。

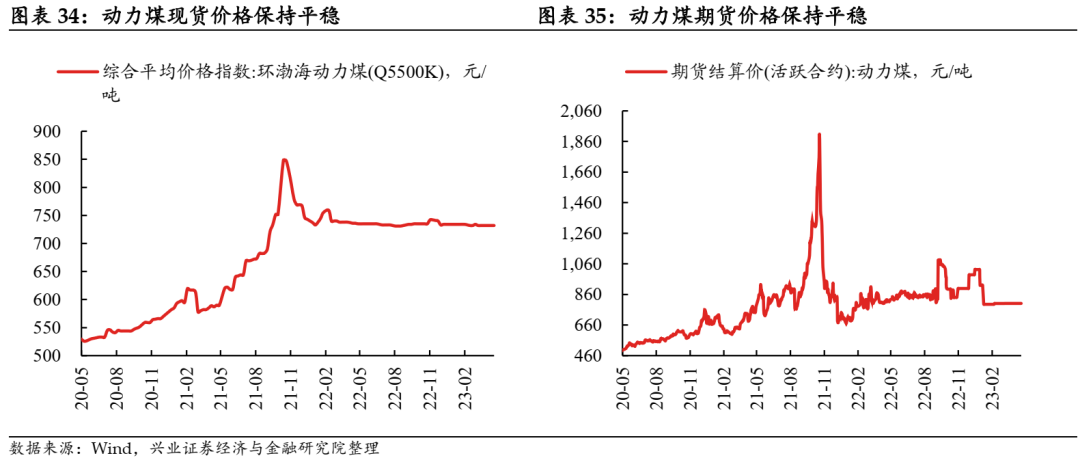

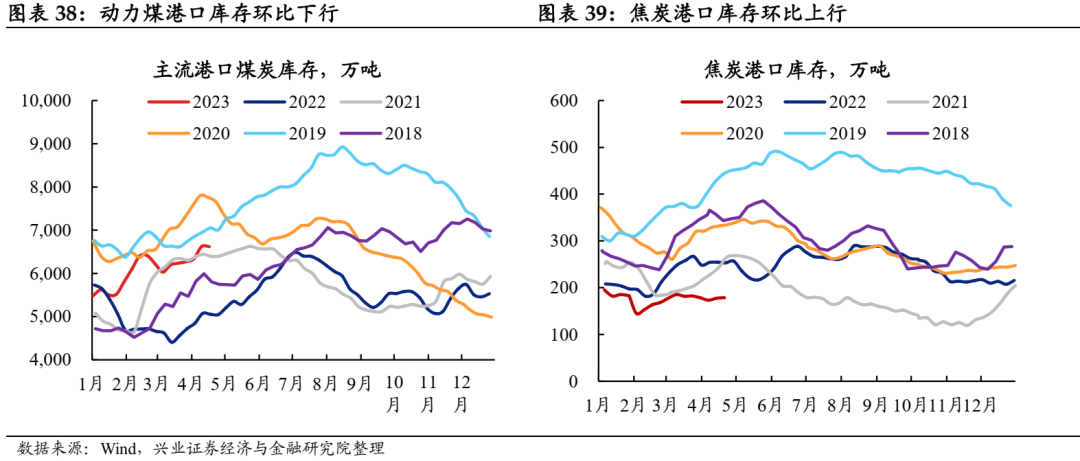

本周动力煤现货、期货价格保持平稳。

本周焦炭现货价格环比下跌3.47%;期货价格总体环比下跌约2.76%。

上周动力煤港口库存环比下行约0.08%;焦炭港口库存环比上行约0.62%。

钢铁:铁矿石、螺纹钢价格下跌。

本周铁矿石现货价格总体环比下跌约0.63%,期货价格环比下跌约4.06%。

本周螺纹钢现货价格总体环比下跌约1.88%,期货价格总体环比下跌约1.61%。

本周螺纹钢库存环比下行约3.47%;样本钢厂盈利率下行5.20个百分点至42.42%。

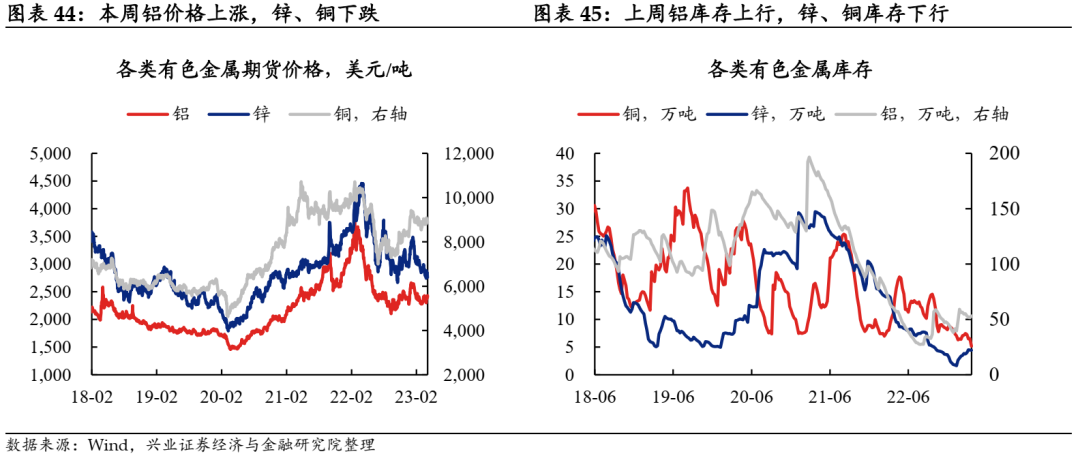

有色:铝价上涨,锌、铜价格下跌。

价格来看,本周铝价格环比上涨2.79%,锌、铜价格环比分别下跌2.02%、1.21%。

全球库存来看,上周伦铜、伦锌分别环比下行21.21%、1.56%,伦铝上行2.68%。

本周金铜比环比上行约0.31%。

原油:价格下跌,库存下行。

本周IPE布油期货价格下跌5.80%至81.66美元/桶。

上周美国商业原油库存较前一周环比下行0.97%。

化工品:油化产品价格下跌。

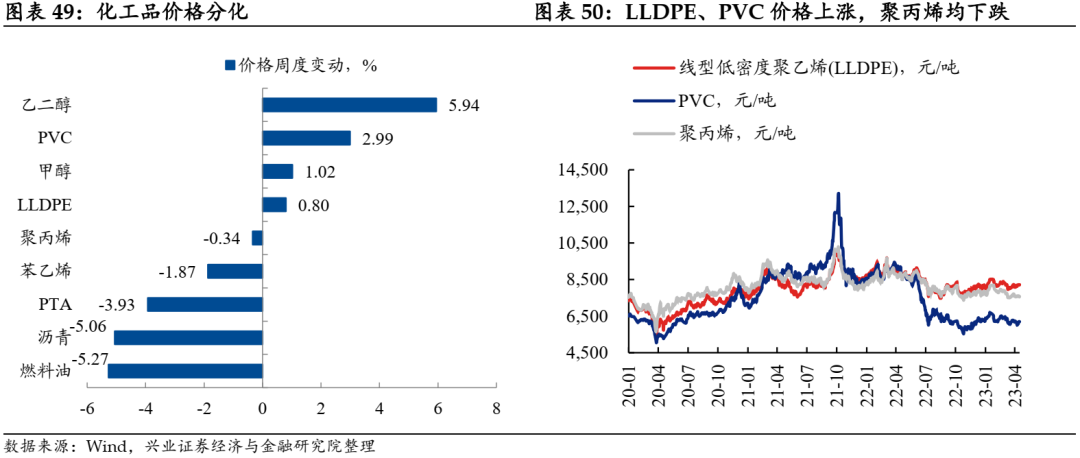

本周化工品价格分化。油化产品中,燃料油价格环比下跌5.27%,沥青价格环比下跌约5.06%;煤化产品中,乙二醇价格环比上涨5.94%,甲醇价格环比上涨约1.02%;其余化工品中,苯乙烯价格环比下跌约1.87%,PTA价格下跌3.93%,LLDPE、PVC价格分别环比上涨0.80%、2.99%,聚丙烯价格环比下跌0.34%。

水泥:价格环比下跌。

本周全国水泥价格环比下跌约1.67%。

本周水泥价格大部分下跌,其中北京下跌最多,跌幅为6.68%;新疆上涨最多,涨幅为0.66%。

玻璃:玻璃价格上涨,纯碱价格下跌。

本周玻璃期货价格总体环比上涨6.04%,纯碱期货价格总体环比下跌约4.98%。

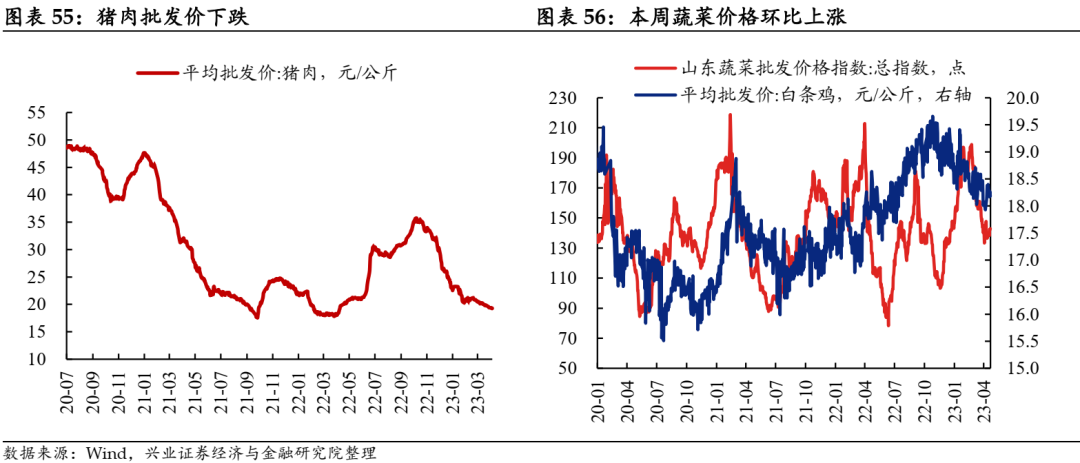

农产品:猪肉价格下跌,蔬菜价格上涨。

本周猪肉价格下跌1.03%,全国猪肉平均批发价为19.28元/公斤。

本周蔬菜价格环比上涨约3.51%。

风险提示:宏观调控和货币政策超预期、房地产市场超预期

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

上一篇:测测,你的异性魅力值有多高?