【违约研究】恒大境内债券首次违约——2023年3月债券市场违约与信用风险事件报告

摘要:

2023年3月债券市场共有5支债券违约,违约金额共24.78亿元,共涉及5家发行人,其中恒大地产“20恒大04”未能按期支付展期利息,境内债券首次发生实质性违约。展期方面,3月共有13家发行人发生债券展期,其中世茂股份和龙光控股多支债券打包展期,天乾资管、亿利资源首次发生债券展期。境外债方面,时代中国控股和当代科技美元债兑付违约。其他信用风险事件方面,3月共有7家发行人新增失信被执行,其中4家为城投企业;12家发行人受到监管处罚,处罚原因以信息披露违规、非经营性资金占用、定期报告存在重大遗漏和虚假记载等为主。

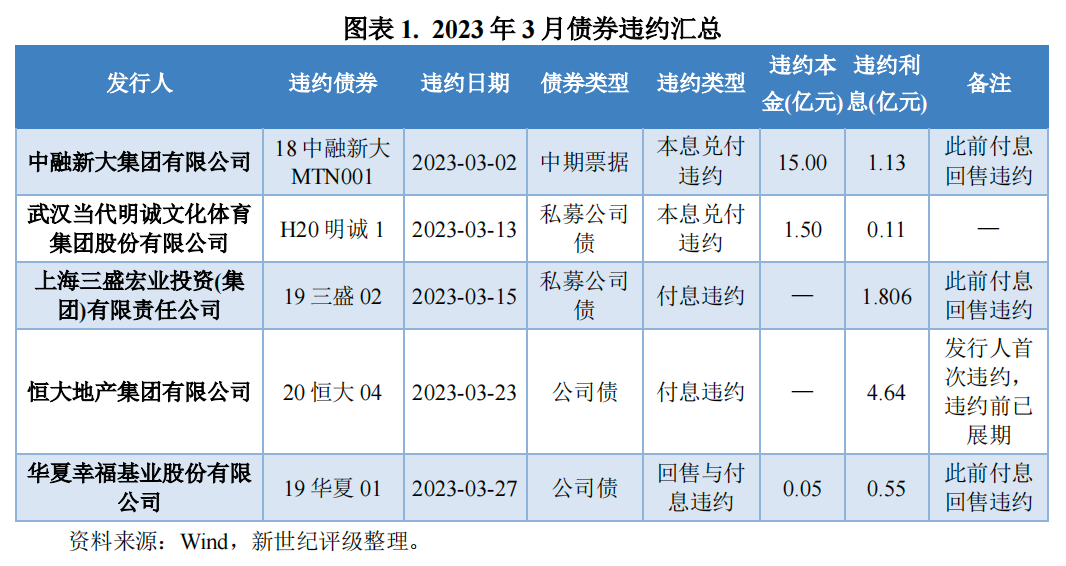

一、债券市场违约事件

(一)违约概况

2023年3月,债券市场共有5支债券发生违约,违约金额共24.78亿元(其中违约本金16.55亿元)。2023年3月违约债券共涉及5家发行主体,其中恒大地产集团有限公司(简称“恒大地产”)发行的公司债券“20恒大04”未能按期支付展期利息,成为公司首支实质性违约的境内债券。

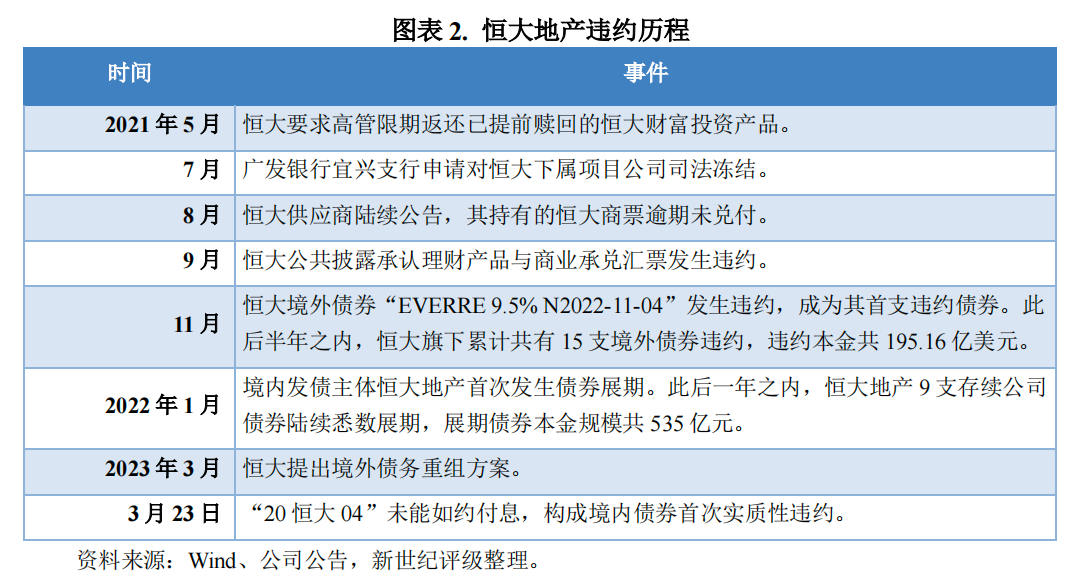

(二)恒大地产境内债违约

3月23日,恒大地产所发行的公司债券“20恒大04”未能如约付息,构成公司境内债券首次实质性违约。“20恒大04”于2020年9月23日上市发行,发行规模40亿元,发行时票面利率5.8%,发行期限5年附带第3年末回售与调整票面利率条款。按前次展期约定,“20恒大04”应于2023年3月23日偿付自2020年9月23日至2022年9月23日期间利息共4.64亿元。

恒大地产为中国恒大集团(3333.HK)房地产业务板块经营主体与境内发债主体。2021年以来,恒大地产及中国恒大集团经营与财务状况显著恶化,境内外债务大量逾期或违约。2022年1月以来,恒大地产所发行境内债券还本付息均悉数展期,展期债券本金规模共535亿元,多支债券发生二次展期。截至2023年3月末,恒大地产存续境内债券共9支,本金余额共535亿元,除“20恒大04”外皆处于展期状态;资产支持证券“恒大2018-1”和“中渝2018-1”共23.63亿元[1],尚处于正常存续状态。

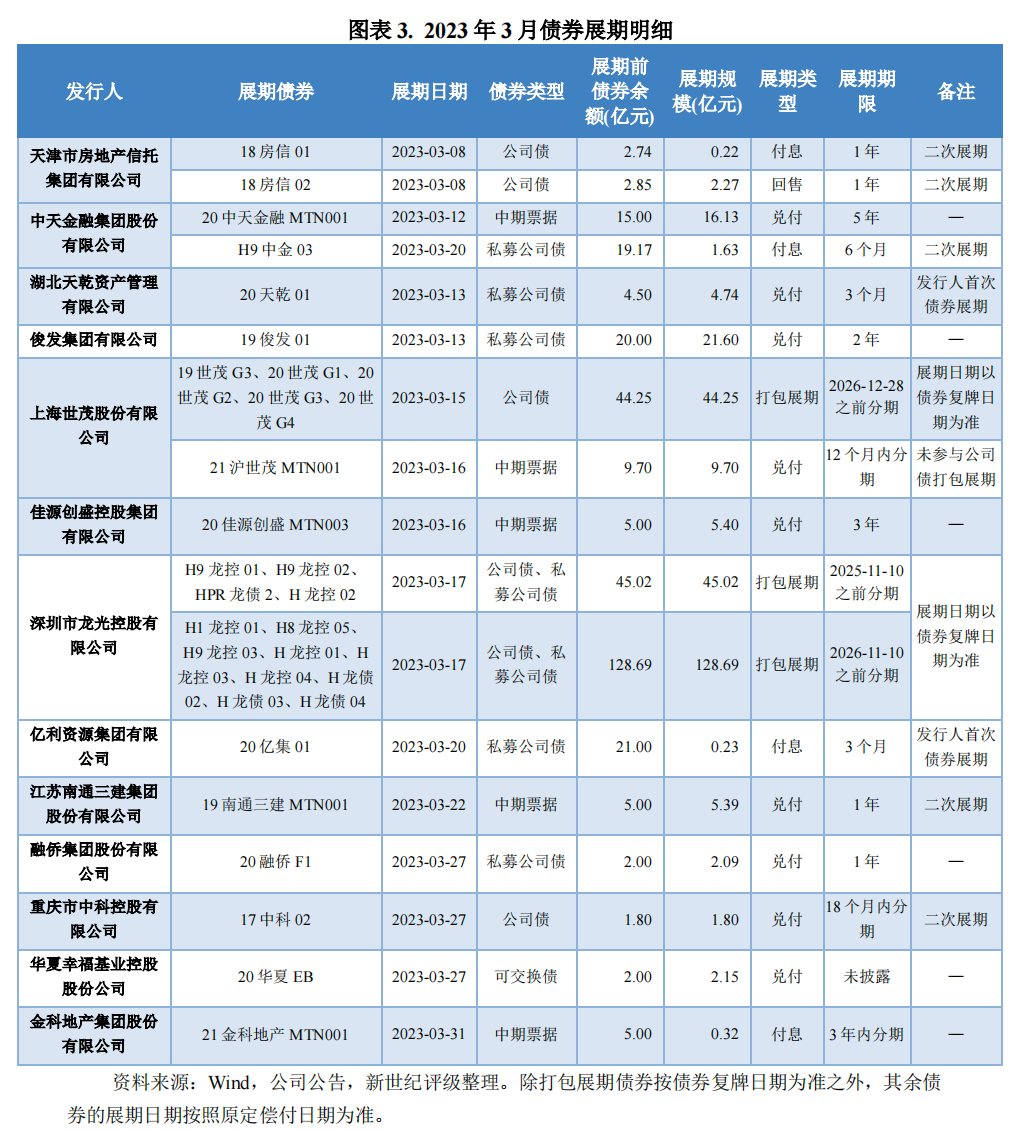

二、债券市场展期事件

(一)展期概况

2023年3月,我国债券市场共有32支债券展期,展期金额共292.12亿元。共涉及13家发债主体,其中湖北天乾资产管理有限公司(简称“天乾资管”)和亿利资源集团有限公司(简称“亿利资源”)本月首次发生债券展期。从行业分布来看,天乾资管、亿利资源与南通三建分别属于不良资产管理、化工和建筑施工行业,本月其余展期主体均为往期已出险的房地产开发企业。

从展期方式来看,2023年3月上海世茂股份有限公司和深圳市龙光控股有限公司(简称“龙光控股”)多支债券打包展期,展期金额共217.96亿元,占本月债券展期金额的70%以上。此外,2023年3月共有5支债券为二次展期,展期金额共11.31亿元。

(二)首次展期

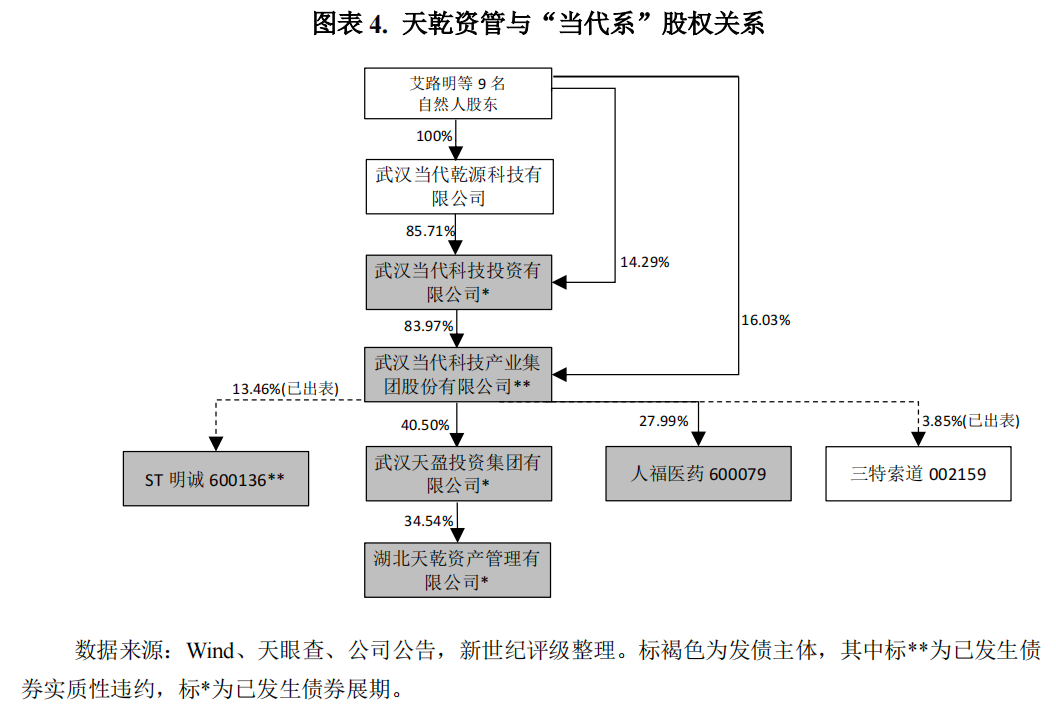

1. 天乾资管

3月13日,天乾资管发行的私募公司债券“20天乾01”本息兑付展期,展期规模共4.74亿元(其中本金4.50亿元),成为公司首支展期债券。公司另一支10.50亿元私募公司债“20天乾02”将于2023年5月面临到期,此外公司无其他存续债券。“20天乾01”和“20天乾02”由武汉当代科技产业集团股份有限公司(简称“当代科技”)提供不可撤销连带责任担保。

天乾资产为“当代系”旗下持牌AMC,控股股东武汉天盈投资集团有限公司持股比例34.54%,当代科技间接持股13.99%(股权关系详见下图)。2022年4月以来,当代科技债务危机爆发,当代科技、武汉当代明诚文化体育集团股份有限公司债券违约,武汉当代科技投资有限公司、武汉天盈投资集团有限公司债券展期。从经营状况来看,天乾资管为湖北省第二家AMC,但与其他同业企业相比不良资产经营规模小且处置效率一般。除不良资产管理业务之外,天乾资管还从事企业债权投资、收益权产品、委托贷款等业务。

2. 亿利资源

3月20日,亿利资源发行的私募公司债券“20亿集01”付息展期,展期金额2295万元。“20亿集01”存续余额21亿元,当期票面利率4.3%,预计将于2025年3月到期兑付。

亿利资源成立于1995年并于2002年民营化改制,实际控制人为自然人王文彪。公司主要从事化工及新材料、生态环境治理、清洁能源和房地产等业务,其中生态环境治理业务主要由上市子公司亿利洁能股份有限公司负责。除“20亿集01”之外,亿利资源存续债券还包括2亿元私募公司债“20亿集02”和0.06亿元资产支持证券优先级“亿利2A”。此外,亿利洁能2支公司债券将于2024年4月、7月面临回售,本金余额共2.01亿元。

(三)打包展期

1. 世茂股份

3月15日,世茂股份5支公司债券(“19世茂G3”“20世茂G1”“20世茂G2”“20世茂G3”和“20世茂G4”)达成打包展期后复牌。根据展期协议,世茂股份上述5支公司债券将在2024年12月28日至2026年12月28日之间分期兑付,展期金额共44.25亿元,票面利率保持不变,同时世茂股份对展期债券以旗下项目公司股权追加质押担保。

除上述5支打包展期的公司债券之外,世茂股份其他存续债券还包括3支中期票据、1支定向工具和1期资产支持证券,本金余额共47.76亿元。其中,中期票据“20沪世茂MTN001”和“21沪世茂MTN001”分别于2023年1月、2023年3月达成展期。

世茂股份为世茂集团控股有限公司旗下2家境内发债主体之一。截至2023年3月末,世茂股份的关联方上海世茂建设有限公司(简称“世茂建设”)存续债券及资产支持证券共138.43亿元,其中73.37亿元已展期。境外债方面,世茂集团已有2支美元债于2022年6-7月违约,违约金额共14亿美元。此外世茂集团还有7支美元债尚处于存续状态,本金余额共47.2亿美元。

2. 龙光控股

3月17日,龙光控股13支存续公司债券(其中4支为私募)达成展期。根据展期协议,龙光控股将分别在2025年11月10日或2026年11月10日之前分期兑付债券本息,展期金额共177.18亿元,票面利率保持不变,同时龙光控股对展期债券以旗下项目公司股权追加质押担保。

2022年3-10月,龙光控股“H9龙控01”、“H龙控02”、“H9龙控02”、“HPR龙债2”等债券先后展期。在达成打包展期之后,上述展期债券兑付日期将按照新达成的展期安排。除上述13支打包展期债券之外,龙光控股还有7期资产支持证券尚在存续,本金余额共45.60亿元,其中3期已展期,本金余额17.73亿元。境外债方面,龙光控股的控股股东龙光集团有限公司已有1支19.5亿美元的境外债券于2022年8月付息违约,此外龙光集团还有10支境外债券尚处于存续,本金余额共29.3亿美元。

三、境外债券违约事件

2023年3月共有2支中资企业境外债发生违约,分别为时代中国控股有限公司发行的3亿美元“TPHL 6.6%N2023-03-02”和当代科技通过跨境担保方式发行的2亿美元“DANDAI 9% N2023-03-07”,均为到期兑付违约。

具体来看,时代中国控股曾于2023年1月4日公告称,公司“为促进对离岸债务的整体管理”,将暂停支付6支存续美元债的到期资金。这6支美元债本金余额共26.5亿美元,“TPHL 6.6%N2023-03-02”为其中首支到期债券。截至2023年3月末,时代中国控股的境内关联发债主体广州市时代控股集团有限公司存续境内债券及资产支持证券余额共138.47亿元,其中已展期金额共34.93亿元。当代科技方面,公司自2022年6月以来已有3支美元债券违约,已无其他存续境外债券。

四、其他信用风险事件

(一)失信被执行与债务逾期

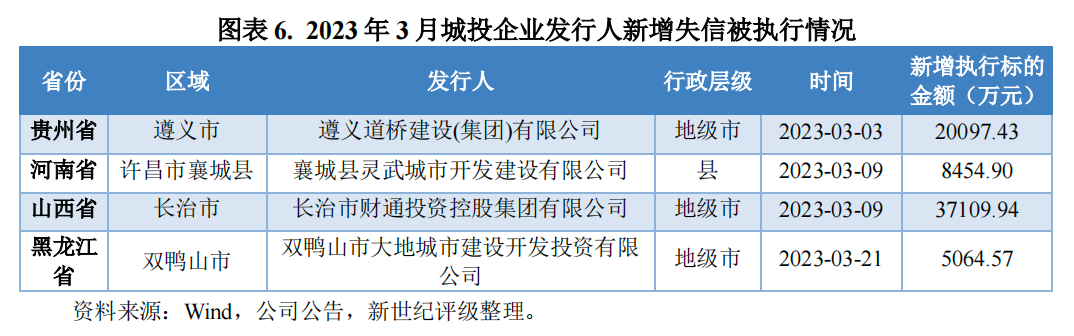

2023年3月,债券市场共有7家发行人被列入失信被执行人名单,其中4家为城投企业,执行标的共7.07亿元。2023年1-3月,债券市场共有22家城投企业失信被执行,1-3月被执行标的金额共40.70亿元。除城投企业之外,2023年3月列入失信被执行人名单的还有江苏南通二建集团有限公司、宁夏晟晏实业集团有限公司和中国广电河北网络股份有限公司等3家工商企业。除失信被执行之外,郑州煤炭工业(集团)有限责任公司(简称“郑煤集团”)由于银行贷款逾期,其持有的上市子公司郑州煤电股份有限公司部分股票被申请冻结。

(二)监管处罚

2023年3月,债券市场共有12家发行人受到监管处罚,包括证监会及各地证监局警示函与行政处罚、交易商协会自律处分和上交所警告及纪律处分等,处罚原因以信息披露违规、关联方非经营性资金占用、定期报告存在重大遗漏和虚假记载等为主。其中,交易商协会对四平市城市发展投资控股有限公司的自律处分显示,公司存在“向投资者提供财务资助,债务融资工具发行利率未客观反映其实际利率水平”的问题。除对发行人的监管处罚之外,湖北回天新材料股份有限公司控股股东之一致行动人因涉嫌操纵证券、期货市场罪被采取强制措施事项。

[1] 如无特殊说明,资产支持证券余额统计含次级,下同。

作者:新世纪评级研发部

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com