房地产开发投资的内在逻辑

众所周知,拉动我国经济增长的三驾马车分别是投资、消费和净出口。其中,投资对政策变化、经济形势的反应最为敏感,因此也是市场最受关注的经济变量。

房地产开发投资对我国经济是影响巨大的,即使不考虑房地产对上下游产业直接或间接的带动,仅房地产本身就占固定资产投资总额的30%左右。

近年来,我国提出“房住不炒”、三道红线等,旨在规范房地产市场的野蛮发展,未雨绸缪降低系统性风险。同时一直存在的是,老百姓对住房改善的美好诉求。从整体看,房地产不会像过去十几年那样快速发展,但一棍子打死这个行业也不可取。发展过于野蛮则降低了百姓的幸福指数,行业完全停滞则不能满足一部分群众的改善需求。因此,2021年底国家的经济规划报告也多次提出“稳”字当头。

房地产是我国经济发展的主要驱动力量之一。当房企拿地以后,房企的资金开始向政府部门流动。当政府有钱以后,就可以扩大基建投资。可以说,土地是政府开展基建投资的抵押品。

当土地升值时,可以显著地化解地方政府融资约束,基建项目的现金流就不会很紧张,贷款也更容易放出来,基建投资增速也就更高了。当基建投资增速提高了,经济会跟着繁荣,随之带来土地价格更高,于是形成了促进经济增长的正反馈。从这个角度看,房地产不可谓不重要,但更重要的是如何把握好这个度。

1房地产开发投资的构成

房地产开发投资主要包括建筑工程费、安装工程费、设备器具购置、土地购置费四部分,其中建筑工程费用占比约60%,土地购置费用约占25%,这两部分是房地产投资的主要组成部分。建筑工程通常和安装工程合并在一起叫做建安费,安装工程是在房子竣工才会考虑的问题,所以安装工程增速与房地产竣工面积增速相关性很高。

关于土地购置费,需明确与土地成交价之间的区别。土地成交价是合同里规定的金额,而土地购置费是分期计入,统计的是实际发生额,所以土地购置费具有滞后性的特点。利用这种相关性和滞后性,可以通过当年100城土地成交总价格来预测来年土地购置费增速。

我们之所以要分析房地产开发投资增速,是为了分析房地产对宏观经济的影响,并帮助我们理解宏观经济周期性波动,进而为我们的投资决策服务。但是土地购置费并不是直接的建安活动,不会对建筑材料和器械产生直接的拉动,而且它还是一个滞后指标,它更多的反映了过去一年的土地供给面积和土地价格。因此,土地购置费是房地产投资的最大干扰项。

一个不能直接反映实际需求且滞后的指标,却又是房地产开发投资的主要组成部分,值得广大投资者仔细分析其对房地产和真个经济的真实影响水平。

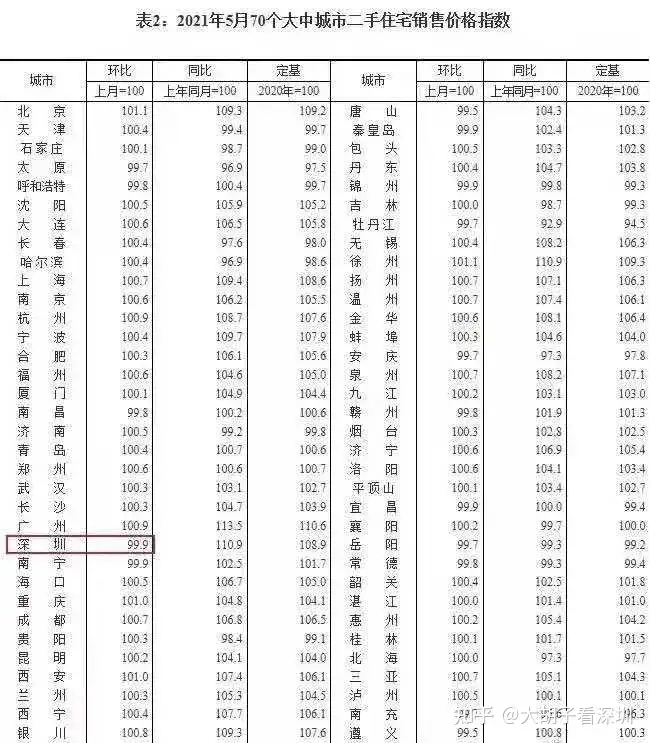

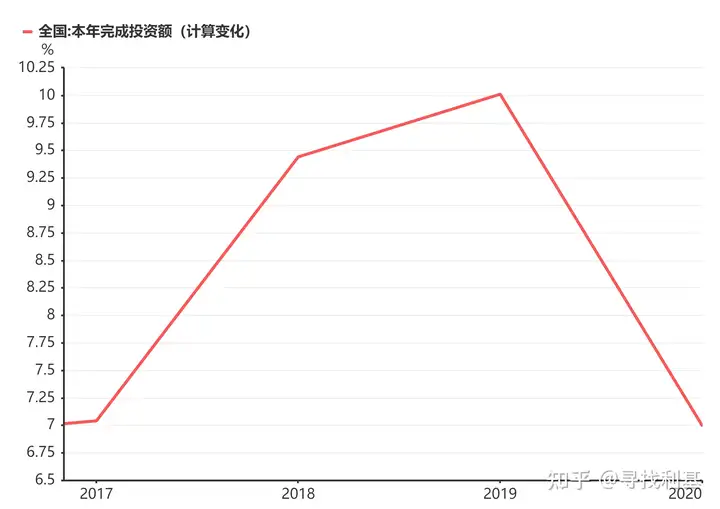

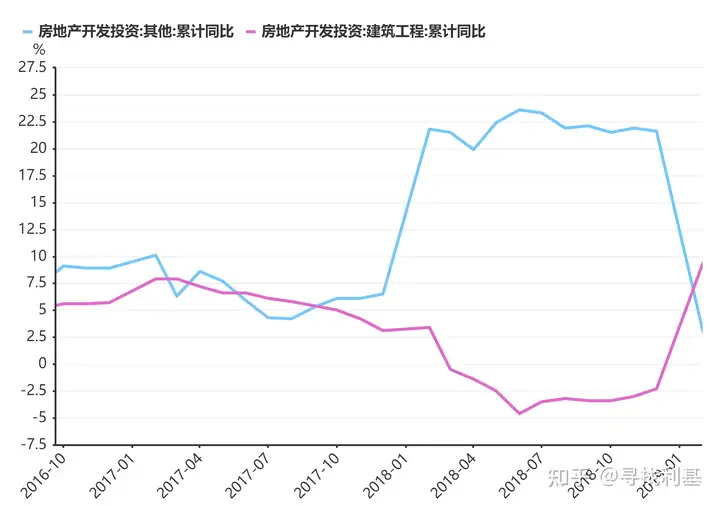

比如,2018年在金融去杠杆和贸易摩擦双重冲击之下,经济下行压力较大,但观察房地产开发投资数据(见上图),似乎并不能支持宏观经济有下行压力的论断。但分拆房地产开发投资的各个分项,就会发现2018年房地产投资数据存在质量问题。在2018年,其他分项同比(主要是土地购置费)高达约50%,而建安工程是负增长(见下图)。因此,2018年房地产开发投资的高增长主要是土地购置费贡献的,只能说明2017年棚户改造货币化安置和房企非标融资大幅购地推高了地价,产生了较高的土地购置费。而与宏观经济相关的建筑工程费处于持续下行趋势中。

2房地产开发投资资金的来源

房地产开发资金来源主要包括国内贷款、自筹资金、其他资金、外资、各项应付款。截止2020年底,房地产开发投资总资金是19.3万亿,其中国内贷款2.67万亿,自筹资金6.34万亿,其他资金10.3万亿,外资192亿元,各项应付款4.78万亿。除了外资数值偏低,其他几个分项对房地产开发资金来源均有举足轻重的作用。

随着2016年“房住不炒”的提出,2017-1028年金融去杠杆和2019年以后对房企的强监管,自筹资金占比出现了快速下滑。房企融资被限制的很死,销售和内生性生长就成了各个房企的生命线,其他资金(包括定金、预收款、个人按揭贷款、其他到位资金)占比逐渐提高,占比数额已达55%以上。

房企看中规模考核,自己慢别人快,压力就会很大,因为现金流非常重要。以某桂某大为代表的房企实行高周转战略,房企开发资金高度依赖地产销售,如果销售不佳,对房企的冲击就非常剧烈。近几年来,新开工增长的快但迟迟不竣工,恰恰反映的是从施工到竣工缓解资金不够充裕,停工缓建规模上升,资金来源过于依赖预售。新开工增长数据显眼,是因为房企不得不加快周转卖房赶预售。

最后看应付款部分,应付款是房企占用上下游的款项。近两年比较火的是房地产供应链ABS,即应收款证券化,债权人是保理公司,债务人是房企。其底层逻辑是房企把欠供应商的应收款打包为债券来融资,这样做盘活了整个应收账款,同时也美化了财务报表。从另一个角度看,各项应付款占比的快速提升说明房企外部融资越来越难,导致付款周期变长。

3房地产销售景气度的辨别

支撑主要来源于两方面,分别是政策刺激和货币刺激。下面主要说货币刺激。

货币刺激意味着货币流动性大,用于衡量货币流动性的简单办法是看M2和名义GDP的差值,差值为正则流动性过剩。流动性过剩大概率会使得房地产市场繁荣,资金总是会追逐供给稀缺的标的。

为了配合“房住不炒”,央行开始强调“货币供应量要与名义GDP增速一致”,这背后实际上就是不希望过剩的流动性从实体经济流入房地产行业。

除了货币量以外,还可以通过货币的价格“利率”观察房地产销售的拐点。国债收益率可以看做是无风险利率,当国债收益率处于低位时,往往全社会的无风险回报率就处于低位。这个时候有避险需求的资金就会找可以替代无风险资产的风险资产。而房地产就是这样的一类标的,这个时候房地产的景气度往往能够起来,尤其是一线城市的房地产。

4总结

随着“房住不炒”和“三条红线”的实施,房企再难以弯道超车,“房住不炒”定性了房地产行业的本性,“三条红线”限制了房企非理性拿地的可能性。两者共同促使房地产行业从无序、粗糙向有序、优质方向转变,在这个过程中,哪个企业能够更好地满足人民群众对住房质量的美好需求,能够更好地做好后续服务,就一定会从一片荆棘中突围而出。这个行业虽然已经过了黄金时代,但生存下去还是没有一点问题的。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

上一篇:可持续与负责任投资专业评估中文版上线 ESG赋能绿色人才发展

下一篇:房地产投资