北路智控公司怎么样?

(报告出品方/分析师:申万宏源 林瑾、彭文玉、胡巧云)

北路智控已经形成了包含智能矿山通信、监控、集控及装备配套四大类系统的较完善产品体系,目前是国内少数产品能够覆盖智能矿山感知层、传输层、智能应用与决策层三大层级的智能矿山领先企业。公司创新性地将服务对象拓展到煤矿装备企业,并为企业创造了新的业绩增长点,并建立了自身的行业先发优势。目前公司已与国家能源集团、陕煤集团、郑煤机等国内大型能源相关企业建立了长期、稳定的合作关系,具备较强的行业竞争力及发展潜力。

1.AHP 分值及网下配售比例

考虑流动性溢价因素后,我们测算北路智控 AHP 得分为 1.75 分,位于非科创体系 AHP 模型总分的 31.4%分位,位于中游偏下水平。(注:AHP 模型采用多层次分析方法,目前设置 30 多项定性定量考察指标)

假设以 70%入围率计,中性预期情形下,北路智控网下 A、B、C 三类配售对象的配售比例分别是:0.0354%、0.0340%、0.0169%。

2.新股基本面亮点及特色

2.1 国内智能矿山领域的领先企业

北路智控主要聚焦煤矿信息化、智能化建设领域,专业从事智能矿山相关信息系统的开发、生产与销售,为下游客户提供“软硬件一体”的信息化、智能化综合解决方案,包括整体方案设计、软硬件产品开发、信息系统集成及相关技术服务等。

产品体系完善全面,智能矿山细分市场领先。公司自成立以来一直深耕于煤矿生产信息化配套产品领域,不仅打通了各设备及系统间的交互壁垒,实现了整个信息化系统的高效协同运行,还大大提升了相应产品的系统集成度,从而有效降低了下游客户的系统构建、维护成本。公司已经形成了包含智能矿山通信、监控、集控及装备配套四大类系统的较完善产品体系,目前是国内少数产品能够覆盖智能矿山感知层、传输层、智能应用与决策层三大层级的智能矿山领先企业。

创新性服务与模式,建立行业先发优势。在同行企业一般仅为煤矿生产企业直接提供产品服务的基础之上,公司创新性地将服务对象拓展到煤矿装备企业,顺应了我国煤矿智能化建设不断深化、加速的趋势,并为企业创造了新的业绩增长点。凭借智能矿山信息化方案服务与模式的创新,公司近年来取得了不俗的业绩成长,并建立了自身的行业先发优势。

与知名国企稳定合作,获得市场高度认可。公司凭借完善且自主可控的知识产权体系,结合优质的服务能力,逐步取得了较高的市场认可度及市场地位。目前公司已与国家能源集团、陕煤集团、郑煤机等国内大型能源相关企业建立了长期、稳定的合作关系,具备较强的行业竞争力及发展潜力。

2.2 核心技术自主可控,产品大幅降本升效

核心技术自主可控,广泛应用于各种生产作业场景。经过多年的技术延伸及产业发展,公司掌握了专业化运用于煤矿工作应用场景的矿用多协议融合通信技术、智能矿山管控一体化平台构建技术、矿用防爆本安设计技术以及矿用以太网远距离电缆传输技术等多项核心技术,产品已广泛运用于采煤、掘进、运输、通风、排水等多种煤矿生产作业场景,能够有效满足煤矿生产过程中诸如井下信息高可靠传输交互、煤矿工作全场景可视化监控及智能分析、煤矿生产设备智能集中控制、采掘工作面智能化升级等需求,从而有效提升煤矿生产的自动化、信息化、智能化水平,实现少人化乃至无人化作业,最终达成煤矿生产安全提升、减员增效、节能降耗的产业升级目标。

以矿用多协议融合通信技术为例,该系统通过集中布线、集中供电等方式有效简化了系统结构及运维成本可帮助客户节省建设成本超 60%。

参与国家、行业标准制定,产品列入煤监局推广目录。截至目前,公司共计拥有专业运用于智能矿山领域的 12 项核心技术,并已取得细分领域相关专利权 64 项以及软件著作权152 项。与此同时,公司积极参与 9 项智能矿山相关国家标准及行业标准的制定,持续推动产品与新技术的深度融合。公司是江苏省“专精特新”小巨人企业,分别于 2018、2019 年获得由中国煤炭工业协会、中国煤炭学会联合授予的“中国煤炭工业科学技术奖二等奖”,相应系统产品亦被列入了国家煤监局发布的《煤矿安全生产先进适用技术装备推广目录(第四批)》。

2.3 智能煤矿市场空间广阔,公司有望充分受益

我国智能煤矿市场空间达万亿级。我国煤矿智能化建设已经取得一定成果,且呈现出加速发展的趋势。根据国家矿山安监局公布数据,截至 2020 年底,全国煤矿已建成 494 个智能化程度不同的采煤工作面,可以实现少人化开采。安永(中国)发布的《智慧赋能煤炭产业新万亿市场》指出,已有生产型矿井单矿智能化改造升级费用约在 1.49 亿元人民币至 2.63 亿元人民币之间,新建型矿井单矿改造费用约在 1.95亿元人民币至 3.85 亿元人民币之间,结合全国数千座煤矿的存量,我国煤矿智能化建设将创造万亿级的广阔智能矿山领域市场。

煤矿智能化领域先发优势明显,跨行业拓展产品应用领域带来新的业务增长点。随着煤矿智能化建设的不断深入,智慧矿山架构的统一性、全面性要求将不断提升,作为国内目前为数不多的能实现智能矿山信息系统软硬件融合、多系统交互的企业之一,公司已经赢得了一定的先发优势。此外,公司计划依托自身在智能煤矿领域积累的技术优势,充分融合工业物联网、人工智能、大数据等新一代信息技术,实现业务在智能化程度及安全生产需求均较高的行业间进行低成本跨行业复制。未来,公司将持续拓展产品应用领域,通过“强链+延链”的方式实现公司业务的高效可持续成长。

2.4 公司预计 2022 年 1-6 月归母净利润同比增长43.09%至 54.95%

根据北路智控公告,2019-2021 年公司营收、归母净利年均复合增速分别为39.78%、54.56%。公司预计 2022 年上半年实现营业收入 33,000.00 万元至35,000.00 万元,同比增长 38.24%~46.62%;预计实现归属于母公司股东的净利润 8,080.00 万元至 8,750.00 万元,同比增长 43.09%~54.95%。

3.可比公司财务指标比较

3.1 营收、归母净利规模及增速皆高于可比公司均值

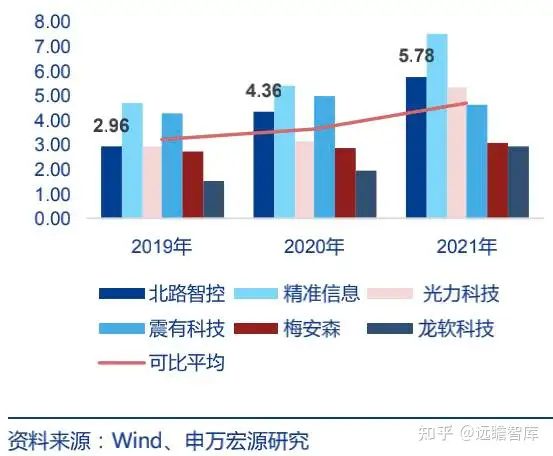

结合北路智控招股说明书的披露,通过对比所属行业、主营业务等因素,我们选择精准信息(300099.SZ)、光力科技(300480.SZ)、震有科技(688418.SH)、梅安森(300275.SZ)、龙软科技(688078.SH),共 5 家公司作为北路智控的可比公司。

从营收和净利规模来看,北路智控 2020 年、2021 年营收分别为 4.36 亿元、5.78亿元,归母净利分别为 1.07 亿元、1.47 亿元,均高于可比均值。2019 年-2021 年公司营收、归母净利复合增速分别为 39.78%、54.56%,高于可比公司均值。

图 3:北路智控与可比公司营业收入对比(单位:亿元)

图 4:北路智控与可比公司归母净利对比(单位:亿元)

3.2 毛利率高于可比,研发投入占比接近可比公司均值

从毛利率水平来看,北路智控 2019 年-2021 年毛利率分别为 59.52%、56.32%、52.18%,均高于可比公司均值。

再从研发支出来看,公司 2019 年-2021 年研发支出占营收比重分别为 12.20%、10.61%、9.49%,接近可比公司均值。同时,公司自 2019 年以来不断加大研发投入,2019 年-2021 年研发支出绝对规模复合增速达 23.27%。

4.募投项目及发展愿景

公司本次拟向社会公开发行新股不超过 2,192 万股,占发行后公司总股本的比例约为 25%。本次募集资金扣除发行费用后,将全部用于投入以下项目:矿山智能设备生产线建设项目、矿山智能化研发中心项目、补充流动资金项目。

公司本次募集资金投资项目紧密围绕公司的主营业务进行开展,是结合未来市场发展的需求而对公司现有产品体系进行的优化升级和技术延伸。本次募集资金投资项目的成功实施,一方面可以扩充公司产品产能、增强产品技术含量、优化产品性能、提高产品的附加值;另一方面,可以有效提升公司软硬件开发能力、技术研发能力、强化矿井特殊场景解决方案设计能力、增强公司核心竞争力。

未来,公司将通过持续的技术创新和自主研发,在国家大力推进智能矿山建设的大背景下,深耕智能矿山领域,不断升级迭代原有产品,提升公司产品在智能矿山各类场景中的应用广度和深度,将公司打造成全国领先的智能矿山信息系统供应商。同时,在非煤领域,公司将依托自身在通信、监控、自动控制等领域积累的技术优势,实现业务在智能化程度及安全生产需求均较高的行业间进行低成本跨行业复制,进而通过“强链+延链”的方式实现公司业务的高效可持续成长。

5.风险提示

北路智控需警惕宏观经济环境及煤炭行业周期波动、行业政策变动、与郑煤机关联交易占比较高且将持续存在、税收优惠政策变化、技术升级迭代不及预期、应收账款坏账等风险。

请您关注,了解每日最新的行业分析报告!报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

更多精选报告请登录【远瞻智库官网】或点击:远瞻智库-为三亿人打造的有用知识平台|战略报告|管理文档|行业研报|精选报告|远瞻智库

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com