跨境支付之交易与清算

之前在《跨境支付之综述》一文中对跨境支付的交易和清算有所涉及,但是说的比较笼统,本文将进一步深入和大家聊一聊,一笔跨境支付的交易和清算流程。为了方便解释,以下内容都是基于卡组织银联的传统四方模式范畴。

一、定义

首先,我们先解释下什么是交易与清算?

1. 交易

从持卡人角度来说,就是一笔购物的付款,比如在银联海购平台选中了一双斐乐鞋并用云闪付绑定的银联卡完成付款。

但是对于一个在支付行业的搬砖工来说,需要有更深一层的了解,交易就是信息流,是信息在不同的主体间的传递。从交易类型来说,支付交易包括消费、消费撤销、退货、预授权、预授权、预授权完成、预授权撤销、预授权完成撤销等等交易。消费类交易比较常见,我们正常的电商购物、机票购买等就属于消费交易,而预授权常见于酒店、租车等场景,如住酒店第一笔预授权交易并不发生交易的划扣,仅是预计金额的冻结,在离店的时候才会产生持卡人银行卡金额的划扣。今天我们只聊消费类交易,预授权先压一压,后续有机会再细聊。

或者也可以从偏技术角度来说,一般分为业务服务类交易、查询服务类交易或者金融支付类交易等。而业务服务类交易指支付辅助类交易,比如用于做安全认证或者绑卡用的短信验证交易,查询服务类交易一般是用来在无异步结果通知状态下获取交易结果的交易,如消费交易状态查询交易,金融支付类交易其实就是涉及到资金划扣的交易,如消费、退货等。

具体后面会逐一进行说明。

2. 清算

这个词接触过支付业务的同学一定很熟悉,其实在实际业务运转中一般拆成两部分,清分(Clearing)和结算(Settlement)。

清分通俗的来说就是在完成了支付交易后,某个机构比如银联负责将钱算清楚,从账面上确认参与分钱各方应收和应付,并出具报表。

而结算就是基于清分的结果将资金进行划拨,也就是资金在不同账户间的转移,将钱分给参与分钱的张三李四和王五等。

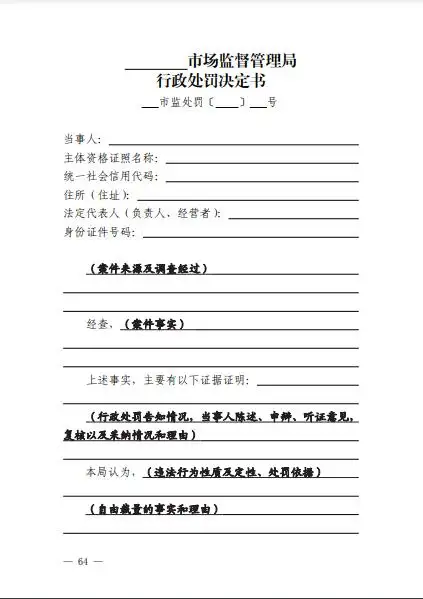

基于卡组“四方模式”的一笔跨境消费交易及清算其时间轴简单如下:

二、交易

1.业务服务类交易

下面以短信验证交易为例,一般对于一笔支付交易来说,短信验证的作用主要有两个:一是出于风险考虑,证明是本人操作。二是开通某项交易或者功能的权限,比如开通持卡人所持银联卡的线上支付功能等。因为一般在开卡时候支付功能一般都已经开通,所以下面我们只介绍风险认证的短信验证交易,就默认银行卡已经开通了相关的功能。

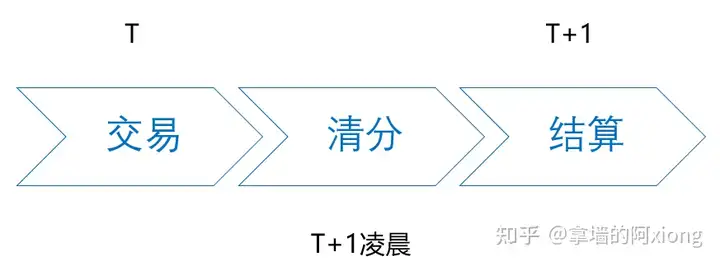

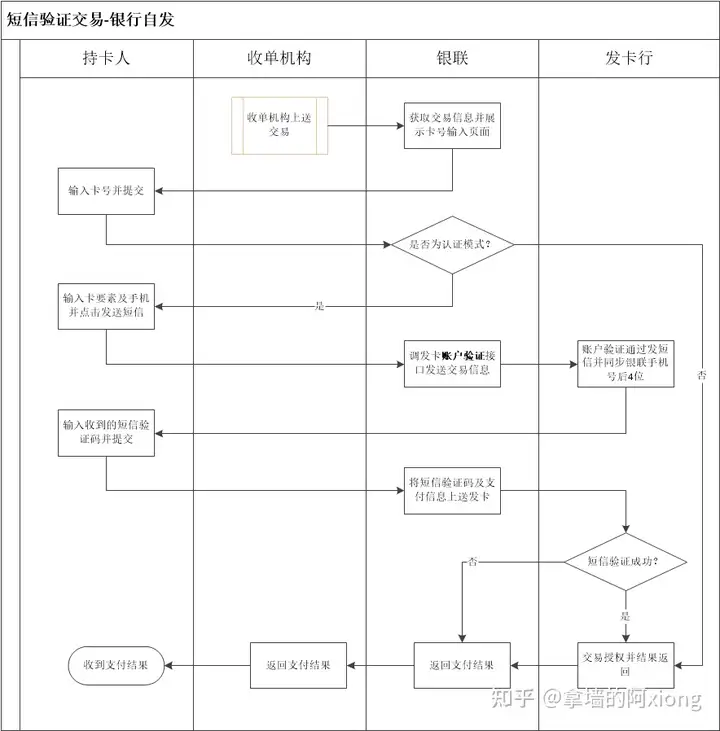

从短信的发送主体来说,对于银联的跨境交易,风险验证的短信一般发送主体有两种,一种是银行,称为银行自发,也就是通过银联的系统上送短信验证申请触发银行发送短信验证码,然后持卡人输入验证码完成验证,而另一种是银联,称为银联代发,即银行事先授权银联代为发送短信验证码给持卡人,持卡人收到短信后输入,银联系统完成验证。两种发送方式除了发送主体有区别外,对于安全验证的作用以及风险承担的责任没有差别。

这里顺便简要补充说明一下关于认证类和非认证类:

一般来说,在跨境交易中,需要进行短信风险验证的交易都是认证类交易使用的认证类产品,也就是经银行认证(Authentication)通过的授权(Authorization)交易产品,当出现欺诈风险时,责任(Fraud Liability)将由发卡行承担。

而非认证产品,一般在交易中不需要经过银行用短信类似的方式进行风险验证,特别是在欧美这种场景,持卡人比较习惯于直接输入卡号、有效期、CVN2(3位数字的安全码),甚至可能直接输入卡号即可完成支付,然后完成支付,这种支付产品一般不需要进行类似的银行风险验证,而欺诈风险责任(Fraud Liability)一般由收单侧来承担。

以下是基于银联侧无跳转产品消费交易中短信验证交易的系统交互流程,包括银行自发和银联代发两种模式:

(1)银行自发短信

流程补充说明:

银行是选择自发短信还是银联代发,一般需要提前与银联沟通并授权,银联会事先将相关参数配置到系统后台,待交易信息上送后会根据卡BIN与发卡机构号等信息进行内部系统交易,确认是代发还是自发。银行自发短信银联需调银行的账户验证接口,银行将返回银联持卡人手机号后四位,如8888,银联会提醒持卡人短信验证码已经发送至*****8888的手机号。若短信验证码交易失败,银行将直接返回银行验证失败结果,银联需在页面提示验证失败并提示持卡人再次输入或者再次获取验证码。(2)银联代发短息

流程补充说明:

如果持卡人是首次使用银联的支付,银联会将卡号和手机号组装成报文发送发卡行请求进行验证,待验证通过才会继续进行短信的发送及验证,这种场景下,持卡人如果输入的信息有误超过两次,银联将会拒绝该卡的继续交易直至6小时之后。2.查询服务类交易

发起一笔交易,一般接收方除了提供同步应答(告知是否成功收到请求)、异步结果通知(告知是否支付成功)外,还会再为接入方提供查询接口,为接入方在没有收到异步通知获取交易结果的情况下,通过发起查询,主动获取交易的结果。比如绑卡结果查询、消费结果查询、报关结果查询等等。而一笔消费交易中,针对短信验证、消费以及退货等交易,银联都为接入方提供了查询接口。

接收方为了防止接收方频繁的调用查询接口,一般建议接入方根据交易的种类不同间隔的来调用接口进行查询,比如第5分钟、10分钟等间隔5分钟或者更长时间来调用,如果查询了五次仍未查到具体的结果,应当等待更长时间再来查询,直至查到具体的交易结果。

当然接入方也可以设定超时时间payTimeout,交易接收方除了提供交易查询接口,在接口设计方面,接收方比如银联还会在接口里面增加字段payTimeout,也就是超时时间,当商户或者收单机构在上送消费交易请求的时候如果上送了该字段的值,比如30分钟,如果30分钟内仍未收到异步结果通知,就会默认该笔交易失败,无需再发消费查询交易。

关于消费结果查询服务类交易的流程我们下面和消费流程一起讲。

3.金融支付类交易

短信验证、绑卡等交易不会涉及到持卡人账户余额的变动,但是金融支付类交易,比如消费成功,持卡人余额就会相应的扣除相应的消费金额,而消费撤销和退货就是消费的反向交易,持卡人账户余额会相应增加。

(1)消费

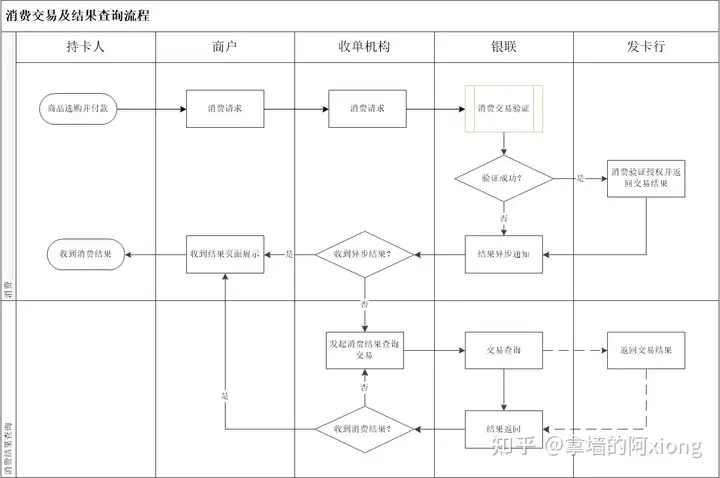

如下为一笔完成的跨境支付消费交易及相应的消费结果查询流程:

流程补充说明:

一笔跨境支付消费交易请求中,商户或者收单必须严格按照银联的接口规范要求上送交易,必须商户商户号、交易金额、币种、交易时间等信息。本流程是间连模式,即商户系统是通过收单机构系统间接对接银联系统,如果是直连模式,在联机交易的时候将无需信息流通过收单机构,而是由商户直接上送消费请求到银联系统比如UPOP。在交易查询发起后,银联会去轮询交易结果,也有可能是交易结果发卡行并没有返回,所以需要在收单机构发起查询交易后,银联去调银行的消费结果查询接口获取支付结果信息,然后再同步收单机构。针对消费交易,每笔交易会有同步应答和异步结果通知,同步应答中会返回查询编号,后续在发起反向交易等需要上送该查询编号,而针对一笔跨境支付消费交易,异步结果中,如果交易币种和清算币种非同一个币种情况下,银联会返回对应的清算时间、清算币种、清算金额和汇率等关键信息。(2)消费撤销

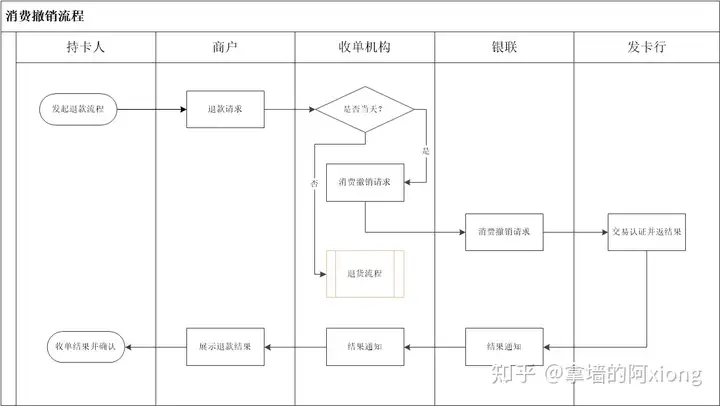

流程补充说明:

消费撤销交易必须发生在当天当批次,这个有点拗口,其实就是消费撤销的发起必须在当天发起,这个当天并不完全就是我们实际说的天的概念,而是系统的时间,一般系统都会设计一个日切时间,比如晚上的23点,则23点前的交易算当天,23点后的交易算第二天,所以发起一笔消费交易的消费撤销交易,比如与原消费交易同在23点前发生,如果超出了23点,发起消费撤销将会失败或者转成退货交易。由于消费撤销发生在日切前,一般资金的清算流程发起在消费交易次日,所以实际上,在发起消费撤销前,一笔消费交易尚未发生资金的流转,仅是账面上的扣款。有时候正好在日切前几秒钟发起的消费撤销交易,有可能由于系统传输的问题导致消费撤销失败,或者出现导致转为退货交易,这个时候对于持卡人可能会有资金损失的风险,比如有交易手续费的信用卡分期交易,如果分期手续费是分期缴纳,有可能发卡行会直接扣留当期的手续费。如果发生此类情况,持卡人可以电话银行客服去进行申诉。在发起消费撤销交易的时候需要在接口中上送原交易查询号、原交易时间、原交易金额等信息。(3)退货

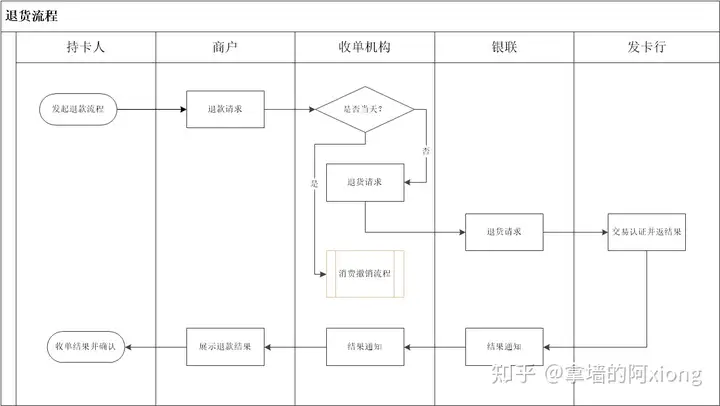

流程补充说明:

退货一般支持部分金额退货和全额金额退货,部分退货累计的退货金额不能超出原消费交易的交易金额。根据银联的业务运作规章要求,一笔跨境支付退货交易,如果退货发生在消费成功30天(含)内且收单机构上送了原交易信息,则退货汇率同原消费交易当天汇率,若发生在30天后或者收单机构未按照接口要求上送原交易信息,则退货汇率为退货当天的实时汇率。不过,这个也有特殊的地方,比如部分境外收单机构并没有严格按照该规章要求,有可能在和商户签署收单协议的时候直接约定退货汇率都全部按照退货当天汇率执行。关于退货的时效性问题,这个需要根据购买的服务或商品具体分析。三、清算

1.名词解释

在说明清算之前,我们先来介绍下一些在银联跨境清算中非常重要的机构和名词。

(1)CNAPS

英文全称为:China National Advanced Payment System,中文名是: 中国现代化支付系统。摘一段百度百科关于CNAPS的作用介绍:“主要提供商业银行之间跨行的支付清算服务,是为商业银行之间和商业银行与中国人民银行之间的支付业务提供最终资金清算的系统,是各商业银行电子汇兑系统资金清算的枢纽系统,是连接国内外银行重要的桥梁,也是金融市场的核心支持系统。 并利用现代计算机技术和通信网络自主开发建设的,能够高效、安全处理各银行办理的异地、同城各种支付业务及其资金清算和货币市场交易的资金清算的应用系统。”

总结一句话就是:CNAPS很重要,是支付业务的官方清算系统。关于该系统的前世今生,大家有兴趣可以去搜索下,我们主要介绍下跟我们今天介绍的业务相关的系统,也就是闻名于天朝的三大系统:大额实时支付系统(HVPS)、小额批量支付系统(BEPS)、网上支付跨行清算系统(俗称超级网银)。

三者异同主要如下:

类别大额实时支付系统小额批量支付系统超级网银服务时间工作日的8:30 ~ 17:00全年无休,7*24全年无休,7*24业务处理模式实时清算批量处理实时清算限额无限制最高5万元人民币最高5万元人民币到账时效实时几分钟到半小时实时接入机构银行和特许机构银行和特许机构银行、特许机构和第三方支付机构从上面的表可以看出,一般大额系统主要用于大额且到账时效要求比较高的交易场景如大宗商品批发等企业资金流动场景,而小额系统主要用于对时效要求不是特别高的个人消费或者小额贸易场景,超级网银就是使用于现今三方支付的日常消费场景。

在跨境交易中,银联作为特许机构接入了CNAPS,后面会详细介绍。

(2)HKICL

全称为:Hong Kong Interbank Clearing Limited,中文名为:香港银行同业结算有限公司,HKICL由香港金管局和香港银行公会共有,根据其官网介绍,其重要是为“香港所有银行提供银行同业结算及交收服务,并代表金管局管理公营和私营机构债券的中央结算及交收系统。” 对于我们大陆的跨境交易来说,主要的功能就是为了实现同业资金的转拨。

(3)清分日期

Clearing Date,即一笔支付交易成功后的系统清分日期,基于银联的四方模式跨境支付交易,一般清分发生在支付交易成功后的次日凌晨。

(4)清算日期

Settlement Date,指一笔支付交易进行资金划付的日期,基于银联的四方模式跨境支付交易,为支付交易成功后的第一个工作日。

(5)净贷记方、净借记方

Net Credit Position和Net Debit Position,借贷记来源于会计中的借贷记账法。在支付中,主要依据是看付款方还是收款方,比如一笔支付交易中,如果是消费交易,则发卡行是付款方,此时发卡行为净借记方,需要按照银联出具的报表进行付款,而收单机构是净贷记方,此时收单机构要按照银联出具的报表完成收款。反之,如果是一笔退货交易,发卡行是净贷记方,收单机构是净借记方。

(6)清算行

Settlement Bank,指负责进行资金划拨的银行,收款方或者付款方一般会在清算行开立账户。如银联在跨境业务中,开设了账户在工行上海分行,则工行上分就是银联在跨境支付中的清算行。

(7)清算代理行

Settlement Agent Bank,这个在之前的文章其实就介绍过了,也叫中间行,主要负责在跨境支付中清算业务的桥接作用,由于清算行与收款行之间没有之间的业务往来,所以需要通过清算代理行进行资金的划拨,比如汇丰银行香港,银联通过该代理行可以直接将资金结算至欧美的收单机构开设账户的收款行。

(8)清算文件

Settlement File,指通过清分出具的清算报告,上面详细记录了交易数据以及对应的资金明细,可以根据该明细确认资金的划拨对象及方向等。

(9)内卡、外卡

内卡指的是中国大陆内发行的银联卡,也叫北卡,外卡指的是中国大陆以外发行的银联卡,也叫南卡,港澳台发行的银联卡也算是外卡。相应的就有四种常见的支付场景。

内卡内用:也就是大陆发的银联卡在中国大陆的商户使用,这时候收单机构、银联、发卡行、商户都在中国大陆。内卡外用:指中国大陆发行的银联卡到境外商户上去使用,这个境外商户包含线上商户,也包括线下商户,比如持一张工行上海分行发行的信用卡在银联海购上购物,就是一笔内卡外用的跨境交易。外卡内用:指在中国大陆以外区域发行的银联卡到注册地址在中国大陆的商户上去使用,此时收单机构是中国大陆的合法持牌支付机构,如持香港中银卡司发行的银联卡在12306上去购买火车票就是外卡内用。外卡外用:指用中国大陆以外区域发行的银联卡到注册地址在中国大陆以外的商户上去使用,这里面其实还可以细分,外卡本地用,外卡跨境用等等。由于境外各个市场的政策都不一样,里面的业务逻辑比较复杂,这里不再赘述,后续有机会再细聊。2.清分

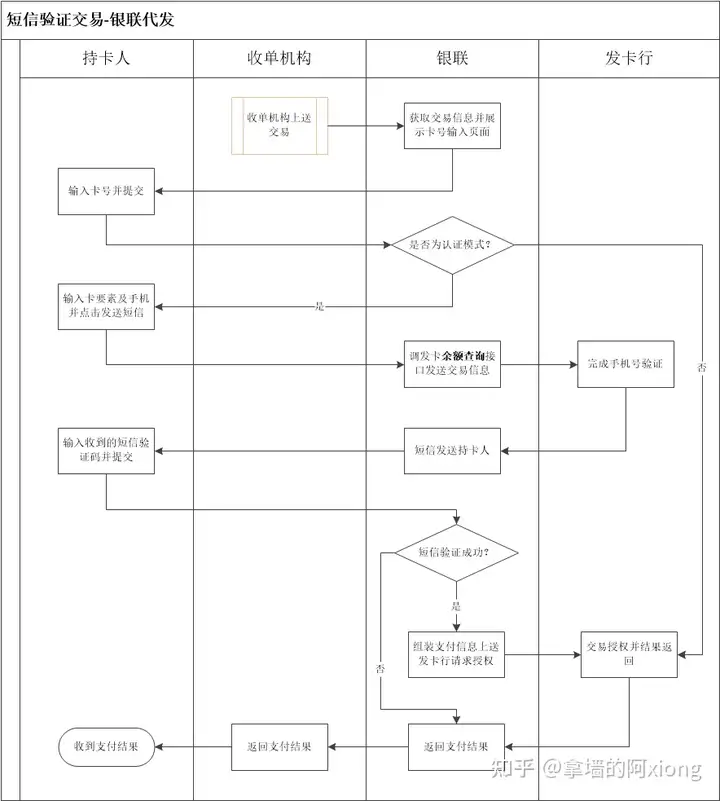

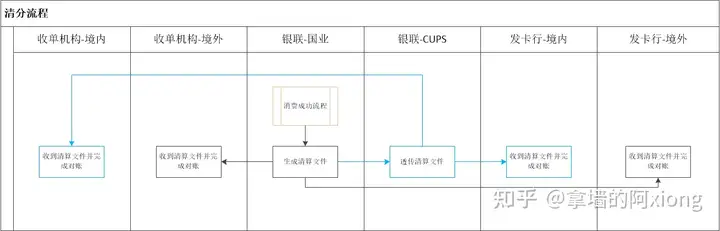

上文也提到,清算其实分为清分和结算两部分,我们下面还是拆开来看。基于四方模式的跨境支付交易,清算是由银联来完成的,而在流程中,对手方就主要为收单机构和发卡行,如下为包含了内卡外用、外卡内用、外卡外用的银联跨境支付清分流程。

流程补充说明:

CUPS是实现中国范围内所有跨行银行卡业务的信息转接和资金清算、数据的收集、清分和下发等工作的系统,所有与境内银行进行转接清算的银联清分都通过CUPS来直接对接完成,而国业(GSCS)则是银联专门为跨境支付打造的转接清算系统,所有跨境支付清算文件初始都由国业来生成,如果是境外机构,将统一由国业来对接,而内卡外用因为发卡侧的清算文件接收方是中国大陆境内的银行,所有通过CUPS进行转接,外卡内用同理,收单机构是中国大陆境内主体,所以也同样由CUPS同步清算文件。收单机构获取到银联出具的清算文件后,会内部先完成对账,对账成功后再出具对账文件给到商户。清分一般在交易成功次日凌晨系统自动完成,清算文件一般会根据机构号等提前配置好的信息上送到SFTP服务器指定目录供机构来获取。3.结算

根据清算币种的不同,银联的资金划拨方式也会有差别。主要分为自动借贷记和直接汇款两种,以下为详细介绍:

(1)自动借贷记

指一般无需进行跨行资金划转,直接在一个银行内的不同账户进行借贷记账,实现资金的划拨,完成支付的清算流程。下面是以清算币种为人民币的自动借贷记流程。

以一笔跨境支付消费交易为例,清算币种为人民币(CNY,156),以下是自动借贷记流程。

流程补充说明:

要实现清算中的自动借贷记,收单机构、发卡行、银联都必须先在CNAPS或者已成为CNAPS会员的清算代理行开设账户,且收单机构、发卡行等参与方需事先授权银联可以通过CNAPS对其账户进行自动借贷记操作。在一笔消费交易的清算中,一般包括清算金额、交换费、服务费等,而货款=清算金额-交换费-服务费,货款将划转到收单机构的账户,交换费将划转到发卡行账户,服务费将划转到银联账户。支持自动借贷记的币种包括人民币、港币、澳门币和美元,如果是港币和美元的借贷记,CNAPS将变成HKICL,而澳门币则是直接由中行澳门完成借贷记操作。以下为一笔清算币种为港币跨境消费交易的清算流程:银联的国业系统通过香港的汇丰银行或者中行与HKICL完成对接,包括清算文件传递以及资金的划拨,HKICL通过收到的银联清算文件对参与的收单机构、发卡行及银联等参与方账户进行自动借贷记操作完成资金的划拨。

这里为了简便,假设银联服务费的收款账户开设在香港的汇丰和中行。

(2)直接汇款

直接汇款一般发生在收单机构、发卡行等交易参与方无法在CNAPS、HKICL或两者清算代理行开户的场景,此时需要银联通过直接汇款的方式实现资金的划拨。如下为一笔内卡外用跨境支付消费清算流程,清算币种为人民币。

流程补充说明:

银联-开户行-境内:实际指银联国际在境内开设的银行账户,在接收到银联的汇款指令后进行跨境支付交易资金的汇出,支付到境外收单机构指定的收款账户。由于银联开户行和持卡人的发卡行都同时在境内,所以从发卡行到银联的资金划拨仍通过CNAPS的自动借贷记操作完成。以上就是一笔跨境支付的交易与清算流程,如果有任何不对的地方,欢迎大家私信我,感恩涕零。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

上一篇:海淘信用卡哪家强? ?