华邦健康(002004)不同的分析方法,得出不同的结果——个股分析

朋友介绍了一只股票

华邦健康(002004)——下文简称公司

介绍理由如下,在底部盘整很久,而且每股经营现金流不错,有1.2元,而且是公司流通股才18.2亿元,这股值得留意。

如果从形态来看,这股有高有低,有波动,有活力,确实值得关注。

如果从财务报表来看呢。

公司是私人控股,大股东质押率为68.06%,反映出公司资金流动性趋紧。

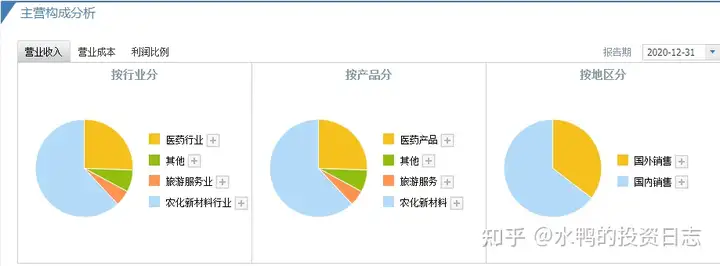

公司主营医药及农化、新材料产品的研发、生产、销售,医疗服务、旅游投资及运营业务。医药业务上,公司是国内皮肤药物品类最全的制药公司,产品包括是国内皮肤药物品类最全的制药公司,覆盖众多类型的皮肤病症。

农化业务上,公司的三嗪酮类除草剂、二苯醚类除草剂、酰胺类除草剂具有较强的市场竞争力,市场占有率居国内前列。

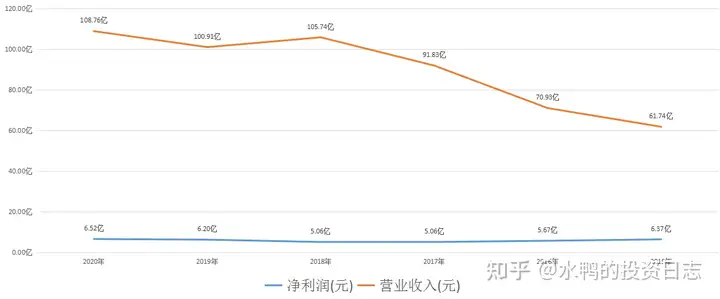

净利润维持平稳没亮点,营收不断上涨,换个角度来看,是不是增收不增利呢?

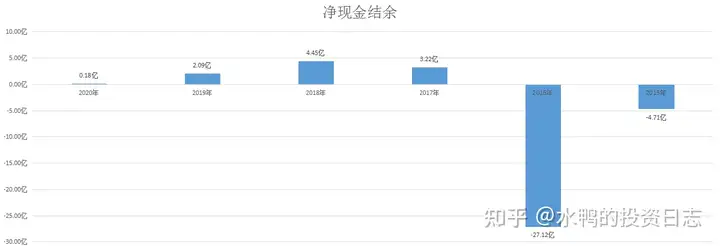

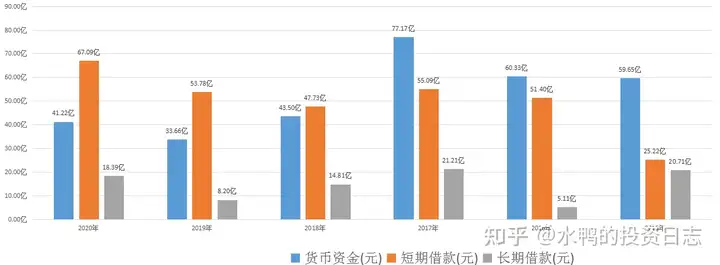

公司的现金留存能力减弱,主要原因是,虽然公司的销售能带回资金,但向外投资的力度却加大了,另外财务费用越滚越大。这些因素组合起来,使公司的留存资金,也就是赚钱能力减弱。

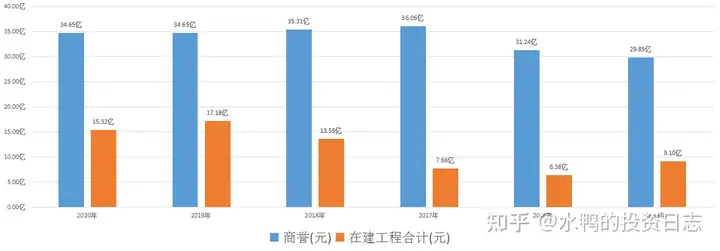

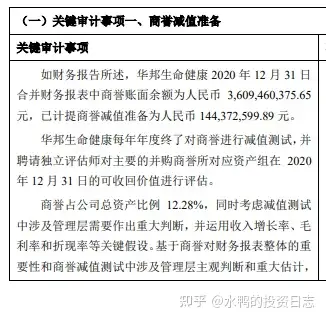

公司的向外投资,主要体现在商誉与在建工程的增加。公司的商誉高达34.65亿元。

2020年公司计提商誉减值为1.44亿元,未来还存在减值的风险。

另一方面,公司的长短期负债较高,短期负债逐年增加,财务费用高达5.95亿元,而公司净利润仅6.52亿元,还利息也成问题,不用说还负债了。

综上所述:

从技术来看,这股值得留意,但当然我不是荐股。

从财务报表来看,该公司股东质押率高, 营收有增长但净利润稳定,商誉高,但高商誉并未能带来利润的增长,反而造成计提商誉减值,目前公司还有34.65亿元的商誉,什么时候计提减值,这个不知道,反正风险是存在的。

另外公司的资金流将成为问题,原因在于公司负债过重,资金少而负债高,净利润用来还利息后,还剩多少?

最让人不可思议的是,2016~2020年,公司累计分红20.53亿元,而公司同期累计净利润为28.51亿元,把净利润的72%分了出去,这样不影响公司的正常经营吗?这又是不是公司只能向外借款的原因呢。

指术和财务分析,得出不同的结果,这很矛盾,也很真实,投资本来就是矛盾,正如盈利与亏损、贪婪与恐惧、投资者只能做到怎样从中去辩证,得出自己想要的结果。

就是这样。

本人不持有该股,此文纯粹本人学习之用,不作为荐股目的,投资是自己的事,请自己做决定

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

上一篇:重庆华邦制药公司怎么样?