抱团股大跌,漂亮50离崩盘不远了?(附美股"漂亮50"崩盘详述)

牛年开始的前3个交易日,机构抱团股集体下跌。深究原因,发现“高估值+流动性收紧”导致的抱团股股价下跌。与此同时,此番“抱团下跌”与70年代美股漂亮50崩盘的情况极为相似,市场便出现担心“复盘”当年美股漂亮50崩盘的声音。

1月22日,跷跷板行情继续延续。区别于春节前的行情,春节后的3个交易日内,多家中小盘股接连出现反弹之势,机构抱团股票却纷纷出现显著下跌局面。比如,为人熟知的抱团白马股中,贵州茅台、美的集团、隆基股份、海康威视、亿纬锂能等多只股票近3日的合计跌幅均超过10%,其中美的集团和亿纬锂能的3日跌幅更是超过15%。

春节后出现机构抱团股“抱团大跌“局面的主要原因,一方面是估值过高,前期涨幅过大,中短期难免存在一个估值理性修复的过程。另一方面则是流动性边际趋紧与全球经济修复确定性提升共存的大背景下,会让避险资金流出部分估值过高的抱团股。

有观点认为当前中国版漂亮50与美股漂亮50“高潮”阶段相近,两者都处在“高估值+流动性收紧”的阶段。因而,关于是否会出现类似于70年代美国的漂亮50估值泡沫破裂局面,尤为引人思考。

牛年开局,机构抱团股集体大跌

牛年开局前三日便出现与春节前不同的光景。中小盘股触底反弹,2月19日更是出现百股涨停的盛局。而与此同时,机构抱团股在节后的3个交易日股价出现集体下跌和接连下跌。

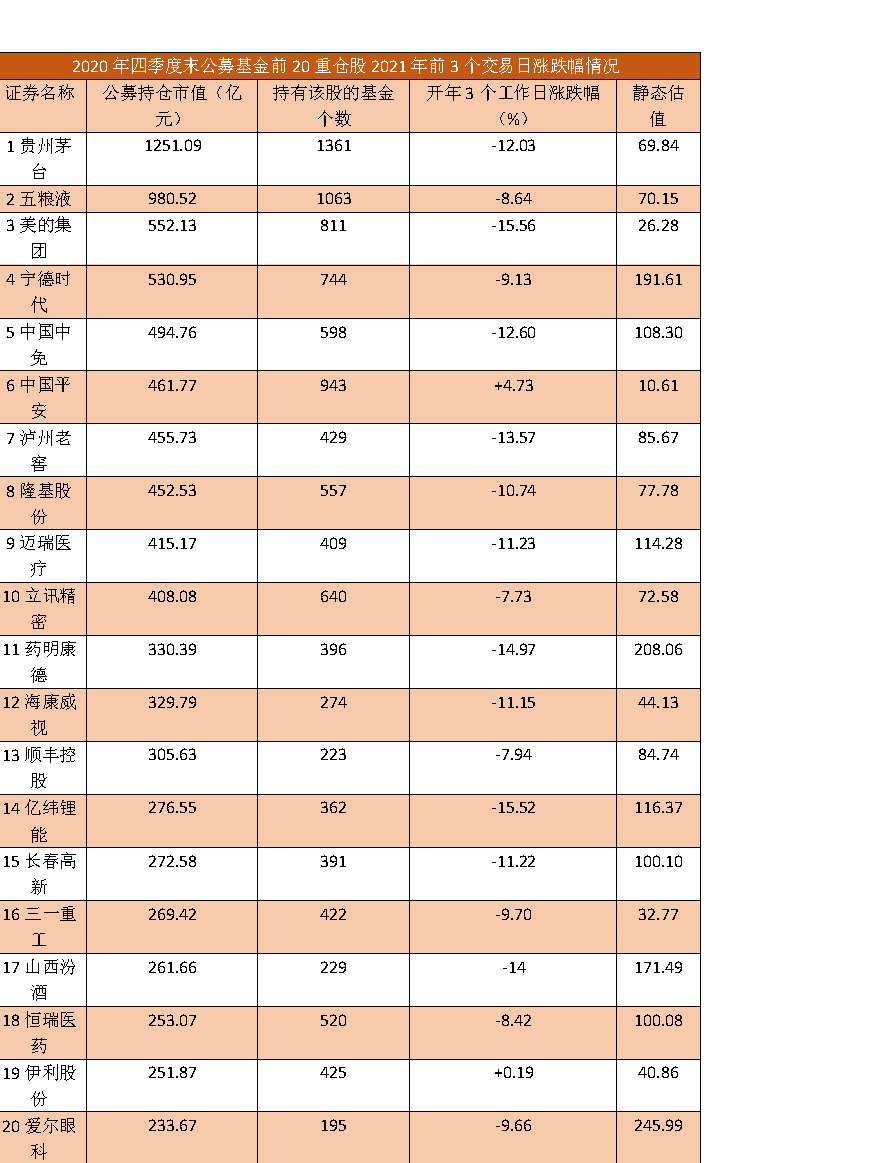

老虎财经通过统计发现,2020年末公募基金前二十大重仓股中,18只股票在节后的3个交易日累计跌幅为负值。

其中,跌幅5-10%的股票共计7只,具体包括五粮液、宁德时代、立讯精密、顺丰控股、三一重工、恒瑞医药、爱尔眼科,3日累计跌幅分别为8.64%、9.13%、7.73%、7.94%、9.70%、8.42%、9.66%。

20只机构抱团股中,3日累计跌幅超过10%的股票达11只,这其中,美的集团和亿纬锂能分别更是以15.56%和15.52%的累计跌幅领跌抱团股。同时,药明康德累计跌幅14.97%、泸州老窖累计跌幅13.57%,贵州茅台和中国中免累计跌幅超过12%。

另外值得一提的是,贵州茅台持续下跌,估值一举跌落3万亿元。1月22日估值显示为2.87万亿元,3个交易市值蒸发超过2600亿元。

值得注意的是,国泰君安针对2020年以来抱团股持续新高,搭建了中国版漂亮50名单,而前述20只抱团股均出现在中国漂亮50的名单中。因而,有观点认为当前中国版漂亮50与美股漂亮50“高潮”阶段相近,抱团行情短期难瓦解但已有泡沫风险。

美国漂亮50行情变化

“漂亮50”源自上世纪70年代的美国股市,在美国股市发展史上具有较强代表意义。“漂亮50”行情的持续期是1968年12月至1982年7月,其间美股大环境表现为振荡。

其行情可以分为1968年12月至1970年6月的萌芽阶段、1970年7月至1972年12月的爆发阶段和1973年1月至1982年7月持续阶段。

在爆发阶段中,漂亮50公司全线上涨,累计平均收益率高达142.9%,其中MGIC投资公司、麦当劳收益率最高,分别为673.3%、585.4%。第三个阶段的前期(1973年至1974年)“漂亮50”公司的股价平均下跌45.2%,但从1974年开始,“漂亮50”公司的平均收益率重新回升,并且远远跑赢标普500指数。

1970年代初的石油危机叠加1972年的粮食危机,推动美国国内的通胀水平迅速上升。当时美国经济增速动力不足,很快就陷入了“滞涨”的境地。高通胀、低增长的背景下,美联储在一定程度上控制货币供给的速度,企图通过抬升利率来遏制通胀。

利率的快速抬升首先冲击的就是当时估值已经非常高的“漂亮50”标的。1972年,“漂亮50”的PE中值为42X,远高于同期标普500的19X,而1974年末“漂亮 50”的PE估值下行至17X。

此外,上世纪70年代初,尼克松政府开始通过总量宽松的货币政策以及扩张的财政政策来刺激美国经济的增长,1971年至1972年,美国联邦基准利率在3%的低位徘徊,低利率环境提升了美国股市估值的提升。

随后,美国漂亮50行情的破灭发生在1973年。回顾美股漂亮50崩溃,发现最为致命的因素包括通胀和利率。1973年石油战争导致美国进入了滞胀状态,石油危机爆发,利率大幅提升,导致高估值的漂亮50行情结束。

高估值和流动性收紧是泡沫破灭的根源

而中国版漂亮50与美股漂亮50大有相似之处。

2016年以来,以深股通和沪股通QFII、RQFII为代表的外资持续流入A股市场,是处于存量博弈状态A股市场的主要增量资金,而这些资金偏好低估值蓝筹。在上涨前,上证50指数的TTM市盈率只有10倍左右,远低于道琼斯指数的12倍。

此外,2017年的我国正处于特定的时期。在经济转型期,为达到去杠杆、去产能的目标,经济增速回落不可避免。市场对于经济增速的下行幅度和速度存在较大争议。为规避未来的不确定性,市场选择业绩增速相对平稳且估值更低的大市值蓝筹作为配置方向。

我国漂亮50与美股的漂亮50有相似之处,也有不同之处。相似之处都在于,估值处于历史高位,上证50指数已经创下历史新高,机构投资者比例不断提高。

不同之处在于,当前中国版漂亮50估值的不断攀升仍有其基本面基础,中国版漂亮50估值泡沫未到最严峻之时。再者,对比70年代美国CPI的居高不下,目前国内的CPI上升压力并不大,通胀程度还处于中性状态。

机构抱团主要集中在市场的核心资产,核心资产本身具有较强的投资吸引力以及利润增速能力,对估值偏高的核心资产,需要不断消化本身的估值压力,将股价回归至估值合理区间范围,必然存在一个估值理性修复的过程。

业内人士认为核心资产的下跌,主要还是由于之前积累了大量的获利盘,而不是所谓的“抱团瓦解”。从长期来看,业绩优良的消费龙头股和代表经济转型方向的新能源科技龙头股的股权价值具有稀缺性,具备长期的投资价值。因而,核心资产的中长期向上运行趋势仍然存在。

值得注意的是,央行已经连续净回笼。2月18日,央行回笼2600亿元资金,市场担心流动性边际收紧,会出现七十年代美国的漂亮50估值泡沫破裂的局面。

事实上,抱团股对于央行流动性非常敏感,回顾年前的涨跌都是与此密切相关。此外,据了解,上周美债收益率上升,国内10年期国债收益率也一度升到了3.35%,不过最终有所回落,但相比2020年4月底的2.5%的低点有明显上涨,说明利率在不断提升,中国并不是疯狂放水。而美国放水提升的通胀预期,导致大宗商品走势如虹,或将吸引资金进入。

从目前的资金和盘面的情况来看,抱团股的调整或仍将继续。

一是海外疫情明显好转,加上美国财政刺激超预期,全球国债收益率趋于上行,对股市特别是高估值的抱团股形成冲击;二是国内经济修复延续微热状态,预计上半年货币政策持续偏紧,也不利于高位抱团股持续演绎;三是全球通胀交易预期强化,机构平衡配置需求增加,部分估值偏高抱团股面临一定被调仓风险。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com