汤臣倍健:成长性到底咋样?梁允超靠啥“强科技”转型

独立 稀缺 穿透

王者一览众山小,也有高处不胜寒。

作者:慕子

编辑:云歌

风品:司廷

来源:铑财——铑财研究院

《大宅门》有一个桥段:白景琦被赶出家门,凭借在济南做阿胶生意,短短几年便积累了巨额财富,甚至还能接济家族药房。

保健品业的强大吸金力,被描绘的淋漓尽致,并延续至今。

从养生堂龟鳖丸到脑白金、太太口服液,钟睒睒、史玉柱、朱保国等大佬的保健品发家史,不缺造富神话。

以近期签约谷爱凌大火的汤臣倍健为例,作为“国内膳食营养补充剂第一股”、一家近30岁的老炮儿企业,跑出了黑马速度。

3月4日,汤臣倍健发布2021年报:营收74.31亿元,较上年同期增长21.93%;归属于上市公司股东的净利17.54亿元,较上年同期增长15.07%。

尴尬的是,资本似乎并不买单:公告当日微涨0.44%,收于24.96元;3月7日下跌3.69%,收报24.04元,3月8日再跌6.78%,截止3月9日收盘价22.25元,总市值不足379亿元。

拉长维度,2021年5月其股价高点为37.9元,之后开始震荡下行,目前累计已跌去40%。

2022年3月6日,汤臣倍健还接受了40家机构调研。其中基金管理公司21家,投资公司10家,资产管理公司8家,创业投资公司1家。

为啥绩红股不红?

01

营收净利逐季下降、年度未达标

LAOCAI

汤臣倍健很赚钱,无可厚非。投资者想赚钱,也毋庸置疑。问题是,看预期下菜碟,是资本常态。投资者要赚的,是未来的钱。

从成长性看,汤臣倍健能否持续这份高增,还要打一个问号。

2018年至2020年,汤臣倍健营收同比增幅分别为39.86%、20.94%、15.83%,增速持续下滑。

2021年虽增长了21.93%,但若撇除年内并表的麦优数据,增速便成了15.38%,瞬间沦为5年新低。值得注意的是,2018年的高增也与收购并表有关。

不同于酒类、羽绒服,保健品季节性并不强。

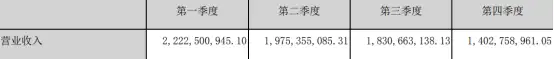

可分拆2021年四个季度:营收分别为22.22亿、19.75亿、18.31亿、14.03亿,呈逐季度下滑趋势。

另一规模影响数据——经销商也不算乐观。

2021年,汤臣倍健境内线下渠道营收42.45亿,境内线上渠道13.32亿,境外5.19亿。境内贡献之大无需累言,然同年末其境内经销商量同比少了55家。

2020年报曾称“计划实现营收同比增长达到30%”,对应2021年业绩目标应为79.235亿元。换言之,74.31亿元的成绩单并不达标。

利润端也有隐忧。

先看一个数据-基本每股收益。在整体净利高增的情况下,汤臣倍健基本每股收益却从1.06降到0.96,同比下降了0.24。

行业分析师李晨表示,每股收益减少,一定程度上反映了上市公司的经营能力、盈利能力下降。

时间线拉长,由于2019年汤臣倍健亏损,2020年净利同比大增528.29%并不具备多少参考意义。相比2017年、2018年的43.17%和30.78%增速,2021年15.07%增长并不算多强。

分季度看,2021四个季度净利分别为8.16亿、5.55亿、2.92亿、0.91亿,持续下降。同期扣非净利7.63亿、4.83亿、3.21亿、-2.71亿,甚至出现了亏损。

公开信息显示,汤臣倍健主营产品为膳食营养补充剂,包括片剂、粉剂和胶囊等,涵盖“汤臣倍健”、“健力多”、“Life-Space”三品牌。境内业务以主品牌“汤臣倍健”为主,2021年带来收入44.45亿元;境外业务以LSG为主,2021年收入6.59亿元。

据市界报道,占据半壁江山的主品牌“汤臣倍健”系列产品,2019年和2020年同比增幅分别只有8%和11.41%,相比2018年的24.39%明显下滑。2021年重回24.36%增速,然仍不及2018年。

至于“健力多”和“Life-Space”,更不容乐观。前者增长幅度从2018年开始下滑,2021年仅增7.46%。

后者销售收入也 只从2019年的5.87亿元增至2021年的8.43亿元。2021年境内业务贡献不到2亿元。

要知道,为收购Life-Space,汤臣倍健可是花了大价钱:2018年8月,汤臣倍健斥资35.62亿元将澳大利亚的LSG纳入囊中,溢价率达34.11倍。

02

高分红VS强融资 高溢价标的之痛

LAOCAI

2019年12月31日,汤臣倍健公告,预计2019年亏损3.65亿元至3.7亿元,上市10年来首次陷入亏损,2018年还盈利超10亿。

变脸主因:是对前期收购LSG形成的商誉进行初步减值测试,预计计提商誉减值准备约10亿元~10.5亿元,计提无形资产减值准备约5.4亿元~5.9亿元。

2019年1月以来,受《电子商务法》影响,海淘代购和跨境电商在营销方式、渠道、消费者沟通、产品送达等都发生变化。

IRI Scan Sales data,Pharmacy数据显示,澳大利亚受代购追捧的几大知名膳食营养补充剂品牌,在澳洲本地药房渠道的业绩均出现15%~30%的同比下滑,LSG由于收入结构中的代购占比较重,业务影响自然不小。

2020年3月致股东的信中称,汤臣倍健董事长梁允超感叹:这些年全球市场出现的同行业主要的标的基本都看过,放弃过多个机会,没料到在第一次下手的海外并购中,就出现在短期内巨大商誉减值。

战略误判还是运气不佳,仁者见仁。能有上述反思,值得肯定。

只是,包袱是企业的。

统计数据显示,自上市以来,汤臣倍健累计分红11次,累计分红金额47.05亿元。豪横背后,控股股东、实控人梁允超自然是最大受益者。

以2021年计划分红11.90亿元为例,当年企业扣非净利才15.4亿元,而持股41.8%的梁允超将分得近5个亿。

另一厢,汤臣货币资金创新高,达到29.02亿元,且没有短期借款。

大手笔分红还能不差钱,离不开强大融资力:如2015年募集18.3亿元,2021年募集31.25亿元等。

如此看,一次投资标的减值也没啥大不了。

只是,一切要建立在合规基础上。

2021年2月25日,深交所对汤臣倍健及相关当事人给予通报批评。根据广东证监局查明事实:汤臣倍健在收购Life-Space Group Pty Ltd100%股权和广州汤臣佰盛有限公司46.67%股权项目中存在以下违规行为:

一、未充分、审慎评估并披露《电子商务法》实施的重大政策风险,未如实披露标的资产实际盈利与相关盈利预测存在重大差异的情况。

二、商誉减值测试预测的部分指标缺乏合理依据,未充分披露商誉、无形资产减值测试相关信息且减值测试关于资产可收回金额的计量不规范。

对此,深交所决定对汤臣倍健股份有限公司、董事长梁允超、总经理林志成、财务总监吴卓艺、董事会秘书唐金银予以通报批评的处分。

2020年,汤臣倍健曾抛出一份36.08亿元的天价募资计划,后经交易所问询降至31.25亿元。2021年5月完成上述募资。

汤臣倍健表示,募资将全部用于珠海生产基地五期建设项目、珠海生产基地四期扩产升级项目、澳洲生产基地建设项目以及数字化信息系统项目和补充流动资金。

然2021年报显示,公司片剂、粉剂及胶囊产量均有所下降,上述募资扩产有无必要?后续是否有产能消化压力?

更玩味的是,汤臣倍健似乎并不差钱。年报显示,除了29.02亿的账面货币资金,其用自有资金买了超10亿的基金和理财产品等,甚至有1.2亿元的理财产品是用募资所购。

03

销售费大涨 研发费占比下滑

靠啥强科技转型?

LAOCAI

不差钱,也源于高毛利。

2021年,汤臣倍健主营业务毛利率提高了3.52%至66.68%。其中,片剂毛利率上升0.43%至73.26%,粉剂毛利率上升7.67%至62.79%,胶囊毛利率上升3.29%至66.37%,其他产品毛利率上升6.36%至58.67%。

如果只看线上直营,毛利率更高达72.02%。

众所周知,2021年大消费领域上游涨价压力不小。以维生素为例,2021年行业受上游原料涨价和下游需求疲软双重夹击,处境较为艰难。前三季主要上市公司中,对维生素景气度依赖较高的花园生物、华北制药、广济药业、亿帆医药等均出现净利大滑。

蛋白粉、鱼油,甚至包装袋盒等原料也出现不同上涨。

在此背景下,汤臣倍健主营业务毛利率还能提升3.52%,高达66.68%。不禁让人感叹保健品的“一本万利”。

更玩味的是,2021年汤臣倍健销售费达24.78亿元,同比提高36.3%,总额刷新史上新高,增速为近四年新高。占总收入占比33.35%,也创近四年新高,更远高于营收增速。意味着,公司每卖出100元产品,就有33元用来销售推广等费用支出。

不禁发问,汤臣倍健上述业绩增长,到底是靠什么驱动?生产成本又有多少?

伴随2021年报,致股东信也同比布发出。梁允超提出,希望再用八年时间,初步完成强科技型企业转型。坚定实施科学营养战略,致力成为全球科技力和创新力最强的VDS企业之一。其透露,早在2022元旦,就在内部发出汤臣倍健向强科技企业转型的新年畅想。

然说千道万、饼再诱人,也不如白银一片:

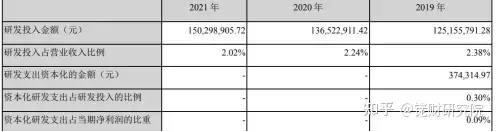

相比2021年的24亿销售费,同比增加36.30%,研发费只有1.5亿,同比仅增7.39%,前者体量是后者的16倍。研发费占营收比更是由2019年的2.38%降到2021年的2.02%。

试问,强科技型企业底气有多足?是否仍有些重营销、轻研发?梁允超靠啥“初步完成转型”?

发问不算苛求。作为保健品龙头,无论汤臣倍健还是梁允超都是关注焦点,一举一动具有风向标意义,多些严谨、谨慎没有错。

2021年9月7日,公司管理层接受调研时被问到“线下销售变革以及线上线下一体化运营机制变革对公司可能影响,是否会影响年度目标达成?”。

彼时,汤臣倍健表示,“从目前变革推进情况来看,公司管理层预判达成全年收入指引目标不会有太大的偏差”。

然几天后,2021年第三季业绩预告出炉:该季业绩较去年同期有较大下降,降幅40%-60%之间;同时收入较去年同期也略有下降。

而预降公告前,汤臣倍健高管出现集中减持。据公告称,从9月9日-14日期间,汤臣倍健董事、高管、特定股东梁水生、汤晖、孙晋瑜、陈宏四人累计减持495.02万股,占总股本的0.29%。

如此操作是否严谨负责呢?

早在2016年初,梁允超接受采访时表示,过去20年间之所以能在保健品市场公信力较低的情况下依然存活下来的一个重要原因,就是信奉“诚信比聪明更重要”,保健品也好,“互联网+”也罢,“归根到底是要让消费者信任你和你的产品。”

的确,无论消费还是资本,都是信心市、诚信市。这个发展根本,需要敬畏。

04

新答卷!一览众山小VS高处不胜寒

LAOCAI

当然,问题槽点外,财报透露出了的积极信号也不可不表。

从市场地位看,据欧睿数据显示,2021 年中国维生素与膳食补充剂(VDS)行业零售总规模 1892 亿,增速约6.6%。

汤臣倍健份额10.3%,稳居第一位。排名第二和第三的市场份额分别为6.0%、5.0%。相比上年,汤臣领先优势有所扩大。

另一方面,尽管研发端占营收比较低,但将时间线拉长:2017年至2021年研发费用分别为7726.37万元、1.03亿元、1.26亿元、1.40亿元和1.50亿元,持续增长。

产品动作也频频:2021年,汤臣倍健推出辅助降血脂新品“舒百宁”,布局心血管健康领域;发布首个个性化定制维生素概念产品,推动基础研究与精准营养的应用转化。

同时,与中国科学院上海营养与健康研究所、梅奥诊所等多家专业团队合作,从特定葡萄籽中提取出抗衰物质PCC1,能精准、高效清除衰老细胞。权威科学杂志《Nature Metabolism》发表了此项突破性成果。

从此看,尽管有不少利空因素,但吸金能力、市场地位,短期内仍难撼动。

不过,市场一日千里,王者一览众山小,也有高处不胜寒。

一方面,汤臣倍健重点切入的益生菌等领域,不仅有保健品企业逐鹿,亦有不少乳企开始布局。

另一方面,2022年1月17日,市场监管总局发布公开征求《关于发布允许保健食品声称的保健功能目录非营养素补充剂(2022年版)及配套文件的公告(征求意见稿)》、《保健食品功能声称释义(2022年版)(征求意见稿)》等文件。旨在为保健食品制定一套明晰的概念体系和遵照标准。

规范市场、教育消费者,保健品业酝酿着巨变。这是一场格局重塑的新战事,顺势赶超、捍卫优势,后浪前浪都不能掉以轻心。

汤臣倍健、梁允超将交出怎样的成长答卷?

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com