【国金研究】中直股份首次覆盖:中国直升机龙头,新机型放量,飞向新高度

国金证券研究所

高端装备制造与新材料研究中心

机械军工王华君团队

投资逻辑

中国直升机行业龙头,直20等新机型有望放量,未来业绩有望迈向新高度

(1)中航工业旗下直升机业务唯一A股上市公司,除武装直升机总装、研究所资产之外已基本实现整体上市。

(2)2018-2019年业绩开始加速,我们判断未来2-3年随着直20等新机型的逐步放量,公司相关业务有望迎来快速发展期。2019年公司收入158亿元,同比增长 21%;归母净利润实现5.9亿元,同比增长15%,扣非净利润同比增长21%。

军用直升机:陆航扩编+两栖攻击舰需求,未来几年新增需求较大

(1)陆军:是全军装备直升机最多的军种。未来几年,我国13个集团军和新疆、西藏两大军区陆航旅和空中突击旅部队直升机配备需求量较大。

(2)海军:未来几年两栖攻击舰和航母舰载直升机将新增舰载直升机需求

(3)进出口:我国每年进口若干直升机,同时有少量出口。

民用直升机:受益通用航空发展、进口替代,未来3年需求合计近120亿

近十年我国民用直升机保有量复合增速19%,进口替代空间大。假设未来几年民机保有量复合增速保持在15%左右,预计到2023年我国民用直升机新增需求800多架。如果按照均价1500万/架估算,市场规模约120亿元。

中直股份:哈尔滨分部业绩大幅提升,判断新机型开始放量,未来有望加速

(1)2018-2019年哈尔滨分部业绩大幅提升。2015-2018年景德镇分部业绩大幅提升。2018-2019年哈尔滨分部实现收入45亿元、67亿元,同比增长31%、48%;实现净利润1.2亿元、1.9亿元,同比增长79%、58%。我们认为近两年有可能是直20等新机型放量,拉动哈尔滨分部相关零部件需求

(2)关联交易:2019年与哈飞相关的金额同比增长73%。2019年公司采购及销售双向关联交易总额创新高达214亿元,同比增长27%。其中,出售商品及提供劳务的关联交易额达141亿,同比增长22%,与哈飞相关的金额同比增长73%,我们判断2019年军用直升机相关新产品交付放量。

投资建议与估值

预计2020-2022年公司实现收入194/234/269亿元,同比增长23%/21%/15%;净利润为7.1/8.3/9.2亿元,同比增长20%/18%/10%;PE为37/31/28倍。考虑公司的稀缺性,给予公司2020年44倍PE,合理市值313亿元,目标价53元。首次覆盖,“买入”评级。

风险提示

新机型列装不及预期;陆航部队扩编不及预期;新冠疫情影响超预期风险

投资要件

1、关键假设

(1)军用直升机:陆航扩编+两栖攻击舰需求,未来几年新增需求较大。(2)民用直升机:受益通用航空发展、进口替代,未来3年需求近120亿元。近十年我国民用直升机保有量复合增速19%,进口替代空间大。假设未来几年保有量复合增速保持15%左右,预计到2023年我国民用直升机新增需求800多架。

(3)我国军费保持稳健增长,直升机作为短板有望获得较快发展。

2、我们区别于市场的观点

(1)市场对国防军工的投入持续性、板块高估值有所分歧。我们认为新冠疫情后国际环境发生重大变化,考虑到2020年为“十三五”收官之年,2021-2022年为“十四五”开局之年,结合国防军工投入具有一定的客观规律,我们认为国防军工板块相对具有较高的确定性,在确定性下具有一定的估值溢价;同时考虑国防军工的战略价值,较高估值具有一定的合理性。军用直升机作为中国的明显短板,随着新机型的逐步放量,未来几年的增长确定性较高。(2)市场担心公司业绩释放节奏的不确定性。我们认为公司作为军用直升机核心零部件配套企业,业绩确认有望略早于军用直升机整体交付。随着新机型直-20逐步放量,公司成本逐步摊薄,盈利能力有望逐步提升。

(3)市场担心公司老机型产品需求的持续性。我们认为老机型产品在未来一段时间仍能保持一定的增长,一方面是陆航旅等扩编和产品更新,另一方面是海军两栖攻击舰和航母舰载直升机仍有持续性需求。

3、股价上涨的催化因素

新机型列装超预期;陆航部队扩编超预期;军工国企改革提速。

4、估值和目标价格

预计2020-2022年公司实现收入194/234/269亿元,同比增长23%/21%/15%;净利润为7.1/8.3/9.2亿元,同比增长20%/18%/10%;PE为37/31/28倍。考虑公司的稀缺性,给予公司2020年44倍PE,合理市值313亿元,目标价53元。首次覆盖,“买入”评级。

5、投资风险

新机型列装不及预期;陆航部队扩编不及预期;新冠疫情影响超预期风险

一、中国直升机龙头,近两年业绩提速

1、直升机龙头,中航工业直升机板块唯一上市平台

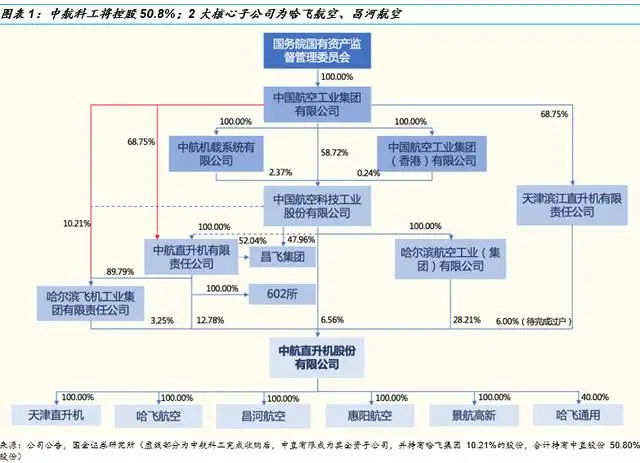

中国航空工业直升机板块A股唯一上市平台。公司是我国直升机行业和通用、支线飞机科研生产基地,其前身是哈飞股份。2013年,哈飞股份向中航直升机公司购买其持有的昌飞零部件100%股权、惠阳公司100%股权、天津直升机公司100%股权,向中航科工购买其持有的昌河航空100%股权,向哈飞集团购买其持有的与直升机零部件生产相关的资产。中航工业旗下的直升机板块零部件生产、加工及民用直升机整机业务全部注入上市公司。2014年公司改名为中直股份。

除军用直升机总装、研究所资产之外已基本实现整体上市。航空工业直升机板块的哈飞集团和昌飞集团军用直升机业务及直升机型号研制和技术预研的中航直升机所(602所)尚在上市公司体外,军用直升机零部件由上市公司提供

中航科工将为公司控股股东。中航科工于2020年2月13日公告,公司收购直升机资产的议案在临时股东大会上获全票通过,标志着中航科工收购直升机资产项目完成全部审批工作,即将进入内资股股份发行及资产交割阶段。收购完成后,中航直升机、哈飞集团和昌飞集团均将成为中航科工的全资附属公司,中航科工在中直股份的持股比例将从34.77%增加至50.80%,成为其控股股东。

集团资产证券化步伐加快。收购后,中航科工直升机将覆盖中航工业直升机板块全部资产,显著提升直升机资产证券化率。收购后产生的协同效应和规模效应将有利于中直股份与中航科工旗下直升机产业链共享基础设施,实现资源优化分配,增强市场竞争力。

2、2018-2019年业绩开始加速,未来2-3年有望迎来快速发展期

2018-2019年业绩开始加速。2019年,公司实现营业收入158亿元,同比增长 21%;归母净利润实现5.9亿元,同比增长15%,创历史新高;扣非净利润5.6亿元,同比增长21%。营收增加主要来源于航空产品交付增加。2019年航空产品营收155亿,同比增长21%,占总营收的98%。

公司近五年盈利水平保持稳定,毛利率、净利率及ROE等指标变化不大。2019年,公司整体毛利率13.92%,净利率3.72%,ROE7.4%。毛利率较2017年微降,主要系新产品毛利偏低,随着产线成熟,进入大批量生产后,规模效应凸显,将实现稳中有升,盈利空间有望进一步扩大

3、关联交易金额大幅增长,军用直升机新产品交付放量

公司直升机谱系逐步完善,基本已形成“一机多型、系列发展”的良好格局。公司是我国直升机行业和通用、支线飞机科研生产基地,现有核心产品包括直8、直9、直11、AC311、AC312、AC313等型号直升机及零部件,以及以上产品的改进改型和客户化服务,以及Y12和Y12F系列飞机,是国内航空产品制造业中少数能够依托自主研发、引进、消化国际先进技术,实现产品国际取证和销售的生产企业。

四大业务分部优势互补,覆盖直升机行业全产业链。哈尔滨分部主要生产直升机及相应直升机零部件;景德镇分部以直升机及航空零部件为主要产品;保定分部则生产航空螺旋桨、直升机旋翼毂和尾桨系统、金属和复合材料螺旋桨、风洞风扇、各类风机等产品;天津分部主要负责直升机及其它航空器、航空零部件的研发、生产、销售、维修服务。

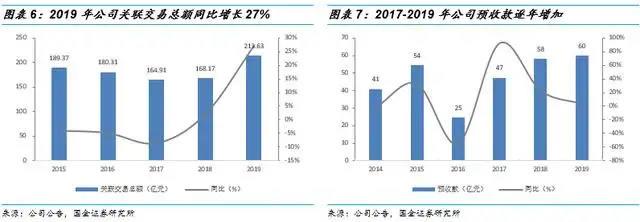

关联交易金额大幅增长,判断军用直升机交付放量。目前,军用直升机总装类资产尚在公司体外,关联交易信息可以较好地反映军机产品交付趋势。公司近三年预收款逐年增加,表明产品需求增加。

根据 2019年年报,公司采购及销售双向关联交易总额创新高达214亿元,同比增长27%。其中,出售商品及提供劳务的关联交易额达141亿,同比增长22%,与哈飞相关的金额同比增长73%,我们判断2019年军用直升机相关产品交付放量。

二、军用直升机:“陆航旅+空突旅”、“航母+两栖攻击舰”拉动需求

1、全球军用直升机:美国遥遥领先,中国发展潜力大

直升机旋翼和动力系统技术不断突破,应用广泛

1938年,在固定翼飞机发明40年后,世界第一架直升机,美国伊戈尔·西科斯基VS-300试飞成功。从此,直升机成为航空业的重要分支,目前最先进的第四代直升机,应用涡轴发动机和综合航空电子设备,电纵操作系统以及目视、声学、红外及雷达等综合隐身设计,飞行速度由最初的200km/h提升到350km/h,综合性能有了跨越式提升。

直升机起飞不需要跑道,受地形限制较少,拥有固定翼飞机不可替代的优势,具有垂直起降、空中悬停、贴地飞行和机动灵活等特点。所以,在军民用方面都得到了广泛应用。在军用方面,从物资运输到兵力投送、武装侦查与渗透、到对地攻击、反潜、通讯、救护、战场监视等,直升机均能发挥重要作用;其民用用途则涵盖观光旅游、搜索急救、消防、警务、公务航空、飞行培训、医疗救助、通信以及农林防护、资源探测等多个方面

美国军用直升机类型和数量遥遥领先,中国仅为美国的1/6

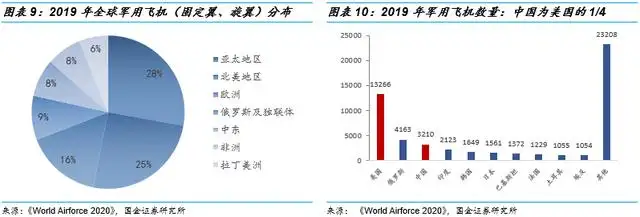

World Airforce 2020年统计数据显示,2019年全球160个国家和地区军用飞机数量已经达到53890架,主要分布在亚太地区,北美地区和欧洲地区,占总量近70%。美军拥有的军用飞机总量达13266架,占全球的25%。我国军用飞机数量3210架,仅为美国的1/4

2019年全球军用直升机总量为20489架,主要分布在北美洲亚洲和欧洲,其中,北美洲以总量5594架居于首位,占全球总数的27%。2019年全球主要国家中,美国军用直升机数量达5471架,占总量的26.7%,居全球首位。俄罗斯军用直升机数量以1481架位列全球第二,占总量的7.23%。

根据《World Airforce 2020》统计数据,2019年我国军用直升机总量903架。尽管排世界第三,但是对比美国,差距依然很大,数量上仅为美国的1/6。从机型分布上看,美国的S-70黑鹰系列直升机(3913架)占全球总量的19%,是目前应用最为广泛的武装直升机。

我国军用直升机占军用飞机比例偏低,是我军航空装备中的弱项,未来发展潜力大。我国军用直升机占军用飞机的28%,低于美国(41%),俄罗斯(36%),韩国(49%),日本(41%),法国(45%)等主要国家

美军在军用直升机的种类在全球处于领先地位,以“阿帕奇”系列和“黑鹰”系列为主要战斗直升机型。我军以米-17系列、国产直-19系列、直9系列机型、直10为主。

与美军相比,我军在型号完整度上仍有较大差距,重型武装直升机仍处于空白阶段。未来,我国将以当前机型为基础,研发重型武装直升机。

2、陆军:陆航旅和空突旅拉动直升机需求

陆航部队是陆军由平面作战向“机动作战,立体攻防”转变的标志性力量。2017年军改完成后,我军新型作战力量的数量和规模显著增加。作为陆航部队的主要作战装备,直升机的需求有望在未来几年持续放量

空中突击旅:陆军“平面作战”向“立体攻防”转变的标志

空中突击旅,陆军飞起来的“先锋”,以直升机为主要机动力量。

陆军空中突击旅由陆军航空兵和机械化步兵融合而成,是一支高度机动的部队,可用于“三维作战行动”。

我国陆军空中突击旅于2017年7月30日正式公开亮相。

3、海军:“航母+两栖攻击舰”新时代,未来几年需较多直升机

我们认为,两栖攻击舰和航母是海军直升机装备的主要需求来源,首艘两栖攻击舰下水,标志着我国进入航母加两栖攻击舰新时代,将带动海军的直升机需求。

我国进入航母加两栖攻击舰新时代。2012年,中国第一艘航母“辽宁号”正式入列。2019年12月,首艘国产航母“山东舰”正式入列,在海南三亚某军港交付海军,我国正式进入双航母时代,标志着中国已经掌握建造中型航母以及后续更大型航母的能力。2019年9月25日,我国海军首艘两栖攻击舰下水仪式在上海举行,这艘舰艇是我国自行研制的首型两栖攻击舰,具有较强的两栖作战和执行多样化作战能力。下一步,该舰将按计划开展设备调试,汽舶航行试验等工作。

两栖攻击舰和航母是海军直升机的主要需求来源。海军直升机可以在作战舰艇、两栖舰艇、支援舰船等水面舰只上实现起降,主要用于搜救、反潜、反舰、运输、侦察和支援陆战队登陆作战,在现代化海战中具有不可替代的作用

“双航母”时代开启,舰载直升机需求持续提升。在全球局部政治形势不断激烈的环境下,航母战斗群是我国海军提高攻防能力的核心。我国航母在数量和性能上与美国差距仍然很大。航母服役数量增多将提升舰载直升机需求。

舰载直升机是两栖攻击舰垂直登陆投送部队的核心。两栖攻击舰是垂直登陆思想的产物,可用直升机飞行到纵深地带,在山丘、丛林、山地、沙漠、河流、平原等任何地形上把部队投送上岸,在交通要道、指挥中枢、行政中心、军事基地周边作战,直接瘫痪敌人的战争体系。

两栖攻击舰是海军直升机最主要需求来源。2019年国庆前夕,075型首艘国产两栖攻击舰下水将显著带动直升机需求。075型两栖攻击舰和美国的“黄蜂级”两栖攻击舰吨位、尺寸相当,在标准模式下,“黄蜂级”可容纳约30架直升机,突击模式下可容纳42架直升机。

4、我国军费保持稳健增长,直升机作为短板有望获得较快发展

中国已成为世界第二大经济体,随着我国经济实力和国际地位显著提升,国防开支保持平稳增长。2019年我国国防预算11899亿元,同比增长约7.5%。2019年中国国防开支占GDP比例在1.2%左右。

美国2019财年的国防总预算为7160亿美元,约4.8万亿元人民币,是中国的4倍。2019财年美国国防预算在GDP中占比约为3.4%,远高于中国。

根据中国政府发表《新时代的中国国防》白皮书,在2017年国防费位居世界前列的国家中,中国国防费无论是占国内生产总值和国家财政支出的比重,还是国民人均和军人人均数额,都处于较低水平。

武器装备是投入重点,2017年中国装备费在国防费中的占比提升至41%。根据中国政府发表《新时代的中国国防》白皮书,2017年,装备费支出4289亿元人民币,同比增长6.3%,占国防费比例为41%,相比2010年提升约8pct。

直升机作为我军装备中的短板,我们预计未来几年有望获得较快发展

三、民用直升机:中长期受益通用航空快速发展、进口替代

1、近十年我国民用直升机保有量复合增速19%,进口替代空间大

美国民用直升机数量遥遥领先其他各国,中美差距十分明显。近十年来,我国民用直升机数量保持高速增长态势,增幅远超世界其他国家。

根据RotorSpot统计数据显示,截至2020年3月1日,美国民用直升机数量达13324架,稳居世界第一。俄罗斯、加拿大和澳大利亚的民用直升机数量均超过2000架。

我国国土面积与美国相当,但是目前民用直升机注册数量仅为1162架,不到美国1/11,每百万人均拥有量仅为美国的2%。

我国民用直升机近十年持续保持高速增长。我国民用直升机产业起步于20世纪90年代,作为通用航空产业的重要组成部分,民用直升机市场需求持续增长,现有民用直升机总量较2010年增长了464%,年均复合增长率19%。

我国主流民用直升机以海外品牌为主,国产比例仅4%,替代空间广阔。

目前,我国民用直升机96%来自国际厂商,其中,前五大厂商罗宾逊,空客,贝尔,西科斯基,莱昂纳多就占据了78%的市场份额。直升机制造商罗宾逊为我国民用直升机最大供应商,占36%的市场份额。

国产份额主要由中航工业提供,仅占4%

2、民用直升机:受益通航产业快速发展,未来3年市场空间达120亿元

国家民用通航产业政策不断出台,低空开放进程逐步推进,促进中国通航产业快速增长,通航产业有望成为区域经济发展新增长点和产业转型升级新引擎,从而带动中国民用直升机需求增长。

2010年,随着《关于深化中国低空空域管理改革的意见》的发布,1000米以下空域改革开始试点实行,国内民用直升机市场已然是一个开放的市场,迎来真正成长期。

通航产业是“十三五”重点培育和发展的产业,鼓励政策频出。根据《国务院关于促进民航业发展的若干意见》和《通用航空“十三五”发展规划》,到2020年我国通用航空将实现规模化发展,初步形成现代化民用航空体系。将建成500个通用机场,5000架通用航空器,飞行总量达200万飞行小时,年均增长19%,航空服务覆盖全国80%的人口,通用航空业经济规模逾万亿。

通航政策频出,行政审批效率有所提高,基础设施建设不断推进,投资准入限制陆续放开,通航产业成为区域经济发展新增长点和产业转型升级的新引擎。

2019年,通航飞行作业量持续上升,较2010年增长156%。通航市场快速扩张,与2017年相比,颁证通用机场数量增加2倍,达246个,首次超过运输机场;通航运营公司数量增加22%,通用航空器数量达3317架,增长19%。在新的历史机遇下,我国通航产业发展有望进入腾飞期

民用直升机应用广泛,多领域需求催生巨大增长潜力。

民用直升机优势明显,应用广泛。直升机具有垂直起降、空中悬停、贴地飞行和机动灵活等特点,进场/离场对场地要求较低,草坪、屋顶等能够容纳直升机的开阔地带均可,因此,在民用领域应用非常广泛,常见的有飞行培训、空中游览、农林作业、执法、紧急医疗、航空摄影、海洋监测、搜索救援等。

四川是我国最大的飞行培训机构—中国民航飞行学院所在地,拥有直升机数量272架,居全国首位。广东省是中信海直的基地,拥有直升机数量全国排名第二,多用于海上油气领域。北京作为全国最大电力巡线企业总部所在地,直升机拥有量120架,紧随四川、广东之后。我国航空医疗救援和转运能力建设不断加强,上海作为全国最大的直升机紧急医疗服务运营企业金汇通航的总部所在地,拥有直升机数量位居全国第四。

2019年4月,霍尼韦尔航空航天集团发布第21期涡轮动力民用直升机采购展望报告,预测2019年-2023年期间,全球民用直升机交付量将达到4000架。新直升机采购计划在中国保持稳定,比2018年增长了21%。轻型单引擎和中型双引擎直升机最受欢迎,在新采购计划中占比30%,为我国轻型民用直升机带来一定的市场空间。

受益通航产业快速发展和进口替代,我们预计民用直升机未来3年市场规模约120亿。截至2019年6月30日,我国民用直升机数量占通用航空器总量37%,是通航产业发展的重要分支。

以2019年的1162架为基础,考虑近十年我国民用直升机保有量复合增速19%,如果假设未来几年保有量保持15%左右的增速,我们测算到2023年,中国民用直升机机队规模将达到2000架左右,比目前新增800多架,按照均价1500万估算,市场规模约120亿元

四、中直股份:哈尔滨分部业绩大幅提升,判断新机型开始放量

1、核心分部哈尔滨、景德镇,2018-2019年哈尔滨分部业绩大幅提升

近两年公司哈尔滨分部核心指标增速猛增。 自2018年开始,哈尔滨分部业绩飞速提升。2018-2019年,哈尔滨分部实现收入45亿元、67亿元,同比增长31%、48%;实现净利润1.2亿元、1.9亿元,同比增长79%、58%。

在其他主要机型平稳增长的基础上,我们判断有可能是直-20等新机型相关零部件开始出现交付量的提升

2、核心机型:形成“一机多型、系列发展”的格局,未来新机型有望放量

公司现有核心军用产品包括直8、直9、直11等型号直升机/零部件以及产品的改进改型和客户服务。经过近年来产品结构调整和发展,已逐步推动主要产品型号的更新换代。

直20战术型通用直升机,于2019年国庆阅兵正式亮相。根据2019年10月1日新华社报道:“涵盖陆军航空兵现役所有主战装备的陆航突击梯队1日掠过天安门广场上空,刚刚列装部队的直-20直升机首次公开亮相。”

直-20是一款中型双发多用途直升机,填补了我军中型通用10吨级直升机几十年的空白,满足陆军“飞起来”的迫切需要,使我军直升机通用水平有了里程碑式的发展

直-20的成功研制,将填补我军中型通用直升机的空白。10 吨级通用型直升机具有吨位适中、平台改装能力强等优势,在直升机的战术应用范围内,能够承担的任务类别多,拓展能力强。

目前,我国中型直升机只有10吨级的美国黑鹰系列和13吨级的俄罗斯米-8/17/171系列,直20作为通用直升机平台,具有广阔的进口替代和装备更新换代空间

3、 AC系列民用直升机性能差距逐步缩小,未来进口替代有望提速

中直股份是国产直升机的唯一制造商,所有国产民用直升机均由公司生产,在国内处于技术领先地位。近年来积极推进产品结构调整和发展,进一步完善了民用直升机谱系。

直-9、直-11系列产品占国产直升机市场约80%的比重,产品型号涵盖1吨到13吨级各类型号,各吨级产品均有进口替代能力。

公司注重研发投入,产品科研能力不断增强。2019年,公司研发费用4.77亿,同比增长55.75%。AC311A完成航空物探系统、自动驾驶仪等任务设备改装和试飞验证;AC312E成功取得中国民航型号合格证,并即将完成首批订单交付;AC313完成电动绞车等多项任务设备适航验证;在涡轴16发动机取证基础上,AC352全面进入条款验证试飞阶段;超轻型直升机完成详细设计评审,并推动中国民航颁布轻型运动类直升机审定标准。

AC312E型直升机是公司自主研发的一款双发轻型直升机,最大起飞重量为4.25吨。2019年12月31日,AC312E获得中国民用航空局(CAAC)型号合格证,标志着该型机获得进入国内民用市场的准入证,不仅具有良好的高温高原性能,而且具有出色的平原飞行表现,是一款性能强劲的多用途直升机,该机型的成功研制有力地推动了我国直升机技术进步和产业发展。目前,公司已与中国自然资源航空物探遥感中心、哈尔滨公安、新疆公安、中国飞龙公司签订了7架订单,计划2020年全部交付客户。

AC352型直升机是公司与空客直升机公司协同研制的先进中型多用途直升机,采用双发动机、宽机身设计,最大起飞重量7.5吨。于2016年12月成功完成首飞,填补了中国民用直升机7吨级谱系的空白。该机型符合最新国际适航标准,应用大量成熟先进技术,性能优势突出。能广泛应用于近海运输、搜索救援、通用运输、警务执法、医疗救护、物资投送等领域。

AC313直升机是一款13吨级大型三发民用直升机,包括发动机在内的主要部件均实现国产,填补了我国直升机谱系4吨级到13吨级之间的空白。依据民航局CCAR-29R1规定中适用的适航要求,采用结构预留、空间预留设计准则,作为客货两用基本型研制,可按照昼夜目视飞行规则和仪表飞行规则,在陆地和无结冰条件下进行目视和仪表飞行,可满足高温、高寒气候和高原等复杂地区对直升机的使用要求。

助力我国航空应急救援体系建设。根据公司2019年年报,未来发展战略将大力发展适合航空应急救援的新产品,加速国产直升机和配套装备的研制生产,使国产直升机在国家应急救援体系建设中发挥不可或缺的重要作用。

民用直升机产品国内外市场逐步打开。日趋丰富的产品体系使公司成为国产民用直升机的唯一生产商,但与国外厂商相比,价格优势不明显,性能差距较大。近年来,公司通过走“自主研制+联合研发”的路线,与空客公司等国际一线厂商展开合作,并不断提高自主创新能力,与国际厂商差距逐步缩小,民机产品中长期进口替代空间巨大。

公司产品陆续获得购买意向协议,涉及机型覆盖公司所有民用产品,说明公司民用产品性能已开始得到用户认可。随着国内外市场的逐步打开,民用产品未来有望成为公司业绩的有力支撑。

五、盈利预测与估值:2020年合理估值313亿元

1、盈利预测:未来3年业绩复合增速为16%

根据公司公告,我们将公司业务板块分为航空产品、风机产品、其他业务,基于以下假设对公司主要业务的收入与毛利率预测。

1)航空产品:未来3年收入增速分别为23%、21%和15%

航空产品主要为直升机,占公司总收入98%。增长动力主要来自以下方面:

军用直升机:

(1)陆军:是全军装备直升机最多的军种。未来几年,我国陆航旅和空中突击旅部队直升机配备需求较多。

(2)海军:未来几年两栖攻击舰和航母舰载直升机将新增较多舰载直升机需求。

民用直升机:

近十年我国民用直升机保有量复合增速19%,进口替代空间大。假设未来几年复合增速20%左右,预计到2023年我国民用直升机新增需求800多架。

毛利率未来趋势稳中有升。随着直20产品占比提升,结构性改善,公司毛利率趋势稳中有升,未来3年毛利率分别为13.9%、14.2%、14.4%。

2)风机产品:波动性较大,我们假设未来3年保持复合10%增长

风机产品业务收入占比不到1%,每年收入的波动较大,我们假设未来3年保持复合10%左右增长。

毛利率较低。风机业务毛利率波动性较大,我们出于谨慎性原则,未来3年保持6%的毛利率持平。

3)其他业务:占比较小,收入保持个位数增长,我们出于谨慎性原则,未来3年毛利率维持在15%水平。

综上所述,我们预计公司净利润复合增速20%左右

预计2020-2022年公司实现营业收入194/234/269亿元,同比增长23%/21%/15%;归母净利润将达7.82/9.47/10.3亿元,同比增长36%/21%/9%,复合增速为20%;摊薄EPS为1.32/1.61/1.75元。

2、估值讨论:给予44倍PE,2020年合理市值313亿元,“买入”评级

公司近五年估值中枢为48倍PE,目前PE(TTM)为44倍,近期估值底部出现在2018年8月的32倍。我们给予公司2020年合理估值44倍,对应合理市值313亿元,给予“买入”评级

六、风险提示:新机型放量不及预期、新冠疫情影响超预期风险

直升机交付不及预期的风险。

新机型放量不及预期的风险;直20等新机型直升机若实际列装不及预期,则对公司业绩会有不利影响。

陆航部队扩编不及预期的风险:陆航部队若实际采购需求不及预期,则对业绩会有不利影响。

新冠疫情影响超预期风险

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com