从指数到基金,挖挖医药行业的金矿(3)

之前梳理了4个医药行业指数,以及对其特点和限制做了一些思考:

医药卫生行业发展潜力巨大,是必须配置的行业,但由于行业的特殊性,四个指数都可能不是完美的选择,寻求优秀的主动型基金也是一个思路。

习惯了指数基金的简单透明、可预期、估值直观的特点,挑选主动型基金可不是一件容易的事儿,为了找到“未来优秀”的产品,需要在多个维度进行综合考察。

影响基金业绩的因素有很多,也都是主动型基金的固有缺陷,在选择主动基金的时候要特别注意:

1)不可预测的改变,无论是投资风格、基金经理的变化。

2)冠军魔咒,业绩很难持续,热门基金年年有,而投资不能年年换。

3)规模的影响,越热门规模越大,业绩越受影响。

4)额外的成本,高管理费、托管费、申赎频繁、追逐业绩排名的各种套路。

5)仓位、持股不透明,无法准确估值和做投资决策,“主动 X 主动”很可能造成更大偏差。

01 热门医药基金

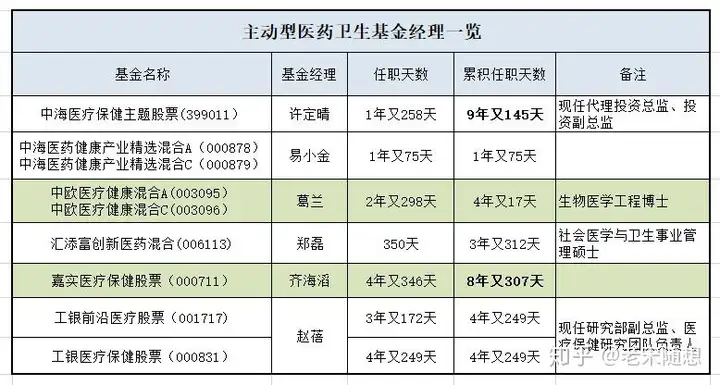

市场上的医药主题基金有很多,这里列举了一些有代表性的基金,包括:

中海医疗保健主题股票(399011);

中海医药健康产业精选混合A/C(000878/000879);

中欧医疗健康混合A/C(003095/003096);

嘉实医疗保健股票(000711);

工银前沿医疗股票(001717);

工银医疗保健股票(000831);

汇添富创新医药混合(006113)。

值得注意的是,所谓的热门,往往是现在的业绩比较好,有可能是基金的投资风格正好匹配现在的市场环境,也有可能是短期的运气,还可能是市场推广的好。

成立时间:最长的中海医疗,超过了7年。按道理最好对比3年以上的基金,但这里也加上了去年成立的汇添富创新药混合。

规模:这些基金的规模都在快速增长,最大的工银医疗,规模超过30亿;成立近1年的汇添富创新医药混合,也达到了24亿,另外的大都在6亿以上。

类型:这些基金大都是混合型,也就是债券的比例可以比较高,只是目前都以股票仓位为主;中海医疗原则上是股票型基金。

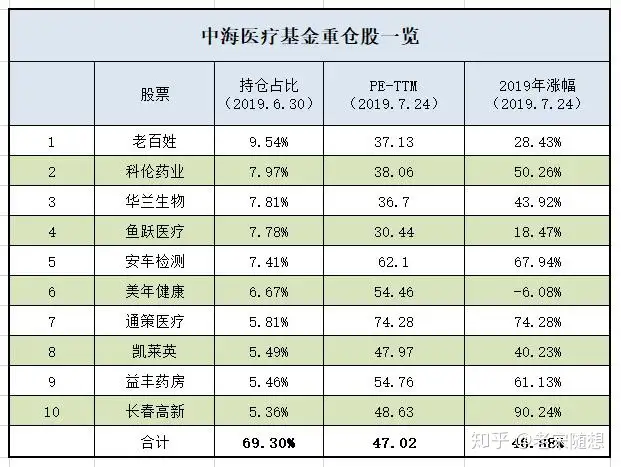

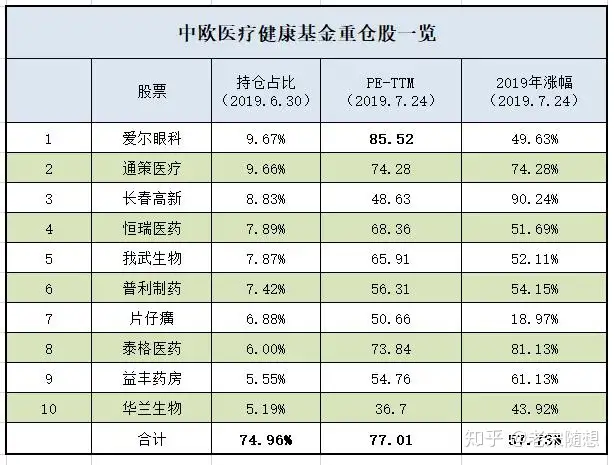

Top10持仓:这些基金的前十持仓占比都很高,最高的中欧医疗高达75%,中海医疗和嘉实医疗也差不多70%,最低的汇添富创新药也有56%,这说明基金经理都很看好最优质的个股。

投资方向:按照基金的说明,有的偏重在医疗,有的偏重在医药,有的只偏重在创新药,可实际的持仓都可能会有交叉,例如中海医疗和中海医药,最新的Top10持股近乎完全一样,也都是相同的基金经理。

02 基金经理们

主动型基金的评价,有很多标准,基金经理无疑是最重要的,风格稳健、业绩出众、在职时间长的基金经理是很抢手的。

中海医疗的许定晴和嘉实医疗的齐海滔,基金经理入行都差不多9年,可谓是投资界的老兵,许定晴现在还是公司的代理投资总监、投资副总监,之前管理过多只基金,经验和资源方面应该都不错。

管理本基金超过两年的,有中欧医疗的葛兰、嘉实医疗的齐海滔和工银医疗的赵蓓,其中赵蓓还是公司研究部副总监、医疗保健研究团队负责人,也管理者其他几只养老、医药健康基金。

在医学背景方面,中欧医疗的葛兰是美国西北大学生物医学工程专业博士,是这个医学领域的专家;汇添富创新药的郑磊,是复旦大学的社会医学与卫生事业管理硕士,应该也是业内人士。

值得注意的是:

1)中海医疗和中海医药之前的基金经理是郑磊,一年前跳槽到了汇添富公司做创新药基金的经理。现在这两只基金,应该是许定晴带着易小金在做,不知道以后会不会全放给易小金,这两只基金也非常相似,下面比较只选择中海医疗。

2)工银医疗保健和工银前沿医疗,两只基金都是赵蓓在管理,因为工银医疗的规模近30亿而近期业绩不如工银前沿,下面的比较只选择工银前沿。

因此,对过往业绩的对比,主要针对中海医疗、中欧医疗、嘉实医疗和工银前沿四只基金。

03 业绩表现

基金的业绩,可以对比过去一段时间(3个月、半年、1年、3年、5年)到现在的收益,以及过去每个季度、年度的阶段收益。虽然业绩才是硬道理,但基金的业绩很容易反复,与其选择近期的业绩王,不如选择每个阶段都相对平稳,很少大起大落的基金。

可以看到:

2019年以来,4只基金都有大幅增长,表现最好的中欧医疗超过了38%,其余3个都在33%左右;近3年以来,表现最好的中海医疗收益超过50%,中欧医疗也超过43%,大幅领先另外2个;从年度表现来看,在2017和2018年度,也是中海和中欧医疗领先,中海的波动性更小些;再退回2015和2016年度,则是嘉实医疗跑赢了中海医疗。这也体现了基金业绩的波动和回归,中药股火的时候,重仓中药股就能领先;仿制药火的时候,重仓仿制药也会好看;而现在都在说创新药的时候,谁的创新药股占比高,谁的收益就高,未来呢?搞不好又要反复,就看基金经理的本事了。

虽然中海医疗和中欧医疗近3年业绩不错,但也不是每个阶段都领先的。

在过去的3年,前2年其实是工银前沿医疗一直领先的,最后才被中欧医疗和中海医疗超越,基金业没有常胜将军。

另外,前2年中欧和中海医疗表现极为接近,在第3年中欧的波动性则明显的高于中海,这应该跟股票仓位、集中度的投资策略都有关。

把目光进一步聚焦在这两只基金,看看背后有什么样的差异。

04 中海医疗 VS 中欧医疗

这两只基金都比较火,也是很多人的推荐。

中海医疗中海医疗成立于2012年3月,大约7年半的时间,经历了3任基金经理,前3年是陈明星,中间的3年是陈磊,最近的1年半是“许定晴”、“许定晴、易小金”。

由于另外一只兄弟基金中海医药,基金经理由“许定晴”,到“许定晴、易小金”,再到“易小金”,所以中海医疗有可能以后也会委托给易小金。

虽然经过了三代基金经理的更换,中海医疗的历史表现还是非常稳健,最近1年也很抢眼,规模达到了16亿。

现任基金经理许定晴,虽然没有医药行业背景,但有近10年的基金管理经验,管理过另外5只蓝筹、能源策略等混合型基金,现在又是公司的代理投资总监,因此在投资经验、资源调用等方面很有优势。

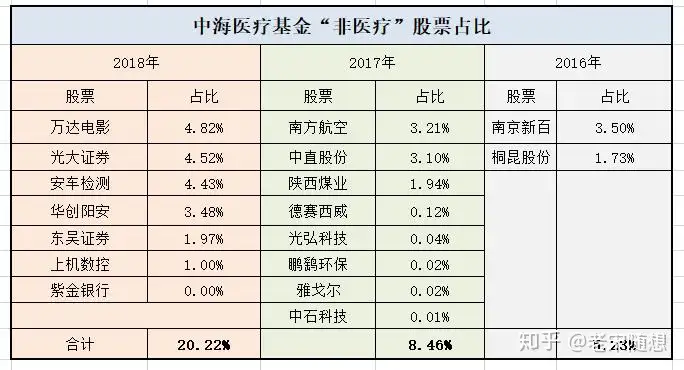

按照此基金的产品说明,“本基金投资于医疗保健主题类证券的资产不低于非现金基金资产的 80%”,换句话说,可以投资不超过20%的其他行业股票,这样的好处是可以减少医疗行业的影响,从而熨平收益。

从2016、2017、2018年的“非医疗股”持仓中,也可以看到许定晴经理的这种大手笔的股票配置。

过去3年,“非医疗股”占比从5%、8%、再到20%,可以说是充分利用了规则。

对投资者来说,好处是基金表现的四平八稳,波动性小,“非医疗股”的神来之笔还可能提高收益,坏处是从资产配置的角度,多了不少的非医疗股。

中欧医疗

中欧医疗成立于2016年9月,也将近3年的历史,基金经理一直是葛兰女士,最近1年表现抢眼,A类基金规模也飙涨到12亿。

葛兰经理,有根正苗红的医疗行业背景,是美国西北大学生物医学工程专业博士,显然对医疗行业会有深入的理解,也更会专注于核心医疗业务。

从最近3年的持仓来看,中欧医疗有2年的股票仓位、Top10仓位都高于中海医疗。

按常理,越是懂医疗,越会坚信某些长期有潜力的细分行业,比如医疗服务、创新药等,也越会坚定的持有这些“核心医疗资产”,这种方式可能会抓得到大牛股,但相对于中海医疗的风格来说,波动肯定会大些,而且业内人士的认可和股市的认可,短期内也可能出现较大的背离。

05 小结

医药医疗行业,有很多细分领域,各自有不同的发展特点。

从指数上来说,主要包括聚焦大盘医药股的“300医药”、聚焦大中盘医药股的“中证医药”、聚焦所有医药股的“全指医药”、等权重的“医药100”,以及生物医药等更细分的指数;

从主动基金来说, 本文列出的都是比较优秀的行业基金,虽然某些基金短期表现比较抢眼,长期来看也往往会有低谷期,再加上基金经理更换、投资风格变化、规模过大、追求业绩评价等不可控影响,基金业没有常胜将军,很难做出完全客观的评判。

如果对比中海医疗和中欧医疗的话,中海医疗允许20%的“非医疗”持仓,医疗股方向也比较分散,业绩表现的也很平稳,波动小;

中欧医疗,则进攻性较强,聚焦核心医疗资产,重仓有潜力的明星医疗股,但波动会相对大一些。

买主动基金,也要看估值,特别是对于持仓集中的基金来说,更容易衡量。

中海医疗,Top10持仓股包括了医药流通、体检、创新药,还包括了一只非医疗股,2019年的平均涨幅为46.88%,加权PE为47.02。

中欧医疗,Top10持仓主要是医疗服务、创新药等,2019年的平均涨幅为57.73%,加权PE为77.01。

显然,中欧医疗的重仓股,不只是仓位高,2019年涨幅更高,估值也明显比中海医疗高很多,如果真是长期大牛股的话,估值高并不是问题,业绩的持续高增长会抵消掉估值的影响,但这肯定要经历较大波动,也可能面临戴维斯双杀风险。

因此,两者风格迥异,适合不同的投资者。

推荐阅读:

主动投资,徒劳无功,被动投资,无为而治?

风险提示:此文只是本人的投资笔记,不构成任何的投资建议。市场有风险,投资需谨慎。

By 老宋随想

2019.7

-------THE END-----

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com