港交所提高印花税,我看到了些你没看到的动向

港交所提高印花税,我看到了些你没看到的动向

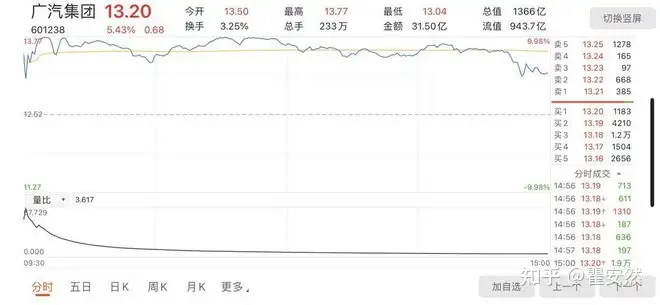

A股市场和香港市场在这个牛年的开年走的一点也不牛,想必很多投资者正在抓耳挠腮。就在这个节骨眼上,在周三香港政府却宣布提高港股交易印花税,这种政策利空来的猝不及防,使得市场交易情绪出现短期恐慌效应。

我其实也被这则消息惊到,因为港股本来就是全球最被低估的市场,(天生倒霉蛋!跟跌不跟涨),港府却在此时“出手揩油”,确实让人深感意外。

因为这明显将对港股市场形成政策利空,随着交易成本的提升,短期量化交易尤其受影响最大,很多实盘交易模型需要重新评估敞口风险,这也毫无疑问会降低港股的成交热情,进而打压港股行情。

但港府真的这么蠢么?以下是我的一些看法。

一、等待很久的一个决定

在我眼里,这绝不是突然做出的决定,港府由于面临较大的财政压力,其实早就想下刀,但是无奈港股走的太熊,美股和A股在去年7月初就开始强势反弹势头,但是恒生指数直到去年11初才开始逐渐反弹,整整反应慢了4个月,而且主要是进入2021年以来,才有明显的主升浪行情。

也就是很可能港府早就惦记着提升印花税,但是行情实在不给面子,如果过早动手的话,港股可能直接就跌下去了,这样随着成交量下降,港府即便提升了税点,也落不到啥好处。所以权衡利弊之后,只能选择忍着(老憋屈啊!尤其看着A股和美股都在涨,想必没少落泪吧)。

但是进入2021年之后,全球主要资本市场都在上涨,港股市场即便反应愚钝些,也该赶上点了。所以久等的上涨终于来了,我猜这个春节港府官员们过的并不消停,因为香港这么小的地方,只能仰仗金融业维系其竞争力,而港交所无疑就是这其中最耀眼的那颗明珠,所以想必争议是不可避免的,但在各方势力的角逐以及妥协下,最终还是在周三推出了这个“蓄谋已久的决定”。

这其实说明了港府正在面临较重的财政压力,以至于不得不祭出“杀鸡取暖”的下策,我的第一反应并不是看股市行情(因为那个不用看了,肯定下跌,倒也踏实),而是关注了一下美元兑港币的汇率,其实可以发现,几乎在港府正式宣布提高00印花税的同时,港元汇率有一个明显的下跌,因为市场已经洞察到其中风险,故而美元兑换港汇率出现短期走强,但是从周四早盘开始(尤其是下午13点之后),汇率维度逐渐回归常态,故而其实港府其实有些小得意吧,毕竟这意味着短期恐慌1天就过去了。

但是这事情就是这么简单么?我觉得并不是?以下是我继续的推理

二、耐心与急迫的矛盾

大家有没有想过港府为何牛年刚开始没几天就这么着急下刀,干嘛不等港股再涨起来些,然后再祭出提税计划呢?那样岂不是可以“名利双收”,因为那时可以堂而皇之的说:为了打击短线过热行情,引导市场情绪归于理性。

真的是财政急缺口急的揭不开锅了么?其实股票印花税大概只占到港府财政收入的5%,港府从港元的汇率的走势看,也没有太明显的急迫(否则早就对美元大幅贬值了)。我觉得是主要看到以下几种趋势,影响了港府的部分判断。

首先是美国10年期国债收益率从进入2021年以来,出现快速上冲的走势,最新已经涨到1.466%,要知道在2021年初时候,其利率仅为0.92%左右,也就是在短短的3个月不到时候内,美债利率涨幅高达59.3%,这种涨幅其实已经引起了全球专业投资者的警觉,当然精明的港府必然也会注意到。

虽然美联储主席鲍威尔在近期多次承诺“依然将延续宽松性货币政策”,但是其实作为金融世界锚定利率的“10年期美债收益率”的快速上涨意味着颇多含义。

首先,这意味着股权风险溢价率的被动降低,由于美债代表的无风险收益率的提升,其实从估值逻辑上,要求美股收益率下降,而且由于港币采取盯住美元的联系汇率制(故而港币有小美金之称),故而这必然对港股估值产生影响(其实对A股也有影响,但是港股由于是国际市场注定影响会更大),所以其实这意味着全球资本市场的牛市周期已经开始进入倒计时。

尤其是美股的估值已连续创出新高,这其实已经让全球投资者产生一种“紧张情绪”(而且比特币也出现较大回撤幅度),港府认为如果下半年熊市来了,就更没法提税了(否则无法解释在去年它为何不动手),如果那时候贸然提税,不仅会加速港股的下跌,而且甚至会成为加速全球资本市场下挫的帮凶。故而即便现在下手必然会挨骂,但那是小骂,自己也可以得到实惠(还有好几个中概股要回来可以撸一把),但若是熊市出手加税,那是要被骂死啊,而且行情不好,税基也少,反而税收减少。故而,其决定“两害相比择其轻”。

三、为啥下半年全球股市有点悬呢?

读到这里,可能有人不服了?全球股市从去年年中就开始一起反弹,凭啥说今年下半年悬呢?

其实伦铜近期凌厉的走势,已经宣告通胀预期在显著走强(注意是预期,而不是美联储主席所说的具体通胀率)。伦铜在创出近9年新高之后,并没有停下上冲的脚步,而是继续向着10000点大关挺近。这说明全球经济活力在恢复,随着企业经营预期的反转,逐渐进入到主动补库存周期。

而且细心的人会发现,美元兑换人民币汇率从1月5日开始,就稳定在6.42-6.5之前,在美债急速飙升的时候,中国10年期国债收益率走的比较“悠哉”,基本稳定在3.1-3.3%,其实这意味着A股的估值中轴止盈率应该在33倍附近,而如果日后美债收益率到2%的话其实意味着美股合理估值是50倍,而近5年周期内10年期美债收益率最高为3.148%(2018年10年份),这其实意味着在本轮美股崩盘之后如果市场跌到30倍PE那么才可能进入“估值合理区”(聪明人已经在开始琢磨美股崩盘后的抄底了)。

所以由于中国政府维系利率的稳定(考虑企业融资成本,照顾就业),而美债利率短期上涨,其实也部分抵消了美联储的超印效应,故而美元兑换人民汇率在近期进入稳定的货币走廊区间。

但是可以想见,由于人民币兑美元的被动升值,这导致去年出口外贸企业压力巨大,中国政府其实根本不想让人民币汇率这么升值(否则的话在美债快速上冲的时候,中国国债利率应该小幅跟涨才对),所以随着未来美债利率的继续上冲,利差效应会让人民币慢慢重回贬值预期(比如回到6.8-7一线),而这也意味着港股和A股将有较大承压,因为“本币贬值过程往往对应着本国资本市场走弱”,外资会优先撤离,起到抽水效应,这点想必中国高层和港府高层都已洞见。

其实近期不仅是伦铜价格,而且北美布伦特石油价格也已经涨回66美元一线,这意味着国际油价重返疫情发生前的样子。这也说明全球经济活力开始复苏(铜价更多是中国需要拉动,而油价是世界需求拉动),所以铜和石油价格的上冲趋势,已经意味着经济周期逐渐从“复苏”向“过热”转化,而且无论是现货还是期货市场中,都越发出现“预期一致性信号”(都认为会涨,所以商品价格上涨斜率陡峭,逐渐出现躁动初期迹象)。

这些信号都说明,情绪驱动下的行情推动力正在酝酿并逐渐显性,按照以往的规律,行情将在几个月后见顶。(原理是mv=pt这个公式,在前面的文章中我解释过)股市行情的预警观测指标大概是三个维度:国内PPI从高点回落、A股市场成交明显放量、以及美国突然收缩流动性。而按照时间窗口的推算,这些拐点都大概率出现在今年下半年。

故而港府考虑再三(也一定和中国高层打过招呼了),做出了这个提高印花税的决议,所以你看到的仅仅是一个新闻事件,最多是一个行情波动。但我关注的是高层做出决定的动机,并据此得出一种操盘指引,投资并不简单,它需要花很多心思琢磨,但那指的不是k线,而是更加关注估值定价以及宏观周期。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com