2022服贸会 | 神州信息一站式信贷SaaS服务平台亮相

神州信息从1985年开始涉足税务信息化建设,至今已有30余年丰富的行业积累。作为国家税务总局的核心合作伙伴,神州信息业务已覆盖全国33个省级行政区,近千人的团队中,10年以上的业务专家占到20%。

神州信息以大数据驱动业务创新为目标,通过多年在税务行业的深耕和价值挖掘,具备大数据资源获取、算力提升、数据建模、大数据治理等核心技术能力及行业场景应用能力,并以跨行业大数据融合方式为金融科技提供服务。例如,在合规、安全的大数据环境中构建复杂的企业社区网络,从产业、行业、企业等维度进行层级划分和风险分析研究,构建纳税人画像,围绕核心企业对产业链上下游不同圈层进行局部系统性风险分析和风险评估,挖掘行业中高成长性中小微企业名单。

目前我国小微企业数量庞大,已成为国民经济的重要支柱,是经济持续稳定增长的坚实基础,在促进就业方面有突出贡献,是解决民生就业的重要载体。近年来,党中央、国务院出台了一系列政策措施,在财税、金融等各方面推动了中小微企业的发展,但中小微企业的融资难、融资贵的困境依然存在。

中小微企业融资面临哪些问题

信息不对称;中小微企业普遍经营规模小,难以进行物品抵押、质押;融资成本对供需两端而言都很高。尤其近两年的疫情发展,导致中小微企业的融资需求不断扩大,但融资难度却没有下降。金融机构为中小微企业赋能,必须加强客户服务能力,降低服务成本,加强精准营销、提高风险控制能力。受政策推动、技术驱动以及市场拉动,B端信贷市场呈现蓝海,吸引各大头部机构。从普惠金融的发展趋势来看,一是数据隐私和安全管理越来越重要;二是业务场景化和客户多样化;三是支持业务能够自营和快速线上化。应对这种趋势,需要提升大数据风控的能力,包括保证业务能够快速的上线和迭代,同时提升业务质量,扩大业务的规模。

神州信息认为,普惠金融风险有四个方面:第一是行业风险,即行业未来发展、市场变化给业务带来的不确定性风险;第二是政策风险,即政策发生重大变化时可能引起的信贷市场变动;第三是信用风险,即借款人因为各种原因没有能够及时足额偿还借款而带来的风险;第四是欺诈风险,即借款人本身的欺诈情况。行业风险和政策风险是难以量化的,因为和市场及政策息息相关。但是信用风险和欺诈风险都与信贷申请者自身相关,在信贷管控流程中,可以通过规则模型和策略等手段进行量化分析。

一站式信贷SaaS服务平台的定位与服务

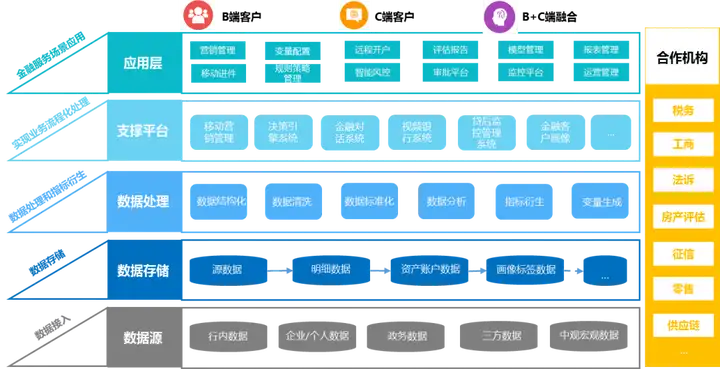

一站式信贷SaaS服务平台的定位和服务可从技术架构图中看出——包括从底层的数据接入、数据存储、数据处理和指标衍生,到上层的实现业务流程化处理以及金融服务场景应用。底层数据接入后,将数据形成资产标签进行存储,再进行数据处理和指标衍生以支持B端客户、C端客户以及B+C端客户整体的信贷风险决策。神州信息整体的风控解决方案框架以税务数据为核心,帮助企业构建信用资产账户,实现对自身信用资产的持续管理、优化和增值应用。

税务数据的特点:

第一方面,它是优质的核心数据源,因为其与财务关联性非常大,申报形式难度大、覆盖率高。第二方面,从企业注册到企业涉税信息申报,贯穿了企业的全生命周期。第三方面,其挖掘价值非常高,从税务和发票数据可以推导出企业的营业收入、业务规模,以及在行业内所处的圈层和排名。第四方面,它可以助力信贷产品的创新,并衡量企业的风险。

税务数据的主要问题:

第一,要保证整体的数据安全和监管合规,要在合理合规的情况下使用存储数据。第二,开放数据不统一,因为国家税务总局和各省的税务总局开放的字段不一致,金融机构在使用时,全国展业的情况下每个省的字段均不一致,对构建整体的数据指标体系、进行数据挖掘带来了难度。

税务数据丰富的创新应用:

第一,税务数据可以和智能风控结合应用,评价企业的信用以及刻画企业画像,做风险预警的分层。第二,税务数据可以和区块链进行整体的联合应用,保证数据的不可篡改和安全。第三,税务数据可以和多种场景进行融合应用,反映企业的一些经营情况和风险。在B端信贷业务之外,像保理业务、担保业务等和B端融合的金融业务,也可以用税务数据做风险考量。

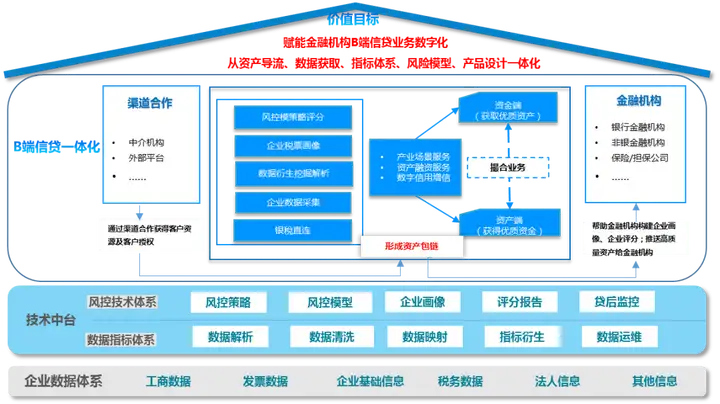

由此,神州信息构建了一站式信贷SaaS服务平台的服务框架。

最底层是企业的数据体系,包括税务和发票数据,以及工商法诉等能够反映企业风险情况的数据。第二层是技术中台,利用数据指标体系完成整体的数据治理和指标衍生,形成上层应用可以直接使用的数据。风控技术体系通过数据已经衍生出的指标,进行企业画像分析、评分报告、贷后监控等全流程的风险监控。之上是渠道合作模式,资产渠道方为资金方提供资产包链(资产包链来自合作及自营的资产渠道,把这些资产形成一个资产包链给到金融机构),辅助金融机构去做企业风险的把控和决策。一站式信贷SaaS服务平台的价值目标就是赋能金融机构B端信贷业务的数字化。服务内容包括:资产导流、数据获取、指标体系、风险模型,以及产品设计的一体化。

功能介绍:

账户数据采集——在合理合规、企业授权的情况下获取到企业的税务和发票数据,同时屏蔽各省数据不一致带来的差异性,为金融机构提供企业风险数据。

数据衍生指标——结合神州信息在税务行业的经验,将税务和发票数据的基础信息结合,包括登记信息、稽查信息、申报数据、征收数据、财务报表,以及进销项发票的上下游数据等,构建出了3200+的指标变量用于整体的风险把控。

大数据融合应用——在评价企业风险情况的时候,不仅要用到税务和发票数据,也要用到诸如工商法诉等其他数据。在整体的数据融合应用上提供包括个人数据、企业数据和其他数据,以及在什么环节应用、在什么场景下应用的大数据融合应用方案。

风控模型——构建的风控模型是一个融合模型,会有各个子模型相互独立,保证融合模型整体的可拓展性和迭代性,充分利用各维度的数据。覆盖的客群包括一般纳税人和小规模纳税人,不同的客群会有不同的产品,这样能够增加有效的区分度。在算法的选择上,目前主流应用的还是金融机构在使用的逻辑回归算法,模型库里有多种机器学习算法可供选择,整体模型从评价标准KS和AUC上来看都有很好的效果。

信用模型评价体系——从给到金融机构的信用模型评价体系上来看,评估B端企业的信用风险,不仅要评估企业数据的风险,还有个人申请者数据风险,整体模型是双重模型评价体系,包括对个人和企业的信用评估。

企业画像服务——企业账户数据全面支撑业务场景,助力金融机构拓展业务。服务价值表现为全面补足客户画像分析;风控结果交叉比对,有效提升风控水平;线上一体化流程节约人力、提高效率。

一站式信贷SaaS服务平台的特点

第一,以税务数据为核心打造B端信贷服务场景。税务数据为核心,且不仅限于税务数据。第二,同时服务于资产端和资金端,对资金端带来优质的资产和有效的风控,对资产端带来整体的企业评估报告,可以更好地进行自身信用管理。第三,整体方式支持线上SaaS服务模式,对接简单,覆盖面广,同时支持私有化。

整体的服务优势表现为:第一,一站式资产包全链服务。因为信贷业务有资产、资金、风控三大标准要素,因此为金融机构提供的资产包链包括了资产和风控。第二,直接对接产业的服务场景。第三,安全合规且高效。

目前神州信息的合作案例包括工商银行、邮储银行等,以及如百行征信、腾讯云等非银金融机构。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com