什么是量化交易的Barra多因子模型?

网上的文章主要两个版本吧,一个是翻译Barra,纯翻译,不解释,二是大神太多,根本不屑于解释很多结论是如何来的,就算大家把各种文章看完,也只是似是而非的懂了。

这篇⻓文将深入解释小环节,当然看懂本文依旧需要一些最最最基础的数学基础,我认为在大学中有学过 线性代数的或多元随机向量的课程,就算是忘得差不多了,都不影响本文的⻝用,终极目标是我们能一起一步步实操Barra模型对沪深300指数的业绩归因。本文为系列文,今天这篇解释了Barra模型为什么会出现,是解决什么实际问题,然后推导一个最基础的Barra模型。

一、为什么会有Barra模型?

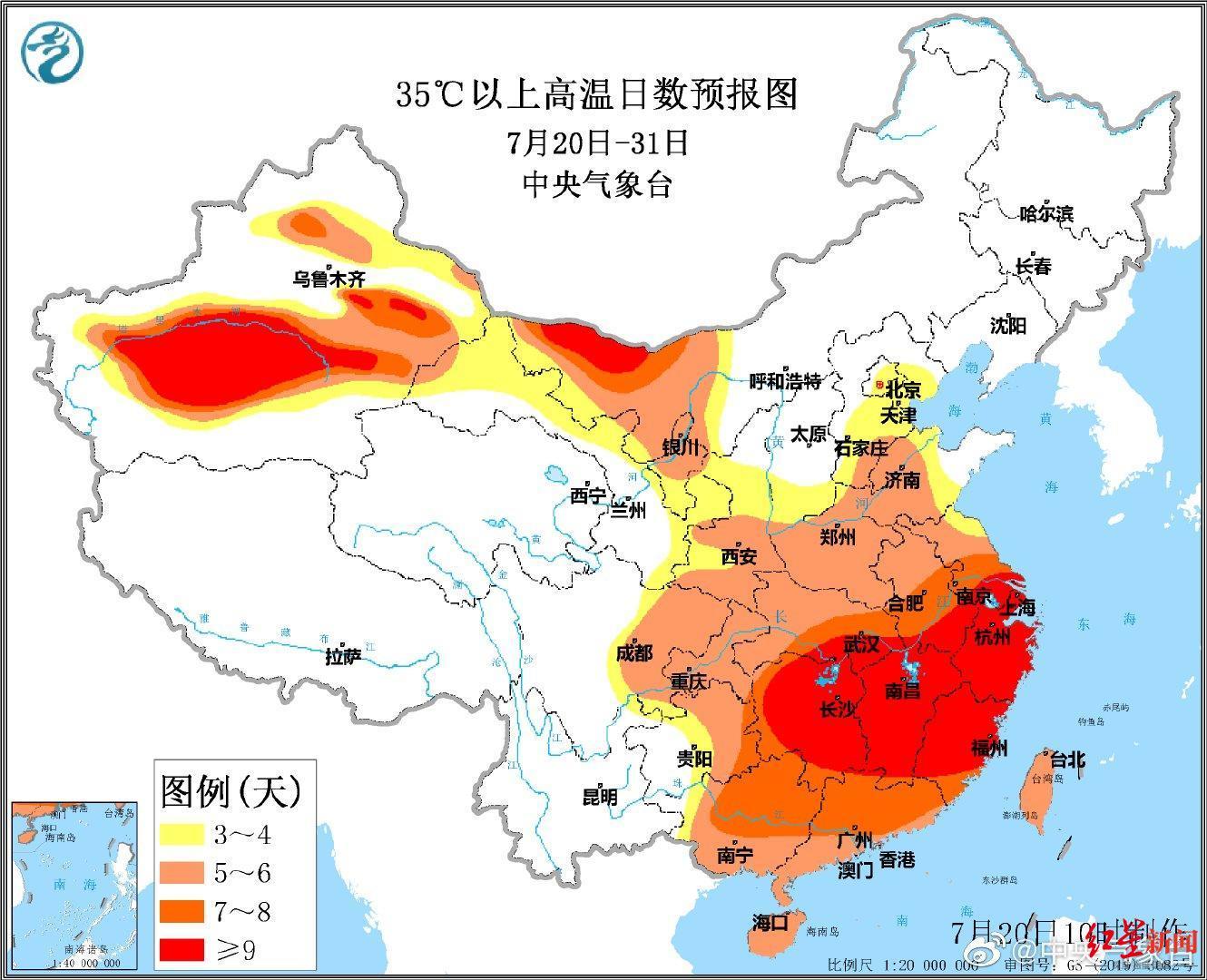

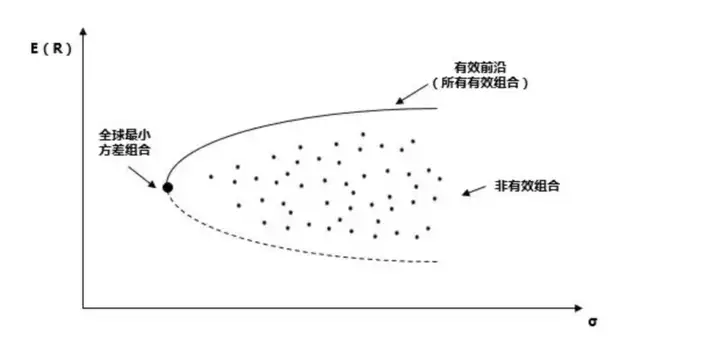

学过资产组合投资这门课的盆友,肯定对一个模型不陌生,这个模型就是Markowitz均值-方差模型,这个模型的特点呢就是通过各种资产组合分散风险,寻找风险最小化,而收益最大化的模型。然后可以画出下面这个曲线,在给定的标准差(横坐标,风险)情况下,我们可以找到一个对应的期望收益(投资收益)最大的点。

但是这种刻画风险和收益的方式:

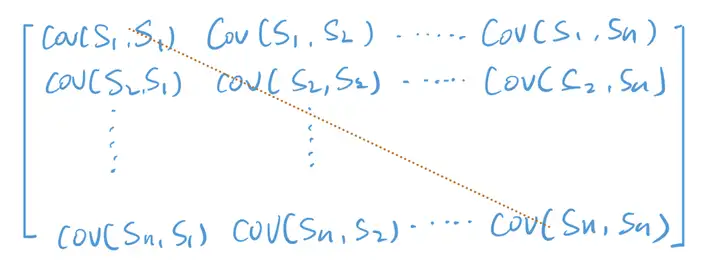

(1)需要计算全市场股票与股票之前的相关性,比如A股有5000只股票,我们就需要计算股票A和另外4999只股票的协方差矩阵:

因为这个矩阵是对称矩阵,我们仅需要计算一半的数,依然需要计算5000 * 5001 / 2 次!

(2)我们一般会选取一段历史数据比如说252天的收益率滚动计算股票的相关性,但是股票的数量远远大于252,在数学中我们这个协方差矩阵不满秩,不存在逆方差矩阵,这样我们在实际中无法使用一些估计方法。想具体了解的看这篇文章就够了:https://zhuanlan.zhihu.com/p/355241680

所以Barra模型很好的解决了上述两个问题,假设股票个数为N,Barra因子的个数为n,Barra模型将我们需要计算N*(N+1)/2 次数的模型,降到了只需要计算n * (n + 1) / 2 + n 次,因为因子个数n很少,所以我们也不用担心上述(2)的问题。

二、Barra基础版模型的推导前面说到Barra模型的基础就是认为股票的收益是由一些共同的因子来驱动的,所以假设现在市场上有K个驱动股票收益的因子,那么Barra模型的表示为:

其中:

ri代表股票i的收益率

Xik代表股票在k因子的暴露程度,也叫因子载荷,其实这个东西就是k因子对股票i收益的贡献度有多少,无论什么名字,在股票中,比如说我们说计算价值因子的对股票收益率的贡献度,我们可以使用股票的BM值来作为Xik。

ui代表股票的特质性收益率,每个股票的特质性收益率是不一样的,是无法我们用我们上述的公共因子来解释的。

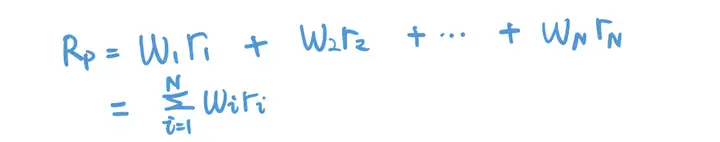

假设一个资产组合中有N只股票,股票i在组合中的权重为wi,组合的收益率可以表示为:

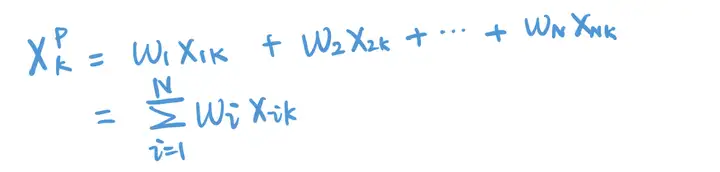

整个组合在因子k上的暴露程度就等于组合里所有股票在因子k上的暴露简单加和。

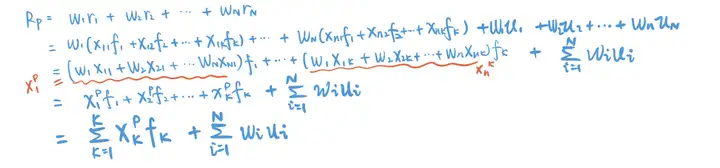

通过上述计算,我们可以按照下述流程,推导出Rp的新表达式:

这个时候发现没有我们Barra多因子模型将描述组合收益率这件事直接降为了对K个因子的收益-风险分析。我们衡量组合风险的收益会用方差,所以我们再来推导一下方差,看看计算方差时候的时候计算量是多少。

在计算之前,Barra模型有两个假设:

(1)股票的特异性收益和因子解释的收益率之间是独立的,因此因子收益率和特异性收益率之间不存在协方差。(2)不同股票的特异性收益率是相互独立的,因此股票的特异性收益率的协方差也为 0。

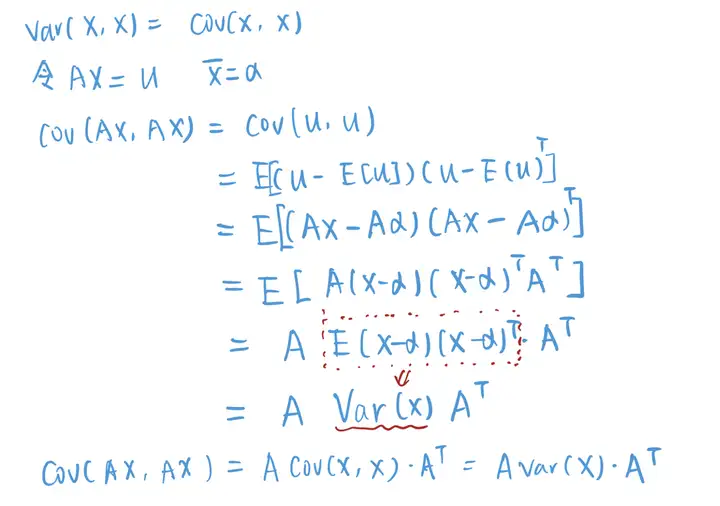

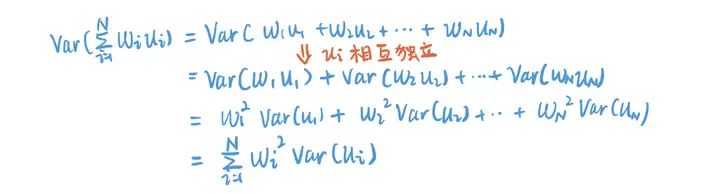

在我们推导之前,先来复习一下方差的计算基础公式:

然后我们看到组合的方差,其实就被分为了两部分。

要计算我们组合的方差的第一部分,首先我们准备一个数学公式,如下:

然后我们将组合的方差的第一部分转换为矩阵进行表达:

接着我们计算第二部分:

所以Barra最基本的模型到这里已经全部推导完毕,真的清晰,最后我们从推论出来的模型结果做一个总结

(1)从第一部分我们可以看出我们只需要求因子收益率向量的方差,也就是因子的协方差矩阵。所以我们的计算降为了计算k * (k+1) / 2,妥妥的降维

(2)Barra模型对组合风险的描述,也就拆分为了第一部分系统性风险,第二部分不能够被分散的风险。

(3)Barra模型在构建的时候要考虑两点:1是会不会遗漏到重要的因子,2是会不会因子冗余。

上周也做了版Brinson,放在知识星球了。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

下一篇:当深度学习遇上量化交易——模型篇