海证期货:市场情绪转换快 考虑空JM多J的套利策略

预判七月煤焦市场维持强势运行:利空方面,阶段性钢厂利润持续弱化,对于焦炭(1873, -2.00, -0.11%)的持续拉涨行程明显的阻力.若终端钢材表观消费出现不及预期,钢厂或将进入原料严控阶段。对于煤焦形成价格打击.利多方面,蒙煤整体进口不畅,并且国内煤矿出现减产预期,叠加澳洲进口到货量出现阶段性回落成本有所支撑。

因此未来七月行情主要关注终端钢材价格能否出现上行走势,从而扩大钢厂利润,维持相对刚性的原料需求.此外环保限产对于煤焦价格或将形成分化,从分品种供需格局来,维持煤弱焦强的格局.

从操作来看,目前煤焦维持偏多操作为主,近期由于黑色盘面情绪转换过快,可以考虑做空焦煤(1191, 0.50, 0.04%)做多焦炭的套利策略.焦炭09-01的反套策略,主要逻辑为环保压力的季节性变化.

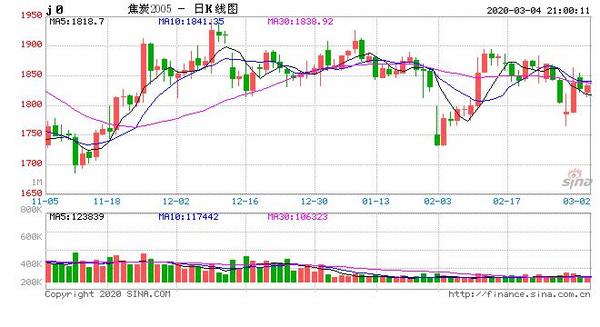

焦炭:

6月份焦炭现货价格维持上涨,焦炭完成第六轮的全面提涨,第七轮提涨钢厂焦化进入深度博弈,市场价格维持偏强运行。此轮徐州及山东地区维持一定量的限产,对于价格依旧行程较大支撑。目前产区和港口现货价格趋于平稳波动,产区山西准一1550元/吨左右,日照港口准一出库1710元/吨,平仓1800元/吨。盘面期货主力09合约出现小幅调整后起稳,月初开盘1652,上周五收盘1715,上涨63。

图1:焦炭期限走势

资料来源:Mysteel,海证期货研究所

1.需求进入瓶颈期

6月焦炭需求维持较高水平,虽然市场对于钢材环保限产预期逐步增强,但实际数据来看,高炉产量维持较高水平。Mysteel调研247家钢厂高炉开工率91.02%,环比上周降0.78%,同比去年同期增5.21%;高炉炼铁产能利用率93.35%,环比降0.07%,同比增6.54%;钢厂盈利率93.51%,环比降1.73%,同比降1.73%;日均铁水产量248.49万吨,环比降0.18万吨,同比增17.41万吨。

钢材终端需求受到季节性影响,表观消费出现明显下滑,但目前市场对于未来需求依旧保持较强预期。另外一方面,由于目前由于季节性需求衰弱,整体终端库存重新进入累库阶段.考虑到目前钢厂利润已经回落至较低水平,因此中短期整体产量或将进入瓶颈期。因此对于焦炭的需求或将形成放缓的态势。

出口方面,受疫情影响,海外焦炭需求持续不振,对我国焦炭出口造成一定压力。据海关总署发布的最新数据显示,中国5月焦炭出口量为42万吨,虽然较前一个月增加7万吨,环比大增20%,但同比下降52.22%,并继1-2月、3月和4月均创下最近7年同期最低出口量后,再一次创下7年同期新低,去年焦炭出口需求下滑约300万吨,今年出口需求预计进一步萎缩。

图2:高炉开工率

资料来源:Mysteel,海证期货研究所

2.焦炭供给持续回升,产能利用率回归同期平均水平

Mysteel统计全国230家独立焦企样本:产能利用率75.07%,同比降1.70%;剔除淘汰产能的利用率为80.47%,同比增1.80%;日均产量66.84;剔除淘汰产能的焦企开工率继续回升,预示各地环保政策执行依旧偏弱,仅仅徐州地区的产能退出导致整体产能利率出现下滑.焦炭价格在第六轮提涨后获得较好利润,因此开工率或将维持高位运行;本周焦企开工基本持平,徐州有退出产能影响,西南、华北等地也有相应的增产。

目前焦炭平均利润位置在300以上附近波动,在钢厂盈利能力进一步回落至100元/吨附近,焦炭利润将明显受到压制。Mysteel煤焦事业部调研全国30家独立焦化厂吨焦盈利情况,全国平均吨焦盈利365.55元;山西准一级焦平均盈利384.25元;山东准一级焦平均盈利421.57元;内蒙二级焦平均盈利319.4元;河北准一级焦平均盈利385.53元。焦炭产量逐步进入相对饱和状态,焦企依然将开足马力生产,因此短期供给压力依旧存在。

图3:全国焦炉产能利用率

资料来源:Mysteel,海证期货研究所

图4:焦化利润追踪

资料来源:Mysteel,海证期货研究所

3.港口库存逐步去化 终端库存回升

6月焦企和钢厂焦炭库存保持平稳运行,山东、河北等个别钢厂增库明显,焦化近期上货积极,钢厂有进一步增库趋势.港口贸易商采购谨慎,港口继续去库,另近期港口有部分焦化厂资源出货意愿明显增强。从mysteel数据来看,焦炭库存89.73,维持相对低位。而港口库存呈现明显区划,最新Mysteel港口焦炭库存:天津港24减2,连云港3减0.5,日照港101减2,青岛港158减10,总库存286减14.5。而从终端库存来看,钢厂焦炭库存485.96,平均可用天数14.79天;鉴于目前终端库存仍处于相对高位,若终端产量出现回落,那么焦炭价格或将逐步承压。

图5:焦炭港口库存

资料来源:Mysteel,海证期货研究所

图6:焦化厂与钢厂库存

资料来源:Mysteel,海证期货研究所

图7:110家样本钢厂焦炭总库存

资料来源:Mysteel,海证期货研究所

焦煤:

各地煤企在价格上坚持平稳运行策略,而后期疫情爆发导致下游原料紧张,价格在短期内迅速上涨,但由于煤矿复产进度加快,供应量快速回升,供需矛盾逐渐加剧,煤价呈持续回落态势。截止6月30日,临汾主焦报价1320元/吨同比降330元/吨,长治瘦主焦报1250元/吨同比降280元/吨,子长气煤报740元/吨同比降230元/吨,济宁1/3焦煤报1100元/吨同比降360元/吨.随着焦炭价格的六轮上涨,焦煤得以小幅拉涨,但前期库存基数及下游按量采购需求并不支撑煤价大幅上涨,其中安泽主焦煤涨幅相对较为明显。

图8:焦煤主产区汇总价格

资料来源:Mysteel,海证期货研究所

从国内供给来看,其中炼焦原煤占全国原煤产量的29.45%,在煤炭年产量达到33-36亿吨的情况下,炼焦原煤年产量可达9.7-10.6亿吨,按照当前全国平均洗选率48.9%测算,2020年1-5月全国原煤产量147130万吨,同比增长0.9%,1-5月全国炼焦原煤供应量在4.33亿吨左右,炼焦精煤约2.1亿吨。从国内供给角度来看,目前焦煤供给依旧处于相对宽松阶段.

进口煤方面,海关数据显示,2020年5月份,中国进口炼焦煤479万吨,同比减少113万吨,下降19.1%,环比减少150万吨,下降23.8%。1-5月份,累计进口炼焦煤3186万吨,同比增长7.1%,已远超去年同期累计值。其中5月份中国从澳大利亚进口炼焦煤207万吨,同比增49.6%,其次排名是蒙古国,5月进口炼焦煤171万吨,同比降51.6%,澳洲及蒙古两个国家5月份合计进口炼焦煤378万吨,占全部进口炼焦煤量78.9%。

目前全球区域性疫情存在较大不稳定性,口岸依然维持谨慎通车,短期来看,蒙煤通关量将受疫情好转支撑继续回升,进入下半年,通关量或将回归800车左右的高位水平,但值得关注的是国内需求并不乐观.澳煤发运量主要输入中国支撑需求,进口量短期难以大幅下滑。下半年市场来看,多个港口全年进口额度所剩无几,在进口政策加严趋势下,预计下半年澳煤进口量将出现明显萎缩,因此在需求支撑下,澳煤市场价格相比蒙煤存在支撑。

图9:进口港口焦煤库存

资料来源:Mysteel,海证期货研究所

从消费端看,目前焦企产能利用率维持高位水平,受到销售及利润因素影响,对于原料采购积极性较强,焦化厂出现明显补库状态,国内疫情影响力度继续减小,产业开工和复工基本维持在高位,需求维持较高水平。从库存来看终端110家钢厂炼焦煤库存793.88,平均可用天数15.81天;喷吹煤库存322.86,平均可用天数12.81天。而230家独立焦化厂库存炼焦煤总库存1468.77,平均可用天数16.52天。从数据来看,整体终端维持小幅累库状态,其中中小焦化厂累库积极性明显高于钢厂和大型焦化厂,对于短期市场价格形成明显支撑.预计在焦炭价格钢厂利润低位状态难以保持较高的利润,因此焦煤持续上行动力逐步衰弱,最终价格反弹空间会很有限。

图10:独立焦化厂焦煤库存

图11:钢厂焦煤库存

行情小结

预判七月煤焦市场维持强势运行:利空方面,阶段性钢厂利润持续弱化,对于焦炭的持续拉涨行程明显的阻力.若终端钢材表观消费出现不及预期,钢厂或将进入原料严控阶段。对于煤焦形成价格打击.利多方面,蒙煤整体进口不畅,并且国内煤矿出现减产预期,叠加澳洲进口到货量出现阶段性回落成本有所支撑。

因此未来七月行情主要关注终端钢材价格能否出现上行走势,从而扩大钢厂利润,维持相对刚性的原料需求.此外环保限产对于煤焦价格或将形成分化,从分品种供需格局来,维持煤弱焦强的格局。

从操作来看,目前煤焦维持偏多操作为主,近期由于黑色盘面情绪转换过快,可以考虑做空焦煤做多焦炭的套利策略.焦炭09-01的反套策略,主要逻辑为环保压力的季节性变化。

海证期货 蒋海辉

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

来源: 新浪财经

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com