30年期国债期货上市,有哪些策略值得关注?

文 |叶倩宁

编辑 | 杨兰

审核 | 浦电路交易员

摘 要

30年期国债期货合约将于2023年4月21日上市。由于30年期国债期货具备久期长、价格波动大,同时与长期限国债政府债久期匹配的特点,该品种上市受到套期保值、交易型等各类投资者的广泛关注。一般而言新品种上市初期流动性有一个逐步增长的过程,同时投资者结构尚不完备、交易策略和风险管理模式尚不成熟,容易出现定价偏差,本文将聚焦上市后短期内30年年期国债期货品种上将有哪些值得关注的交易策略展开讨论。

参考10年、5年、2年期品种的上市经验,初期阶段期现价格可能出现比较大的定价偏差,进而带来期现交易策略机会。参照其他合约运行水平,目前5年期与10年期活跃合约的隐含利率与CTD券利差在5-7bp附近。按照TL2306合约公布的挂牌基准价和可交割券最新收盘价,220008.IB和180017.IB成为CTD券的概率偏高。

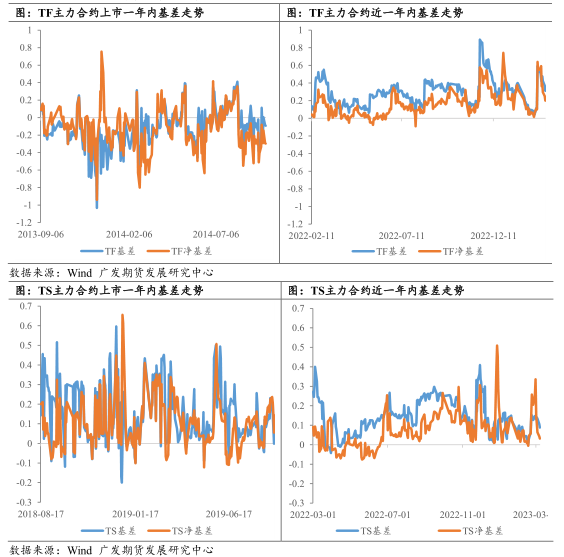

我们以流动性相对更好的220008作为CTD券参照:假设上市后TL2306的价格隐含利差处在5-7bp附近,依据220008最新价格计算,TL2306基差可能在0.77-0.98元。上市以后如果30年期国债期货隐含利差明显偏高、基差偏阔,投资者可以尝试参与基差收窄策略。相反如果上市后30年期国债期货隐含利差明显偏低,甚至出现期货升水,投资者可以结合IRR策略尝试参与基差做阔策略,IRR收益将为该策略提供有效安全垫。此外,参照其他品种上市一年内基差运行情况,对比近一年基差运行水平,初期基差与净基差明显波动幅度更大,将会出现较多的期现策略交易机会,值得持续关注。

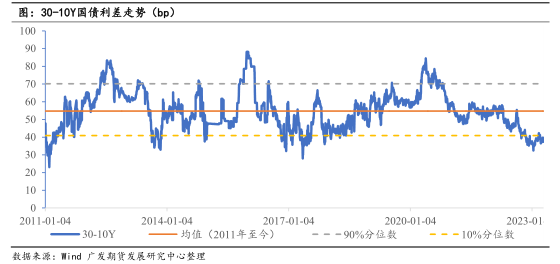

从30-10年国债利差来看,当前处在历史低位。从均值回归的角度看,利用国债期货做阔30-10年利差策略值得关注。当然如果短期配置需求较强、资金偏松带动债市继续走强,投资者对超长债配置需求增强,叠加TL合约上市带动30年期现券流动性好转,也可能在短期内进一步带动30-10年国债利差下行。如果上述情况发生,投资者也可以等待利差进一步下行之后再介入利差做阔策略,或可获得更好的风险收益比。

正文

30年期国债期货合约将于2023年4月21日上市。由于30年期国债期货具备久期长、价格波动大,同时与长期限国债政府债久期匹配的特点,该品种上市受到套期保值、交易型等各类投资者的广泛关注。一般而言新品种上市初期流动性需要逐步攀升,同时投资者结构尚不完备、交易策略和风险管理模式尚不成熟,容易出现定价偏差,本文将聚焦上市后短期内30年年期国债期货品种上将有哪些值得关注的交易策略展开讨论。

0

1

单边交易策略

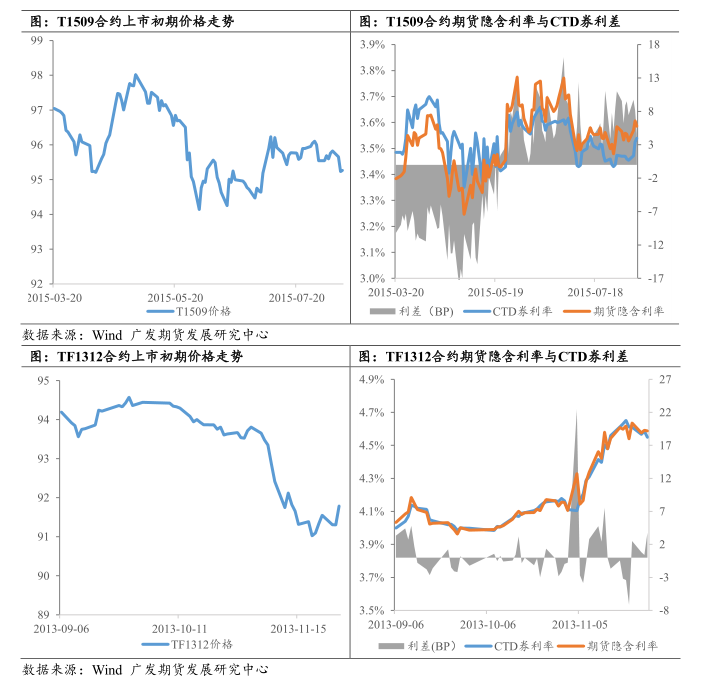

T1509合约上市首日价格波动幅度较大,振幅达到1.48%,首日价格上涨0.2%,其后15个交易日左右的时间震荡下跌。TF1312合约上市首日振幅0.42%,首日价格下跌0.05%,上市4个交易日左右持续下跌,其后震荡回升。TS1812合约上市首日价格振幅0.33%,首日价格下跌0.24%,其后10个交易日左右价格震荡上行。从各品种上市后短期走势来看,并没有特别的规律,和当时现券的市场行情关联更为密切,国债期货市场各品种合约单边价格走势一致性很强,在单边策略上应参考对债券市场整体短期方向的判断。

此外,上市首日成交量大、价格震荡幅度较高,从各期限品种上市首日情况来看,整体呈现久期更长的品种上市首日波幅更大的情况,由于30年期国债期货可交割券久期长于其他品种,预计上市首日价格波动幅度有可能超过10年期合约,单边交易风险较高。相对而言,在初期市场波动幅度较大的阶段可更多关注双边策略。

0

2

期现套利策略

参考10年、5年、2年期品种的上市经验,初期阶段期现价格可能出现比较大的定价偏差,进而带来期现交易策略机会。TF1312合约上市初期,国债期货市场还未实行空头举手交割制度,在双方举手交割制度下首日期货小幅贴水,基差0.08元,隐含利率与CTD券利差3.3bp,且整体在零值附近波动。

T1509合约上市首日,期货价格上涨,当日期货升水现货,基差-0.9元左右,期货隐含收益率-CTD券收益率利差在-10bp左右,其后隐含利差保持在负值运行一段时间后才伴随价格下跌逐步上升至正值水平。TS1812合约上市首日出现较大幅度下跌,当日基差在0.14元附近,期货隐含利差处在19bp的高位水平,期货定价明显相对现货偏低。

空头入场明显压低期货价格的情况下,短期内一定程度上牵引CTD券收益率小幅上行,同时期货隐含利率下行向现货靠拢,进而带动隐含利差在10个交易日左右由首日的19bp快速下行至8bp左右。因此投资者需要关注上市初期是否出现明显的期现定价偏差,例如期货升水,或者大幅的期货贴水,进而依据价差回归的思路选择期现策略交易方向进行套利策略构建。

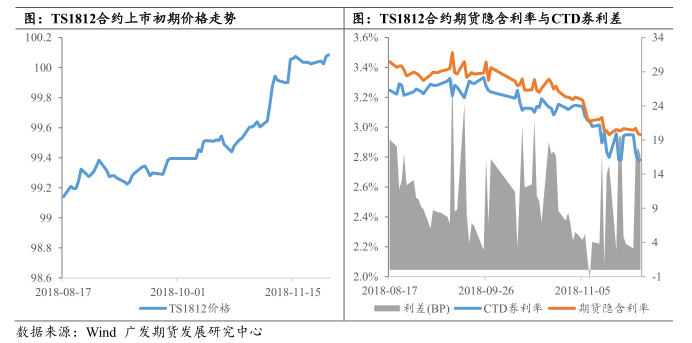

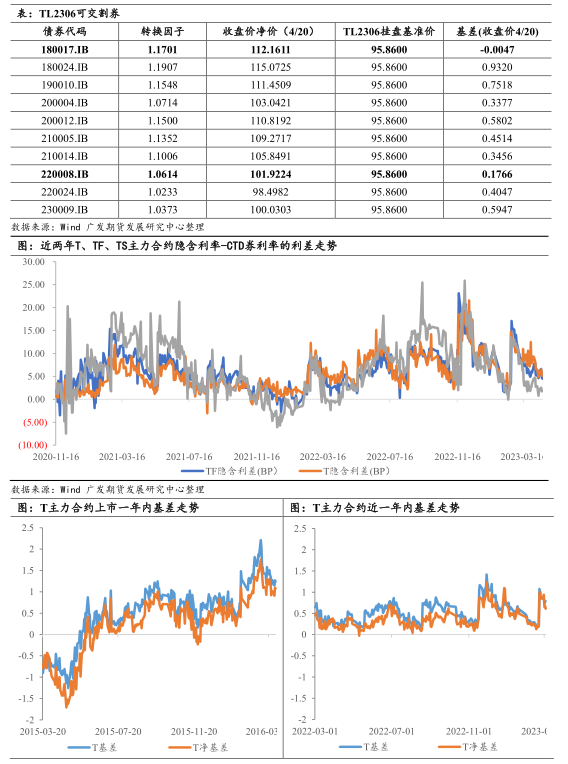

由于国债期货的空头举手交割制度,空头具有可交割券的选择权,转换期权价值存在使得中长期来看国债期货保持小幅贴水,期货隐含利率-CTD券利差处于正值状态。从近两年的活跃合约运行情况来看,三个品种隐含利差运行保持较好的一致性。近两年,T活跃合约隐含利差均值在5.8bp,90%分位数为10.6bp,10%分位数为1.7bp;TF活跃合约隐含利差均值为6.2bp,90%分位数为11.1bp,10%分位数为1.6bp;TS活跃合约隐含利差均值为7bp,90%分位数为14.6bp,10%分位数为-0.5bp。

参照其他合约运行水平,目前5年期与10年期活跃合约的隐含利差在5-7bp附近。按照TL2306合约公布的挂牌基准价95.86,以及目前该合约可交割券4月20日的收盘价测算,220008.IB和180017.IB的基差偏低,成为CTD券的概率偏高。180017作为老券流动性差容易出现定价偏差,我们以流动性相对更好的220008作为CTD券参照:假设上市后TL2306的价格隐含利差处在5-7bp附近,依据220008最新价格计算,TL2306基差可能在0.77-0.98元。

上市以后如果30年期国债期货隐含利差明显偏高、基差偏阔,那么期货价格可能相对现货价格低估,由于TL2306合约上市运行一个星期以后,将进入5月移仓换月阶段,临近交割月基差倾向收敛,因此基差宽阔的形态理论上难以持续,投资者可以尝试参与基差收窄策略。相反如果上市后30年期国债期货隐含利差明显偏低,甚至出现期货升水,投资者可以结合IRR策略尝试参与基差做阔策略,IRR收益将为该策略提供有效安全垫。此外,参照其他品种上市一年内基差运行情况,对比近一年基差运行水平,初期基差与净基差明显波动幅度更大,将会出现较多的期现策略交易机会,值得持续关注。

0

3

跨品种策略

从30-10年国债利差来看,当前处在历史低位。2010年以来30-10Y利差90%分位数在70.16bp,10分位数在40.9bp水平,均值在54.8bp附近,4月17日30-10Y利差37.37bp,处在4.2%的历史分位数,整体也处在偏低的水平。从均值回归的角度看,利用国债期货做阔30-10年利差策略值得关注。

当然从短期市场行情来看,一季度经济数据公布后及至4月底前,将进入基本面数据真空期,当前市场对后续需求复苏持续性仍存疑,资金面仍稳健且处在机构配置需求释放阶段,债市投资者对超长债配置需求较强,在这种情形下,叠加TL合约上市带动30年期现券流动性好转,也可能在短期内进一步带动30-10年国债利差下行。如果上述情况发生,投资者也可以等待利差进一步下行之后再介入利差做阔策略,或可获得更好的风险收益比。

免责声明

报告中的信息、意见等均仅供查阅者参考之用,并非作为或被视为实际投资标的交易的建议。投资者应该根据个人投资目标、财务状况和需求来判断是否使用报告之内容,独立做出投资决策并自行承担相应风险。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com