迪安诊断,老乡别跑!

小时候经常扁桃体发炎,每次去诊所,大夫都会拿起冰凉的压舌板看嗓子发炎情况。压舌板带来的呕吐感,非常不适。

看完后,淡淡留下一句,打针吧。

没想到,割掉扁桃体这么多年,又找回了那种感觉。

不过这次用的不是压舌板,是核酸检测棉棒。那种支配童年的恐惧,太熟悉了。

最近随着疫情的反反复复,全国各地都出现了散发疫情。而解决的最佳方式,就是第一时间斩断传播链,如果因为各种原因没能压制住第一波传播,那么后续最佳方式就是全员核酸。

青岛、深圳、吉林等地用这种方式证明,配合全员核酸,动态清零是行之有效的。

显而易见,2020年以来,做核酸检测的企业,都发财了。

其中,迪安诊断是从事该领域比较早的企业之一,所以公司的业绩和市值双双喜迎增长。

一、差强人意的业绩

在星空君的想象中,迪安诊断的业绩趋势图应该是炸裂式一行白鹭上青天的,然而事实情况是:报告期内公司实现营业收入130.83亿元,较去年同期增长22.85%;实现归母净利润11.63亿元,较去年同期增长44.83%。

数据来源:同花顺iFind,制图:诗与星空

虽然增幅也算不错,但和动辄全员核酸的现状相比,公司的业绩并不是那么符合想象。

是什么原因呢?

主要有两个,一是核酸检测的价格走低,2020年以来,星空君因为出差等原因自费做核酸检测的价格从120元、100元、80元、60元直至现在的8元4元越来越低;二是为了提高检测效率,开启了混检模式,甚至从最初的10人混检改为了20人30人混检,也大大降低了政府采购成本。

这种情况下,市场上对核酸检测的需求虽大,但核酸检测服务的企业,营收和净利润增幅却非常有限。

公司近年来的毛利率变化不大,说明随着技术的革新和产能的提升,辛辛苦苦“压榨”出来的毛利空间,都被医保局集采的谈判代表压下去了。

当然了,和大多数行业相比,这个成绩也已经相当不错。

星空君更关心的,是公司赚了的钱,拿去做什么了。

二、钱去哪儿了

对于一夜暴富的企业来说,最值得关注的报表,是现金流量表。

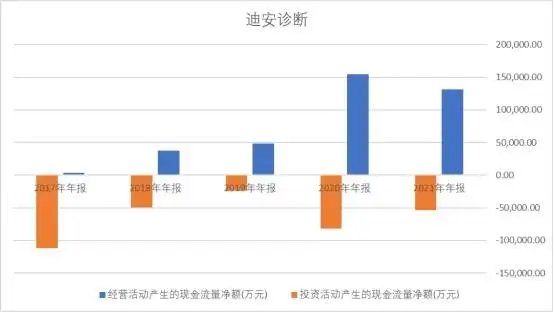

应该说,2019年开始,公司的经营性现金流量净额就非常好看了,经过2020年、2021年两年的业绩暴涨,公司的现金流运转优秀。

数据来源:同花顺iFind,制图:诗与星空

简单测算下,公司疫情这两年经营性现金流量净额合计超过28亿。用来购建固定资产在建工程的现金大约10.7亿,粗略计算,除了和筹资相关的现金流入流出外,公司“闲置”现金大约17亿。

资产负债表显示,公司账面现金(含理财)大约26亿,比2019年多了10个亿。

另外有7个亿的“亏空”,主要用在筹资性现金流出。

筹资性现金流出主要包括偿还贷款、支付分红款等项目,那么,公司这些钱,是去偿还银行存款了吗?

非也,资产负债表显示,公司的长短期借款,还多了3个亿。

那么,剩下的钱干什么去了?

一是分红,不过公司分红不算很多,两年大约2个多亿;

二是往来款,2020年发生了1.68亿;

三是租赁负债支付款,2021年发生了1.99亿;

四是支付给少数股东的收购款,两年1.8亿。

什么是往来款?公司未在年报中做详细解释,一般来说,往来款是借给关联方或者非关联方的资金周转款。

那么,叩击灵魂的问题来了,为什么在账面现金26亿的情况下,不去还贷款,还要继续借呢?

三、并不那么“靠谱”的客户群

这和迪安诊断的经营模式有关:网点太多。

迪安诊断旗下163家并表子公司,合计净利润14亿,其中杭州迪安一家净利润11亿,这意味着其余160多家子公司大多数是微薄利润甚至亏损的。

遍布全国的子公司都需要资金周转,每个子公司账面留一点资金,并表后金额就非常巨大,但这些资金无法统筹使用。

表面上看,公司的核酸检测产品主要是各地政府采购,但实际上结算周期并不顺畅,甚至还有不少坏账。

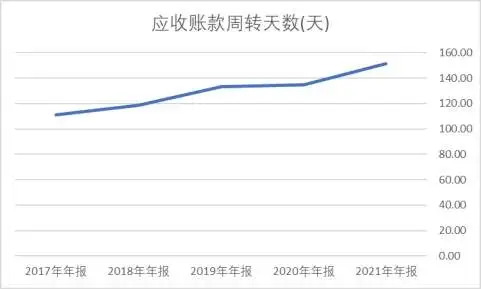

数据来源:同花顺iFind,制图:诗与星空

公司的应收账款周转天数逐年变差,2021年坏账接近1个亿。

四、并购隐患开始显露

2016年起,公司开始了大规模并购,到2018年达到巅峰。

由此带来的代价是商誉在2018年高达18.59亿,但这部分并购的企业并不是全部那么优秀,一部分经营不善,到2020年,趁着公司业绩不错,悄悄计提了4.46亿的商誉减值准备。

2021年不再计提商誉减值准备了,又悄悄的计提了2.7亿的长期投资减值准备。

什么是长期投资减值准备?

上市公司并购的时候,账面金额会计入长期投资减值准备,溢价金额会计入商誉。比如一家子公司账面100万,上市公司150万买下来,那么100万计入长期投资,50万计入商誉。

计提长期投资减值准备,意味着并购的这子公司,十分的差劲。

星空君查了下公司的长期投资,发现历年来计提的减值准备还不少,2021年主要来自于广州迪会信医疗器械有限公司,计提了2.27亿的长期股权投资减值准备。

所以,公司名下这163家绝大多数不赚钱的子公司,账面23亿左右的商誉和长期股权投资,未来还要计提多少商誉减值准备和长期股权投资减值准备?

五、老乡别跑!

据同花顺iFind,公司创始人、董事长陈海斌正在有条不紊的减持股份。

疫情之前的2019年,陈海斌持有股份32.78%。

经过两年业绩暴涨,陈海斌持有的股份已经减少到26.38%。不仅如此,陈海斌还质押了大约30%左右的股份。

在业绩史上最佳的时候,大规模减持股份,是为了什么?

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com