领涨同类偏债型基金 广发招享收益风险性价比突出

在去年波动加大的市场环境中,具有攻守兼备特性的“固收+”产品业绩和规模双双出现分化,其中个人投资者的持仓表现尤为敏感。近期,申万宏源证券在《固收+基金持有人结构分析:个人投资者篇》一文中指出,个人投资者在挑选“固收+”时,更看重产品过去一年的收益风险性价比:过去一年的区间收益、夏普比率、Calmar比率越高,个人投资者持有的基金份额增长越多。

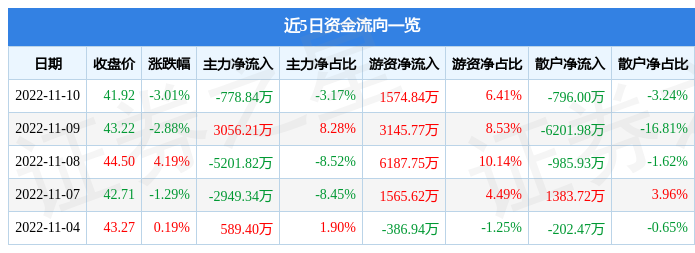

广发招享混合,正是2022年获得个人投资者增持最多的3只偏债混合型基金之一,被增持份额达到9.17亿份。银河证券统计显示,广发招享2022年净值小幅下跌1.13%,同期偏债型基金的平均跌幅为3.71%;从收益风险性价比指标来看,广发招享的sharpe和Calmar比率分别为-0.03和-0.22,而同期偏债型基金sharpe和Calmar比率均值分别为-0.07和-0.39。

2022年的业绩数据,反映出广发招享在股债行情较差的2022年具有较好的抗跌性,相较同类体现出更高的性价比。步入2023年,在A股市场回暖的背景下,广发招享也表现出较好的收益弹性。银河证券统计显示,截至3月31日,广发招享过去一年收益率为4.91%,排名同类前8%(46/584),Calmar比率达到1.18,明显优于同期同类基金的Calmar比率(0.39)。

资料显示,广发招享成立于2020年4月22日,是股票投资范围为0-30%的偏债混合型基金,基金经理张芊。截至今年3月31日,基金成立以来的累计回报27.66%,年化回报8.66%。银河证券统计显示,同类188只偏债型基金中,同期年化回报在8%以上的仅30只左右,而跟它同期成立(指同样成立于2020年4月)的13只产品中,年化回报超过8%的产品,仅有广发招享。从风险控制来看,基金成立以来夏普比率显著高于同类平均,卡玛比率在188只同类基金中排第11位。

优秀的业绩背后折射的是基金经理的投资理念和方法。广发招享成立以来的多期定期报告显示,张芊在广发招享的管理上具有以下几个特点:纯债方面,结合市场行情灵活调整持仓券种结构、组合杠杆和久期分布;股票方面,既有大市值的白马股,也有小市值的成长股,行业配置相对均衡,择机适度偏配,个股分散注重风控;转债方面,左侧进左侧出,精选行业和个券,在性价比不高时降低仓位。此外,基金经理善用股指期货、国债期货等衍生工具和打新策略,丰富收益来源。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com