五洲国际的故事谢幕了,真正商业地产的故事才刚开始

回望2017年11月20日五洲国际集团董事长舒策城曾经高光出席观点地产在香港举办的“2017年度中国商业地产TOP100暨商业表现奖颁奖典礼”,获颁第43名,曾经的地产前50强,却在2020年3月13日接获香港联交所发出的函件,指出由于该公司证券已自2018年9月3日起暂停于联交所买卖;及该公司无法于2020年3月2日前履行复牌指引,联交所上市委员会根据上市规则第6.01A条决定取消该公司的上市地位,即除牌决定。

该函件中指出,如公司决定不根据上市规则第2B章申请将除牌决定提呈至联交所上市覆核委员会覆核,则最后上市日期为2020年3月27日,而该公司股份的上市地位将自2020年3月30日上午9时起取消。

然五洲国际不甘被取消上市地位,在2020年3月24日根据上市规则第2B.06(2)条向上市(覆核)委员会提交请求,要求覆核除牌决定。但该动作相信只是缓兵之计,最终联交所上市委员会仍会维持原决定,特别是在香港联交所于2019年修订了上市规则中有关上市委员会决定的覆核架构之后,上市委员会对于“取消上市资格”的重大决定只有一次覆核,取代原有的两层覆核架构,而上市上诉委员已经被取消。

1

短命的上市公司

成立于2004年的五洲国际(HK.01369),总部位于江苏无锡,辉煌时期,该公司开发项目遍布全国27个城市,共有42个运营项目,总建筑面积超过1200万平方米,多次获得“最佳商贸物流开发运营商”、“中国商业地产10强”、“中国民营企业500强”、“中国民营企业服务业100强”等荣誉。打造出“五洲国际商贸城”、“五洲国际工业博览城”等商贸物流产业园品牌,以及“五洲国际广场”、“五洲哥伦布广场”两大综合体品牌。

该公司官网上自称打破行业“重开发、轻运营”的传统,形成“一套体系、两个平台、三大智慧引擎”的标准化、可复制业务发展模式——“一套体系”是“二三五”开发运营体系,即开发占20%,招商占30%,运营占50%,以运营为核心,保证项目的兴旺繁荣;“两个平台”是商贸物流产业园平台和跨境电商平台;“三大智慧引擎”是现代化仓储物流服务、商业管理和实体市场电子商务服务,实现了商贸物流产业园产品的快速发展。但现实中的五洲国际可不像官网上所宣称的那样。

该公司于2013年6月13日在香港联交所主板以每股1.22港元挂牌交易,2014年9月17日最高来到每股2.19港元,然而好景不常,以后,该公司股价每况愈下,一直到2018年9月3日公司股票停牌迄今。

而香港联交所于2018年8月1日开始执行的上市新规规定,在主板上市连续停牌18个月的公司,香港联交所可以对其进行摘牌。因此五洲国际从2018年9月3日停牌算起,停牌时间已经超过期限。

实际上,五洲国际的经营很早就出现问题了,我们可以看一下几个财务数字就可以知道。2013年至2017年的营业收入实际上相差不大,但毛利润却逐年下降,特别是2015年和2017年,该二年均发生亏损,另外我想很多人应该都知道现金流是一家公司的命脉,如果一家公司长期现金流不能是正值,早晚要断粮饿死,五洲国际正是这种情况,各位可以看一下下表的每股经营现金流,该公司从2013年开始,没有一年是正值,可见其长期经营是入不敷出。

另外各位可以看一下下表中五洲国际的资产负债率,其实不能算是特别高,地产公司里面比该公司高的很多,我们可以看一下2019年中报资产负债率较高的4家房企,融创中国为90.84%,碧桂园为89.33%,万科企业为85.26%,中国恒大为83.55%(未计入永续债),五洲国际的负债率还比这4家要低,但为什么该公司这么快就不行了,现金流为负值是主要原因,但是什么原因导致现金流迟迟不能转正呢?这个就是商业模式的问题了。

2

简单粗爆的商业模式

五洲国际集团董事长舒策城,曾在2017年11月20日观点地产新媒体主办的“商业地产的道路和机会”主题讨论会环节,分享五洲国际在商业地产运营方面的经验。

他提到,五洲国际既做商业地产,也做住宅地产,他说在商业地产方面,既做城市/城镇综合体,也要做专业市场,尤其在专业市场方面,基本实现了全业态覆盖,包括家居建材、五金、工艺品、农产品、电工电器等等,在市场需求总量大的当下,五洲国际在专业市场发展上还将有着比较大的提升空间;

另外,他还透露了五洲国际将发展动产质押业务,在现有的地产、商贸、物流等板块上将企业业务进一步扩大。这些话在现在看来,都是假大空。

舒策城,1969年,出生于到现在都还没有开通高速公路的温州泰顺的一个普通家庭,泰顺当地森林覆盖率达76.1%,风景优美,有许多著名的廊桥,到现在总人口还不到40万人,大家可以想见在50年前,当地可以说是除了风景,什么都没有。

舒策城也就出生在一个学习资源匮乏的地方,由于家境贫穷,16岁的他不得不辍学做起小木匠,挣钱贴补家用,当时泰顺可是有名的建材之乡,天资聪颖的他,到了18岁就深受师傅的肯定,让他当个小师傅,开始带学徒,但天生有个冒险的心的他,20岁就跟其他勇于创业的温州老乡一样,自筹资金,开了一家木制玩具小加工厂,后来又转站上海滩,舒城策眼光独道,知道现在的人注重环保,因此他主打环保木制玩具,结果他的产品畅销美国市场,也因此舒策城掘到了人生第一桶金。

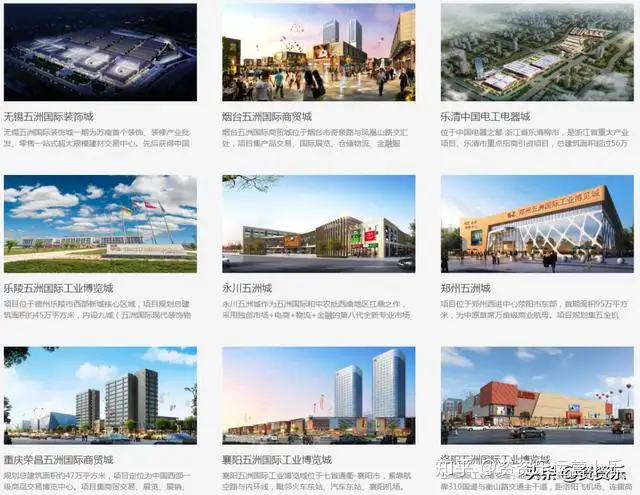

随后,舒策城又看上了建材、商业地产等行业,先后开发了上海嘉定汽配城、无锡新东纺商业步行街等商业项目,2006年10月无锡首个大型专业市场五洲国际装饰城一期盛大开业,装饰城项目占地700亩,总投资20多亿元,为集装饰建材批发、零售、现代会展、展览展示、高档商务办公、材料研发、行业科普、仓储配送、休闲餐饮配套于一体的一站式交易中心。

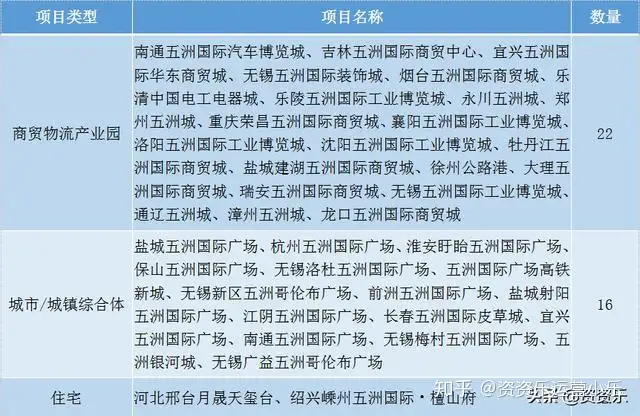

从官网中我们可以看到五洲国际开发的22个商贸物流产业园、16个城市/城镇综合体以及2个住宅项目。

城市/城镇综合体

五洲国际多数的项目有下面几个特点:

1. 几乎都是资金沉淀大、回报周期长的商业项目

2. 项目遍布二线、三线、四线城市

3. 项目体量多数都在40万平方米以上,甚至还有超百万平方米的

4. 跟政府大面积圈地开发

5. 切分成小商铺出售

6. 以虚高的租金进行售后返租方式销售

商贸物流产业园

五洲国际的这个商业模式,基本上就不是在做真正的商业地产运营,只是在圈地套现,以开发各类商贸城的名义跟政府圈地,一圈都是几百亩地,开发后将大体量的商场分割成小商铺以低总价高单价及售后返租承诺投资人高额回报的方式大量套现,许多购买商铺的投资人都在开发商营造出一种销售火爆的紧张氛围下,在不明究理稀里糊涂的情况下签了买卖合同及商铺委托经营管理协议,许多人都是抱着“开发商是上市公司,大家都在买,我不赶紧买就亏了”的想法,于是在销售人员的怂恿下就匆忙签约了,但到最后发现实际可以到手的金额跟开发商承诺的相差太远,但由于合同的签定是在你情我愿的情况下,因此也没有办法控告开发商有欺诈或隐瞒的行为,这种玩法,由于逐渐被投资人发现售后返租只是一个神话,所以这个模式到了2015年之后已经逐渐玩不动了。

在2017年的年报里,五洲国际在租金方面只录得1.06亿元的收入,同比上年减少9.5%,另外商业管理服务收入为1.48亿元,物业管理服务收入为0.24亿元,这种少的可怜的经营收入,对比官网上自称打破行业“重开发、轻运营”的传统,即开发占20%,招商占30%,运营占50%,以运营为核心,保证项目的兴旺繁荣的话语,显得相当可笑。

像在房地产市场最低迷的时候,舒策城竟同时运作红星美凯龙五洲国际家居生活广场、五洲国际工业博览城及哥伦布广场三个总投资近81亿元的商业项目。

大家都知道,在三、四线这种城市,商业地产的去化速度一般是不快的,而且五洲国际的杠杆比率也不算低,哪里来的这么大量的消费人群可以支撑这类商场的运营及承诺投资人的高回报,就像许多打着高收益的理财产品一样,通常一个项目到了后期都撑不住了,也因此于2015年5月26日在该公司股价达到另一个高峰来到每股1.91港元之后,随着2015年6月15日开始的股灾一路去不复返,而五洲国际的跑马圈地游戏到了2017年就再也持续不下去了,该公司在经历了股价暴跌、多次停牌和评级下调等危机后,2018年深陷债务违约风暴中,多个项目因财政困难而停工和停止运营。

我们可以来看一下历史股权变动情况,在2018年5月25日,舒氏兄弟二人加上估计是其控股的公司Boom Win 公司共出售4.4亿股进行套现,套现金额为3.98亿港元,这个金额对解决其债务问题也是杯水车薪。

历史股权变动情况

根据五洲国际发布的公告可知,引发五洲国际2018年债务违约事件的导火索是2013年9月26日发行本金为1亿美元的美元优先票据,年利率为13.75%。2014年1月8日和2015年6月25日,该票据经历了两次增发,增发金额均为1亿美元。三笔票据被并为一类,总金额为3亿美元,沿用2013年票据的条款及条件,均于2018年9月26日到期,每半年支付一次利息。

该公司先是被媒体曝光出现财务危机后,导致股价狂泻,紧接着债务违约一笔接一笔。根据五洲国际年报显示,截至2017年底,该公司总负债为210.59亿元,由于债务违约事件的连锁反应,包括中国银行、中海信托、东亚银行、平安不动产在内的各路债主也陆续开始要求五洲国际提前还款,并提起仲裁或诉讼。五洲国际当时也坦诚,“因其无法偿还已到期且须即时偿还的财务负债,并预计有更多财务负债将会即时到期且须偿还”。

其实五洲国际也曾努力想办法解决债务,自从2018年爆发债务危机后,五洲国际不断的出售项目。多次出售项目,都是亏本甩卖偿债。

就像2019年7月五洲国际将杭州五洲国际商业中心项目以3610万元出售给义乌市恒风路桥有限公司,该金额与估值4933万元相比,亏损金额为1495万元。而五洲国际为什么不得不亏本出售,乃是因为其第二期2016年公司债券及第一期2017年公司债券到期需要偿还,而受让方义乌市恒风路桥有限公司正好是债权人。

由于商业项目去化速度慢,回款慢,加上承诺项目购买者虚高的返租回报,五洲国际的透过多样的融资渠道进行融资,除了前述的美元票据之外,还有传统的银行、信托公司,也有资产管理公司和其他民间借贷,其中平安不动产(香港)有限公司及PAG太盟投资集团作为战略投资者,也在2014年9月16日认购了年利率为7%的1亿美元可换股票据,二者分别认购了6000万美元及4000万美元,但在该公司债务危机爆发不久后,平安不动产及PAGVIII就先后提出仲裁,要求偿还未偿还债务。

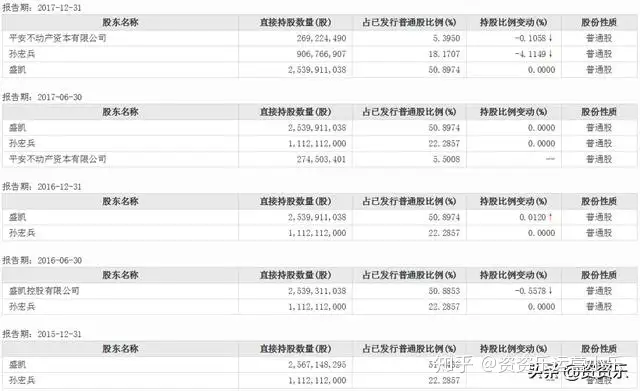

另外五洲国际的控股股东盛凯于2015年11月向独立第三方孙宏兵转让9.36亿股持股,占公司股本18.77%,总代价3.2亿元,相当于每股作价0.34元,较停牌前折让51.43%。

这个孙宏兵是香港居民,1967年生于中国山西省临猗县,与融创中国孙宏斌同一出生地。据网传相关消息称,孙宏兵的入股与融创中国并没有直接关系,不过,是不是真的没有关系,外人也无从得知。从下表我们可以看到历年的股权变动。

主要股东持股情况

根据公司年报显示,五洲国际2016年的新增计息负债达31亿元,增幅为惊人的40%,2015年和2016年偿还利息分别为8亿元及9亿元,可以看出该公司偿债的资金主要来源为新增债务,基本上也就是借新还旧。

由此可以知道,该公司每年须偿付的利息逐年增加,资产负债率由2013年的74%,逐渐增加到2017年的近85%,这些都为2018年9月开始的漫长停牌路埋下伏笔。

五洲国际除了商业模式太过简单粗爆以外,该公司的家族式经营也是一大特点,舒策城的弟弟舒策丸,担任五洲国际装饰城的总经理,公司除了温州老乡以外,还好的是在决策层和中高级管理层中,也有超过一半来自各地的员工,拥有高学历和专业技能,但其致命的是,其他非家族成员的决策层或管理人员对于公司的商业模式并没有起到任何警示的作用。

因此浙江,特别是温州地区,一直以来大量的私营企业里存在着带有隐患的家族式管理方式,这种方式历史经验告诉我们,经常会带来大量的经营管理问题。

在没有交给专业经理人做良好经营规划,而是用这种简单粗爆的投资运营方式经营企业的,而且一些债权人或是投资人没有足够能力掌握公司经营的情况下,很快的就会将企业带入万劫不复境地,平安的踩坑,也就在意料之中。

3

商业地产的送旧迎新

回想过去2011年至2016年间,我也正逢其时在全国各地寻找优质的商业项目,并与许多地方政府招商部门洽谈勾地,亲自见证中国三、四线城市的大规模开发建设,特别看到了许多资金沉淀大、回报周期长、经营不善的商业项目,这些项目在总体环境不好的时候,基本没有人愿意接盘,这也造成五洲国际的项目退出是特别难,尤其该公司的项目开发体量特别大,而且多已进行大量的散售,这是商业地产的大忌。

其实五洲国际如果按照官网上宣称的一样,脚踏实地的做好“一套体系、两个平台、三大智慧引擎”即以运营为核心,透过现代化仓储物流服务、商业管理和实体市场电子商务服务,做好商贸物流产业园平台和跨境电商平台,确实可以实现商贸物流产业园产品的良好发展。

但我们可以看到的是五洲国际违反资本循续渐进扩张原则及企业永续经营的理念,根本不考虑项目的长期运营获取长期稳定的收入,不像普洛斯、嘉民之类的仓储物流园开发经营者,着重长远的、良好的运营理念,而不是以短平快的方式向众多的投资散户掘取项目长期利益进行短期套现,切实做好商业地产运营为众多产业提供有价值的服务。实际上,商业地产的规模化、可持续化运营,不是短期资本的投入可以做到的,任何企业都必须遵循这个商业法则。

五洲国际的陨落代表着曾经有着璀璨时刻的商贸城、装饰城、汽配城、钢贸城、五金城等粗放式城镇综合体、专业市场时代的结束,也代表着过去这种疯狂粗矌的商业地产开发逻辑时代的告别,更代表着中国过去粗放式消费经济的年代已经离我们远去,这种公司的退场,说明中国的商业地产正在升级和老百姓生活质量及思维的持续提升。

近期的全球疫情,更让我们看清哪些企业在潮水退去后在沙滩上曝晒而亡、哪些人正在裸奔,2020年是物竞天择的最好写照,相信市场经过一翻清洗之后,未来我们将迎来一个更健康的商业环境。

过去的总会过去的,该来的总会来的,法则一直存在,无论你是否愿意,必须依循法则生存,不管是商业、工作或是生活,都有内在的因素决定未来的方向。

声明:本文图片及资料来源于五洲国际官网、百度网络、香港联交所网站及东方财富网,如有侵权请私信删除。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

上一篇:五洲在蒙城离不开这两个男人

下一篇:五洲 人物 | 乾 隆 (上)