有色金属行业之锡业股份研究报告:锡牛持续,静待铟开

(报告出品方/作者:国泰君安证券,李鹏飞)

1. 锡价短中长期均有较强支撑

1.1. 短期供给无解,价格仍有相对广阔空间

无需担心锡价高位,供给不足中短期内无解。当前锡价上行至 33 万/吨 高位,市场对于高价位抑制需求、刺激供给担忧加剧,而从锡的需求领 域以及供给主要增长点等多角度考量,我们认为中短期内锡价或难改上 行趋势。锡的需求领域主要为电子焊料、锡化工品、马口铁等,在下游 成本中占比较小,其价格敏感度较低,因此到当前价位并未对需求形成 显著的影响;即使锡价再上涨 100%至 70 万/吨以上,锡再主要应用方向 电子焊料、新兴应用光伏焊料等领域中的成本占比仍不足 0.5%。与之相 应,2021 年以来供给端虽在高价位刺激下有所增加,但目前印尼、马来 西亚以及非洲等主要增长源已达到接或接近能够扩产增产的极限,后续 继续扩张产能的空间较小;同时长期低锡价影响锡矿探查投入,未来新 增量有限;叠加缅甸供给持续收缩,供给增量整体有限,不足于弥合供 给缺口。

当前锡价上行趋势稳固,波动幅度仍相对较小,我们对比主要工业金属 及小金属的供需基本面情况,锡为最优品种之一,短期价格或有波动, 但整体向上趋势不改。

1.2. 供给虽有增加,但供给缺口将长期存在

本轮锡价为供给约束下的需求驱动,高价格能一定程度刺激供给增长。 ITA 数据显示,2021 年全球精锡供给量为 36.7 万吨,而需求为 38.25 万 吨,供给缺口为 1.55 万吨左右。我们通过对主要下游领域需求情况梳理, 以及对主要供给来源的跟踪得到,预计 2022 年供给增量约 2 万吨(5.5%), 需求在电子、光伏以及锡化工的带动下增量将达到 1.7 万吨以上(4.47%), 供给缺口有所收窄,但仍将供给短缺、消耗库存。

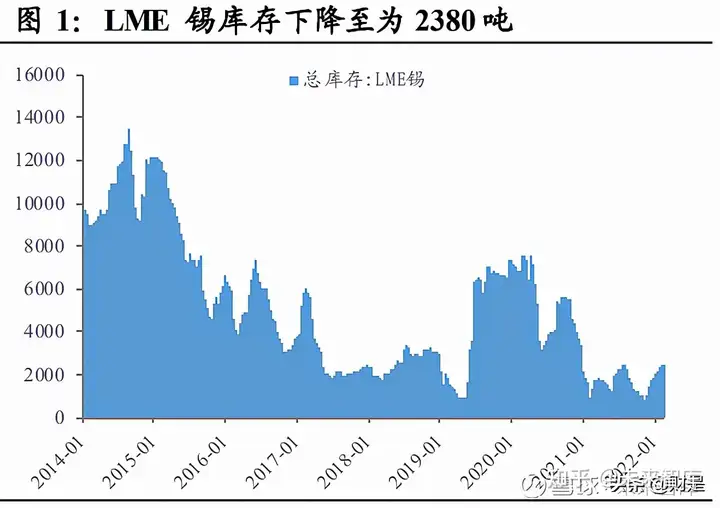

1.3. 库存极低且继续下降短期支撑

经历 2020-2021 年持续去库存后,目前仍无淡季补库迹象,全球交易所 库存下降至 5795 吨的历史低位水平。此外,高价格、高需求增长带动 隐形库存消消耗,支撑锡价新一轮上行。缅甸锡矿库存或也在持续下滑, 作为我国主要锡精矿进口来源,缅甸国内锡矿生产受到疫情较大干扰, 库存锡矿支撑 2020 年以来出口。2020-2021 年我国分别从缅甸进口锡精 矿 14.5 万、14.71 万实物吨,按照 20%的品位测算,金属量分别为 2.9、 2.94 万金属吨。缅甸锡矿生产较多处于停滞状态下(大量矿山由我国个人/企业运营),依赖消耗原矿库存,未来会进一步约束未来供给弹性。(报告来源:未来智库)

2. 公司治理和业务持续改善

2.1. 各条线持续向好大幅推升盈利能力

云南省作为我国有色金属矿产及冶炼重镇,云南国资委在国企改革中将 下属有色金属公司进行划分整合,将铜、铝、铅锌等主要工业金属品类 与中铝集团进行重组,保留锡、稀贵金属等小金属品类。锡业股份业务 范围涵盖锡(锡矿采选、冶炼以及锡深加工)、铜、铅锌铟等品类,从 个旧锡矿经历 130 多年的发展,基本完成对个旧地区国有锡矿产业的整 合,成为全球最大锡矿山开发、冶炼及加工企业。同时公司在控股权结 构持续调整,注入集团内矿产资源,完成集团资产整体证券化。

2.1.1. 锡矿储量丰富并持续扩产

公司锡矿资产主要包括大屯锡矿及老厂分公司,其中大屯锡矿具有 200 万吨/年的采矿能力和 300 万吨/年的选矿能力,是锡业股份最主要的锡矿资产。目前公司自产锡矿产能约为 3 万金属吨/年,2020 年冶炼厂搬 迁完成后具有 8 万吨/年锡冶炼产能、2020 年实现锡金属产量 7.82 万吨, 占全球约 35 万吨总产量的 22.58%,锡矿自给率在 40%左右。

持续深耕锡深加工,扩大高端产品销售占比。锡材和锡化工产品持续增 长,分别具有 4.1 万吨/年和 2.4 万吨/年的产能,2021 年上半年公司锡 材产量同比增长 21.4%和 11.9%。锡深加工产品中高端锡材及锡化工产 品占比增加,无铅产品、高端锡膏、硫醇甲基锡等高端产品推动盈利能 力提升,锡焊料无铅化趋势也推动锡总需求增长。

2.1.2. 锌资产盈利能力强,铜冶炼资产迎来重估

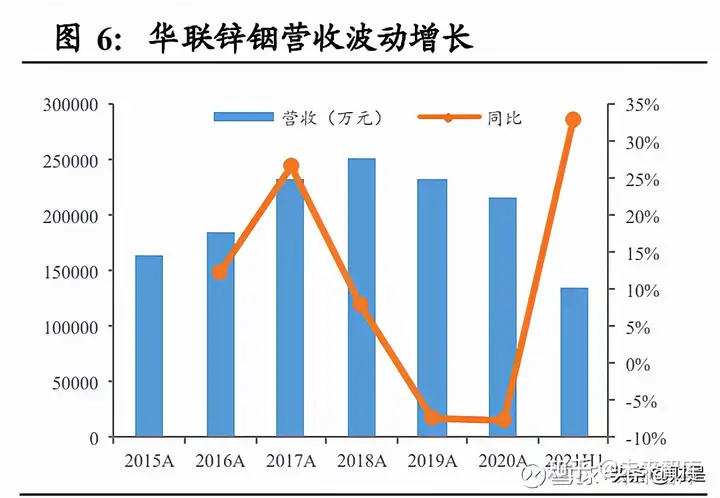

控股子公司华联锌铟下辖优质锌锡矿,盈利能力随锌价上涨及管理能力 改善而快速提升,锌精矿产能约 10 万吨/年。2019 年配套 10 万吨/年锌 冶炼项目投产后,华联锌铟自产锌精矿完全内部消耗,2020 年锌锭产量 11.82 万吨,锌矿自给率约 80%。目前华联锌铟下属四个采矿权(铜曼 矿区、马关县都龙金石坡锌锡矿、都龙锡矿花石头矿区、小老木山锌锡 矿)和四个探矿权(辣子寨-Ⅰ铅锌矿、辣子寨区块Ⅱ、老寨锡锌多金 属矿、水硐厂银铅锌多金属矿),在产矿区为铜曼矿区,具有 360 万吨/ 年的采矿能力;根据其 4.28%的平均品位推测,360 万吨/年采矿能力完 全达产后锌精矿产量仍将有较大提升空间。

铜曼矿区是国内罕见大型露天锌锡矿,开采成本低、盈利能力强。根据 2015年重大资产购买报告书,铜曼矿区锌、锡品位分别为4.28%和0.57%, 属于中等品位锌矿。华联锌铟净利率维持在 35%以上,2017-2018 年分 别达到 40%、42%,成为云南锡业集团下属企业中债转股降低集团负债的 最优选择。2021 年上半年华联锌铟实现营收 13.6 亿元,净利润 5.1 亿 元。2017 年华联锌铟完成债转股,引入建信金融资产,降低集团整体资 产负债率,2019 年后母公司陆续通过资产购买重新提高对华联锌铟的持 股比例,预计 2022 年仍将进一步提升持股比例。

2.1.3. 铟有望提供新业绩增量

华联锌铟的自产锌矿伴生较高品位的铟,2020 年子公司文山锌铟冶炼 10 万吨/年锌冶炼项目投产后,完全消化华联锌铟的锌精矿并回收计价 伴生的高品位铟。目前具有 60 吨/年铟产能,未来有望随着华联锌铟产 量提升、高品位锌铟矿段开采以及回收率提升继续增加产能。除传统面 板领域需求稳步增长外,HJT 异质结光伏电池的渗透也将带动铟需求快 速增长。铟作为伴生金属品类,原生铟几乎全部通过锌冶炼渣提取,因 此在全球锌矿产量维持年复合 1-2%增长的情况下,铟价格将伴随需求的 边际增长产生较大弹性。公司控股子公司华联锌铟是全球最大的铟资源 公司,具有约 5700 吨的资源量,且整体品位处于国内铅锌矿头部水平。

2.1.4. 冶炼资产价值重估

公司目前具有铜冶炼产能 10 万吨/年、锌冶炼 10 万吨/年以及 60 吨/年 铟回收系统。2020 年之前国内铜铅锌冶炼产能被市场认为是低效无效资 产,冶炼产线多处于亏损状态,公司原有铅冶炼产能因长期亏损而剥离。 但 2019 年之后国内冶炼产能几无新增,伴随 2021 年“双碳”政策的推 进以及能耗双控的严格执行,冶炼产能逐步从过剩过渡至紧缺状态;叠 加硫酸价格在磷肥、钛白粉等需求高增带动下持续上涨,从 2020 年全 国均价 100 元/吨左右上涨至 700 元/吨以上,冶炼厂的盈利能力大幅提 升,带来冶炼资产价值重估。

子公司云锡文山锌铟冶炼 2019 年投产,2019-2021H1 净利润分别为 1.14 亿、1.81 亿和 0.97 亿元,连续提升;一方面得益于新建产能综合技术 优势明显,另一方面配套铟回收系统,2021 年铟及硫酸价格大幅上涨。

2.2. 财务数据持续向好

2016 年有色金属行业供给侧改革政策推进以及华联锌铟并表,公司盈利 能力快速提升;2020 年新冠疫情带来的全球货币宽松以及海外供给受限 推动铜锌锡等金属价格持续上行,公司盈利能力达到历史新高。伴随盈 利高企、现金流充裕以及治理体系优化,公司持续修复资产负债表、提 升资产质量。2021 年前三季度公司实现净利润 17.96 亿元,全年净利润预计达到 27-29 亿元,对应 2021 年 4 季度净利润为 9-11 亿元,为上市 以来单季度最高值。

2.3. 持续改革的治理管理体系

作为云南省国资委直属两家有色行业上市企业之一,公司治理结构和能 力也伴随云南省国企改革节奏持续优化提升。2018 年公司完成子公司层 面债转股,降低上市公司整体资产负债率;2018-2020 年完成控股股东 层面股权结构调整,并连续提升盈利能力较强的华联锌铟股权比例。实 控人云锡集团(控股)作为国企改革“双百企业”有望持续推动公司治 理管理能力进一步提升。(报告来源:未来智库)

3. 供给错配或持续至 2023 年后,锡价仍将维持上行

3.1. 成本占比低,下游市场对锡价敏感度低

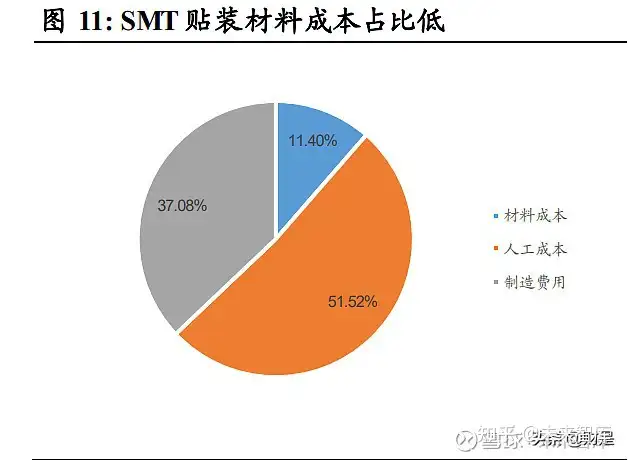

锡主要作为焊料、锡合金材料、锡化工品等应用于电子、合金、塑料等领域,在下游成本中占比较小,因此对锡价格的敏感度较低,且几无可 替代产品;虽锡价自底部上涨超 200%,但并未明显抑制下游需求。以 SMT 厂商光弘科技为例,2016-2017 年其锡制品成本占比约为直接原材 料的 4-5%,原材料成本占其总成本(客户工料模式)约 11-13%,据此 推算锡制品占贴装后的模组成本在 0.5%以下。锡化工产品(氯化亚锡、 甲基磺酸亚锡、羟基锡酸锌等)在下游应用中主要作为稳定剂、阻燃剂、 中间体等,用量较小;锡化工中占比最大的为 PVC 稳定剂,约占锡化工 领域用锡量的 70%,而 PVC 热稳定剂中含锡量约为 15-20%。

3.2. 产业链脆弱,2022 年供给增量仍相对有限

3.2.1. 锡矿探勘开发有限,部分锡矿面临枯竭

根据 USGS 数据,2021 年末全球探明锡储量为 470 万吨,相对于 2007 年 的 610 万吨下降 140 万吨,主要国家锡储量多年无新增量。一方面是锡 价长期低迷导致锡矿探勘开发资本支出处于低位;另一方面部分技术落 后国家无序开发,高品位矿体开采完毕后不能合理利用较低品位矿体。 根据 ITA 数据,2019 年全球锡矿资源量(Resources)和储量(Reserves) 分别为 1500 万吨和 550 万吨(不同机构统计数据有所差异),2021 年全 球锡矿产量约为 30 万吨(USGS 数据),锡的可开采年不足 20 年。 全球锡储量分布较为集中,中国、俄罗斯和印尼分别占 39.3%、16.9% 和 7.8%,位列前三位。部分国家具有较高的资源量,但由于缺乏足够勘 探投资或开发动力,未能将资源量转化为储量并开采。美国、德国等发 达国家亦具有较多资源量,但由于其开发政策原因并未实际开发,消费 主要依赖进口。

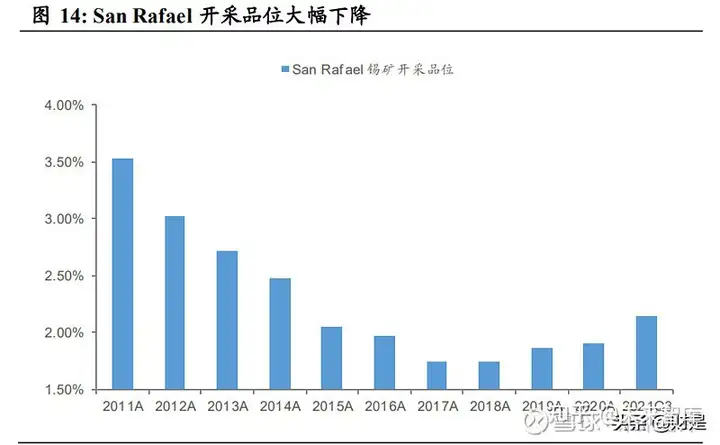

3.2.2. 大型矿山资源贫化严重,实际能开采量或更低

全球范围内大型锡矿普遍品位相对较低,且贫化速度较快,秘鲁 Minsur 旗下 San Rafael 开采品位在 2012 年至 2017 年间持续下降,从 3.53% 降低至 1.75%,下降幅度超过 50%;矿石开采量并无明显增长,锡矿产 量从高点 3 万吨以上下降至 1.8 万吨以下。东南亚地区也面临相同问题, 缅甸佤邦在 2012-2016 年间主要开采地表高品位矿,部分矿区的原矿锡 品位达到 10-20%,简单富集后即可入炉冶炼;但 2017 年后地表高品位 矿开采完毕转入地采,开采品位大幅下降,相应导致缅甸锡产量从高点 的超过 6 万吨下降至 3.5 万吨左右。

3.3. 高锡价刺激锡矿产量增长,但总量有限

3.3.1. 中国、印尼和缅甸占原生锡产量超过 65%

3.3.1.1. 锡精矿产量仍未恢复至疫情前水平

全球锡矿产量集中在欠发达地区,中国、印尼、缅甸、马来西亚及秘鲁 产量占全球 80%以上。2020 年受新冠疫情冲击,全球锡矿产量出现较大 幅度下滑,根据 ITA 预测数据,2020 年全球锡矿产量约 26.5 万吨,同 比下滑 7%左右。伴随 2020 年下半年锡价持续走高,主要产锡国防疫工作取得较大成果,全球锡矿产量快速恢复,2021 年全球锡矿产量为 29.2 万吨,相较于 2017-2019 年仍有一定差距;其中中国锡矿产量约 88500 吨,占比 29.9%;印尼锡精矿产量为 65600 吨,占比 22%,产量相对于 2020 年疫情影响下的低点增长 14000 吨,是全球锡矿增量的主要来源。 此外,缅甸锡矿产量约为 40000 吨,占比 13.5%,其他亚洲国家(南美 等国、老挝等)产量为 5.2 万吨,较 2020 年增长 3400 吨左右。 中国锡矿产量近年来逐步下降,2015 年高点时产量超过 11 万吨,而 2019-2021 年的产量在 8-8.5 万吨。其一为环保治理督查导致国内大量 小型锡矿被关闭,大型矿山合规化生产,更加注重环保、安全生产;其 二为国家对于锡矿采矿权审批更加严格,近年几无新矿投产,唯一大型 矿山银漫矿业也因安全原因多次停产。

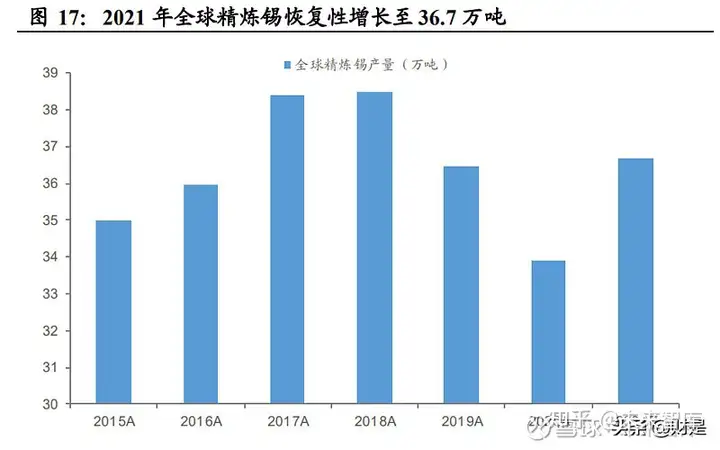

3.3.1.2. 2021 年全球精炼锡增长 2.7 万吨至 36.7 万吨

据 ITA 测算,2020 年前全球精炼锡产量约为 33.9 万吨,其中原生锡(冶 炼锡精矿)产量约 30 万吨、再生锡 2021 年全球精炼锡产量为 36.67 万吨,同比增长 2.7 万吨,基本恢复至 2019 年的水平。全球范围内再生 锡产量基本稳定,精炼锡增长主要依靠锡精矿产量增长。

2021 年中国锡锭产量为 15.4 万吨,同比增长 8.3%,全球占比约 42%左 右。2019 年受到锡业股份老厂搬迁、锡价低位以及国内环保督查等方面 影响,产量下滑 15.17%至 13.85 万吨。2020 年后受益于国内产业链率 先恢复以及下游产品出口强劲需求,国内精炼锡产量连续增长。预计 2022 年随着缅甸进口矿恢复仍将有一定增长。印尼是全球第二大精锡生 产国,2020 年产量为 7.4 万吨,同比 2019 年下降 9.3%;随着印尼放开 私营冶炼厂的出口以及疫情影响逐步减弱,2021 年印尼精锡大幅修复, 出口量增长明显。

3.3.2. 东南亚供给持续扰动

缅甸及印尼锡矿多年来是全球锡矿供应的重要扰动因素,2013-2017 年 缅甸锡矿产量从 3.5 万吨增长至 6.7 万吨,随后快速下降至 3.5 万吨左 右;由于缅甸锡矿绝大部分出口到中国,且缅甸佤邦较多锡矿由中国公 司或个人开采,因此可以用中国进口缅甸锡矿数量代表缅甸国内锡矿产量趋势。同时印尼和马来西亚矿业及出口政策也对锡矿供应产生一定影 响。2013 年后印尼出口政策多次变更,2019 年后禁止出口未冶炼矿物, 2018 年印尼取消大部分私营冶炼厂出口,仅允许 PT Timah(天马公司) 及少数冶炼厂出口。但 Timah 公司不能完全消化印尼国内锡矿产量,叠 加锡价整体表现低迷,导致印尼锡产量波动较大;2020 年出口政策恢复 正常后,2021 年印尼私营中小冶炼厂弥补 PT Timah 产量及出口数量的 下降。

3.3.3. 高锡价刺激 2021-2022 年锡矿产量有所增长

2021 年锡价上涨至 25 万/吨(3.5 万美元/吨)以上,2022 年 1 月进一 步上涨至 30 万/吨(4 万美元/吨)以上,超过几乎所有在产锡矿的完成 成本线(Full Cost),刺激东南亚、南美以及非洲锡矿的扩产增产;部 分因前期成本因素停产的产能也加速复产,2021 年全球锡矿产量增长 2.7 万吨;主要增长来源于印尼私营矿山复产、南美及非洲扩产等。ITA 预计 2022 年全球锡矿产量将继续增长 7000 吨左右,其中印尼增长 5000 吨,刚果 Alphamin 增长 3000 吨,而中国锡矿产量将受到广西、湖南地 区品位下降影响有所减少,全年锡矿增加量将远低于 2021 年。

此外,全球锡矿新项目多在 2023-2024 年之后投产,短期内能够提供增 量的矿山在 2021 年之后继续大幅增产的空间不大。2022 年除印尼私营 企业扩产外,具有投产可能的主要有英国赫默登钨锡矿(锡产能约 500 吨/年),其他中大型锡矿投产周期主要集中在 2024 年,包括哈萨克斯 坦锡林贝特项目(10400 金吨/年产能)、德国泰勒豪瑟项目(6000 金吨 /年产能)、澳大利亚 Rentails 项目(5400 金吨/年产能)等。

3.4. 海外主要锡厂商情况

海外主要锡矿及精锡生产厂商包括印尼 Timah 公司、马来西亚 MSC、秘 鲁 Minsur 公司、玻利维亚文托公司以及刚果(金)Alphamin 锡矿等。

3.4.1. 印尼 Timah 公司

印尼国家锡业公司(PT Timah Tbk)是全球第二锡生产厂商,是由印尼 矿业部持股 65%、公众持股 35%的上市公司。公司锡矿及精炼锡产量通 常占国内总产量的 40-60%,2018-2020 年由于印尼国家政策限制私营冶 炼厂产品出口,将锡矿生产、冶炼及精锡出口交由公司负责,推动公司 产量占比提升至 90%以上。2020 年后由于政策放松,公司锡矿及精炼锡 产量恢复至正常水平。2021 年前三季度锡矿及精炼锡产量分别为 17929 吨、19059 吨,分别同比下降 48%和 49%;但由于放松和规范私营冶炼厂 经营和出口,印尼精炼锡出口保持稳步恢复节奏,达到 2019 年水平, 预计 Timah 公司出货量中占比将下降至 2013-2016 年的 40%左右。

3.4.2. 马来西亚 MSC 公司

马来西亚冶炼公司(Malaysia Smelting Corporation,MSC)是全球前 4 大精锡生产公司之一。公司具有 6 万吨/年精锡冶炼产能,由于近年来 马来西亚锡矿品位下降、进口锡矿量减少,公司精炼锡产量快速下降, 从 2011 年的 4.66 万吨下降至 2019 年的 2.75 万吨;2020-2021 年受到 疫情影响,产量进一步下降,是全球精炼锡供给重要的扰动项。2021 年 5 月由于马来西亚疫情管控,MSC 关停至 8 月,影响精锡生产 1 个季度。 此外,MSC 下属公司年生产锡矿 2000-2500 吨,马来西亚国内锡矿冶炼 和出口主要通过公司进行,因此其精锡产量可以表征全国产量趋势; 2015 年之后马来西亚锡矿开采量下降,从邻近国家印尼、缅甸等进口量 也持续下降,导致其精锡产量持续下降。

3.4.3. 秘鲁 Minsur 公司

秘鲁明苏(Minsur)公司是南美最大的锡矿及精炼锡生产企业,旗下运 营 San Rafael 锡矿以及 San Rafael 的尾矿库 B2-Tailing 项目,具有 锡矿总产能约 25000 吨/年;同时拥有 Picso 冶炼厂,配套 25000 吨/年 产能。San Rafael 在 2012 年之前是全球品位最高的大型锡矿之一,2013 年后品位快速下降致使锡矿产量从 3.5 万吨/年以上下降至 2 万吨/年左 右。2019 年为重新处理高品位尾矿而建设的 B2 项目具有 540 万立方(760 万吨)的储量,2019 年投产之后产量稳步提升,预计 2021 年实现达产。 2021 年前三季度,公司实现锡矿、精锡产量分别为 20244 吨和 19259 吨, 分别同比增长 43%,其中 San Rafael 和 B2 项目分别实现产量 16465 和3779 吨,精矿平均处理品位为 2.09%,为 2019 年以来连续两年提升。

4. 焊料及无铅化趋势支撑锡需求新一轮增长

全球锡消费以焊料、锡化工品、马口铁以及铅酸电池等领域为主,根据 ITA 调研数据 2020 年消费占比分别为 48%、17%、12%和 7%,其他领域占 比 16%。2020 年以来随着全球经济从疫情中恢复以及全球性量化宽松刺 激消费,电子领域需求旺盛,叠加光伏焊料需求快速扩张提供新增量, 2021 全球锡消费增长达到 7%左右,带来锡供需平衡向紧缺倾斜。

中国消费结构中焊料占比更大,达到 65%,锡化工品和马口铁(镀锡板) 分别占比 13%和 10%;中国为最重要的电子、家电、通信设备等产品生 产基地,消费全球约三分之二的锡焊料。锡化工需求占比略低于全球平 均水平,未来将跟随国内锡化工水平提升而增加。

4.1. 电子、光伏行业需求旺盛带动锡焊料需求高增

计算机、通讯设备等消费电子占锡焊料需求超过 60%,2020 年以来全球 进入新一轮半导体周期,一方面传统通信、3C 电子等消费受益于 5G 等 新技术以及疫情后全球流动性大幅宽松,尤其是美国直接补贴居民带动 电子产品消费提升至疫情前水平;另一方面汽车电动化、智能化加速, 带动汽车电子产品需求快速增长,全球范围内芯片短缺持续时长超预期。 在流动性宽松、需求旺盛、价格持续上涨的支撑下,半导体及电子行业 进入新一轮资本支出和产能扩张周期,支撑锡焊料在“十四五”期间保 持需求高增。

锡焊料根据含锡量、其他元素种类不同可以分为锡铅焊料、锡锌焊料等, 按照形态可以分为焊锡丝、焊锡条、锡焊膏等。锡丝通常由锡和铅按照 60:40 或者 65:35 的比例组成,另外会掺杂 2%的助焊剂。

4.1.1. 半导体新一轮扩张周期

2020 年以来全球半导体行业持续扩张,高端芯片、汽车电子、功率器件 需求持续旺盛,供给短缺情况仍未显著缓解。根据 WSTS 预测,2021 年 全球半导体营收将增长 25.3%至 5530 亿美元,为 2010 年以来最高增速; 2022 年仍将保持大个位数到两位数的增长,全年营收规模达到 6000 亿 美元以上。几乎所有电子元器件的连接均需要焊料,其中锡焊料是最重 要的品类,半导体市场的增长也将带动与之配套的被动器件、PCB 板等 产品的需求。

2021 年中国集成电路产量为 3594.3 亿块,同比增长 33.3%;计算机、 通信和其他电子设备制造业营收规模达到14.13万亿元,同比增长14.7%, 继续保持高速增长。2020-2021 年中国电子电器行业出口支撑国内制造, 2021 年下半年增速有所回落,但整体维持在较高水平。国内半导体及电 子行业扩张周期仍在持续,叠加锡焊料高端化趋势提供额外增量,我们 认为焊料需求仍将保持高增趋势。

4.1.2. 光伏焊料高速增长带动新需求

光伏组件制备生产流程可以分为电池片分档、焊接、叠层、层压、削边、 EL 测试、装框、装接线盒、清洗、IV 测试、成品检验、包装等,其中 电池片串联焊接和电池方阵并联层叠两个环节需要使用光伏焊带。目前 光伏焊带以镀(涂)锡铜带为主,锡含量约为 17%;光伏组件焊带的使 用量在 550-800 吨/GW,其中镀层(涂层)的锡含量在 60%或 63%(对应 不同焊带类型),因此光伏用锡量约为 56-86 吨/GW,取中值在 70 吨/GW 左右。2020 年光伏发电平价上网以及“双碳”目标推进带动光伏装机进 入新一轮持续高增期,根据中国国家能源局数据,2021 年国内新增光伏 装机量为 54.88GW,我们预计全球光伏装机量约为 165GW 左右,对应光 伏用锡量 1.16 万吨。我们预计随着全球能源紧缺带动电力价格提升,以及光伏组件价格回落,2022-2023 年全球光伏新增装机量将保持 20-30% 的增速,分别实现装机量 200-210GW、250-260GW,对应锡的消费量分别 达到 1.44 万吨和 1.8 万吨。

4.1.3. 焊料无铅化提供结构增量

目前主流焊料成分为锡铅比为 60:40、63:35、70:30 等,随着欧盟推动 焊料环保要求更加严格,焊料无铅化趋势加速。根据 ITA 数据,2020 年 全球锡焊料的总消费量在 31.3 万吨,而其中锡的含量约为 17.38 万吨, 占比 55.5%,我们预计随着电子设备小型化、环保趋严趋势加速,焊料 中锡含量或将有望继续提升,带动锡需求量增长。

4.2. 锡化工逐步向高端化发展

锡化工产品主要作为稳定剂、中间体、催化剂及玻璃镀层等领域,其中用量最大的领域为 PVC 稳定剂,约占锡化工用锡量的 70%(ITA 数据), PVC 热稳定剂中锡含量相对较低,在 15-20%之间,平均约为 17%,但作 为 PVC 生产过程必需辅助材料,将跟随 PVC 产量增长。2021 年中国 PVC 产量达到 2196 万吨(百川资讯),同比增长 7.9%。

4.3. 马口铁需求平稳增长

镀锡板(马口铁)主要应用于食品包装行业,受到锡价上涨影响,镀锡 板成本逐步抬升。根据 Mysteel 数据,2021 年其监测范围内 26 家镀锡 板生产厂商全年产量为 499.5 万吨,同比减少 8.18 万吨(1.61%)。中 国钢铁工业协会统计范围内重点企业 2021 年前 11 月镀锡板产量为 174.07 万吨,同比增长 35%,我们预计随着国内中高端食品饮料行业的 占比提升,对镀锡板的需求量仍有提升空间,行业将保持平稳增长。

4.4. 2022 年全球锡仍将维持供给短缺趋势

2022-2023 年焊料及锡合金行业需求仍将维持在较高水平,锡化工、铅 酸蓄电池等保持平稳发展,我们预计 2022-2023 年锡消费分别增长 4.5% 和 4.3%。供给端的印尼、缅甸等主要增量来源从疫情影响中恢复,尤其 是印尼私营冶炼厂监管规范化以及出口正常化后在高锡价的刺激下加 大生产强度。缅甸则有望生产正常化,中国进口口岸重新放开,中国公 司在缅甸的锡矿生产恢复正常可能带来增量,但不确定仍较高。

4.5. 铟有望受益于 HIT 光伏电池

铟目前主要消费领域为制备成 ITO 靶材应用于半导体和面板领域,作为 导电线网,行业处于平稳发展期。光伏异质结(HIT)电池是通过在 N 型单晶硅上沉积多层薄膜层制备而成的电池,在正反两面均需要利用磁 控溅射技术(Sputter)或离子反应镀膜(RPD)沉积 TCO(透明导电层), 使用 ITO 作为靶材,因此为铟的需求增长提供新的增量。目前技术水平下,需要在 HIT 电池两面分别沉积 70-100nm 厚度的 ITO 薄膜;根据测 算,HIT 光伏电池片铟用量为 3.5 吨/GW 左右。随着技术进步成本降低, HIT 电池渗透率有望快速提升,2021 年 HIT 技术快速成熟,2022 年有望 成为 HIT 真正渗透的开始。

我们相对乐观假设,2022 年异质结电池渗透率达到 5%左右,到 2025 年 渗透率达到 30%,则对铟需求量有望达到 375 吨,约占目前铟年均需求 量的 20%左右;远期随着光伏装机量继续增长以及异质结电池渗透率继 续提升,对铟的需求有望达到 1000 吨以上。

铟的供给则相对稳定,由于铟不能独立生产,需要通过锌冶炼炉渣回收, 因此在锌产量增长相对平稳的情况下,铟产量也将保持平稳。未来异质 结电池提供需求增量将带动价格弹性释放,2022 年 2 月铟价稳定在 1500-1700 元/Kg 附近,相对于 2005 年 11000 元/Kg 的高点有较大空间。

5. 盈利预测

核心假设及盈利预测

公司目前主营业务包括锡(锡矿、锡锭、锡化工及锡材等)、锌(锌矿、 锌冶炼)以及铜(铜矿、铜冶炼等)等,各业务营收拆分假设如下:

(1) 锡价受益于中期范围内供需错配持续,价格仍将高位向上:假设 2021-2023 年锡均价分别为 22.7 万/35 万/35 万/吨,锡锭、锡 材、锡化工的销售量分别为 37000/38900/40000 吨 、 29400/30000/32000 吨、18663/20000/24000 吨;其中自产锡精 矿(金吨)量为 38850/39600/40000 吨。

(2) 锌价当前处于高位,未来有一定下行压力,但海外锌矿增产不及 预期以及欧洲锌冶炼厂受能源紧张影响,持续支撑锌价,我们预 测 2021-2023 年公司锌精矿产量均在 12 万吨左右,冶炼产能完 全消化自产锌矿;锌价假设为 22290/23500/23000 元/吨,综合 毛利率分别为 40%。

(3) 铜自产精矿数量维持在3.6万吨/年左右,铜冶炼产量为12万吨, 2021 年后受益于硫酸价格高位,冶炼厂的经营有所改善,假设 2021-2023 年综合毛利率分别为 4.79%/6.14%/6.05%。

(4) 其他收入保持基本稳定,主要为部分铜精矿、冶炼厂副产品等, 毛利率维持在 10%左右。

基于以上假设,我们预测 2021-2023 年公司营业收入分别为 586 亿、694 亿和 721 亿元,同比增长 30.78%、18.49%和 3.93%;2021-2023 年归母 净利润分别为 27.84 亿、45.73 亿和 51.99 亿,同比增长 303%、64%和 14%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com