一个低风险可转债投机机会分析

1. 标的概括

华通转债为华通医药所发行的可转债。2018-07-13上市,发行规模2.24亿元,2024-06-14到期。具体转债信息可参考下图。

2. 何为可转债?

可转债为上市公司融资的一种方式,同时具备债券与期权两种属性。

比如说我有一家生产手机壳的上市公司,随着国内智能手机市场的巨大增长,公司所生产的手机壳逐渐不能够满足市场的需求,以及我对未来手机壳的需求增长也有着较高的预期,所以我一拍脑门决定投资一条新的生产线,以扩大产能,多生产手机壳多赚钱。

但问题是,狗日的批发商的货款账期有3个月,也就是说现在卖出去的手机壳3个月后才能收到货款。但员工工资,工厂运营费用每个月都得支付,所以没有足够的现金流去建设生产线。

于是我一拍脑门,融资呗!融资基本有两种方式,股和债。股权就是找来新股东,股东给钱,我把公司股份分给他一部分,这钱就不用还了。债的话就是写欠条借钱,每年付利息,到期后还本金,还得把我的房子一类的作抵押。事实上,我就一奸商,手机壳这破玩意完全赚不了多少钱,借来的钱我根本就不想还。所以,我决定用股权融资。但政策越来越严厉,定增一类的股权融资太难了,于是只能选择发行可转债。

我的上市公司名叫手机壳,现在股价为每股10块,发行的的可转债每张面值100元,发售的价格也是一百元。期限为5年,约定5年到期后可以以8元每股的价格转换成股份,或是以100的面值回售债券,并且支付利息,但利息较低,每年只有1%。

所以说,五年后如果我的公司叠加个宇宙无敌手机壳概念,股价涨了一倍达到20元,持有转债的投资人可以按8块钱转股,然后在二级市场以20元卖掉,可得到的收益为(假设转债持有成本为100元):

(100➗8✖️20➖100)➗100=150%

当然转债也是可以在二级市场交易的,随着正股股价的上涨,转债的交易价格也会上涨,在二级市场卖掉就可以完成套利。并且t➕0,无涨跌停限制。

当然,正股股价下跌,甚至跌破转股价时,转债的价格也会下跌,甚至破发。但大部分的上市公司其实都是不想还钱的,他们更希望投资者能够转股变成股东。所以大部分的转债发行方,都会下修转股价,比如手机壳没能蹭上热点,股价跌倒了5块钱,我发个公告说转股价下修到4块钱,保证转股比回售赚得多就行,投资人就会选择转股,公司就没有了还款压力。

所以持有转债最差的情况是到期后按照面值100元回售,并收益利息,亏损一些时间产生的机会成本。当然在转债高价买入者也会承当很高的损失风险。

3. 标的介绍

华通医药主要从事医药批发、零售连锁、药品生产及药品会展、医药第三方物流.系中国医药商业企业利税百强企业,浙江省医药商业十强企业,绍兴市服务业重点企业.主要产品有风油精、风痛灵、麝香祛痛搽剂、骨质宁搽剂、妇益佳TM植物本草洗液、怡口贴TM草本抗菌凝露及爽肤乐宝宝抑菌乳。虽然名字里带有医药两字,但其实并非制药企业,而是药品销售企业。

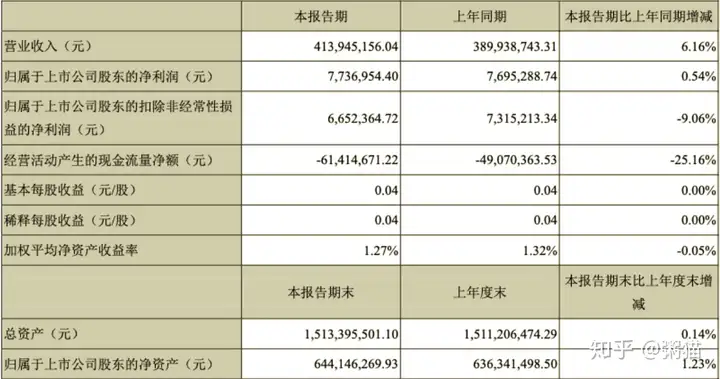

并且其经营业绩并不好,2019年1季度财报显示,持续性的经营现金流为负,并有现金流越来越紧张的问题。扣非净利润同比下降9.06%。不过好消息的是,首先总市值较小,仅20亿左右;其次,有被浙农股份重组借壳上市的消息。

正股华通医药4月4日起停牌筹划重组事件,一般来说重组增发涉及尽职调查,资产评估,法务,审批等多个环节,通常需要较长的时间才能有结果。但证监会拟定的《重组办法》要求停牌不能超过10天,所以在4月22日复牌,公告仅披露拟增发股份收购浙农股份100%股权,增发价格暂定为9.76元,发行数量和发行时间尚未公布。

4月22日复牌当天正股一字板涨停,一般借壳重组都被市场解读为重大利好,吸引资金炒作,连续多个涨停板都有较高的预期。

如图当天一字板收涨停。我们来对比华通转债的走势。

因为转债没有涨跌幅限制,可以看出当天开盘立即拉升到了63的位置,之后逐渐稳定在40%的位置附近直到收盘。因为没有涨跌停的限制,转债对于重大利好的预期通常会一次性到位。4月22日当天收盘时,市场对华通医药的预期达到了接近四个涨停板。但正股在4月23日即破板,甚至一度下探到跌停。转债也对应着一起出现了下杀动作。

3笔者在华通医药停牌之前抱着一季报预期套利的想法提前埋伏了华通转债,碰到重组纯属狗屎运,于4月23日破板时获利36%了结。

自此之后正股于转债双双下跌,跌价了川普半夜推特加税的影响,正股甚至跌破了停牌前的价位,转债则下杀到发行价的100元附近。事后诸葛亮式的分析,如此强烈的下杀,是基于重组方案还在讨论中,华通医药的业绩也差强人意,市场对重组能否成功的预期不佳。

不得不说,华通医药真是重组借壳界的一个毒瘤,但低价的同时也意味着机会。鉴于可转债本身的属性,以接近发行价的价格介入,向下的风险其实非常有限。笔者于5月7日以101附近的价格已经建仓华通转债。之后的走势,分情况来分析。

增发重组成功浙农控股为国资背景,经营范围包括化学农药、化学肥料、农用机械及配件、汽车销售等,2018年营收和净利润分别为227.14亿元、2.52亿元,是华通医药对应数据的15倍、7倍左右。

笔者认为,浙农控股业绩尚可,借壳重组的可能性较大,这里假定为60%。再加上浙农控股的多元化经营,很容易蹭到炒作热点,得到资金的追捧。假使借壳成功,参考4月22日复牌当天转债的走势,市场最多给到了63%的涨幅,近似对应正股五个涨停板;截止当天收盘,资金的情绪应该较开盘时理性不少,但转债也保持有41%左右的涨幅,在此粗略计算为对应正股的4个涨停板。

在此假定华通医药重组成功的话,有90%的概率能够收获四个涨停板,10%的概率收获6个涨停板。以现价(101)为基准,该情况下所能够得到的情况a的预期收益率为:

收益预期a=(101x63%x10%+101x41%x90%)➗101x100%=43.2%

增发重组失败重组失败的例子其实并不少见,在此假定重组失败的概率为40%。这种情况下,业绩不佳的华通医药的股价大概率会有一轮下杀,甚至于出现连续跌停板的情况。但转债没有涨跌停限制,不存在当天无法止损的情况。并且即使因为正股下跌,转债的交易价格也出现了大幅下跌的话,还有下修转股价这一选项。

下修转股价为在一定的期限内,正股股价持续低于转股价很多,此时的转债持有者肯定不会选择转股再卖出,因为转股价已经高于现在的股价,选择转股只会造成损失。所以转债持有者一定会选择持有转债,到期后回售。但大部分公司发行可转债的目的正是在于希望转债持有者都转股,以减轻自己的现金流压力。

此时的上市公司可以选择下修转股价,以保障债权人的权益,以及使自己不用拿出现金去偿还债券,一区两得。

回到华通医药的财务状况,其经营现金流持续为负值,可以合理的推断,公司很难拿出两亿多的资金偿还债务。而可转债现在为止还未出现过违约的情况,第一家违约的公司将会对他自身的信用评级造成毁灭性的打击。由此,可以推断,如果出现正股跌破转股价的情况,极大的概率华通医药会选择下修转股价,概率高于90%。

回溯可转债市场,大部分可转债在到期前的交易价格都维持在120-130(此价格为二级市场交易价格,基本与转股后卖出的价格持平)之间,在此假定华通转债到期前价格也达到125元。

之后假定还有10%的概率,华通医药就是不愿意下修转股价,宁愿现金回购债券。这也是最糟糕的一种情况。这种情况下,也可以持有到转债到期,以每张108元的价格回售可转债。

收益预期b=<(125-101)x90%+(108-101)x10%>➗101x100%=22.08%

注:该情况下大概率需要持有转债至2024年6月,平均年化收益在此忽略。

由此综合可得,预期收益=43.2x60%+22.08x40%=34.752%

注:因为重组完成时间难以预测,此计算方法并未加权时间,无法得出年化收益率。

由此可见,在100元附近的位置购入华通转债的安全系数很高,加权了各种可能性的预期收益也达到了34.752%(非年化收益)。

2019年5月9日追记:

转债购入第二天,正股华通医药就莫名其妙的拉了一个涨停,似乎是因为浙农控股有人造肉概念,收到短线资金追捧。但并不影响我的逻辑,赚重组成功的钱。5月9日正股未能连板,收盘时转债下跌近6%,如果之后还有100元附近,甚至100元以下的机会的话,笔者大概率会继续加码。

2019年5月9日 于东京

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com