有研新材研究报告:靶材国产替代龙头,加速扩产紧握行业机遇

半导体产业链的核心材料,全球市场迎来高速增长

靶材:溅射法制备薄膜的核心材料

溅射靶材是用溅射法制备薄膜材料的主要原材料。溅射镀膜的原理是利用真空加速聚 集形成的高速度离子束流,轰击靶材表面,使溅射产物沉积在基板材料表面的技术,被轰 击的材料称为溅射靶材。溅射靶材主要由靶坯、背板部分构成。其中,靶坯是溅射靶材的 核心部分,要求达到高纯度、高密度、多组元、晶粒均匀的技术要求。溅射背板则主要起 到固定溅射靶材的作用,保证各类材质的靶坯在严苛的溅射环境中正常工作。

靶材按照材质来分类可分为金属靶材、陶瓷靶材、合金靶材。金属靶材中应用较为广 泛的有铝、钛、铜、钼靶;陶瓷靶材中主要有 ITO(氧化铟锡)靶、AZO(氧化铝锌)靶、 氧化镁靶、氧化锌靶;合金靶材中主要有铁钴靶、铝硅靶、钨钛靶、钛硅靶。溅射靶材的 种类众多,同材质的靶材也会有不同的供应规格,按形状还可以进一步分为长靶、方靶、 园靶等。

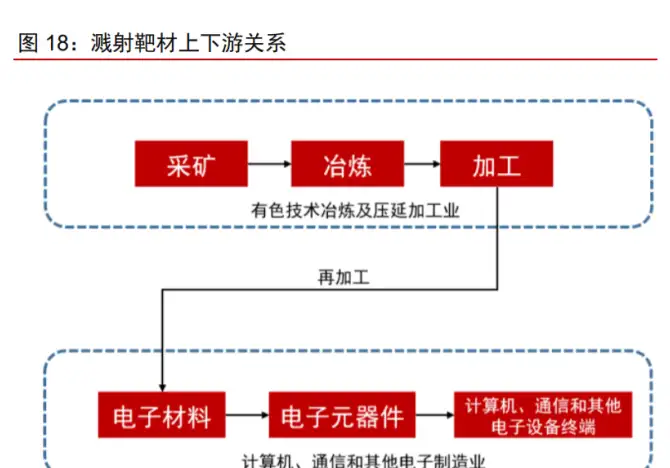

溅射靶材产业链分为“金属提纯-靶材制造-溅射镀膜-终端应用”四个主要环节,靶材 制造和溅射镀膜是其中关键。

高纯度乃至超高纯度的金属材料是生产高纯溅射靶材的基础,不同应用领域对靶材纯 度要求也不同。半导体靶材纯度要求通常达 99.9995%(5N5)甚至 99.9999%(6N)以 上;而显示靶材纯度要求 99.999%(5N),磁记录和薄膜光伏电池纯度通常是 99.99%(4N)。 为了获得更高纯度的金属材料,金属提纯通常使用化学提纯和物理提纯结合的方式,并通 过熔炼、合金化和铸造等步骤最终得到满足成分、尺寸大小要求的靶材原料。

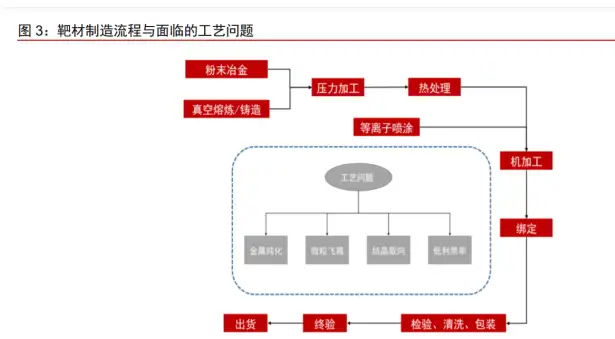

靶材制造环节需要根据下游需求进行工艺设计,控制塑性变形、热处理、晶粒、晶向 等关键指标,主要的制备工艺分熔融铸造法和粉末冶金法两种。熔融铸造法的优点是靶材 杂质含量(特别是气体杂质含量) 低, 密度高, 可大型化,缺点是需要后续加工和热处理工 艺降低其孔隙率,难以做到成分均匀化。粉末冶金法优点是靶材成分均匀,节约原材料,

生产效率高;缺点是密度低, 杂质含量高。主要面临金属纯化、微粒飞溅、结晶取向控制、 利用率低等问题,解决该类问题是靶材行业的核心技术壁垒。 溅射镀膜是产业链条中对生产设备及技术工艺要求最高的环节,溅射薄膜的品质对下 游产品的质量具有重要影响,产业集中度高。由于溅射镀膜工艺起源于国外,所需要的溅 射靶材产品性能要求高、专业应用性强,因此,长期以来全球溅射靶材研制和生产主要集 中在美国、日本少数几家公司,产业集中度相当高。

受益产业转移与政策引导,国内半导体靶材市场规模不断扩大

半导体领域对溅射靶材要求极高,主要用于晶圆制造和芯片封装。半导体芯片行业是 对靶材的成分、组织和性能要求最高的领域。半导体芯片的制作过程可分为硅片制造、晶 圆制造和芯片封装等三大环节:硅片制造环节通过重熔多晶硅再切割的方式产出硅晶圆; 晶圆制造环节先通过前端工序在芯片上制造出大量微型晶体管,随后用金属线路连成电路; 最后,将芯片上的电路管脚连接到芯片外封装的引脚上,完成对芯片的封装。半导体芯片 用金属溅射靶材的作用,就是给芯片上制作传递信息的金属导线。

高纯溅射靶材随半导体工业而兴起,靶材的纯度、晶粒尺寸、晶向都有极高要求。集 成电路是半导体产业最大的组成部分,亦是溅射靶材重要应用领域。由于集成电路中薄膜 的纯度和沉积率与靶材的纯度关系极大,因此硅片制造商对靶材的要求较高:高纯度、大 尺寸、低偏析和细晶粒。集成电路中每个单元器件内部由衬底、绝缘层、介质层、导体层 及保护层等组成,其中,介质层、导体层甚至保护层都要用到溅射镀膜工艺。

半导体芯片行业用的金属溅射靶材主要包括铜、钽、铝、钛等高纯溅射靶材,以及合 金类的溅射靶材,各类靶材于不同技术节点之内搭配使用,总体用量稳步增长。半导体芯 片的制作过程可大致分为硅片制造、晶圆制造和芯片封装等三个环节,其中,在晶圆制造 和芯片封装两个环节中都需要用到金属溅射靶材。主要种类包括铜、钽、铝、钛、钴和钨 等高纯溅射靶材,以及镍铂、钨钛等合金类的溅射靶材,在不同的技术节点之间搭配使用。

半导体制程日益降低,铜靶是未来发展方向。以集成电路中重要的逻辑芯片为例,近 年低纳米线宽技术节点所占比例越来越大,所需的靶材包括铜及其合金、铝、钽、钛等多 种高纯材料产品。其中,铝靶主要用作 110nm 以上技术节点的布线材料,钛靶作为其配 套的阻挡层材料;而铜靶主要用于 110nm 以下,钽靶与之配套。在半导体制程日渐缩小 的趋势下,铜靶代替铝靶广泛应用于晶圆代工是明确的发展方向。

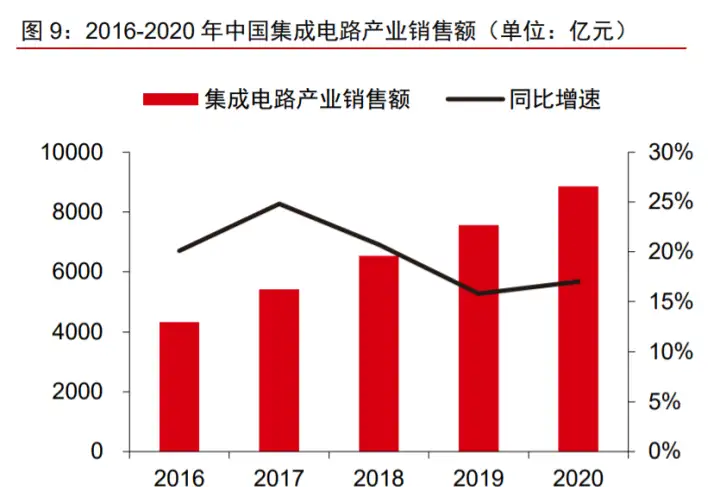

集成电路市场增长迅速,贸易逆差巨大,打开靶材市场广阔成长空间。2016-2020 年, 中国集成电路产业高速发展,销售额由 4,335.5 亿元增至 8,848 亿元,2020 年在全球疫情 的影响下维持了 15%以上的增速,同时也带动了上游溅射靶材的持续高需求。另一方面, 我国集成电路及电子元件较大幅度依赖国外进口,2019 年,我国集成电路及电子元件出 口 1367.66 亿美元,进口 3327.11 亿美元,逆差高达 1959.46 亿美元。巨大的贸易逆差说明我国集成电路行业长期处于供不应求状态,进口替代迫在眉睫,溅射靶材作为其上游的 关键原材料,未来成长空间清晰。

国家政策直击“卡脖子”关键材料,加速溅射靶材国产化替代。近年来国家大力推进 半导体及平板显示行业全产业链的国产化进程,作为其上游原材料,溅射靶材国产化进程 亦不断加速,同时也为行业的快速发展营造了良好的产业环境。2015 年 11 月,多部委 联合发布《关于调整集成电路生产企业进口自用生产性原料、消耗品、免税商品清单的通 知》,通知规定 2019 年起取消进口靶材的免税政策。根据海关总署,溅射靶材组件普通 税率达 17%,高额的进口税率利好国内靶材行业发展,加速了溅射靶材的国产替代进程。

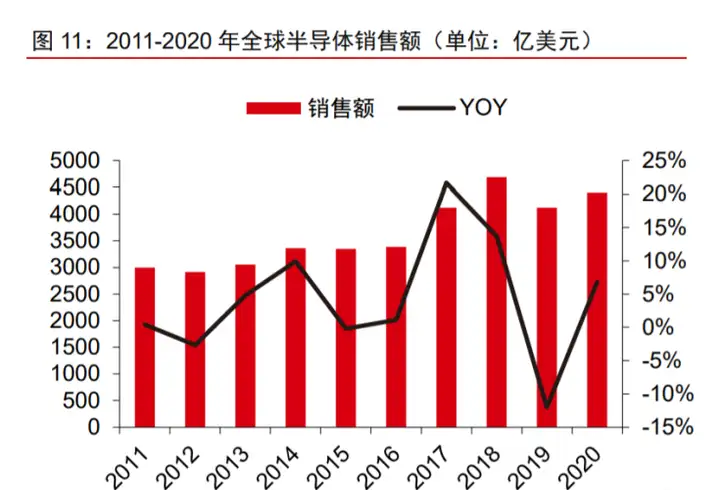

近五年国内半导体销售额复合增速 8.9%,领先全球水平,后疫情时代市场规模有望 大幅增长。2019 年全球半导体市场受挫后缓慢复苏,2020 年全球半导体销售额达到 4403.89 亿美元,2015-2020 年 CAGR 为 5.61%;国内半导体销售额达到 1515 亿美元, 2015-2020 年 CAGR 为 8.9%。后疫情时代,全球半导体市场或将实现大幅度回弹,复苏 的半导体市场将大幅带动上游靶材需求。

中国大陆半导体材料销量增速领先,产能转移带动上游成长。2019 年全球半导体材 料销售额为 521.4 亿美元,2010-2019 年 CAGR 为 1.69%。中国(含中国台湾地区)半 导体销售额为 200.3 亿美元,占比高达 38.42%。其中大陆地区为 86.9 亿美元,9 年 CAGR 为 8.1%;中国台湾地区为 113.4 亿美元,9 年 CAGR 为 2.11%。2019 年全球半导体材料销售 增速均有所放缓,但从历史表现看,中国大陆增速远超全球水平。在此背景下,厂商纷纷 聚焦中国市场,并将逐步实现产能转移,致使中国大陆半导体材料销售额逐年提升。(报告来源:未来智库)

2025 年预计中国大陆等效 8 英寸晶圆产能将达 710 万片,2021-2025 年有望产能翻 番。根据芯思想、各公司公告和各公司官网,若当前所有在建与规划产线 2025 年全部达 产,彼时中国大陆将形成 12 寸晶圆 250 万片、8 英寸晶圆 147 万片的产能,折合等效 8 英寸晶圆产能 710 万片,接近 2021 年有效产能的一倍。高速扩张的晶圆产能将进一步推 高靶材需求,引导大陆靶材市场高速发展。

预计 2025 年中国大陆靶材市场需求 31.4 亿元,2021-2025 年复合增速达 16.5%,全 球占比将达到 25.1%。根据芯思想、各公司公告和各公司官网,我们预计 2025 年全球/ 中国大陆等效 8 英寸晶圆产能将达 2822 与 710 万片,对应全球/中国大陆靶材需求 37.8与 9.5 万片。预计 2025 年中国大陆市场靶材规模将达到 31.4 亿元,2021-2025 年 CAGR 为 16.5%,远超全球水平(6.4%),2025 年中国大陆靶材市场在全球占比或将达到 25.1%。

关键假设:2025 年大陆目前在建产能全部达产,海外晶圆产能保持每年 3%的增长速 度,一片 12 英寸晶圆等效 2.25 片 8 英寸晶圆,全球靶材需求与等效 8 英寸晶圆产能的比 例不变。

海外公司长期垄断靶材,中国企业有望拉开替代大幕

全球靶材制备市场受美日公司长期垄断,CR4 集中度高达 80%

产业链上游附加值高,靶材行业垄断趋势明显。溅射靶材上衔有色金属加工,下接电 子元器件制备及应用,产业链上游的金属原料提纯占据靶材产业链的高附加值地位。长期 以来,国内厂商主要通过从国外进口获得高纯金属供给,美、日等国家的高纯金属生产商 依托先进的提纯技术对下游具有较强的议价能力,提高了靶材的生产成本。

全球溅射靶材生产厂商主要集中在美国和日本,区域性寡头垄断格局明显。目前全球 溅射靶材市场有四家主要企业:日矿金属(日本)、东曹(日本)、霍尼韦尔(美国)、普 莱克斯(美国),合计垄断了全球靶材市场 80%的市场份额。这些企业经过几十年的技术积淀,凭借其雄厚的技术力量、精细的生产控制和过硬的产品质量居于全球溅射靶材市场 的主导地位。四家企业在掌握先进技术以后实施严格的技术保密措施,加之溅射靶材行业 具有投资额度大、认证时间长等特点,导致溅射靶材行业具有较强的区域聚集特征。

认证壁垒带来客户粘性,先入者订单不愁。由于超大规模集成电路等下游客户对溅射 靶材的产品质量、性能指标等有着非常严苛的要求,行业存在严格的供应商认证机制,从 新产品开发到实现大批量供货一般需要 2-3 年时间。因此,企业一旦通过下游客户的认证, 成为其合格供应商,就会形成相对稳固的合作关系,新进入行业的企业面临着较高的客户 认证壁垒。日矿金属等公司较早地涉足靶材业务,及时切入了下游各客户的供货渠道,四 家企业均获得了 Applied Materials 授权,拥有极高业内知名度与客户粘性,为公司带来 源源不断的靶材订单。

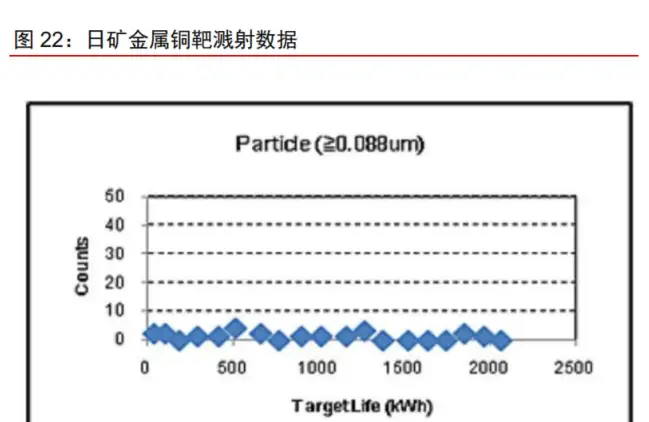

核心技术领先,行业内仍将具备优势地位。四家垄断企业各有其核心竞争力,以半导 体靶材市占率最高的日矿金属为例:日矿金属基本实现了靶材高纯原材料的自产自供,且 具备超高纯金属的加工能力,可满足公司各类靶材产品的生产需求,其高纯铜纯度最高可 达 9N(纯度≥99.9999999%)。产业链向上延申使得公司与竞争对手相比,具备供应链与 成本优势。配合高纯材料,日矿金属还具有高超的靶材加工制备技术,可提供晶粒尺寸小、 组织均匀、综合性能优异的各类靶材。以其铜靶产品为例,其单靶溅射产生的尘粒数在全 生命周期可稳定控制在两位数之内,核心技术的领先为公司行业龙头的地位护河。

国内公司后起,中国企业有望拉开替代大幕

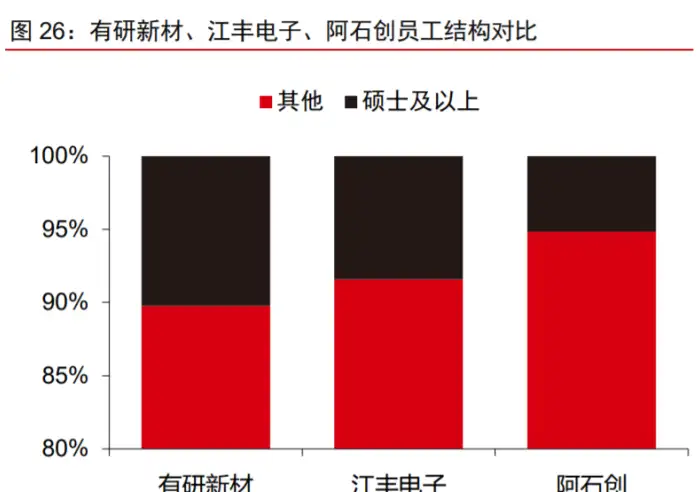

国内半导体靶材替代大势正起,大陆行业份额料将归属两大龙头。2018 年底,进口 靶材免税结束,国家实行对内补贴、对外征税的模式。目前我国靶材产品进口税率高达 17%。 拉高的关税叠加中美形式变化使得海外靶材企业较难进入国内市场。另一方面,大陆晶圆 厂积极建厂扩产,国内高速发展的半导体行业带来上游靶材的高需求,激励靶材制造企业 快速发展,靶材行业国产替代大幕被徐徐拉开。国内半导体靶材行业龙头有研新材、江丰 电子等企业,抓住时代机遇,在各自细分的领域形成了核心产品与技术领先优势,使靶材 的国产逐渐替代成为了可能。

有研新材:国内综合实力领先的超高纯金属溅射靶材制造企业,超高纯铜实现自产。 公司产品涵盖电子信息行业用的全系列超高纯金属材料、溅射靶材和蒸发膜材,公司实现 了 6N 高纯铜等靶材原料的自产自供,打破了国外原料供应垄断。公司下游客户覆盖半导 体领域,包括中芯国际、台积电、长江存储、长电科技、联华电子等国内外知名厂商。公 司目前靶材产能约 20000 块/年,2021 年 9 月,公司发布投资建设子公司有研亿金靶材扩 产项目的公告,预计项目达产后将形成 73000 块/年的靶材产能。2021Q1-Q3 有研新材营 收 122.71 亿元,归母净利润 2.21 亿元。(报告来源:未来智库)

靶材扩产紧抓机遇,有研新材有望迎来量利齐升

有色金属研究总院独家发起,靶材业务所在的有研亿金为主要利润来源

有研新材由北京有色金属研究总院独家发起,产业分为电磁光医四个板块。有研新材 于 1999 年 3 月成立并在上海证券交易所挂牌上市。公司主要从事微电子光电子用薄膜材 料、超高纯金属及稀贵金属材料、高端稀土功能材料、红外光学及光纤材料、生物医用材 料等新材料的研发与制备。公司控股股东为有研科技集团有限公司,持股比例 33.18%, 实控人为国务院国资委。

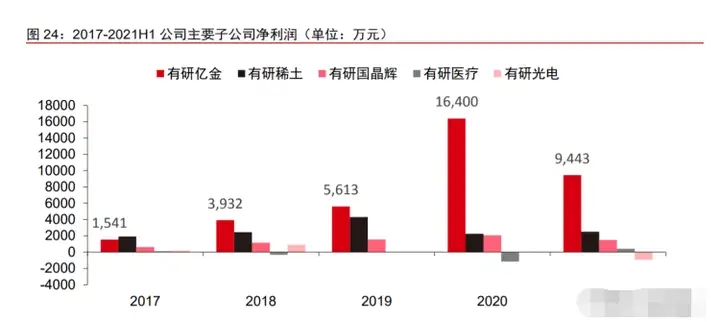

公司靶材业务主要由有研亿金运营,盈利能力四个板块中最强。截至 2021 年中报, 公司旗下有 9 家主要子公司,除有研稀土均为全资子公司。其中,有研亿金主要从事超高 纯金属靶材、高纯金属材料及贵金属功能材料的研发、生产和销售,是国内规模宏大、门 类齐全、技术能力一流的高纯金属溅射靶材制造企业,也是国内屈指可数具备从超高纯原 材料到溅射靶材、蒸发膜材垂直一体化研发和生产的产业化平台。

高纯金属原料国内领先,多种 12 英寸靶材通过验证

有研亿金自产自供高纯度金属,靶材原料打破国外垄断。有研亿金可提供包括 6N 超 高纯电解铜、5N 高纯电解钴、5N 高纯金等产品。公司超高纯电解铜,在分析至少 40 个 杂质元素的基础上,化学纯度达到 99.9999%(6N),气体元素 C、N、O、H、S 等满足 半导体要求,最高纯度为 7N。公司是我国屈指可数的实现 6N 超高纯铜原料工业化批量稳 定生产的企业,产品率先应用于国产高性能溅射靶材和蒸发材料的生产,突破了对国外超 高纯原材料的进口依赖。公司产业链成功上延,原料自供助力公司降本增效,靶材产品竞 争实力得以提升。

公司靶材产品基本实现全覆盖,12 英寸靶材开始发力。公司攻关产品技术多年,战略 目光聚焦大尺寸、底线程的半导体用靶材方向:12 英寸镍铂靶材、12 英寸新品高纯钛靶、 12 英寸高纯铜溅射环在 2020 年通过验证,已向多家客户批量供货;12 英寸高纯钴靶材、 12 英寸钴阳极、8 英寸高纯钨靶在国内外多家主流厂商通过验证,并取得小批量销售订 单。2021 年上半年,公司重新梳理了三十余款重点大尺寸靶材积极开展攻关开发,用于 7 纳米及更低线宽的铜、钴等高端核心靶材取得重要进展。“极大规模集成电路用 12 英寸 超高纯铜靶材”入选国资委科创局发布的《中央企业科技创新成果推荐目录(2020 年版)》。

专注优质赛道培养核心客户,靶材扩产引领盈利增长,产能亦可快速消化

专注半导体靶材的龙头供货商,优质赛道引领公司业务做大做强。公司主要为中芯国 际、长江存储、长电科技、联电、台积电、士兰微等公司供应各类半导体用高纯靶材。其 中,公司铜靶依靠优秀的产品质量占据了国内大部分的市场份额。相比平板显示等领域, 半导体靶材对供应商的长期质量管理能力、技术服务能力、问题解决能力要求更高,故一 旦通过认证,下游客户不会轻易更换供货商。有研新材依靠自身综合实力与产业链优势, 靶材业务专注于半导体领域,既避免参与平板显示等领域激烈的竞争,也培养了下游客户 极高的用户粘性,护城河日渐宽阔。

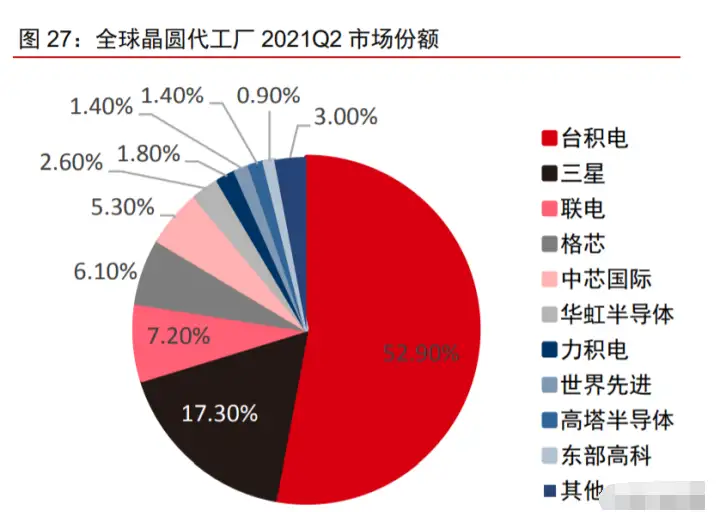

下游客户业绩稳步提升,公司相关业务有望乘风放量。根据 TrendForce 的最新数据, 由于疫情后需求激增、全行业转向 5G 通信技术、地缘政治紧张局势以及长期芯片短缺等 因素,芯片抢购在 2021 年第三季度持续存在。公司最大客户中芯国际市场份额全球第五, 营收增速最快,达 21.8%。截止 2021Q3,中芯国际晶圆销量达 172 万片,同比增长高达 19.4%,下游客户产销量不断攀升,有望带动公司靶材业务进一步放量。此外公司亦可战 略目光投向海外,扩大台积电、联电等供货渠道的订单量,进一步实现战略版图的拓张。

公司现有 8-12 英寸产能 2 万片,拟通过 3.28 亿投资建设 7.3 万块产能。2021 年 9 月 13 日,公司公告以 3.28 亿元投资靶材扩产项目,设计靶材产能 7.3 万块/年,其中德州 基地新建项目建设期 12 个月,昌平基地改造项目建设期 17 个月。我们预计该项目分别于 2022 年中/2023 年中投产和达产,在订单饱和的背景下,对应未来三年的产量 CAGR 54%, 公司进入“1 到 10”的快速增长周期。

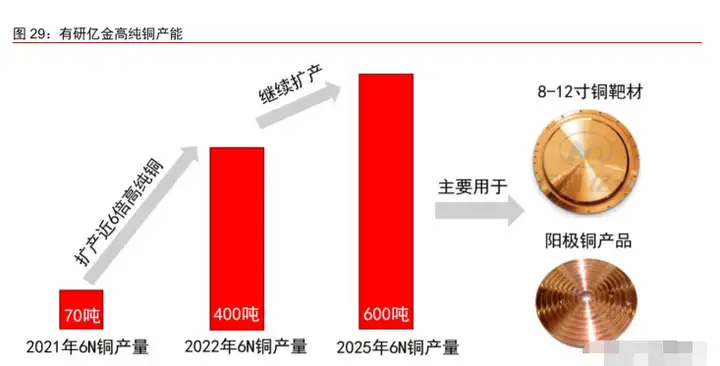

公司料持续推进高纯铜产能与靶材产能的同步扩张。公司多年以来持续推进自产高纯 铜扩产以匹配铜靶材需求。公司作为大陆铜靶材龙头供货商,为中芯国际、长江存储等国 内企业批量供货半导体用靶材,高纯度铜产能紧张。预计公司抓住机遇扩充产能,实现铜 靶和高纯铜原料的匹配,高纯铜产能有望扩张至 600 吨。

我们预计 2024 年公司靶材营收 27.5 亿元,2021-2024 年 CAGR 高达 50%,届时全 球市占率可达 18.4%。随着新建产能的投产以及产品结构的高端化,预计铜钴镍钽等高价 值靶材将维持高的比例,我们预计公司靶材业务 2024 年营收将达到 27 亿元,对应 2021-2024 年公司靶材营收 CAGR 将高达 50%,届时公司靶材业务全球市占率有望超过 20%。

我们预计 2022/2023 年公司靶材利润为 1.7/3.2 亿元,同比增长 60%/90%。项目扩产 后,“准专线专用”将形成的规模化优势,研发投入相对固定和原材料价格中枢下行的背 景下,我们预计在靶材放量过程中单价稳定,毛利率将呈现上行趋势。我们预计 2022/2023 年靶材业务利润为 1.7/3.2 亿元,同比增长 60%/90%。新增产能完全达产后预计可实现近 5 亿元利润,届时靶材业务的利润占比将从 30%左右上升至近 60%,成为公司最核心的利 润来源。

盈利预测与关键假设

公司各业务多元化发展,主营业务包括超纯/超高纯金属材料、稀土材料、光电材料、 红外光学与光纤材料、医疗器械材料几大板块。随着半导体行业的高景气与国产替代的大 趋势,公司紧握超纯金属材料板块溅射靶材业务所积累的优势,积极扩产进一步扩大业务 规模,盈利能力将继续提升,订单充足的背景下,公司将进入“1”到“10”的快速增长 期。其余各项业务平稳开展,公司整合并购、科研成果转化与市场开拓效果初现,公司业 绩将进入稳收获期。(报告来源:未来智库)

1. 超纯金属材料:截止 2021H1,公司前期高纯金属产业化建设项目已达产,靶材产 能达 2 万块/年。2021 年 9 月 13 日,公司发布投资建设子公司有研亿金靶材扩产项目的 公告,计划进一步扩大靶材产能,新项目投产后预计公司将于 2023 年底形成合计 7.3 万 片靶材产能。我们预计 2021/2022/2023 年,公司新增产能将平稳释放,实际产量为 2.2/4/6 万片,对应营业收入 7.9/12.4/20.3 亿元。假设靶材之外的超纯金属业务保持稳定增长,给 予 10%的增速。

2. 其他业务:我们假设其他业务与行业需求增速匹配,其中稀土材料 20%增速,光 电材料 10%增速,红外/光纤材料 25%增速,医疗器械 30%增速,其他业务 10%增速。

在晶圆厂高速扩产、材料端国产化率提升和高端铜钴靶材的渗透率提升的背景下,公 司作为国内半导体铜钴靶材的龙头企业,大幅扩产下料进入“1 到 10” 的快速增长期。 基于以上分析我们预测:公司 2021-2023 年营业收入分别为 140/151/163 亿元,预计公司 2021-2023 年归母净利润为 2.89/4.68/6.69 亿元,对应 EPS 为 0.34/0.55/0.79 元,公司业 绩增长得益于其靶材业务扩产产能平稳释放,叠加其他业务平稳增长带来的盈利改善。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

上一篇:有研稀土新材料股份有限公司