如何理解「存款准备金」,它有哪些作用?

一、什么是存款准备金?

存款准备金是指金融机构为保证客户提取存款和资金清算需要而准备的资金,由金融机构缴存于其开立在央行的账户。存款准备金包括法定存款准备金和超额存款准备金。

法定存款准备金本来是一个央行管理商业银行的流动性工具,但随着过去80年银行监管技术的进步,目前银行流动性工具基本都是依靠银行业监管机构发布的流动性框架LCR、LMR、NSFR、流动性缺口、最大10家负债依存度,同业负债不超过总负责1/3等等,几项重要监管或者银行自身的内部管理指标进行管理。随之存款准备金逐步异化为央行宏观政策重要的工具。

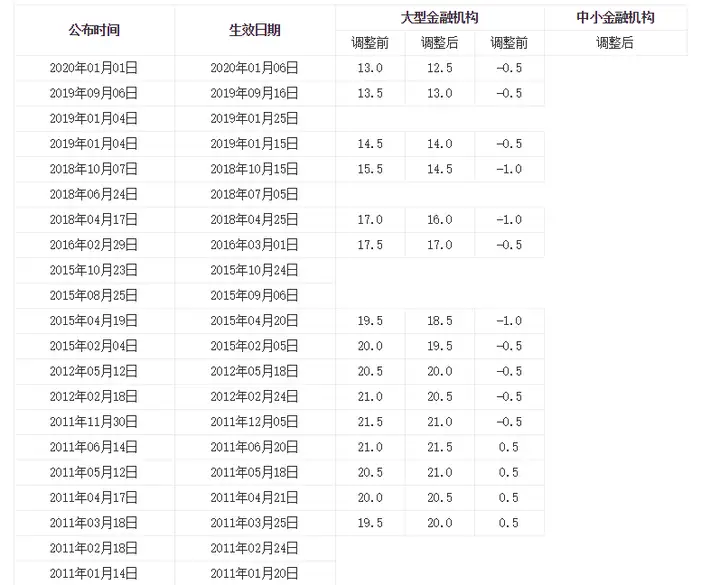

尽管欧美日逐步都在取消或极低的准备金。但过去4年多中国央行在准备金领域进行了一系列创新,也取得了一些符合国内国情的成果。

法定存款准备金需要按照央行规定的比例缴存,这个比例就是存款准备金率。如果金融机构在央行的准备金存款帐户出现透支,将受到央行包括罚息在内的相关处罚。

超额存款准备金是指每日日终(业务截止时间,也即清算窗口开启时间为17:15,清算窗口时间为17:15至20:30)金融机构在央行法定存款准备金账户(银行总行法人所在地央行开立)余额减去法定存款准备金的剩余部分。

“存款准备金”是央行管控信用货币的一种重要的手段,其实存款准备金也是银行为企业进行“支付清算”的时候可动用的头寸。这种头寸也是银行在进行“投资”,包括进行银行间的回购等“资金交易”时候的真正可以动用的那部分头寸。

二、我国存款准备金制度

盘点央行的资产负债结构以及中国特色的存款准备金制度,笔者认为,央行永久冻结商业银行20万亿存款准备金的同时,再以短期资金投放形式进行“精准”调节;后来央行官员孙国峰公开研究成果显示这正好是央行故意为之,具体参考《孙国峰:结构性流动性短缺的货币政策操作框架——一个分析央行准备金政策的框架》。

相比而言,其他国家的法定存款准备金水平非常低,欧洲央行基本都是0法定存款准备金,美国大部分存款账户也是0法定存款准备金,只有少数不稳定(大额交易账户)的账户才需要缴纳3%或10%的法定存准。

三、哪些存款账户需要缴纳法定存款准备金?

法定存款准备起源于美国大萧条之后,目前美国主要是依据账户类别进行缴纳,国内主要是基于机构类型缴纳,比如只要是国有大行普惠金融达标就统一按照12%,那么不论是财政存款、个人存款还是单位存款都一律按照12%比例缴纳法定存款准备金。所以从从这个意义上讲,法定存款准备金作为流动性工具非常粗糙,反而比银保监会的LCR、NSFR和流动性匹配率更加原始粗糙。

(一)哪些机构需要缴纳法定存款准备金?

自2014年以来,我国实行差别化准备金制度,不同类型的金融机构存款准备金率并不相同。目前纳入存款准备金考核范围主要包括以下类别机构:

1、中国农业发展银行

注意,国开行和进出口银行不需要缴纳存款准备金。只有农发行需要缴纳存款准备金,2014年央行要搞定向灌溉,将农发行的法定存准一次性降低到只有8%的水平。

2、工农中建交国有五大银行

3、股份制银行、城市商业银行、非县域农村商业银行、外资银行

4、县域农村商业银行

5、农村合作银行、农村信用社、村镇银行

6、财务公司、金融租赁公司、汽车金融公司

财务公司、金融租赁公司和汽车金融公司虽然属于非银金融机构,不能吸收公众存款,但是这三类机构均可以办理存款类业务,例如,

财务公司:能吸收成员单位存款;金融租赁公司:经银监会批准,金融租赁公司可以吸收非银行股东3个月(含)以上定期存款;汽车金融公司:少量接受境外股东及其所在集团在华全资子公司和境内股东3个月(含)以上定期存款。非银金融机构可以吸收存款,但是在额度和期限方面限制非常严格,所以多数非银行金融机构更偏好从商业银行获得线下的同业借款。

(二)哪些存款需要缴纳存款准备金?

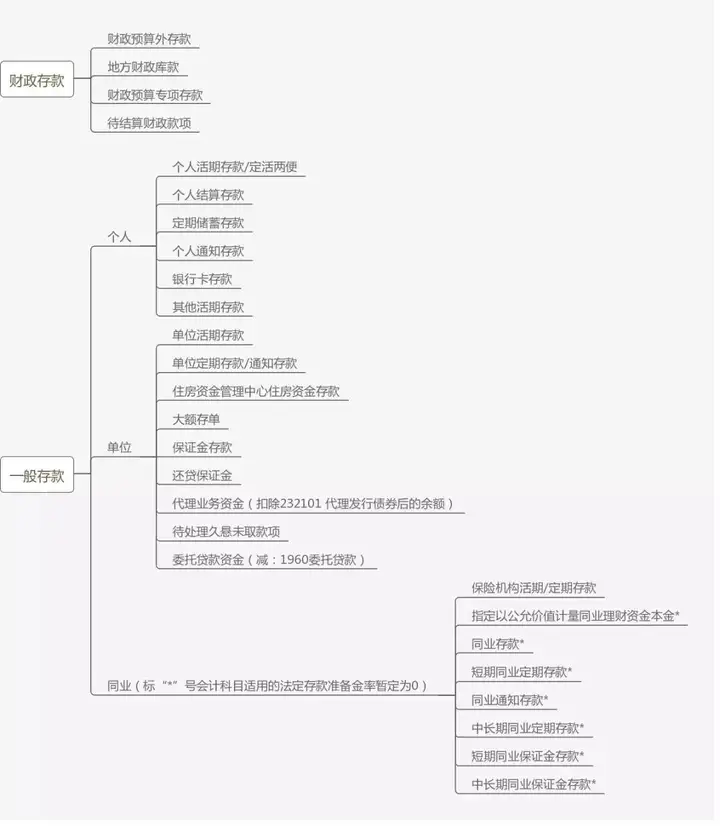

存款准备金存在的最基础的形式是,当银行的负债端具有“一般性存款”的时候,就要按照法定存款准备金率缴纳存款准备金。也就是存款准备金的缴纳范围主要是针对银行业金融机构的一般性存款。

1998年存款准备金改革明确了一般性存款的范围:一是金融机构吸收的机关团体存款、财政预算外存款、个人储蓄存款、单位存款及其他各项存款均作为一般存款,需缴纳准备金;二是金融机构的委托、代理业务(代理国债业务除外)按委托、代理业务负债项目轧减资产项目后的贷方余额缴存存款准备金。

在这一原则基础上,一般存款的范围会依据金融机构业务的发展和监管要求的变化进行调整,主要包括:

2006年将国库定期存款纳入缴存范围;2008年将金融控股公司在存款类金融机构的存款纳入缴存范围;2011年随着银行承兑汇票、信用证、保函等业务的发展,银发[2011]209号文将保证金存款纳入一般存款范围;银发[2014]387号文进一步规定,自2015年起,将部分原在同业往来项下统计的存款纳入各项存款范围,包括存款类金融机构吸收的证券及交易结算类存放、银行业非存款类存放、SPV存放、其他金融机构存放及境外金融机构存放。同时适用的存款准备金率暂定为零。需要注意的是,2016年对境外金融机构在境内存款类金融机构的存放执行正常存款准备金率政策。但除境外银行同业存款和保险公司协议存款需要交纳存准外,对于其他非存款类金融机构存款,目前法定存准比例仍然为0。

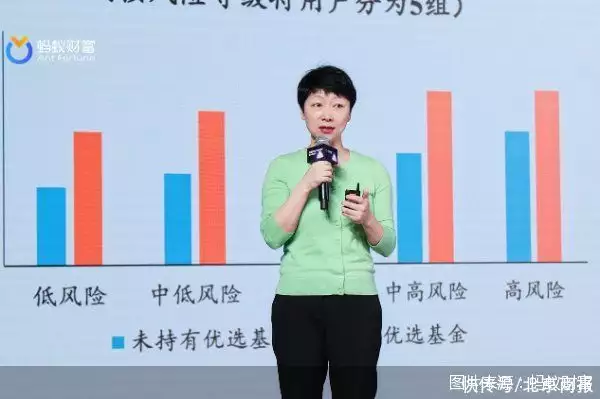

现实业务中部分银行明确规定了存款准备金缴纳一般存款的会计科目,例如银发[2015]105号文、184号文、233号文和239号文详列举了中国农业发展银行、国有五大银行和股份制银行一般存款的会计科目。

以下以工商银行为例,截至2015年6月需要缴纳法定存款准备金的范围:

(三)几类特殊存款的准备金问题

1、协议存款

从前面的法定存款准备缴存范围可以看出,保险公司存款都需要纳入缴纳存款准备金范围,不同于一般的同业存款(同业存款都暂时不缴纳)。

但是有一类保险公司存款叫“协议存款”比较特殊,主要是不受利率上限约束。实际业务中,多数保险公司存款都属于这种类型,期限5年以上稳定存款,但存款成本非常高,实际其性质很类似于金融债,唯一区别是金融债不需要缴纳存款准备金。

公募基金发行的货币基金也做一些协议存款,但这类存款不属于监管定义的“协议存款”范围。

2、结构性存款

结构性存款根据投资人的属性不同,可以分为个人存款、单位存款、同业存款。其中个人结构性存款和单位结构性存款属于存款准备金缴存范围。

《资管新规》之前,银行理财产品分为保本型理财产品和非保本型理财产品。保本型理财产品纳入表内进行管理,募集的资金需要缴纳存款准备金(非存款类金融机构),按照人民银行金融统计制度,对于保本理财或表内理财,募集的资金纳入结构性存款统计。1104报表填报说明也要求填入结构性存款。

资管新规之后,2019年1104业务制度更新,将G0103《存贷款明细报表(一)》,[2.1.7单位结构性存款]和[2.2.8个人结构性性存款]修订为[2.1.7单位结构性存款(不含保本理财)]和[2.2.8个人结构性存款(不含保本理财)],不再包括保本理财募集资金部分。

但是同业购买的结构性理财属于同业理财范畴,在理财登记托管中心的统计口径中包括面向银行业、证券业、保险业等金融机构销售的理财产品;这几类金融机构存款也不需要缴纳存款准备金。

但是需要注意,如果是其他个人或单位先购买了其他资管产品,再嵌套银行结构性理财,这种不属于单位结构性存款或者个人结构性存款从而不需要缴纳存款准备金。

3、财政预算存款

具体包括三大类:

代理国库存款:地方财政库款,财政预算专项存款,财政预算外存款;待结算财政款项;代收(付)款项。一般而言只有大行有这几个财政存款科目,中央国库存款主要是央行负责,但后来财政部觉得收益太低,就搞了中央国库现金管理商业银行定期存款把一部分国库现金存放在商业银行,商业银行以国债或地方政府债券为质押获得存款并向财政部支付利息。

4、境外机构境内存放准备金制度

境外同业存款本来不需要交存款准备金。但是2015年末,央妈为抑制境外猖獗的人民币做空,想了一招可以大幅度抽空香港离岸人民币,即规定境外同业存放境内代理行、母行、人行深圳中支需要交法定存款准备金。当然交存主体仍是境内的金融机构(港澳清算行是直接交到人行深圳、珠海中心支行),但央行要求同时冻结负债端境外同业的存款账户相应资金。

2017年人民币汇率缓和之际,人民银行放松要求,境内代理行或母行可以不用为境外存款银行单独设置存款准备金账户(实际就是负债端冻结),但是境内银行仍然需要缴纳准备金。

这也是目前为止非存款类金融机构存放唯一需要真正交存款准备金的,其他比如境内SPV存款,证券保证金存款都是0比例(等于不交)。

5、同业存单的准备金缴存

同业存单目前是银行间市场发行,上清所登记的,存款类金融机构发行的一种负债凭证。

从目前央行缴存范围的相关文件看,同业存单没有纳入存款准备金缴纳范围,但是银行间市场同业存单的投资者群体中绝大部分属于SPV或者金融机构,但其中也有很少部分是保险机构。

前面已经提及,如果是保险机构投资同业存单,理论上应该需要交法定存款准备金,但实际操作中,上清所也不会及时披露投资者名单给发行人。

但是从存款准备金最原始的出发点,流动性管理工具的角度看,同业存单实际上在存续期无法提前支取和赎回,一旦发行之后,实际上银行没有流动性风险,到期能否续发也是整个市场决定。

四、央行制造准备金结构性短缺的政策和银行间流动性的结构性短缺

(一)资产负债表中的存款准备金——以货币内生性理论的视角

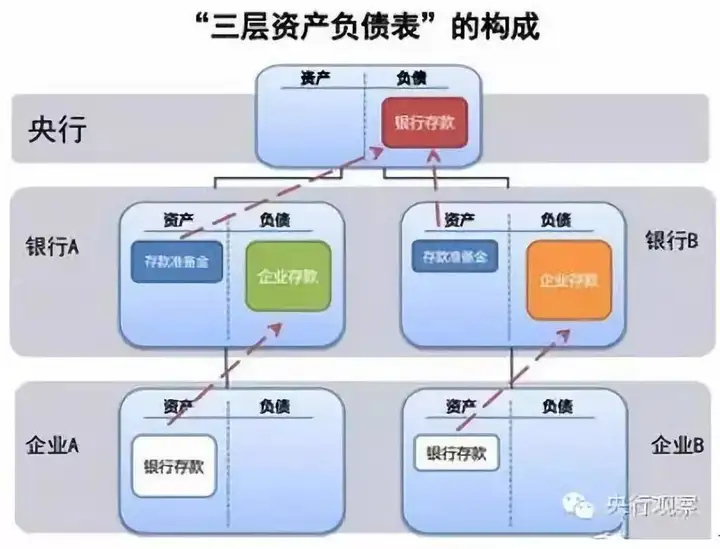

这部分我们以央行、商业银行、居民三层资产负债表,从货币内生性理论出发,通过一系列的假设操作,分析存款准备金在货币创造中所扮演的角色。假设法定存款准备金率是20%。

1、商业银行向居民发放10亿元贷款

商业银行向居民发放贷款,会同时扩张二者的资产负债表,具体来看:

商业银行A在资产端增加一笔对居民的贷款10亿元,同时在资产端减少一笔存放央行10个亿准备金;

居民在负债端增加一笔银行的贷款10亿元,负债端减少10个亿应付款。居民的上游(贷款受托支付的对象)企业B资产端增加一笔在银行B存款10亿元,减少应收款10个亿。在这个过程,商业银行作为整体在央行的准备金没有影响;但是结构发生变化,银行A准备金减少10个亿,银行B准备金增加10个亿。

2、商业银行向中央银行寻求法定存款准备金2亿元

为了应付居民提取现金的需求,商业银行向中央银行寻求法定存款准备金准备金2亿元,通常是向中央银行出售资产(外汇、黄金等)或申请贷款。

出售资产:

商业银行在资产端增加一笔存放央行款项(存款准备金)2亿元,同时减少相应的资产(外汇、黄金、国债等)2亿元;

中央银行在资产端增加相应的资产(外汇、黄金、国债等)2亿元,在负债端增加存款类机构的存款(存款准备金)2亿元。

实际这个操作就叫做公开市场操作(只有一级交易商有这个资格和央行交易)。

申请贷款:

短期内如果申请的贷款无法直接投放出去,那么商业银行在资产端增加一笔存放央行款项(存款准备金)2亿元,在负债端增加一笔向央行的借款2亿元;

中央银行在资产端增加一笔对存款类机构的债权2亿元,在负债端增加存款类机构的存款(存款准备金)2亿元。

3、QE——中央银行向社保基金购买10亿元国债

QE与其他货币政策最大的区别在于,其他货币政策是依靠影响商业银行的信贷规模间接作用于广义货币的创造,而QE是中央银行绕过商业银行,直接创造商业银行的居民存款负债(广义货币),同时增加商业银行的超额准备金。

假设中央银行向养老基金购买10亿元国债,因为养老基金没有中央银行准备金账户,所以要以商业银行账户作为交易中介,实际操作是中央银行在养老基金的开户银行的准备金账户里增加10亿元,开户银行在养老基金的存款账户里增加10亿元。从资产负债表来看:

中央银行资产端增加10亿元国债,负债端增加养老基金开户行准备金10亿元;

商业银行资产端增加存放央行款项(超额存款准备金)10亿元,负债端增加养老基金存款10亿元;

养老基金资产端减少10亿元国债,增加10亿元银行存款。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com