美股漂亮50,从崛起到覆灭…

历史是最好的投资教科书,本文将回顾美股漂亮50是如何崛起,泡沫又是如何破灭的,阳光之下,并无新鲜事,希望投资者朋友可以有所思考和总结。

1.什么是漂亮50?

20世纪70年代,华尔街的专业投资者们发誓要回归「理性的原则」。概念股的神话破灭后,流行起了蓝筹股投资热。人们认为,蓝筹公司不像60年代投机者青睐的那些公司,它们不会倒闭,购买这些公司的股票也是最安全的。买了蓝筹股,投资者大可以一边打着高尔夫球,一边等着实现长期回报…

在这样一段蓝筹股持续跑赢市场,估值不断攀升的时期,该类型股票当时被统称为漂亮50(Nifty Fifty)。

事实上,关于漂亮50名单中具体包含哪些股票,美国证券界并没有一个明确的说法。学者Jeremy Siegel研究漂亮50现象时,引用了70年代由摩根信托给出的一份名单,而《福布斯》(Forbes)杂志则经常引用证券公司Kidder, Peabody & Co.列出的50支高市盈率股票名单。两份名单中有一半的股票是不同的(本文参考Siegel的版本)。

2.漂亮50的演绎和背景

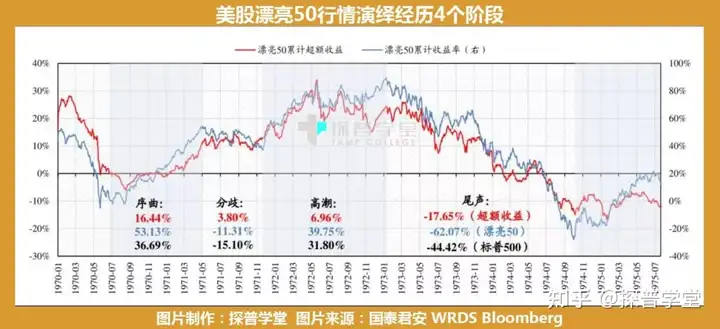

第一阶段——序曲:

1970年7月份开始,美股进入牛市,至1971年5月标普500上涨36.69%,漂亮50上涨 53.13%,这一阶段漂亮50具有16.44%的超额收益。

1968年通胀危机成为首要问题,尼克松上台后即刻实施紧缩性的财政政策,同期美联储也紧缩了货币供给,这使得美国CPI在1970年之后有所回落。但是,紧缩控制通胀带来了经济快速下滑。在这样的背景下尼克松对时任美联储主席伯恩斯下达命令,实施了宽松货币政策,美国流动性再次走向宽松。

第二阶段——分歧:

1971年5月至1971年11月,美股进入了短暂的震荡下行,标普500下跌15.10%,漂亮50 下跌11.31%,漂亮50在这一阶段仍具有3.80%的超额收益。

伴随着货币供应量大幅增长,宽货币较好的传导至宽信用,至1971年信用周期迎来拐点,经济开始第一阶段的修复。第一阶段复苏预期已较为充分,后续经济斜率存在分歧,这带动漂亮 50 行情横盘调整进入短暂的分歧阶段。尽管美国制造业 PMI 在 1971 年 2 月重新站上荣枯线,但是上行速度迟缓,至1971年11月仍在52.3。

第三阶段——高潮:

1971年12月至1973年1月,美股重新进入上行通道,标普500上行31.80%,漂亮50上行38.75%。在这一阶段具有6.96%的超额收益。在第三阶段的末期,尽管漂亮50仍在持续上涨,但累计超额收益已有所波动。

货币宽松的动量带动经济开启第二波修复,信用持续扩张,订单周期终进入快速上升期。伴随着信用→订单→库存→经济作用的逐步发生,美国GDP在长期增长中枢下行的过程中迎来强劲反弹(1972Q4,美国GDP增速已高达6.9%),漂亮50行情步入长达一年的高潮阶段。

第四阶段——尾声:

1973年1月至1974年10月,美股走熊,标普下跌44.42%,漂亮50下跌62.07%。漂亮50 在这一时期不仅丧失了前期积累的超额收益,并最终跑输标普500。

通胀只会迟到,不会缺席。叠加石油危机的爆发进一步加剧通胀,经济最终陷入滞胀泥潭,漂亮 50 行情进入最后的“尾声”阶段。为实施工资、价格管制而成立的工资委员会和物价委员会作用有限,在实际操作中工资委员会关于工资标准一再作出让步。到 1973 年二季度,CPI重新回到6%以上,PPI回到10%以上。雪上加霜的是,1973年10月6日,埃及、叙利亚对以色列宣战,第四次中东战争爆发。至此美国迎来了二战后最严重的的滞胀时期。

3.崛起和覆灭的原因

漂亮50的崛起:宏观经济景气度回升、资金行为偏好、行业趋势下优秀公司的成长共同演绎了这段行情行情。

1)宏观经济层面,短期尼克松新政下通胀得到控制,经济复苏+流动性宽松,推动股票市场回暖,呈现普涨行情。

2)市场风格层面,以养老金为主的长线资金占比增加,市场开始推崇价值投资;行业集中度提升改善消费行业盈利预期。

3)行业层面,婴儿潮带来年轻人口比例提升,推动消费需求,受益于消费行业集中度提升龙头企业成为优选。

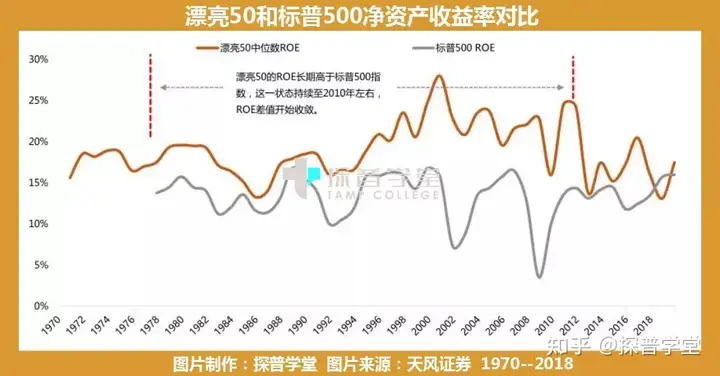

4)公司层面,漂亮50具备显著的强盈利稳定性、成长性优势,净资产收益率(ROE)长期高于标普500,强劲的基本面是其获得估值溢价基础。

漂亮50的破灭:宏观因素构成美股的熊市,微观因素造成补跌。

1)粮食危机、布雷顿森林体系瓦解叠加石油危机使得通胀进一步恶化。为应对通胀压力,流动性加速收紧,而原材料成本上行则侵蚀了企业盈利,美国经济再陷滞胀泥潭,美股整体转熊。

2)微观上,一方面漂亮50公司的盈利稳定不再,业绩增速和ROE呈下行态势;另一方面在牛市顶点,漂亮50公司的P/E估值相对标普500形成大量泡沫,在流动性收紧的环境下估值泡沫破裂,最终补跌结束行情的演绎。

4.后续故事和启示录

在漂亮50杀估值阶段(1973.09至1977.04,漂亮50跑输标普500的44个月),表现抗跌的行业都是受益于战争催化(航空、国防),以及油价上涨的行业(基本资源、化学品、石油和天然气)。这些行业超额收益的背后,依然是盈利的驱动。

跌幅较大的公司,主要有两类:一是盈利增速较低的公司,比如跌幅最大的 3 家公司(雅芳、西尔斯、柯达)盈利增速均大幅低于平均水平;二是70年代初期大幅拔估值的公司,比如迪士尼、麦当劳、可口可乐,1972年底的估值分别达到了84倍、85倍、48倍,之后在1973至1979年杀估值幅度也居前,尽管此时的它们盈利仍持续高增长。

比如麦当劳估值从85倍跌至9.6倍,跌幅达到89%,尽管这些年的平均净利润增速仍高达27%。而造成这种优质资产大幅杀估值的原因,除了当时持续上行至10%以上的利率水平之外,还有连续多年大幅透支的股价涨幅——麦当劳在71年上涨了145%,72年上涨了101%。在1967至1972年,麦当劳上涨了45.2倍(期间平均净利润增速41%)。

漂亮50的黯灭并不是故事的终点,从70年代后期开始,漂亮50真正进入了盈利持续推动的超长牛市。从1970年1月到2020年6月,漂亮50上涨了207倍,标普500上涨了33倍。漂亮50的ROE长期高于标普500指数,这一状态持续至2010年左右,之后的ROE超额表现弱化,原因在于2010年之后的漂亮50,已非70年代的漂亮50。它们相对标普500的超额收益也在这个时间点之后开始走弱。

当然,如果按照红利加上价格变化来计算,到1976年底时,标普500指数就超过了以前的峰值,而这些漂亮50直到1980年7月才超过1972年的牛市峰值。更糟的是,在1976到1990年间,漂亮50均等权重的股票组合一直落后于标准普尔500的表现。根据Siegel教授的计算,如果在1972年12月顶峰买入,到了1993年底时,实现的收益还比标普500收益低一个百分点。调整的时间跨度和程度往往会超过投资者的预期。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

上一篇:漂亮50概念