国恩股份(002768)业绩亮丽的背后是收不回的资金——个股分析

分析一间公司,我个人认为,最重要的是资金流,包括公司从正常经营中得来的资金,用在对外投资的资金,用来搞生产的资金,以及借来的资金,只有这几个数据保持某一程度上的平衡,公司才有可能正常运营,健康发展,其他的什么利好利空消息,仅供参考。

国恩股份(002768)——下文简称“公司”

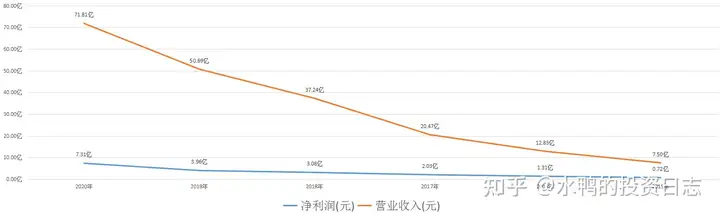

公司在2015年上市,净利润和营收屡创新高,看上去很美,现在就分析一下公司的实际情况吧。

公司是私人控股,大股东/实际控制人,持股比例46.45%,质押率为51.06%,有点高。

公司主营各类轻量化材料及功能性材料的研发、生产、销售、配送与技术服务。毛利率22.14%,有点低。

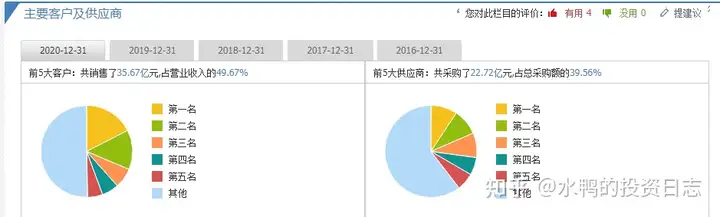

客户集中,前5大客户销售占比49.67%,前5大供应商采购占比39.56%,这样会导致公司在产业链中没有话语权,最直接的影响是公司的应收账款和应付账款会增多。

公司的留存资金缺口大,可见公司其实不赚钱。

为什么公司有利润却没有留存资金?

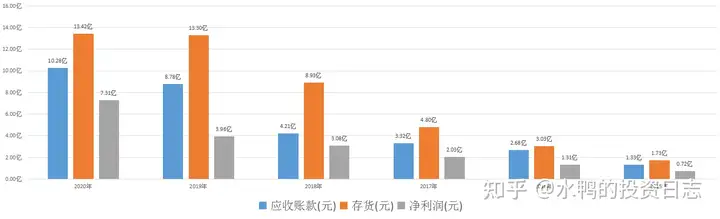

原来在公司的收入大幅上涨的同时,应收账款和存货也在同步大幅增长,从上市至今,2015年应收账款从1.33亿元增加到2020年10.28亿元,存货也从0.53亿元增加到13.42亿元。

还有一样不太好的数据,就是存货金额高于净利润,当出现这种情况时,财务人员只需要调整一下存货,就能带来足够的利润增加,即使这样做了,审计也会认为是合理的。

2020年应收账款和存货共23.70亿元,占总资产43.40%,这是一个比较危险的水平,会影响公司的资金流。应收账款是指公司已经把产品交给客户,但客户还未付钱;存货是指公司已经生产了产品,但还未销售。这两个数据不应太高。

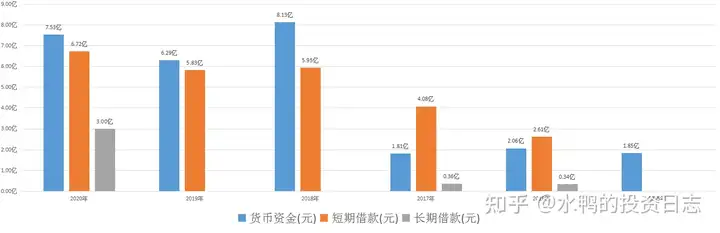

公司有“存贷双高”的现象,表面上看公司的货币资金逐年增加,但实际上这些资金是借回来的,根据公司的现金留存情况可以断定公司没有资金,再看公司的短期借款,从2015年的0元,到2020年的6.72亿元,呈示出公司自身的经营活动并未能带来资金,只能对外借款来维持正常运营,再这样下去,会造成公司的资金链更加紧张。

综上所述:

从净利润和营收的增长来看,能做到年年创新高,公司的确不错,但是细心研究一下,却发现公司的净利润基本放到了应收账款和存货里,而公司手上明显没闲钱,只有一大堆负债。

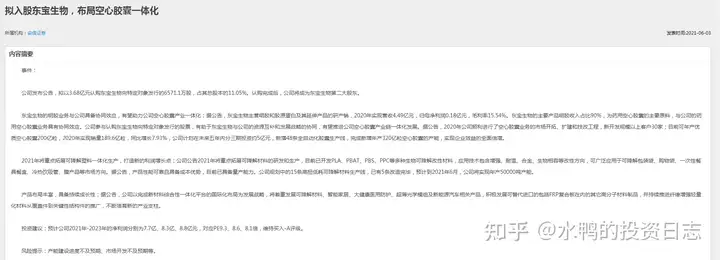

有一个消息是,公司发布公告,拟以3.68亿元认购东宝生物向特定对象发行的6571.1万股,占其总股本的11.05%。认购完成后,公司将成为东宝生物第二大股东。

但是东宝生物的业绩嘛,和国恩股份一样,存在着应收账款和存货过多,短期负债高于货币资金的情况,国恩股份能不能凭借这次投资而获得更丰厚的收益呢,还是打水漂呢,这里存在很大疑问,就用时间去观察吧。

就是这样。

本人不持有该股,此文纯粹本人学习之用,不作为荐股目的,投资是自己的事,请自己做决定

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com