危废首席刽子手,他当老二没人敢称第一

“绿水青山就是金山银山!”

大大早在2005年当省干部时就提出了这一论断,如今面对日益恶化的环境形势,这一简单通俗的话语再次搬上台面,令无数环保人激动。

但环保这词,虽然听上去心旷神怡,充满神圣的使命感,真正深入一线就知道,环保干的事都是脏活累活,上到大气污染,下到地下水净化,还有中间的土壤治理,全是棘手活。

而在这些林林总总的细分领域里,技术门槛要求相对较高的,一定绕不过一个领域:工业危险废物的处理。

1

危废,听到这词就让人避而远之了。

的确,危废处理具有极高的难度,前段时间还有新闻曝出,危废处理不当致人死亡的新闻。

但是正因为难,能做的人少,其中才蕴藏着无尽的利润宝藏。

据环保部统计,2015年全国工业危废产生量3976万吨,综合利用处置率接近80%,看上去形势还不错哦。

但真的是这样吗?

早在2010年,另一份由国家统计局和农业部联合发布的《第一次全国污染源普查公报》,就认为2007年全国的工业危废产生量有4575万吨。

这个数字,是当年环保部统计数据的4倍之多!

很明显,相关部门的统计数据是存在极大分歧的,不管谁对谁错,我们对这个行业的规模认知远远不足。

据业内专家的估计,2017年全国工业危废的产生量可能超过1亿吨,综合利用处置率或者仅有50%左右。

巨大的处理缺口,加之国家对环保的高度重视,机会不言而喻。

目前,在这个领域里,既有像启迪桑德、新宇环保、光大国际等老牌公司在扩大自己的版图,也有像中金环境、碧水源、瀚蓝环境等后起之秀冒出来,甚至连搞房地产的雅居乐也跨界杀入了。

但危废,不是你想做就能做得下去的。

从项目规划、到环评、审批、实际开工,到最后的投产,这一时间跨度没个三五年搞不定。

其中需要的人才、技术、项目资源,也需要长时间的培养和积累,所以,危废的故事,遵循着强者恒强的逻辑,投机者迟早要被赶出去。

而在这个领域里,强者正在诞生——东江环保(002672.SZ)。

2

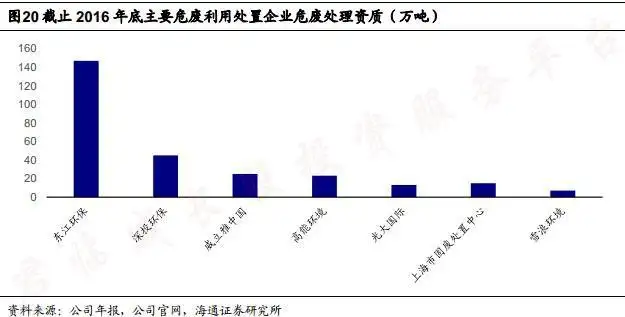

为什么说东江是危废处理的强者,看下图的产能对比就知道了。

2016年新版《国家危险废物名录》中,危废共计46类479种,东江拥有其中44类危废的经营资质,仅比威立雅中国少一类。

但东江的产能在2016年底就达到了150万吨,是第二名深投环保的3倍,预计2017年底东江产能将达到175万吨左右,进一步鹤立鸡群。

但即使龙头地位已经确立,你还记得我们前面讲过的吗,全国一年的危废产生量可是有上亿吨啊,在如此庞大的需求面前,一百多万吨的产能简直连零头都不够。

这就是我国目前危废处理行业的现状,极低的行业集中度。

目前,中国排名前十的危废处理企业市占率不到10%,全行业大大小小的企业有1600多家。平均下来,每家企业的处理能力仅为2万吨。

这样的现实,映照出一个结论:我国的危废处理行业还处于极低的发展水平,群雄逐鹿,看未来鹿死谁手。

跑马圈地的时代,就看谁跑得更快。

比如东江,截至2016年年底,东江环保直接控股子公司共47家,间接控股子公司共18家,子公司遍布东部沿海各省,以及江西、湖北、新疆等地。

2017年,东江又买了三家公司,继续深度布局珠三角和京津冀地区。

只有拼命扩大产能,抢占市场份额,才能在未来的决胜局中赢得更大的砝码。

3

虽然说跑马圈地,拼规模,是现阶段行业竞争的主旋律。

说起来容易,但做起来却不容易,东江之所以能够跑的足够快,跟他在这个领域耕耘了20年,持续积累的经验值有着密切关系。

公司于1999年成立,专注于工业固废处理和资源化利用;

2003年在香港联交所上市,9年后又在深交所上市,随后大力拓展无害化处理业务,加快全国布局。

2015年,公司内部管理层出现了一些问题,前董事长张维仰让出了第一大股东位置,接手的是国资背景的广东省广晟资产经营有限公司。

其实国资背景入主,对东江这类前期需要投入大量人力、财力、物力的公司来说未尝不是一件好事。

很多环保企业缺钱,现金流对公司来说就是生命,国资背景显然有利于公司在市场上快速融得资金。

目前,东江已发行了一期绿色债券,子公司虎门绿源发行了资产支持证券,2017年5月又启动了23亿的定增项目,广晟参与认购其中的33%。

这次定增募集的资金一方面投向在手项目,包括江西、南通和福建南平的危废处置中心,以及贵金属回收项目和资源化项目;

另一方面主要是参与国家环保工程项目建设,这也是东江环保工程EPC的发力方向。

4

看了这么多项目,那么哪些才是最重要的呢?

要理解这一点,我们得先从危废处理的业务特点说起。

危废处理可以分成两类,无害化处理和资源化利用。

简单来说,无害化处理就是将有害的物质消灭掉;资源化利用就是将可循环利用的物质从有害物中提取出来,加工成化学工业品再次销售,实现变废为宝。

先说无害化处理

无害化处理包括物化、填埋和焚烧,其主要技术原理和优缺点可参照下表。

预计到2018年底,公司无害化处理的产能将达到116万吨左右,比资源化利用产能略高几万吨。

其中,物化产能最高,达到67万吨,焚烧和填埋产也将分别达到34万吨和15万吨。

虽然物化产能高,但由于很多项目仍在建,所以它的产能利用率是三项处理方法中最低的,目前在50%以下。

焚烧和填埋的产能虽然供不应求,但由于这两项占比低,所以平均一下,目前东江无害化的整体产能利用率只有60%左右。

再说资源化利用

资源化利用是这么一种商业模式:东江从企业里回收工业废料,比如PCB企业的废弃铜板和铜液,然后提取出铜盐等工业原料,比如硫酸铜,最终向下游企业二次销售。

所以,这一块业务的增长,一要看产能利用情况,二要看工业原料的价格变化情况。

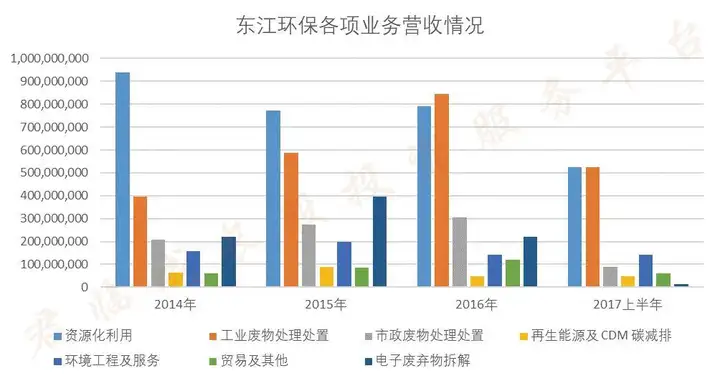

2017年铜价上涨,铜盐等产品销售就比较理想,2017年上半年资源化利用业务的营收增幅达到了50.78%。

两块业务比较,资源化利用的周期性更强,门槛相对偏低,毛利率只有27.19%;

相对来说,无害化处理的门槛更高,毛利率可以做到47.34%,潜力也大,于是成为了东江近年来强攻的主要方向。

除此之外,还有一些次要的小业务:

市政废物处理,主要针对的是城市餐厨垃圾处理;

再生能源及CDM碳减排,简单来说就是利用垃圾处理过程中产生的沼气进行发电;

贸易,主要指资源化产品的境外销售;

电子废弃物拆解,这项业务曾在2015年占比很高,其营收源自前子公司湖北东江和清远东江。但由于毛利率很低,不到5%,回款主要来源于政府补贴,所以在2016年底,公司开始剥离此项业务。

其中以下这块,环境工程及服务,值得重点说一下,这也是东江目前大力推进的业务。

在上述的定增中,环保工程也是募集资金的重点投入方向,特别是EPC工程总包,其含义简单来说就是一个环保工程的包工头。

值得关注的地方在于,2017年上半年环境工程业务的营收已经超过了2016年全年,速度惊人。

从整体毛利率来看,东江近年来的数字是35%左右,略有小幅下降。

主要原因是近期危废行业有大量企业涌入,竞争加剧,加上公司目前处于急速扩张时期,很多在建项目仍需投入大量成本,产能还未完全释放,所以毛利率的下行也是能够理解的。

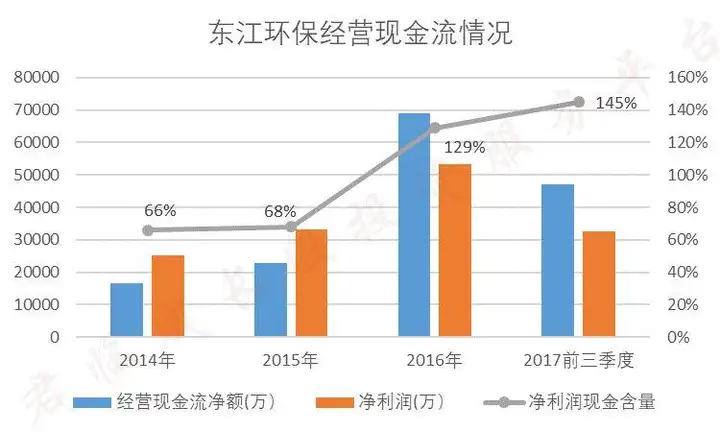

相比起来,我们更关注现金流。

环保行业的特点是前期投入巨大,一旦产能建设完成,后期就是坐地收金的事情,但是那么多企业都看中了这里面的机会,一定会导致产能过剩,所以谁能活下来才是关键。

活在当下,现金流是核心指标。

尤其是“净利润现金含量”这一指标,它是经营现金流与净利润的比值,代表一个公司账上净利润中有多少是实实在在收到的钱。

2014年和2015年,东江这一比例分别是66%和68%,说明公司的回款能力还不错;

2016年和2017年三季报,这一指标超过了100%,说明公司前期确定的利润也开始有实际的现金流入公司了,看来公司之前打下的江山已经产生效益了。

企业有稳定的现金流,才能在日后发展中游刃有余,这个法则对任何公司都有效,对环保这类需要大量前期投入的行业来说更是至关重要。

我们欣喜地看到,东江一方面在播种,另一方面已经收获前期投入结出的果实了,真是快哉!

5

2018年1月,《环境保护税法》正式实施,其中规定,若产废企业利用危废不符合标准,每吨危废将缴纳环境税1000元。

这一法规的出台,无疑将让危废处理行业迎来新一轮的春天。

东江坐拥危废龙头宝座,虽然目前处于急速扩张期,但公司审慎的风险管理带来的稳定现金流,依然能让他在行业竞争中处于绝对优势。

更早之前的2017年12月6日,东江环保与海螺创业(http://00586.HK)达成了一项关于水泥窑协同处置固废的业务合作。

这项合作值得关注的点在于,水泥窑协同处置技术是一项新兴的危废处理技术,具有处置特定范围危废成本低、二次废物量少等优势,前景广阔。

合作方海螺创业,是水泥巨头海螺集团旗下的公司,在水泥窑危废处理领域有着很深的积累。

自2013年港股上市以来,海螺创业的主营业务净利润连续保持了50%的复合增长率,可见这块领域的发展前景。

海螺创业虽然在技术和业务上都很强,但在华南地区的发展依然欠点火候,这正是东江环保的强项,于是两家一拍即合。

他们都看到了一个机会,2017年11月9日,广东省发布了《固体废物污染防治三年行动计划(2018年-2020年)》(征求意见稿)。

规划表示,将以江门、惠州、阳江、韶关、云浮、梅州、清远等地为重点,加快建设一批水泥窑协同处置工业固体废物项目,力争到2020年水泥窑协同处置的工业固体废物达到500万吨/年以上。

这项政策的出台,背后一定会涌现大量的市场机会,如今强强联手,提前卡位,自然是要牢牢的掌控局面。

当然,环保不是一朝一夕的事,得靠国家、企业、个人的持续付出和耐心坚守,在这守护青山绿水的伟大事业中既能贡献一份力量,又能获得投资收益,岂不是一件人生乐事?

风险提醒与估值分析

该功能为优先赢付费订阅用户独享。

想了解风险提醒,避免踩雷,以及获得更多机会分析,请加入优先赢VIP付费订阅计划。

微信公众号:君临【junlin_1980】,更多行业解读、证券分析尽在证券分析第一平台—君临

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com

下一篇:《捡垃圾废丢人吗》