双降

大家好,我是蓝白。

存款利率又降了,房贷利率也降了。

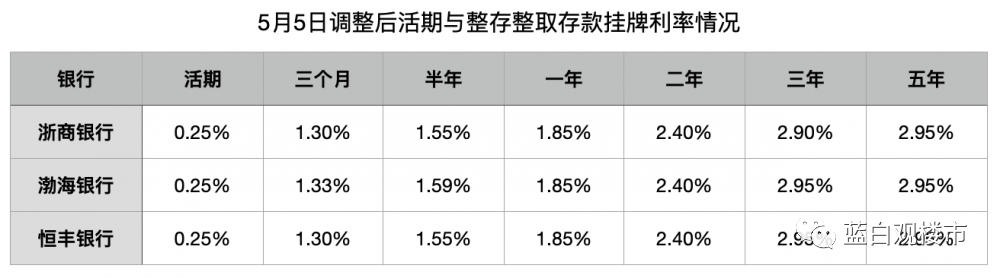

5月5号,恒丰银行、浙商银行、渤海银行三家股份行集体调整了人民币存款挂牌利率。

活期存款,这三家银行的挂牌利率都从0.35%降到了0.25%。

定存,渤海银行三个月、半年、一年期整存整取利率都下调了10个基点到1.33%、1.59%、1.85%;

二年期、五年期,都下调25个基点到2.40%、2.95%;三年期从3.25%调整到2.95%,降了30个基点。

恒丰和浙商也差不多,三个月、半年、一年期都是1.3%、1.55%、1.85%,浙商三年期是2.9%,五年期是2.95%,恒丰的三年期和五年期都是2.95%。

一边是存款利率继续降,另一边,房贷利率也在降。

5月6号,21世纪的报道,贝壳研究院的监测,4月百城首套主流房贷利率平均为4.01%,比上月微降了1BP;首套和二套比去年同期降了116BP和54BP。

虽然百城降1BP几乎可以忽略不计,但还有不少城市的房贷利率还在探底,比如淮安、马鞍山、衢州、驻马店、宝鸡、常州、沈阳、赣州、兰州。

央行发布的数据,截至3月末,已经有83个城市下调首套房贷利率下限,其中太原、金华、郑州、珠海超过40城利率下限降到4%以下,广东不少城市开始阶段性取消首套房贷利率下限。

4月银行的平均放款周期,只有21天,这是2019年以来的最快放款速度。

贷款程序也简化多了,首付五成免流水,公务员免流水,父母担保免流水,收入证明不够兼职证明来凑。

今天跟大家聊聊:利率双降的背后是什么原因?存款利率是怎么形成的?为啥LPR没降,房贷利率还在降?这俩利率以后还会不会接着降?钱变毛了,会如何影响我们的生活?

先说存款利率。

表面上看,这次还是属于“补降”的范围。

这事得往回倒着说。

2021年6月份的时候,存款定价机制改革,从“基准利率×倍数”改成了“基准利率+基点”。

2022年4月份的时候,又确定了参考“10年期国债收益率为代表的债券市场利率和以1年期LPR为代表的贷款市场利率”。

既然是参考1年期LPR,那就有标准了。

去年LPR下调了三次,1年期LPR降了15个基点,5年期以上降了35个基点,还有两次降准。

大家都知道,银行是赚息差的。

贷款利率降了,存款准备金率也降了,那存款利率也得跟着降。

然后,在2022年9月份,国有大行和部分股份行,先一步降了存款利率,其中三年期定期存款和大额存单利率下调15BP,一年期和五年期定期存款利率下调10BP,活期存款利率降了5BP。

这个时候就出现了“时间差”。

像城商行农商行,规模没那么庞大的股份行,当时都没跟着降,非但没跟着降,有的银行今年1月份为了冲开门红,还上调了存款利率揽储。

央行制定政策利率,银行之间再形成市场利率,最后再到各家银行的贷款利率和存款利率。

MLF政策利率降了,1年期LPR也降了,存款自律机制也都白纸黑字,说的清清楚楚,明明白白。

四大行巨无霸都降了,市场利率已经变化了,中小银行还“宁可让利率,也不让市场”,这么搞,是有点不讲武德的。

往小里说,是不正当竞争。

往大里说,是扭曲了利率传导机制。

必须得跟着降,不降不行。

所以我们就看到:

4月上旬的时候,河南光山农商行、淮滨农商行、新蔡农商行,湖北省武穴农商行、黄梅农商行、罗田农商行,补降了5-15BP不等。

5月5号,恒丰,浙商,渤海从活期到不同期限的定存,也都降了5-30BP左右。

不过,这次降存款利率,可不单单是“补降”那么简单,类似的内容4月初大家都看的够多了,不至于专门聊一期。

最重要的一个事件,是在4月10号,利率自律机制正式发布了《合格审慎评估指标(2023年修订版)》。

比起2022年的修订版,这次在“定价行为”方面,新增了“存款利率市场化定价情况(扣分项)”。

具体怎么要求呢?

总分100分,银行各关键期限定期存款和大额存单利率,比如1年期,2年期,3年期,季度的月均值比上年第二季度月均值调整幅度低于合意调整幅度的,每个期限扣5分,最多扣20分。

上年度四个季度定价行为评估平均分低于60分的,则该年度不能被选为利率自律机制成员,直接踢出去不跟你玩了,还会失去发行同业存单、大额存单等金融产品的权利,这对银行融资端来说是难以承受的后果。

老虎不发威还当是病猫,高息揽储还治不了你了?

重点是考核的时间点,上个年度第二季度的月均值。

而“定价行为”的指标,是一季度一评,评分时点是每季度初的前7个工作日。

上面咱们聊了两个关键的时间,2022年4月和9月,如果有银行头铁当时没降,拖到现在。

这也就意味着,今年二季度,再不降就晚了。

更意味着,接下来可能还会有更多银行加入存款利率下调的大军里。

再来聊聊房贷利率的调整,逻辑就简单多了。

跟存款利率不一样,房贷利率参考的是5年期LPR,去年降挺猛。

但是呢,LPR一路降到4.3%,首套房还能减20个基点,楼市还是不见起色。

可LPR牵扯到政策利率的变动,事关重大,不能再降了,然后央行就搞了一个机制,叫“房贷利率动态调节机制”:

新房同环比连续3个月下跌的城市,可以阶段性维持、下调或取消房贷利率的下限。

这相当于是“5年期LPR的定向下浮”,哪个城市的新房三连降,就可以在首套减20个基点的基础上再降利率下限。

这就是不少城市降到4%以内的原因,也是LPR8个月纹丝不动,有的城市房贷利率还在降的原因。

这个机制很高明,留了后手。

大家看,存款利率的下调,是自律机制增加了扣分项,这是一把尚方宝剑。

再考虑到,现在银行的净息差已经降到了历史最低,一季度甚至还在降,经营压力非常大。

为了减小负债的成本,再加上新规的扣分项,要降大家都得降。

可以肯定,以后会有越来越多的银行,接着降存款利率。

但是房贷利率就不一样了。

房价三连降的时候,给你点空间,已经有七七八八的城市都符合动态调节了,以后降的城市只会越来越少。

房价一旦反弹,对不起,不符合动态调节机制,给我涨回去。

如果房价接着涨,不好意思,首套减20个基点也不行,反正LPR没变,利率涨跌那就是不同城市各找各妈的事,非常灵活。

如果物价房价跟着一块涨,热钱又开始到处乱跑了,那就加息呗。

趋势很明显了:

1,降存款利率,能给银行缓解负债压力,也能减少低息贷款又转化成高息理财的“空转”,面对历史最低的净息差,存款利率以后还会接着降,降的快慢而已。

2,房贷利率极其灵活,就看楼市怎么样,销量趴着就维持现状,一旦起来就会变脸,这实际上还是监管部门对“过度金融化”的房地产,有深深的忌惮。

一个是利率自律机制对成员的约束,银行不能无序竞争。

另一个是房贷利率动态调节机制的“因城施策”,这是留了后手的权宜之计。

这两大利率机制,实际上是央行用额外的手段,纠正利率传导的路径,达到货币政策的目的:

从政策利率,到银行间市场利率,再到企业居民的存贷款利率,传导不能卡壳。

传统功夫是讲化劲的,央行对货币政策的掌控力,变得越来越强。

对我们的生活有什么影响呢?

其实没啥影响,该存的还会存,存款定期化的趋势很难扭转。

存着吧,跟没存一样,买理财吧又净值化了,忙活几个月还不够两天揪心的。

股票基金又害怕,房子黄金又不敢梭哈。

拿去做生意创业?好像还不如存着呢。

钱没地方去了。

哪怕存了跟没存一样,转了一大圈,还是捂着鼻子放账户里没事翻两眼有安全感。

无论中外,欧美日韩,拉长时间来看,我们口袋里的钱,早晚会变毛,时间问题。

站在普通人的角度,想同时拥有高息存款和低息贷款,“既要又要”是不现实的。

央行已经很努力的减缓变毛的速度,直到去年年中才开始调降存款利率,已经顶着压力连续8个月不再降政策利率了。

站在央行的立场,货币政策能做到的一切都做了,也不可能“既要又要”。

该降的都降了,已经催着银行千方百计放贷了,但楼市的土拍销量起不来,旅游火爆可手机汽车卖不动,老百姓爱存款不爱消费不爱生孩子,企业定存多活期少,M1低M2高。。。

这口大锅,利率可背不动。

剩下的事,交给财政政策,收入分配政策,交给经济,交给市场。

这些药方都开完,能不能治病,还得看病人自己。

想让存款变得值钱?

等吧,等到吃的喝的住的用的都涨价,等到房地产互联网又开始大规模招人,等到银行贷款经理的脸色又变臭了,那就又是另一番光景了。

至少现在,居民的钱,还是在存款这个池子里挖呀挖呀挖,种子不开花我照样挖。

这压根不是利率的事。

我是蓝白,今天先聊到这,咱们下期再见。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com