华友钴业未来成长在哪里?

出品|睿蓝财讯

华友钴业收购印尼镍矿、控股巴莫科技【1】,已从曾经的钴业大王向锂电正极巨头转型,锂电材料板块是公司未来业绩核心增长点。

产业要素:建立完整锂电上游产业链,志在全球龙头

华友钴业已形成“钴、铜、镍、锂资源开发+钴镍材料冶炼+三元前驱体【2】、正极材料制造+锂电池梯次利用再生利用”的完整锂电中上游产业链。

公司在年报中表述的战略目标是成为 “全球新能源锂电材料领导者。”

资本要素:自由现金流量紧张,4次增发2次公司债3次短期融资券生态优秀

一、 通过经营获得资金积累能力:

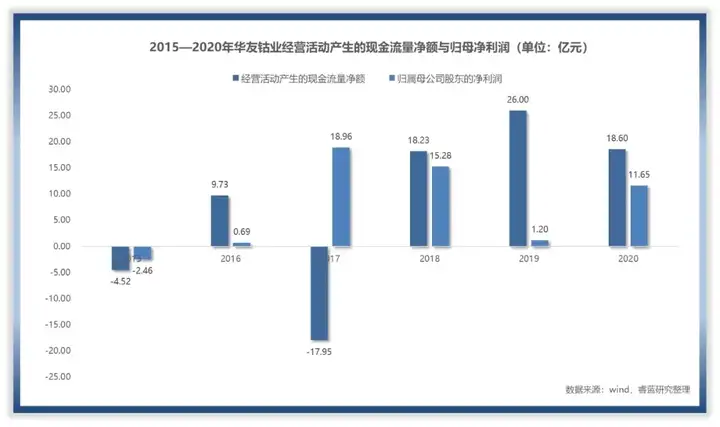

1、经营性现金累计:

2015年上市后至今,华友钴业通过经营活动获得的现金流量净额累计总量50.08亿元,创造的归母净利润累计45.31亿元,净现比1.11,创造现金能力良好,满足自身日常经营。

2、账面货币资金:

华友钴业货币资金总体上呈现上升趋势,2019年至最高28.86亿,2020年下降至23.34亿元,较2015年10.58亿增长了120.60%。

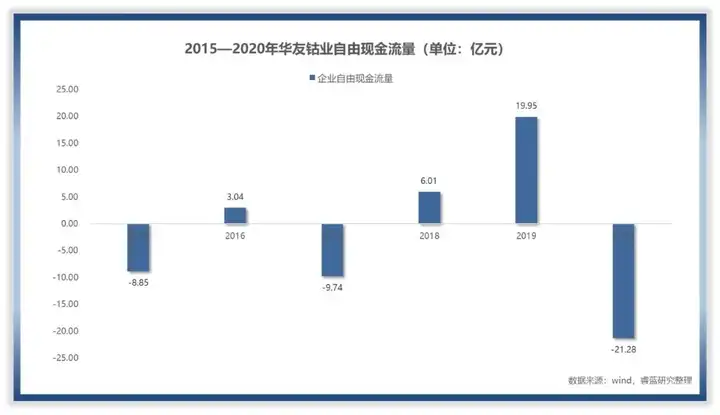

3、自由现金流量:

华友钴业的自由现金流量有升有降,波动幅度增大,不够稳定。近3年的企业自由现金流量分别为6.01亿元、19.55亿元和-21.28亿元,资金较紧缺。

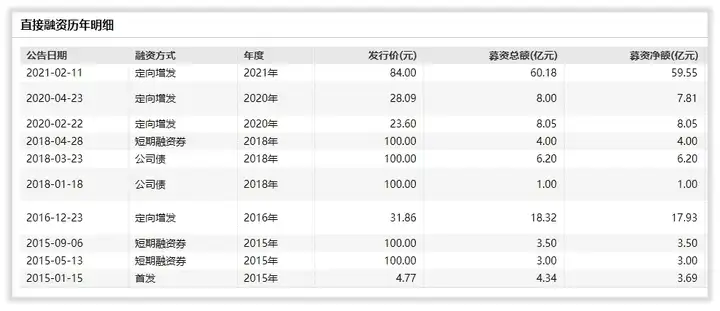

二、 历史融资能力表现及分析:

上市以来,华友钴业进行过4次增发、2次发债及3次短期融资券。

1、2016年12月23日定向增发募集18.32亿元:

募集资金用于刚果(金)PE527铜钴矿权区收购及开发项目及钴镍新材料研究院建设项目。

21位投资者提交申购报价单,有效申购共20名,最后8家获得配售:桐乡市华友投资、广西铁路发展投资基金、国信证券、九泰基金、中国华融资产、浙江浙商证券、创金合信、财付通基金。

非公开发行底价为19.16元/股,发行价31.86元/股,与发行底价的比率为166.28%,与申购报价日(2016年12月12日)前20个交易日均价(34.40元/股)的比率为92.62%。

首次解禁2017年12月21日复权收盘价82.17元/股,收益率157.91%;二次解禁2019年12月23日复权收盘价32.10元/股,收益率0.75%。

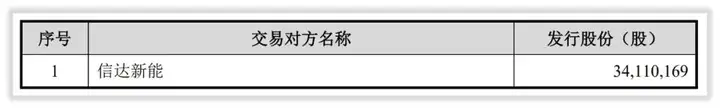

2、2020年2月22日定向增发募集8.05亿元:

向信达新能以发行3411.02万股,募集资金用于购买华友衢州15.68%股权。华友衢州是华友钴业子公司,产品四氧化三钴、硫酸钴,用于锂电正极材料制造。

发行价23.60 元/股。首次解禁日2021年2月2日复权收盘价108.88元/股,收益率316.36%。

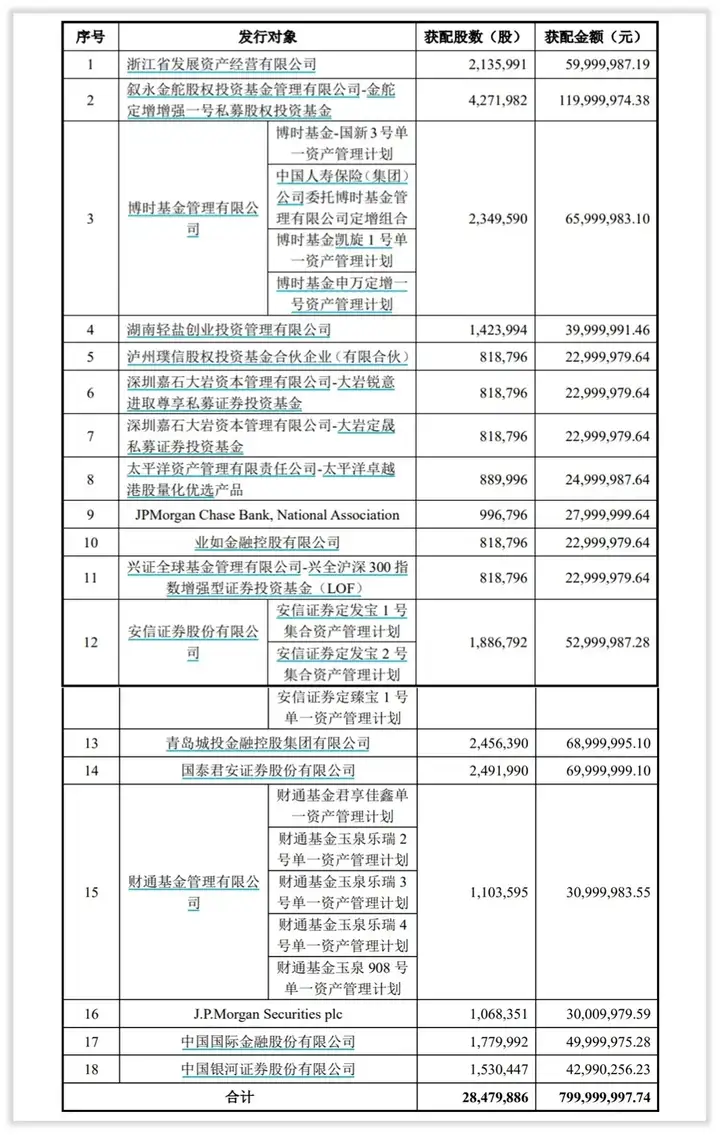

3、2020年4月23日定向增发募集8亿元:

定增募资用于建设年产3万吨(金属量)高纯三元动力电池级硫酸镍【3】项目。

向198 家投资者送达认购邀请文件,包括2020 年3月31日收市后前20 大股东(不含发行人控股股东及关联方)、47家基金公司、32家证券公司、22家保险公司、其他类型投资者77 家。收到26份有效申购报价单,最后发行对象总数为18名,分别为浙江省发展资产经营、叙永金舵-金舵定增增强一号私募、深圳嘉石大岩资本-大岩锐意进取尊享私募、深圳嘉石大岩资本-大岩定晟私募、泸州璞泉私募-泸州璞信股、湖南轻盐创业投资、博时基金、太平洋资产管理、JPMorgan Chase Bank, National Association、业如金融、兴证全球基金、 安信证券、青岛城投、国泰君安证券、财通基金、J.P.Morgan Securities plc、中国国际金融和中国银河证券。

增发价格28.09 元/股,首次解禁日2020年10月21日复权收盘价35.75元/股,对应收益率27.27%。

4、2021年2月11日定向增发募集60.18亿元:

定增募集资金用于年产4.5万吨镍金属量高冰镍项目、年产5万吨高镍型动力电池用三元前驱体材料项目及华友总部研究院建设项目。

共向155个特定对象送达认购邀请文件,包括前20名股东(未剔除重复机构)、48家基金公司、26家证券公司、11家保险公司、50家其他投资者。收到35单申购报价单,最后确定发行对象15家:陈雪华、西藏亿纬、中欧基金、易方达基金、中国太平洋人寿保险、中国银河证券、国泰基金、兴证全球基金、惠州亿纬锂能、广发基金、国泰君安、泰康人寿保险、新华基金、中国太平洋财产保险、上投摩根基金。

发行价格84.00 元/股。首次解禁日2021年8月9日复权收盘价126.67元/股,对应收益率50.80%。

5、发行2次公司债,募资额共7.2亿元:

2018年1月18日、3月23日,分别发行公司债1亿元及6.2亿元。

6、发行3次短期融资券,募资额共10.5亿元:

2015年5月13日、9月6日、2018年4月28日,分别发行短期融资券3亿、3.5亿及4亿。

华友钴业4次增发募集金额94.55亿元,2次公司债募集资金7.2亿元及3次短期融资券10.5亿事实,结合资本获利事实,说明公司资本生态良好,对未来融资有正面影响。

团队生态要素:陈雪华产业并购及资源整合能力极强,团队最佳组合

(一) 带头人及创始人:

华友钴业创始人是谢伟通与陈雪华2人。公司前身华友钴镍2002年5月22日设立时,谢伟通任董事长,陈雪华任副董事长,2002年5月26日,董事会决议改由陈雪华任董事长,谢伟通任副董事长。双方共同制定经营方针,由陈雪华负责具体经营管理,重大事项经双方达成一致后再统一决策。

谢伟通是台湾人,1981年创立碧伦生技股份有限公司,碧伦公司初期以批发为主营,后在日本及台湾等地从事钼铁贸易。

陈雪华曾在桐乡市炉头乡翔厚村村办化工厂,后再桐乡市华信化工厂工作,曾任公司副董事长,曾获嘉兴市走新型工业化道路带头人,桐乡市优秀企业家,嘉兴市优秀共产党员,嘉兴市劳动模范,兼任中国有色金属工业协会钴业分会副会长。

(二) 管理团队及技术团队:

董事会:上市初董事会成员共11人,执行董事有陈雪华、谢伟通、陈红良、李笑冬、张炳海、薛丰慧、司马非。

新董事会成员共7人,包括陈雪华、陈红良、方启学、钱小平及3位独立董事。

管理层:董事长陈雪华,副董事长钱小平,总经理陈红良,副总经理12位,除钱小平包括陈要忠、徐伟、张炳海、周启发、高保军、鲁锋、方圆、王云、胡焰辉(兼任财务总监),董事会秘书李瑞。

团队管理19家参控股公司,包括7家全资子公司,3家控股子公司,6家合营企业及3家相关实体。

(三) 未来带头人:

华友钴业未披露关于未来带头人信息。

产能要素:“高冰镍+高镍前驱体”重大投入,“巴莫”最大活因子

(一) 投入计划:

华友钴业在2021年2月11日定向增发募集60.18亿元投资3个项目,分别年产4.5万吨镍金属量高冰镍项目、年产5万吨高镍型动力电池用三元前驱体材料项目及华友总部研究院。3个项目投资总额共55.39亿元。

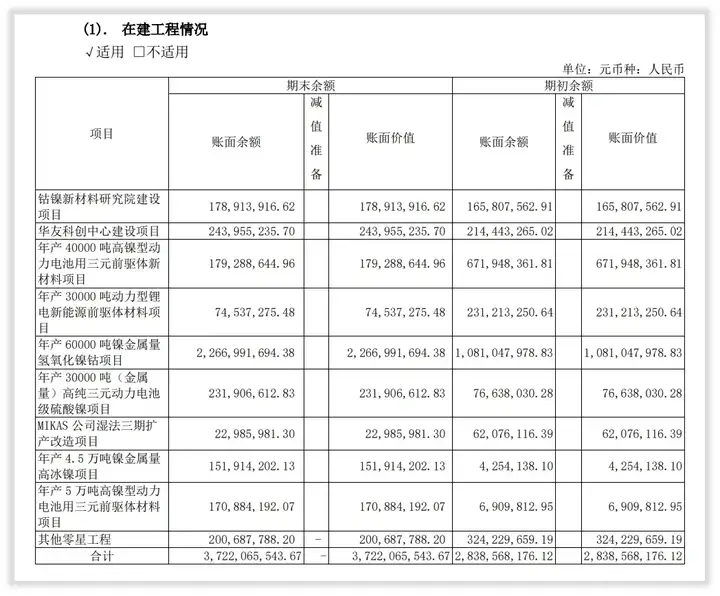

(二) 项目计划:

华友钴业在建工程有:钴镍新材料研究院建设项目、华友科创中心建设项目、年产4万吨高镍型动力电池用三元前驱体新材料项目、年产3万吨动力型锂电新能源前驱体材料项目、年产 6万吨镍金属量氢氧化镍钴项目、年产3万吨(金属量)高纯三元动力电池级硫酸镍项目、MIKAS 公司湿法三期扩产改造项目、年产4.5万吨镍金属量高冰镍项目、年产5万吨高镍型动力电池用三元前驱体材料项目。

镍下游包括不锈钢、电池、合金,不锈钢是主要下游,占全球及中国镍需求的68%和80%。不锈钢对镍需求相对稳定,据“国际不锈钢论坛(ISSF)”预测,未来五年全球不锈钢消费增速将保持在 1%-3%左右水平,预计未来中国不锈钢消费增速降至5%以下。

未来电池领域用镍将成为镍需求增长的主要来源,据“Roskill”预测数据,到2030年电池用镍占比将达到26%,2040年达到 36%。

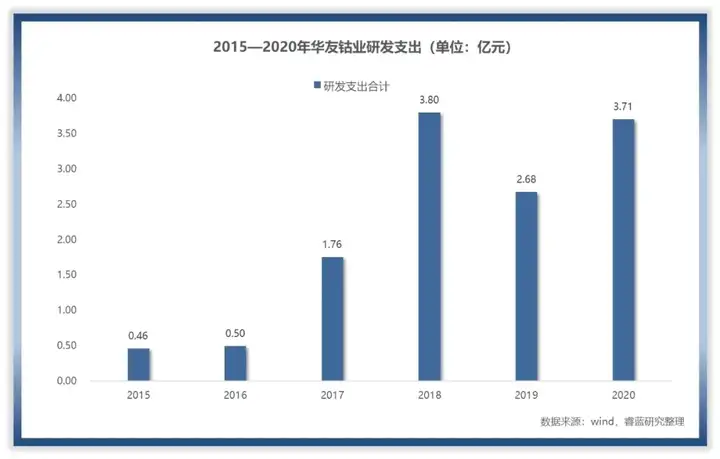

(三) 研发计划:

华友钴业2020年研发支出3.71亿元较2015年0.46亿元增加了706.52%,目前正针对动力电池用单晶高镍8系、NCMA、9系前驱体产品进行开发,且下一代NCMA产品已进入欧美主流车企吨级B样认证。

问题发现和总结:基于可预见事实得出预判,华友钴业构建了锂电正极材料产业链,上游拥有钴、锂、镍、铜矿,资源体系相对完善,再产业链基础上大幅扩产三元锂电正极材料前驱体,且在印尼布局镍资源,为高镍三元正极材料的发展做充分准备。

公司三元前驱体业务处于国内第一梯队,市场占有率11%,排名第四,较2019年提升6%;三元正极材料业务集中于控股公司巴莫科技,巴莫科技是三元正极头部企业。未来随着2021年项目产能释放,锂电正极材料能为公司创造更多利润。

注解与参考:

【1】巴莫科技:天津一家锂电正极材料供应商,华友钴业的控股子公司

【2】三元前驱体:镍钴锰氢氧化物,以镍盐、钴盐、锰盐为原料,镍钴锰比例根据实际需要调整

【3】硫酸镍:一种无机物,化学式NiSO4,主要用于电镀、镍电池、催化剂以及制取其他镍盐

睿蓝财讯出品

文章仅供参考 市场有风险 投资需谨慎

来源:蓝筹企业评论(ID:bluechip808)

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com