市场情绪和机构行为年度展望:看短做短或被打破,利差套利有空间

本文来自格隆汇专栏:国君固收覃汉,作者:覃汉、唐元懋

核心观点:

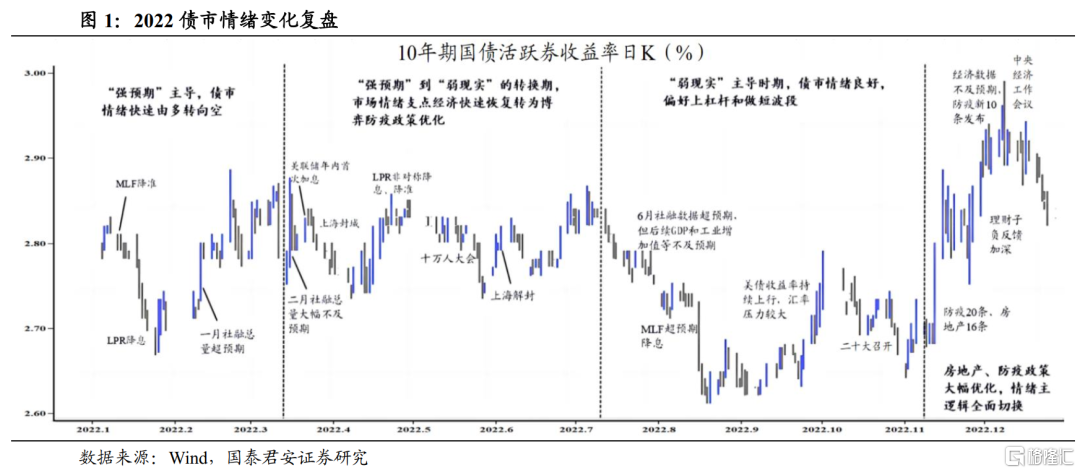

回顾2022年,市场情绪的变化大体可分成4个阶段。1月-3月,受“强预期”影响,债市情绪快速由乐观转向悲观;3月-7月,“强预期”到“弱现实”的转换期,市场情绪关注点由经济快速恢复转为博弈防疫政策优化;7月-11月,“弱现实”加持市场情绪的时期;11月-2022年末,房地产、防疫政策大幅优化,经济主逻辑全面切换压制债市。

2023年“强预期”主逻辑压制债市情绪。长期中市场的基本面逻辑已经重新从“弱经济”转化到“强预期”,对2023年债市不利,可能出现对利多麻木对利空敏感的现象,同时此种“强预期”持续时间可能长于2022年。另外2022年末长期技术指标显示债市反转行情未成型,短期指标预警阶段反弹可能走到末尾。

2023年机构行为恐弱于2022年。由于对资金收紧担忧的存在,机构对加杠杆的偏好恐难回高位。同时各机构银行主动配置需求恐相对收敛。理财赎回负反馈可能呈“长尾”形态。保险负债端在本次理财子赎回中受益不多,持续买入空间有限。基金情绪在2022年末快速恢复,但顺趋势交易特征使得其难以托举债市。

2023年由于债市情绪转弱,2022年常用的简单的“杠杆套息+看短做短”,频繁买卖长久期债券等恐也非较佳的交易策略。捕捉短期机会需等待债市利率再次出现短期中充分的上行。除谨慎的单边交易外,目前债市部分利差表现较为极端,投资者也可考虑套利操作。

正文

1. 市场情绪:底层逻辑支撑不足,短期反转形势未成

1.1. 2022年市场情绪回顾

2022年,整体经济恢复偏慢,资金市场偏松,在基本面和资金面相对稳定的情况下,市场情绪变化对于债市波动甚至在一段时间内成为了主要力量。回顾全年,市场情绪的变化大体可分成4个阶段:

第一阶段,1月-3月,受“强预期”影响,债市情绪快速由乐观转向悲观。MLF降息和1月社融数据发布为标志,债市情绪由于对经济预期的变化快速转换,先强后弱。特别是进入2月以后,市场普遍预期国内各类信贷和房地产政策松绑将快速提振经济,美国加息预期也对国内债市造成负面影响。全市场对利空麻木对利多敏感,典型特征是无视1月社融的结构问题而只关注总量超预期,对经济恢复速度过于乐观,造成10年国债活跃券收益率连续上行15BP左右。

第二阶段,3月-7月,“强预期”到“弱现实”的转换期,市场情绪关注点由经济快速恢复转为博弈防疫政策优化。以2月社融数据发布不及预期为标志,债市情绪进入迷茫期。对于经济依靠政策放松快速复苏的预期消退,其间又经历了美联储加息、上海封城、十万人经济工作会议、上海解封但经济恢复不及预期等事件。虽然经济现实屡次不及预期,但是市场参与者还是对后续政策怀有恐惧,纷纷“雾天开车、看短做短”。

第三阶段,7月-11月,“弱现实”加持市场情绪的时期。以7月经济数据多空交织,但市场视为利多出尽为标志,期间夹杂了8月市场降息,防疫政策趋严等事件。市场确认了经济恢复速度较慢的现实,叠加资金宽松,市场情绪高涨,进入加杠杆看短做短阶段。但进入10月,资金已经开始缓慢收紧。

第四阶段,11月-2022年末,房地产、防疫政策大幅优化,经济主逻辑全面切换压制市场情绪。以防疫20条和房地产16条为标志。由于支撑经济发展的政策全面优化,债市逻辑从“弱现实”重新转为“强预期”,且此次强预期不论是强度还是预期的持续时长都超过1季度。叠加资金提前相对收紧,理财子等机构出现赎回负反馈,债市情绪受到持续压制,收益率大幅上行。

1.2.2023年市场情绪形势:“强预期”主导债市情绪偏弱

11月赎回冲击后至今,市场情绪有所恢复,12月下旬甚至出现部分情绪反弹。但是以年为周期看,市场的基本面逻辑已经从“弱经济”转化到“强预期”,对2023年债市不利。

首先,整个债市可能在一段时间内再次走入对利空敏感、对利多麻木的阶段。短期中即使出现由于疫情冲击导致的经济数据下行,债市也会由于无法证伪政策效果,判定“短多长空”而不敢持续做多;其次,当前经济政策的转向趋于长期化,这种无法证伪的“强预期”持续长度可能远超2022年1季度,直接和经济在二季度以后的正式恢复完全连接起来,不给市场情绪反应“弱现实”的时间窗口;最后,由于经济政策变动造成的大类资产定价的相对变化,市场对风险资产偏好可能增加,市场预期有利于权益和转债,而不利于利率债。

1.3. 2023年市场情绪的短期逻辑:反转形态未成

2022年末短期技术指标显示债市情绪有所恢复,但部分指标预警短期反弹可能走到末尾。如T合约RSI指标在11月末12月强下行后,持续震荡上行;T合约收盘价维持在BBI上方;KDJ指标T合约K线维持在D线上方并拉动D线上行,Boll指标过去一周各合约均向上偏离Boll中轨,这些都是短期情绪指标持续恢复的标志。

但需要注意到,大部分短期指标都已经接近情绪上限,可能预示短期情绪恢复和买盘入场已经阶段性结束。如RSI和KDJ指标接近超买区间下沿;T和TS合约在12月下旬落于Boll上轨,TF合约突破Boll上轨等。

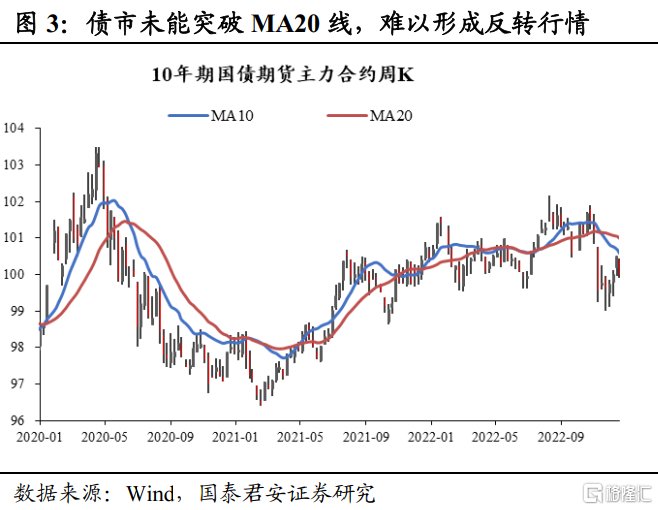

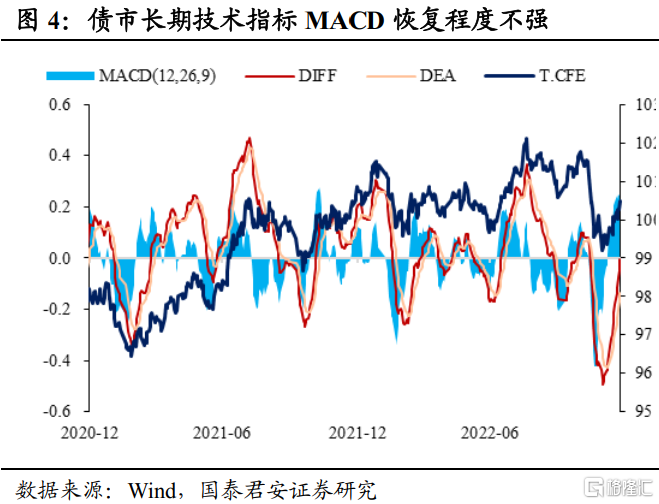

长期指标指示债市恢复反弹行情很难在2023年一季度转为反转。如T合约周K持续在20周均线下方筑顶但无法突破,如果形成双顶结构将有利阻止债市在一季度反转。MACD指标过去一周延续修复,DIFF始终位于DEA上方,但DIFF和DEA仍维持负值,后续能否维持强势尚有疑问。

2. 机构行为:2023年或将弱于2022年

2.1.2022年债市机构行为的几大要点

机构普遍加杠杆和看短做短。2022年二三季度债市情绪有一个逐渐向好的过程,但映射在机构行为上,与之前的大波段牛市不断加仓持有不同。而是主要通过加杠杆充分利用低廉的资金利率套息,买卖30年国债快速拉长久期,在震荡中枢不断下行的假设下反复高买低卖(利率)。这形成了一种非典型的二级市场火热。

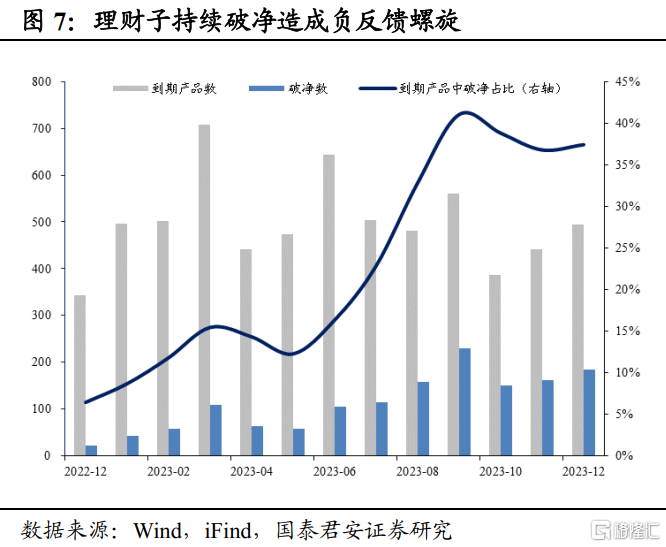

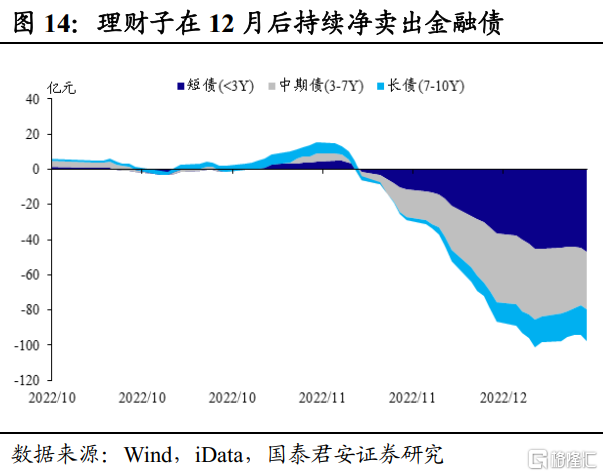

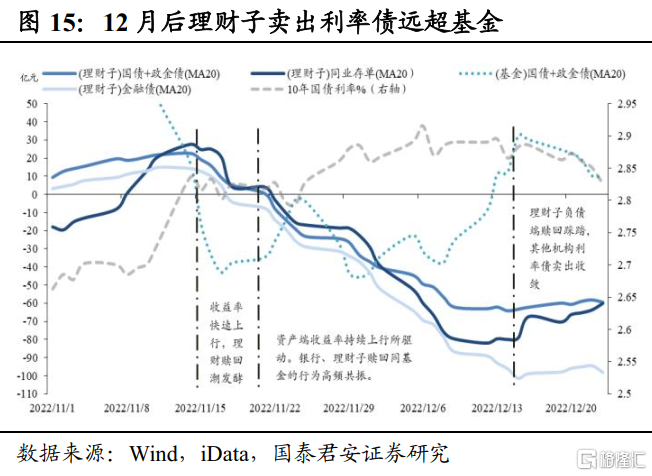

理财子负反馈螺旋出现并持续至2022年末。11月中旬后理财子经历了较强的赎回潮,理财子受到其以个人投资者为主、净值型开放式产品较多等底层逻辑的影响,在债市收益率出现上行冲击时,出现债市上行-理财产品价格波动-投资者赎回理财-理财产品被迫卖债或赎回基金-债市收益率进一步上行的负反馈。这种现象在12月之后更为明显,此时间段表现为市场上只有理财子机构出现大规模萎缩和持续净卖出。

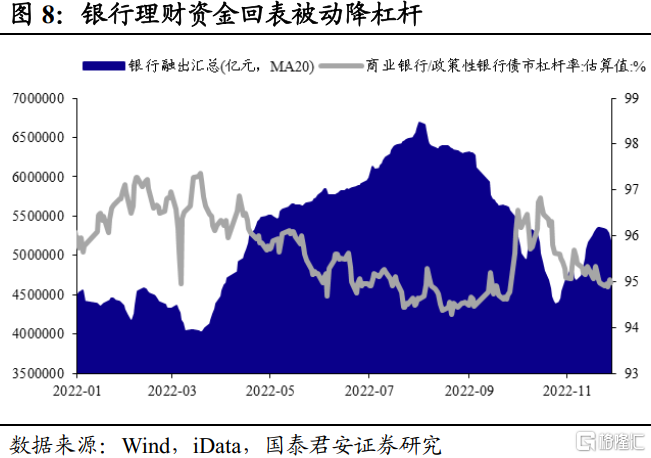

银行理财资金回表和被动资金宽松。个人投资者赎回的理财产品资金主要用于购买低风险资产(主要是存款),造成银行(特别是国有大行)资金回表,获得超量资金。这形成一种新的“资金堰塞湖”,即资金并非像2022年年中那样从公司部门流向金融市场部门而淤积,而是从理财流回银行而淤积。伺候各银行纷纷增加资金融出,被动减杠杆,隔夜利率保持低位,甚至与债券资产利率大幅背离。

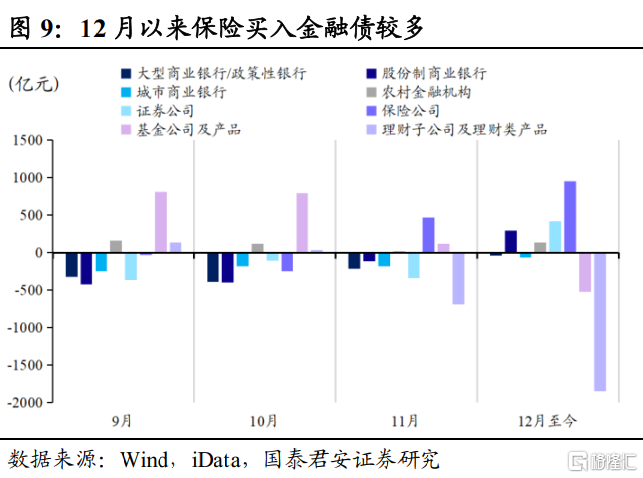

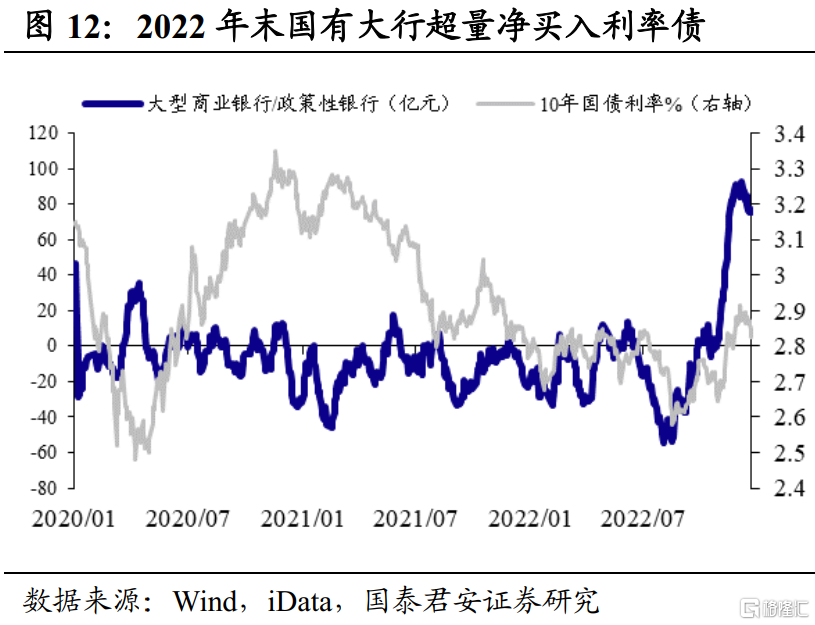

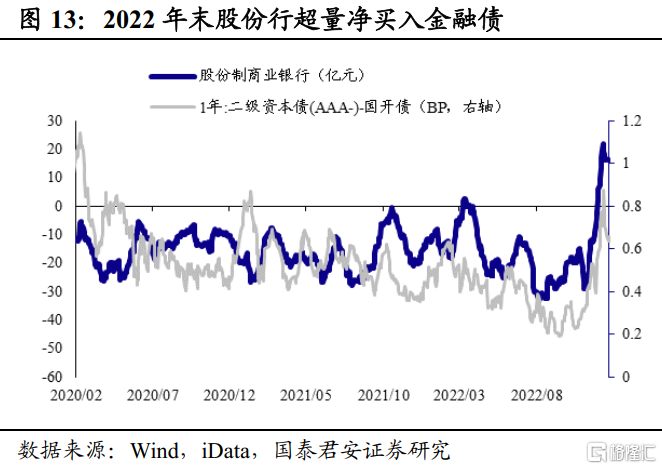

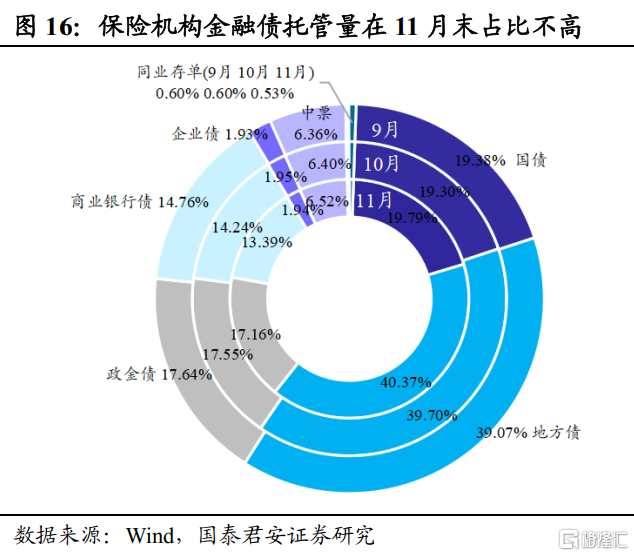

2022年年末银行和保险选择性买入理财子卖出的资产。11月中旬以后,资产性价比提升,银行资金回表,国有大行有比较明显的利率债净买入增加,这在长债上表现更为明显,股份制商业银行对于金融债的买入在12月后转正并持续上升。农村商业银行在11月末后较为明显的增加了其他信用债买入量,主要买入短期债券。保险公司则由于金融债性价比增加和政策支持,2022年11月中旬以来对于金融债的买入一直处于直线上升中。最高上升到平均每天买入50亿元左右。

但需要注意的是,由于理财子卖出金融债和信用债太多,由于风险资产占用问题,银行较难在短时间内吸纳这些金融债和信用债,而保险则在本轮理财踩踏中没有获取到超额资金流入,吸纳能力也不会大幅提升。

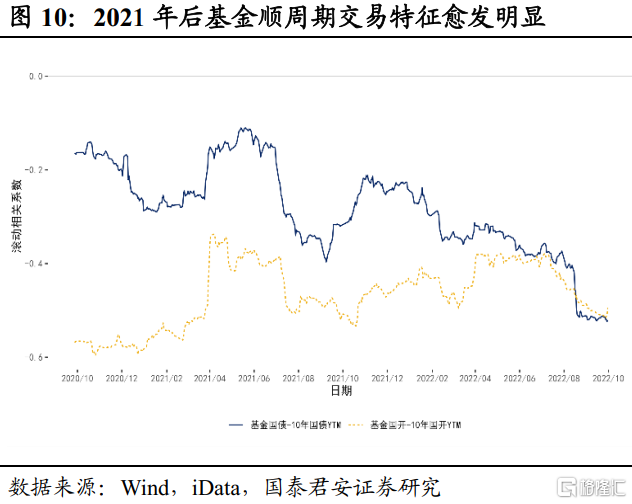

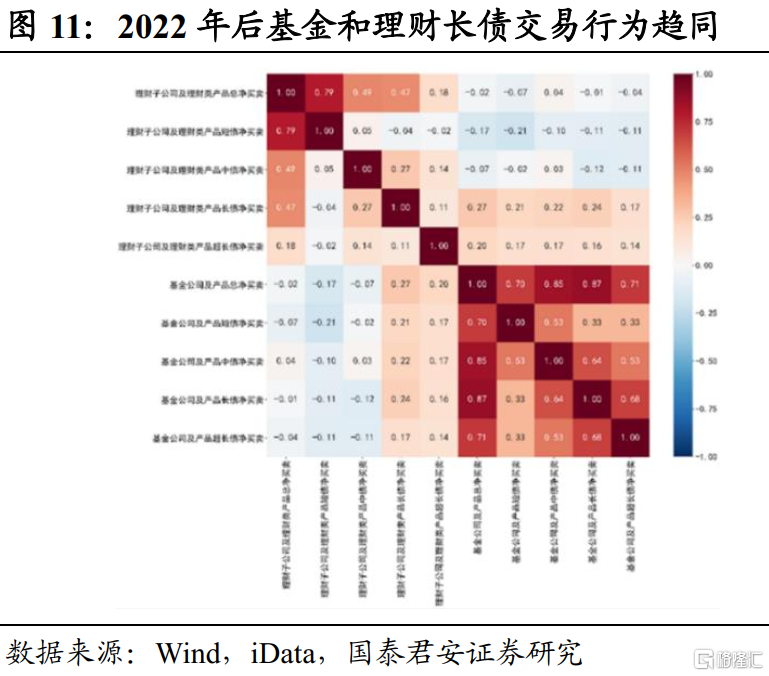

基金顺周期交易特征加强。由于的相对排名考核和偏交易的行为模式,基金更偏向跟随趋势交易,这种现象早期只在投资国开(流动性较好的资产)中出现,但2022年开始,随着“看短做短”的出现,也逐步蔓延到国债投资中,这使得短期博弈更加强化,微观买卖行为更为趋向于组长踩踏的出现。事实上,2022年11月的理财子踩踏的导火索就是基金由于资金收紧和防疫20条踩踏式卖出资产,债券利率暴涨引发理财子大面积破净。

2.2. 2023年债市机构行为展望:大概率弱于2022年

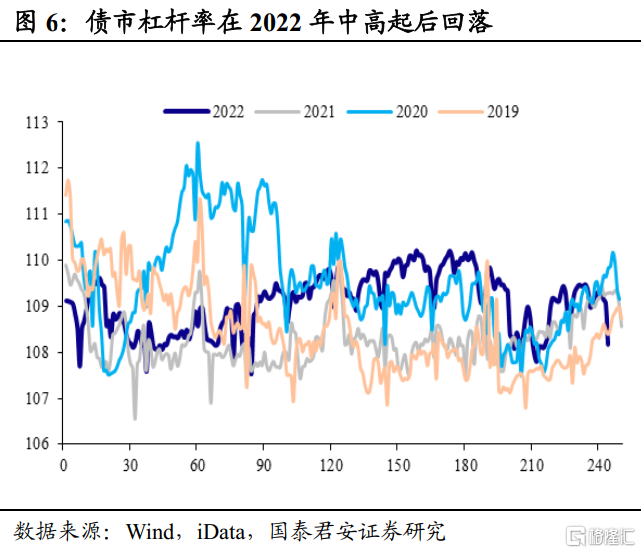

机构对加杠杆的偏好恐难回高位。2022年二三季度,由于债市震荡叠加资金面持续宽松,利用资金宽松加杠杆成为机构主要投资策略。但10月之后,受到资金收紧预期冲击,基金率先减杠杆,后全市场杠杆率降至2019-2021三年同期均值水平。2022年12月虽然有理财资金回表、央行大额OMO投放,造成资金再度宽松,但市场杠杆率并未回升。这暗示对于2023年资金逐步收紧恐是一季度市场的一致性预期。在这种情况下,杠杆率恐不具备回到高位的基础,则会压制二级市场的交易和配置热情。

银行主动配置需求恐相对收敛。2023年银行主动配债需求受到以下三个因素的约束:首先,2023年政府杠杆抬升是大概率事件,叠加资金面如果跨周期调节,放松空间有限,银行的一级市场配债任务压力大概率增大,二级市场买入空间恐不足;其次,2022年11-12月银行确在二级市场上各尽所能买入债券托底理财子负反馈,这种托底与银行日常行为逻辑相悖,对于银行MPA考核也会造成压力,2023年恐难长期持续,甚至不排除在某个阶段反转卖出;最后,2023年如果经济如期恢复,信贷扩张也会使得银行间“被动宽货币”减退,资金流出债券市场。这些因素对于利率债在团、2022年支持理财子较多的大中银行影响较大,对于小银行影响相对较小。

理财赎回负反馈可能呈“长尾”形态。理财子负反馈发生以来,我们可以观测到的政策支撑包括:对个人投资者稳信心宣传的增加,敦促理财子在估值和赎回方法上进行优化,其他机构增加买入其卖出的资产。这都有助于缓解负反馈。但由于负反馈底层逻辑短期无法改变,包括:不理性、金融知识水平较低的个人投资者无法快速切换为机构投资者;大量开放式、净值化产品转换为封闭式、摊余法产品也需要时间和条件;2023年上半年风险资产偏好优于固定收益资产等。理财赎回债短期中只能减轻,负债端仍然无法反转,难以为债市提供足够的买盘支撑。

保险负债端在本次理财子赎回中受益不多,持续买入空间有限。保险公司11月末以来对于金融债的买入一直处于直线上升中。但需要注意的是,首先,11月末的保险公司金融债托管量相对偏低,给12月留出了充足的买入空间,这种空间在2022年末还能剩余几何,值得怀疑。其次,保险公司对于金融债的买入,除了政策支持外,更多是认定当前金融债性价比较高,如果2023年金融债利差相对下行,保险公司偏好可能回归正常;最后,保险公司跟银行不同,不存在资金回表现象,故其负债端空间本来就不足以支持其大规模扩张买入资产。

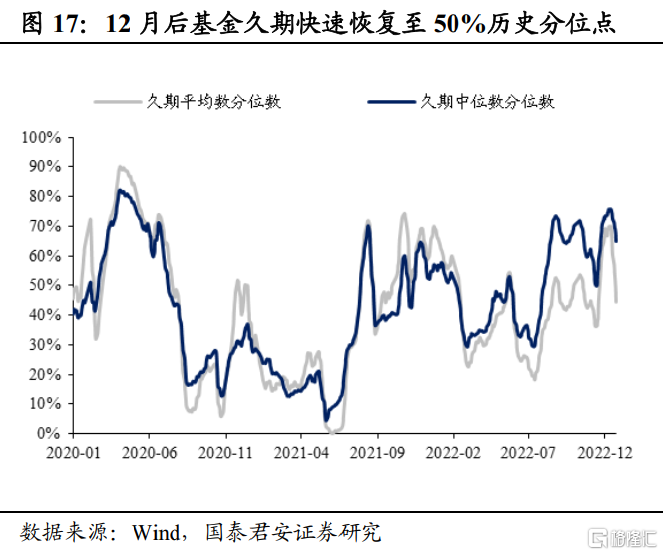

基金情绪在2022年末快速恢复,但顺趋势交易特征使得其难以托举债市。基金情绪和行为确实在2022年12月初快速恢复正常,其投资者结构、产品结构相对于理财产品确实成熟很多。但其愈加激烈的竞争“追求最后1BP”,使得其在2023年不会改变顺趋势交易基本策略。叠加目前中长债基金久期已经在历史分位点50左右,如果债市情绪偏空,或短多长空,基金逆趋势托举债市,拉长久期的可能性较小。

3.偏弱情绪下的债市策略:看短做短或被打破,利差套利有空间

2023年上半年债市恐呈震荡上行走势,看短做短交易需谨慎。2023年在经济复苏强预期中,对债券进行持续单向买入危险性较大,同时由于债市情绪弱于2022年,在对“强预期”和资金收紧恐惧的环境下,2022年常用的简单的“杠杆套息+看短做短”,频繁买卖长久期债券等恐也非较佳的交易策略。同时,由于整体债市可能由2022年二三季度的中枢下移震荡转为中枢上移震荡,捕捉短期机会需等待债市利率再次出现短期中充分的上行。

除谨慎的单边交易外,目前债市部分利差表现较为极端,投资者也可考虑套利操作。首先是可利用短期资产进行套息,当下资金利率相对较低,即使是考虑互换利差,1年期repo与国开的理财也在历史60%分位点左右,再加上普遍高于历史50%分位点的信用利差,短债的回购养券策略较佳。

其次部分债券利差相对极端,可考虑套利操作,目前国开国债隐含税率和国开债期限利差处于历史绝对低位,即使考虑近年来国开债流动性溢价上升(从2018年至今计算分位点仍然在10%以下),在牛转熊的大环境下,如果隐含税率回升2018年来的至历史分位点50%位置,则有24BP左右的套利空间,如果回升至2020年来的的历史分位点50%位置,则有14BP左右的空间。

而国开债期限利差也处于历史低位,2-1年利差处于4%分位点附近,10-1年利差处于19%分位点附近。如果预判后续债市走弱由经济加速恢复推动,长端上行幅度可能更大,推动曲线走陡。可考虑期限套利。2-1年和10-1年利差如果回复到近7年历史中位数,各有18BP左右的套利空间。

最后是期现套利也可能出现机会。2022年11月下旬,债市快速转弱。T合约下行速度快于现券,使得IRR走向历史低位,反套策略价值凸显。后由于12月T合约和现券价值陆续调整,IRR回归历史均值。但我们认为,在2023年债市情绪整体偏空的背景下,不排除某些外生冲击使得债市利率突然快速上行重演的可能,此时或再次出现冲击-期货下跌先于现券-经济和货币基本面稳定市场情绪-再次回归震荡的情况,反套策略价值将重新回归。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com