经调归母净利翻倍,派息率达45%,“三好生”TCL电子(1070.HK)交出成绩单

在过去一年中,在疫情、地缘政治以及需求下行等因素的影响之下,消费电子的表现出现显著分化。在这样的背景下,要保持大幅上升的盈利实属难上加难,但行业中还是出现了一些“三好生”

上周五盘后,TCL电子发布了2022年度业绩。2022年,公司的盈利水平实现逆势高增,实现经调整EBITDA(扣除融资成本、所得税、折旧及摊销前的盈利)29.3亿港元,同比大幅提升46.7%;经调整归母净利润同比增速达102.4%;毛利率同比增加近170个基点,盈利能力持续向好。另外,董事会建议末期股息每股12.7港仙,派息率达经调整归母净利润的45%。

强劲的盈利增长势头背后,来源于TCL电子的增长力发生了飞跃——第二、三成长曲线实现向上突破的同时,第一成长曲线智屏业务在逆势中依然带来惊喜。

三辆马车共驱,TCL电子逆势爆发

2022年,消费电子行业整体陷入较大压力之中。GfK数据显示2022年1-11月,全球技术消费电子市场零售额(不含北美,以美元计,以下同)同比下跌高达8.6%。而消费电子的三个主赛道——智能手机、PC及TV,无一不面临严峻的局面。众所周知,智能手机领域手机终端厂商纷纷砍单;Gartner也指出,全球PC出货量同下滑幅度为90年代起追踪有关数据以来最大的跌幅。无独有偶,TrendForce集邦咨询最新统计数据指出,2022年全球TV出货量为2.02亿台,同比下降3.9%,创下近十年电视出货量新低。

全球行业环境进入了短暂且显著的下行周期,更凸显稳健业绩的难能可贵。TCL电子之所以能实现稳健成长的原因,很大程度上是得益于其业务一二三成长曲线持续轮动,构成三足鼎立的支撑点。

第一曲线:智屏业务,结构升维,构成集团成长的稳健基本盘。

第二曲线:全球互联网业务,稳中求进,继续保持较快成长趋势。

第三曲线:创新业务板块,发展相当亮眼,尤其是全品类布局、新能源业务等逐步成熟并快速落地,已形成第三成长曲线,并驱动公司驶入更快的成长快车道。

从业务布局来看,三大业务板块是依据公司长期积累的优势资源搭建的聚合平台,在内部形成了良好的协同效应,最终构筑了一个完整生态链闭环。

互联网业务建立在TCL电子广泛的客户群体之上,不仅服务于TCL品牌的电视硬件,与智屏业务产生较强协同效应,未来还有能力去赋能输出给其它品牌;创新业务板块则依托TCL电子全球供应链、全球营销渠道、体系生态链等优势资源迅速发展壮大,并通过强化TCL品牌反哺智屏业务。在一二三成长曲线轮动的模式下,公司能深度挖掘行业价值链、寻求增值业务机会,同时也透过对平台生态的持续赋能、升级进而形成虹吸效应,链接更多的客群。

这是TCL电子能在逆势之中妥善对冲负面因素,并保持业绩长青的重要原因。

疾风知劲草,智屏业务晋升全球第二

用价格换市场,是对抗逆市的最常用手段——尽管价格战将伤害品牌形象,但众多玩家已在寒冬之下无法抵抗压力。

而面对行业内同行们纷纷致力于压缩成本、“积极向下”的价格战现象,TCL电子坚持“向上”,推行"高端+大屏"策略,聚焦中高端市场,对简单粗暴的“以价换量”说了“不”。由于拥有高端产品技术及强势的品牌影响力,TCL电子拥有更强的议价权,因而能占据主动地位。

TCL电子在业绩报告中指出,公司坚持的是"品牌引领价值,相对成本优势"的经营战略。也就是在维持了相对成本优势的同时,TCL电子进一步升维品牌价值,发力于高端的优质智屏产品。根据业绩报告,报告期内TCL电子的高端化成果显着。2022年TCL65吋及以上智屏出货量同比增长75.7%,出货量占比亦同比显着提升8.2个百分点至19.3%。同期,高端产品TCL Mini LED智屏维持高增长,在全球市场范围内其出货量同比增长26.8%;在中国市场,其占领的份额已过半壁江山,继续蝉联中国市场冠军。

有一些投资者曾担心,有部分企业采取较为激进的低价策略,可能会因此打开竞争渠道,抢夺TCL电子的市场份额。尽管TCL电子本身并未对此专门回应,但此份业绩报告呈现出来的数据无声胜有声。

根据Omdia数据统计,TCL智屏全球出货量市占率连续数年持续提升,排名跃升至全球第二——这意味着TCL再次引发行业洗牌,将LG挤下第二的宝座,并向第一的三星进攻;中国市场方面,2022年TCL智屏出货量同比逆势大幅增长21.3%,零售额市占率同比提升1.8个百分点至14.6%,稳居中国市场前二。种种迹象表明,TCL电子在2022年继续拉大了与竞争对手的差距。

值得注意的是,高端产品具备更高的利润率。2022年,中高端大屏出货量占比提升,带动大尺寸显示业务毛利率同比提升2.1个百分点至18.8%;受益于产品结构升级趋势,中国市场TCL智屏的毛利率同比提升更是超过6.1个百分点至24.4%。高端化战略将带来盈利弹性不断释放,同时受益于前一轮的面板降价,公司盈利空间的提升值得期待。

新增长极显现,再次展现新的成长面貌

TCL电子的包括全品类营销、分布式光伏、智能连接及智能家居在内的创新业务,已接棒智屏业务成为集团的强劲增长引擎。报告期内,创新业务收入同比增长22.2%达104.44亿港元,占整体收入的14.6%,同比提升3.2个百分点。

其中,分布式光伏业务发展态势初露锋芒,2022年第二季度相继开始贡献营收。2022年,该业务实现收入突破3亿港元的大关,公司成为光伏市场上一匹黑马。目前,公司在手订单充沛,已完成超过8,000家农户签约、超过150家经销商渠道新增、工商签约项目超过120个。

公司在光伏赛道的潜力的确让人另眼相看。这样的潜力,一方面得益于TCL在中国市场拥有广泛覆盖的渠道,因此能在不到一年时间内公司就已覆盖了9个省市;另一方面得益于体系产业集群优势,TCL电子与国产新能源龙头TCL中环形成业务协同,形成一体化产业链联盟。

另外,透过资金/工程技术/科技系统/制度与流程的四大能力平台的打造,TCL电子聚集了庞大的资金与技术资源。就当前政策环境而言,政府高度支持此赛道发展,加快推进风光大基地建设,坚持集中式和分布式光伏发电并举,大力发展风电和太阳能发电。这将为TCL电子在这一领域的长期发展带来了巨大的想象空间。

同时,随着公司在AR/XR业务布局的持续落地,业绩还将有望迈向更高的台阶。2022年,TCL电子的子公司雷鸟创新推出了多款消费级AR/XR智能眼镜,并以技术与创新赢得国际认可。TCL NXTWEAR AIR智能眼镜荣获2022年德国“iF设计大奖”,雷鸟Air 1S荣获第七届金陀螺“年度优秀AR硬件奖”。从市场销量来看,其XR产品亦取得不俗成绩。从2022年消费级AR眼镜的线上销量表现情况来看,雷鸟创新以28.4%的市场份额雄踞榜首,跻身于国内消费级AR眼镜第一梯队的品牌,

销量增长背后,是科技硬实力加持。TCL电子在CES 2023上推出全球首款在Micro LED光波导技术上实现双目全彩显示的AR智能眼镜——雷鸟X2。其搭载的Micro LED显示屏对比度可达100,000:1,入眼亮度高达1,000 nits,可为用户提供智能翻译、实时导航、信息提醒、快捷拍照等多场景功能,并引流了行业潮流。

据IDC数据统计,2022年,中国AR/VR头显出货120.6万台(sales in口径)。这是VR一体机自问世以来,首次在中国市场突破100万台年出货量大关,是一个重要的里程碑事件。这预示着VR市场正逐步打开,行业将愈加繁荣。长期来看,VR、光伏等创新业务的潜力值得期待,不妨耐心等待TCL电子未来的发展。

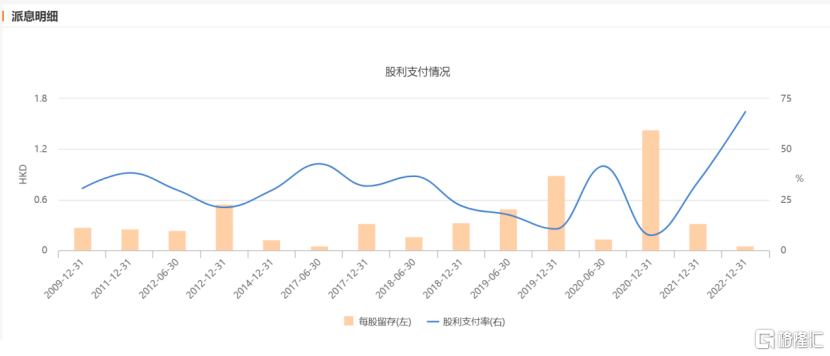

投资者不应忽略的是,从短期来看,消费电子的各条线也已经到达历史低点,待消费电子需求回暖后,量价均将具备弹性,共同形成向上支撑。除却弹性之外,更进一步来说,公司的分红能力构成了稳健投资的基础。TCL电子多年以来一直坚持分红,2022年公司的股利支付率更是创下多年来的历史新高,带来了十分确定的投资价值。

因此,展望未来,短期(筑底修复行情)+中期(确定性的高分红)+长期(行业成长黄金时代)共同构筑起TCL电子的投资逻辑。加上本次业绩亮眼的盈利表现,TCL电子的投资潜力值得投资者关注。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com