新三板即将赴港游,临行前还需解决这些问题……

尽管时至晚春,新三板的春水却不曾为东风所动。

4月27日,做市指数(899002)收盘跌0.1%报893.31点,这是自去年11月跌破1000点后,该指数创出的又一个历史新低。指数跌跌不休的同时,是做市商的大范围收缩战线退出做市。

就在同一天,有45家公司选择了离开新三板,其中两家挂牌时间尚不足一年。

两天前的4月25日,处在风口浪尖的君实生物(833330.OC)实现了811万元的成交额,占市场总成交额的6.4%,公司的活跃源于一则消息:4月22日,全国中小企业股份转让系统(下称“股转公司”)与港交所签署了合作备忘协议。根据备忘协议,挂牌公司可以到境外发行股票并在香港联交所上市(简称“发行H股”),无需在全国股转系统终止挂牌。

这背后是股转系统面对优秀企业不断流失的挽留与尝试。只是,真正实现“让优质企业愿意来、留得住,使投资者愿意进、敢于投”的愿景目标并不简单。

就在4月27日,与此同时,大量的私募基金和资管产品正在到期,如何退出成了无数投资者心中挥不去的阴影。

同样在这个时间点,已经在新三板市场沉浮了3年的于达(化名)从某大型投行的场外市场部离职,作为部门为数不多的坚守者,于达的心情颇为复杂。指数不断下探跌破1000点基点,是走是留成了这个市场参与者的选择题。

对比2015年时的热烈,到底哪种状态才是这个市场的常态?对于年仅五周岁的新三板,发展过程中依然面临着很多问题,但他的成长亦需要一个过程。“经过前五年快速的发展,市场到了一个由量到质的深度结构调整阶段”,一位接近股转系统的人士对经济观察报记者表示,在这个调整过程中,可能会看到挂牌数量和意愿在下降,券商业务进行调整,这在市场发展的过程中是正常的。面对市场出清和制度供给,市场上可能会有不同的情绪,但要看到变化构成中的积极因素。

当金融风险逐渐暴露,监管风向生变,金融业的大繁荣正在渐行渐远。防风险、严监管的背景下,股转系统也在探索着更多的可能性。“今年的工作重点主要是两个方面,一方面是深化分层,提供差异化制度安排,另一方面是监管”,上述人士表示。

而这些,正一点点的落实,例如集合竞价已经于年初上线,与港交所的合作也开始起步,新的分层调整也即将启动。

优质企业流失下的牵手港交所

尽管已经离开这个市场,于达的朋友圈还是被这则新闻刷了屏。4月27日,45家企业选择在新三板摘牌,创下了单日摘牌数量最多的记录,而与此同时,仅有一家企业在当日挂牌。

诸多变化下,新三板正面临着优质企业的流失。

数据显示,四月新三板迎来摘牌高峰,截至26日共有139家公司摘牌退市,创下单月摘牌公司数量的历史记录,仅4月25日,就有18家企业从新三板摘牌。2018年1至3月间,分别有108家、64家以及72家企业摘牌,其中不乏捷昌驱动、华龙证券、蓝狮子等明星公司。

“摘牌既体现了正常的新陈代谢,也反映出市场存在的问题”,申万宏源分析师王文翌对企业摘牌的原因进行了分析:头部公司因IPO或并购而摘牌,底部公司因不符合新三板规范被淘汰,中坚公司苦于挂牌成本和收益不匹配也只好选择摘牌。中坚公司选择摘牌的原因主要是难以得到资本市场的融资支持,而信披义务、监管要求却增加了很大负担,其本质是企业的权利和义务不匹配,投资者结构与监管方式不匹配。

对于选择IPO的公司来说,发行市场环境正在发生变化。

各大证券交易所对于优质企业上市地的争夺成为了市场焦点,就在港交所发布修改上市规则前夕,证监会发布了《关于开展创新企业境内发行股票或存托凭证试点的若干意见》,随后沪深交易所纷纷表态,全力支持创新企业境内上市。

随着新股发行的常态化,2017年有大量新三板企业启动IPO辅导程序。然而,随着新一届发审委上任,A股市场IPO难度愈发加大,IPO净利润门槛提升,新三板拟IPO企业又纷纷撤回材料,寻找其他可能性。

一位正打算到香港上市的新三板挂牌公司高管对经济观察报记者表示,公司正准备在新三板摘牌,赴港上市,目前已经与投行进行了初步接洽。至于为什么选择赴港上市,该高管坦言,目前A股排队企业太多,且过去一年的过会率并不高,而港股实行注册制,对公司业绩等要求没那么严格,所以最终公司决定港股上市。

4月21日,汇量科技(834299)曾发布一份关于无法于4月30日前按时披露2017年年度报告的风险提示性公告,如果公司于2018年6月30日之前无法披露2017年年报告,公司的股票将被终止挂牌。值得注意的是,在2018年2月7日公司2018 年第一次临时股东大会上,已经获得董事会审议通过的终止挂牌议案在股东投票后遇到了滑铁卢。

其实,公司股票已经在2017年6月19日起暂停转让,而在公司最新的暂停转让进展公告中,公司表示,目前公司仍在就资本市场规划事项进行可行性分析及论证。而据一位接近公司的人士透露,公司已经制定了赴港上市的计划。

因为赴港上市而经历周折的企业并不是个例。2015年7月,凌志环保(831068.OC)曾发布公告称计划启动发行H股股票并申请在港交所挂牌上市。然而仅过去了一个半月,凌志环保又发布了暂缓公告,表示由于股转系统的挂牌公司发行H股尚无先例,考虑到目前境内外经济形势及发行市场环境的差异,公司决定暂缓发行H股。今年2月13日,华图教育从新三板正式摘牌,仅过去了一个月时间,3月22日华图教育就在港交所官网披露了上市申请文件。

联讯证券新三板研究组负责人彭海表示,从微观层面来看,“新三板+H”模式的开启最直接的作用是防止新三板优质公司持续外流,促进新三板市场的健康发展,合作备忘协议的签订,使得优质挂牌企业不必像过去那样只能去做单向选择,留在新三板也能享受到更加便利的上市融资环境。

期待:新三板+H 落地

4月21日,股转系统一楼大厅,市场一直期待的新三板+港股合作在这里正式迈出重要一步,股转系统与香港交易及结算所有限公司(以下简称“港交所”)在北京签署合作谅解备忘录。根据备忘录,挂牌公司可以到境外发行股票并在香港联交所上市(简称“发行H股”),无需在全国股转系统终止挂牌。

出席在签约仪式现场的,除了港交所行政总裁李小加、证监会相关负责人、股转系统工作人员委外以外,还有包括神州优车、君实生物、中保投、百合网等公司在内的11家挂牌企业。这似乎也是一个信号,新三板+H的尝鲜者是否将在上述企业中诞生?

一位投行人士告诉经济观察报记者,不一定所有的公司都有港股上市计划,但目前已有4家企业开始在做试点,4家企业行业不尽相同,其中包括一家生物科技类公司和一家市值较高的互联网企业。

无独有偶,就在股转系统在其官网发布签订合作备忘协议后的4月25日,君实生物成交了811万元,居于做市转让股票交易成交额首位,不少媒体报道称公司有望成为首批试点企业之一,而当记者拨打公司年报披露电话问询时,对方表示不方便提供董秘联系方式。

值得注意的是,在股转系统与港交所签署合作备忘协议的第三天,港交所召开新闻发布会,发布了上市规则修订咨询总结,允许双重股权结构(即同股不同权)公司上市的同时,还对尚未盈利的生物科技类公司张开了怀抱,李小加更是在发布会上透露,港交所已经成立生物科技咨询小组,名单或将很快公布。

股转系统相关负责人在答记者问时表示,根据备忘录,全国股转系统对挂牌公司申请到香港联交所发行股票和上市不设前置审查程序及特别条件。新三板挂牌公司可以结合自身业务发展规划,充分利用境内外两个市场进行资本运作,实现与境外资本的对接。

在东北证券分析师付立春看来,这标志着新三板的国际化改革迈出重要一步。从行业来看,在新三板中,目前最符合、可能也是唯一符合港交所新规则的,就是“没有盈利的生物科技公司”,一旦实现两地挂牌上市,将提升其市值水平,企业在新三板的融资也会更加方便。

难题:大量私募即将到期

“由于预计存在较高的两地上市门槛,我们认为‘新三板+H’模式并不会是挂牌企业的普遍性选择,预计只有少部分优质挂牌企业能满足‘新三板+H’模式的条件,”在彭海看来,对于多数企业而言,资本市场路径选择的成本还将是企业的首要考虑因素。真正能够申请“新三板+H”两地上市的挂牌企业预计数量有限。由于香港和内地执行不同的会计准则,考虑到两地挂牌的财务成本,只有一些综合实力强的优质企业能够愿意承受这个成本。“短时间来看,符合条件的企业可谓是少之又少”,一位投行人士表示,一般来说,经过多轮融资的生物科技类公司股权比较分散,大股东持股比例不会特别高,这有可能会存在同股不同权的设计,如果存在这种情况,至少要等到港交所相关细则落地之后,才能上报方案。而尽管后期有大量企业做出尝试,也不意味着美股或港股上市,就会有很好的估值,市场分化也很严重。

尽管已经辞职,并到一家私募就职,有着复杂情感的于达对新三板市场仍然保持着紧密关注。“目前,在严监管的大背景下,整个金融行业都很难再回到前两年的大繁荣状态。很难说的清怎么样的新三板才是正常状态”,于达于2014年加入某大型证券公司的场外市场部,业务多时整个团队数量几十人,团队已经有一半人离职。“都在忙着摘牌,有项目也是存量业务”。

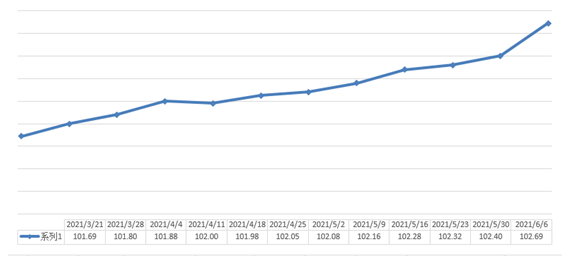

或许反差更为直观的可以用指数来体现表示。

2015年3月,聚焦于交投更为活跃的做市股票的三板做市与覆盖全市场表征性功能的三板成指正式上线,上线不到一个月,两只指数先后冲破2000点大关。2015年4月7日,三板做市达到2673.17点历史高峰,三板成指也一路攀升至2134.31点,但随后两指数开始下跌。

跌势至今未止。三板做市指数自去年11月跌破1000点基点后,日日创盘内历史新低,截至4月26日,收于894.16点,而这背后,是面临大幅亏损背后的做市商战线收缩。而一度波动下行的三板成指也在今年1月份开始呈现断崖式下跌,4月26日收于1051.35点。

有人用“寒冬”来形容市场此时的状态,也有人冠之以“流动性枯竭”。在于达看来,这是一个更为理性的状态,只有当潮水褪去,方知道谁在裸泳。

一个更为急迫的矛盾正逐步凸显——大量参与市场中的私募基金和资管计划即将迎来到期的高峰。“2015年新三板非常火,大量资金跑步入场,而大部分私募或资管计划产品都是2+1期限设计,目前正是产品到期的高峰期”,一位不愿具名的私募人士告诉记者,“可能五六月份会更多,但不少机构在三月份就已经在寻找解决办法了。”

上述人士称,就目前情况看,大部分产品都会延期,至于能否成功退出,则需要具体问题具体分析。“基本上是能处理掉就处理掉,处理不掉的再去想办法,市面上有很多玩法,找大股东回购,或者自己找基金接盘。大公司考虑到自己的声誉,会想办法解决,小的私募就不一定了。”

Wind数据显示,在基金子公司发行的新三板主题产品中,几乎全部成立于 2015年至 2016年间,且2015年3月后占大部分。随后,经济观察报记者又在私募排排网搜索以新三板为主题的私募产品数据,在公开披露2016年年度收益的产品中,有61%的私募产品成立于2015年3月-6月之间,特别是在5月,几乎每天都有数只投资于新三板的基金成立。

而这些产品中,仅有三成在2016年收益为正数。而在披露2017年收益情况的基金中,也仅有34%的基金产品获得正收益。经济观察报记者还发现,在最近45天内披露净值的60余只私募产品中,净值在1以上的产品不足20个。

数字之外,是矛盾已然公开化。

4月18日下午,数名投资者来到前海开源基金办公所在地讨要说法,这是因为前海开源基金子公司的新三板产品出现巨亏。据了解,2015年3月,前海开源资产发行了《前海开源资产锦安财富新三板资产管理计划》项目,主要投向中科招商定增项目。该资管计划将于近日到期,但在此之前,中科招商因私募整改不合规被强制摘牌,公司市值大幅缩水,资管计划亏损严重。

而此前,亦有投资者向经济观察报记者反映类似情况,据投资者介绍,其购买的资管产品“中融鼎新-白羊新三板投资基金1号”也因踩雷中科招商而亏得一塌糊涂,而产品已经于去年4月到期,目前仍然退出无门。

从昔日市场热捧的明星股,到成为了遭投资者过街喊打、避之不及的“老赖”,中科招商并不是个例,一样套牢无数投资者的还有经历了私募整改的硅谷天堂以及停牌长达三年的九鼎投资,而“中科招商们”的发展历程,正是新三板市场起伏的样本故事。

在谈到市场改革目标时,股转系统总经理谢庚曾描绘出这样的愿景:健全基础制度,提升核心功能,使优质企业愿意来、留得住,使投资者愿意进、敢于投。

只是现在,该如何让企业留得住、投资者愿意来?新三板仍然期待政策东风。

就在与港交所签署合作备忘协议前夕,集合竞价交易制度已经于今年1月上线,而自5月2日起,2018年的市场分层调整工作即将启动。

本站所有文章、数据、图片均来自互联网,一切版权均归源网站或源作者所有。

如果侵犯了你的权益请来信告知我们删除。邮箱:dacesmiling@qq.com